Начисление оплаты за дни мобилизации сотрудника и приостановка трудового договора в ЗУП 3.1

Пример

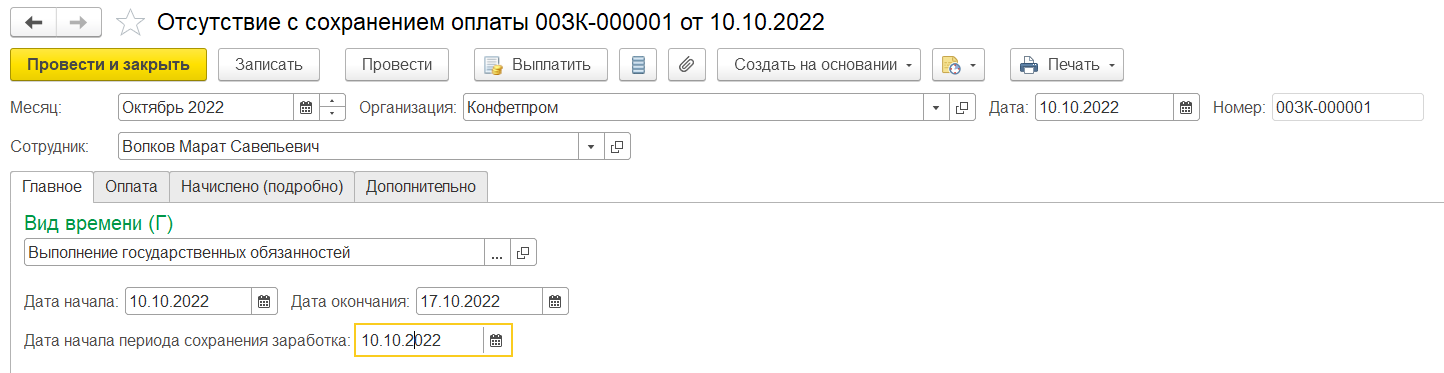

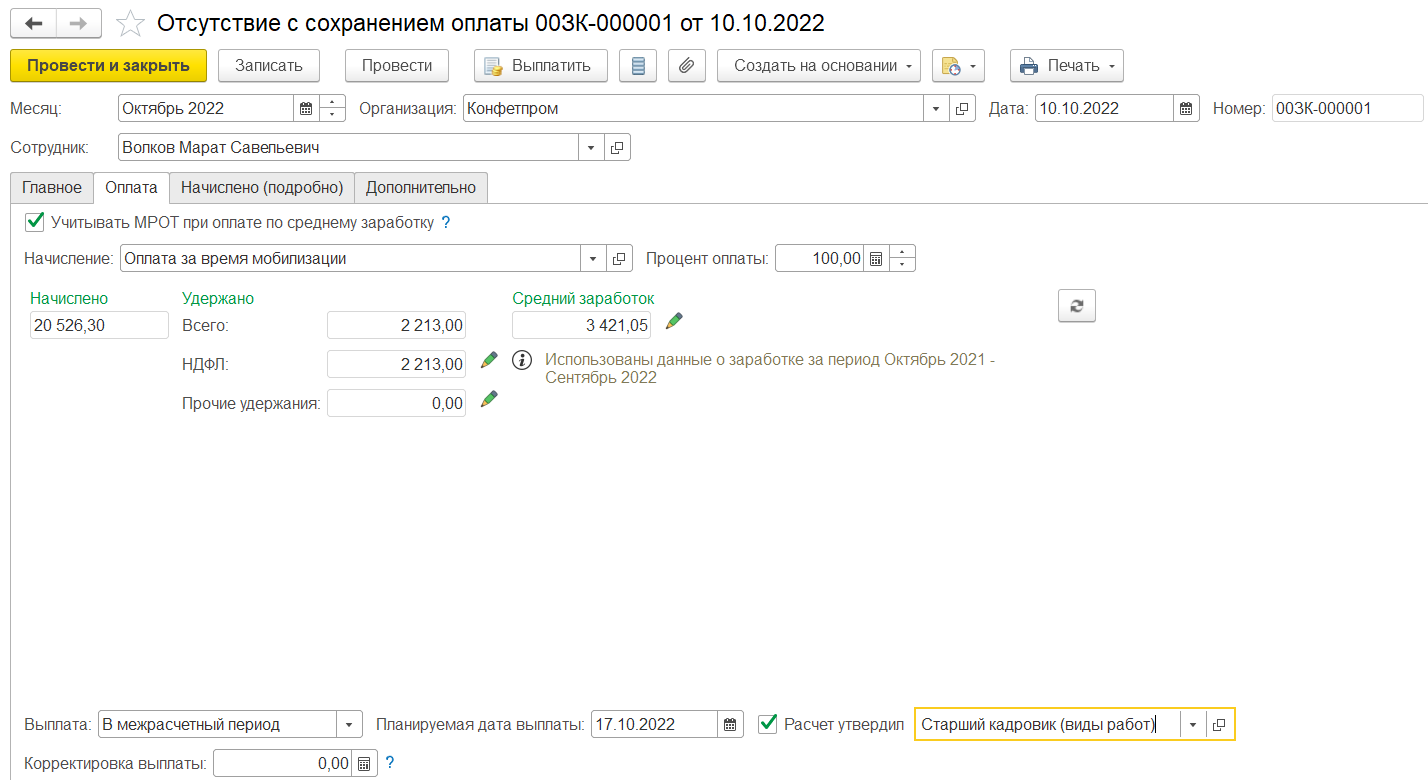

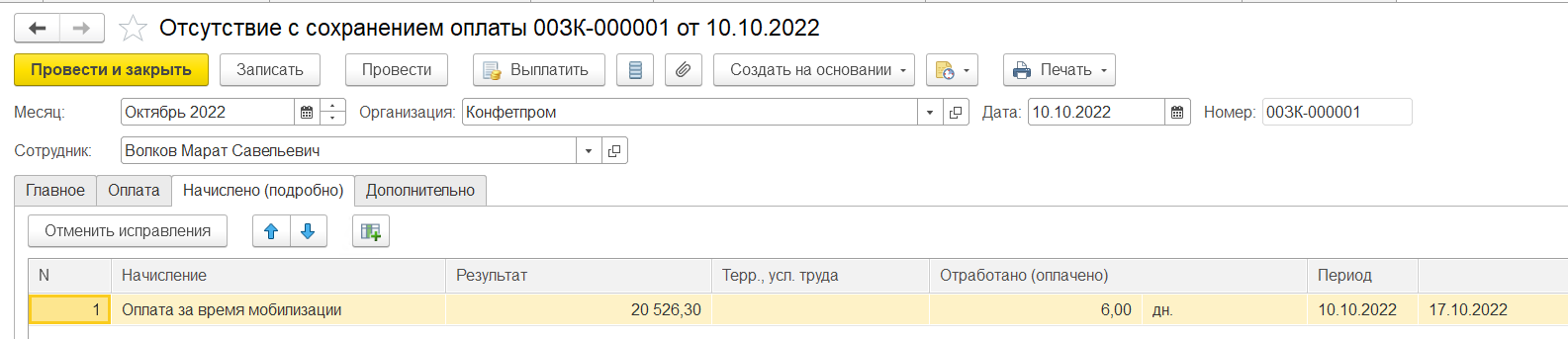

Сотрудник организации ООО Конфетпром Волков М.С. получил мобилизационное предписание, согласно которому 10.10.2022 ему необходимо явится в военный комиссариат для выполнения соответствующих требований. Мобилизационные мероприятия будут проходить по 17.10.2022.

Необходимо начислить оплату сотруднику в 1С:ЗУП по среднему заработку с 10.10.2022 по 17.10.2022, а затем оформить приостановление его трудового договора в связи с призывом на военную службу.

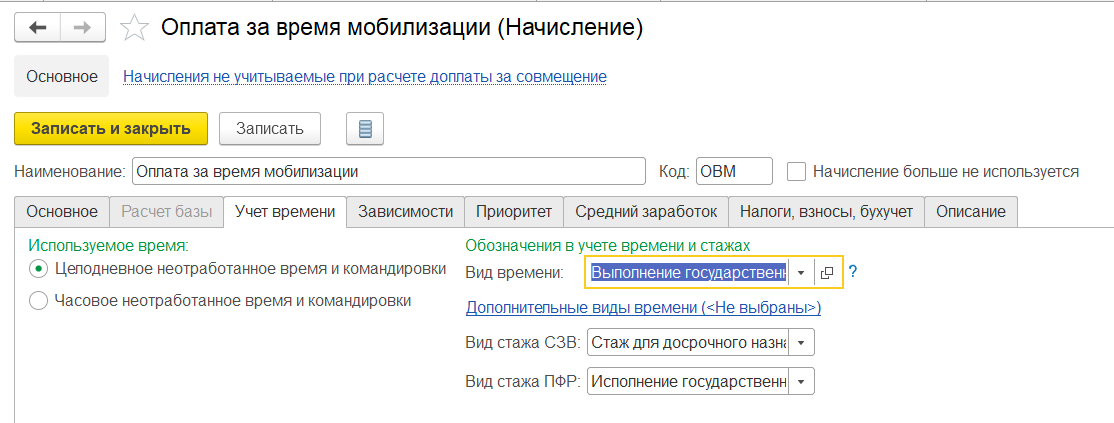

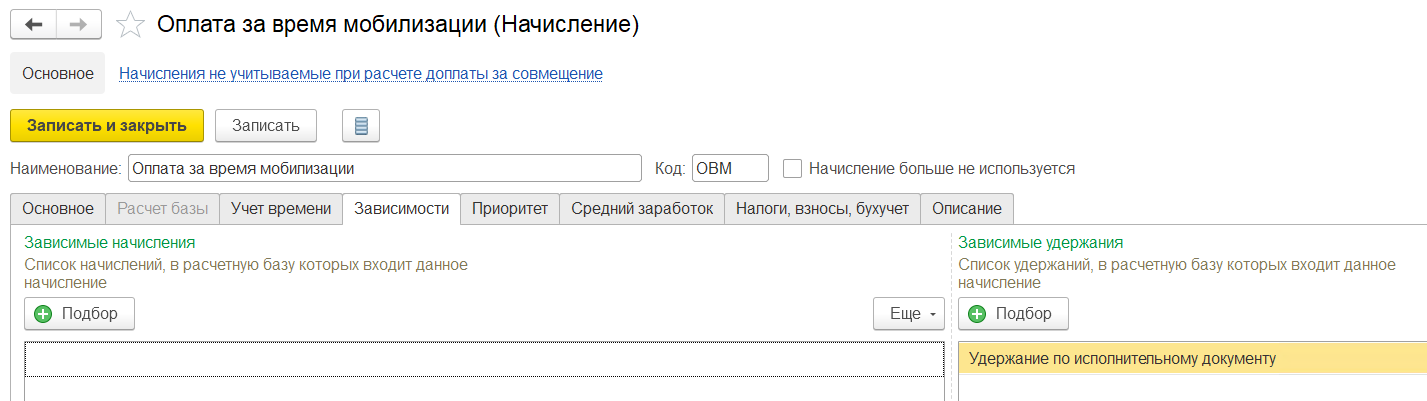

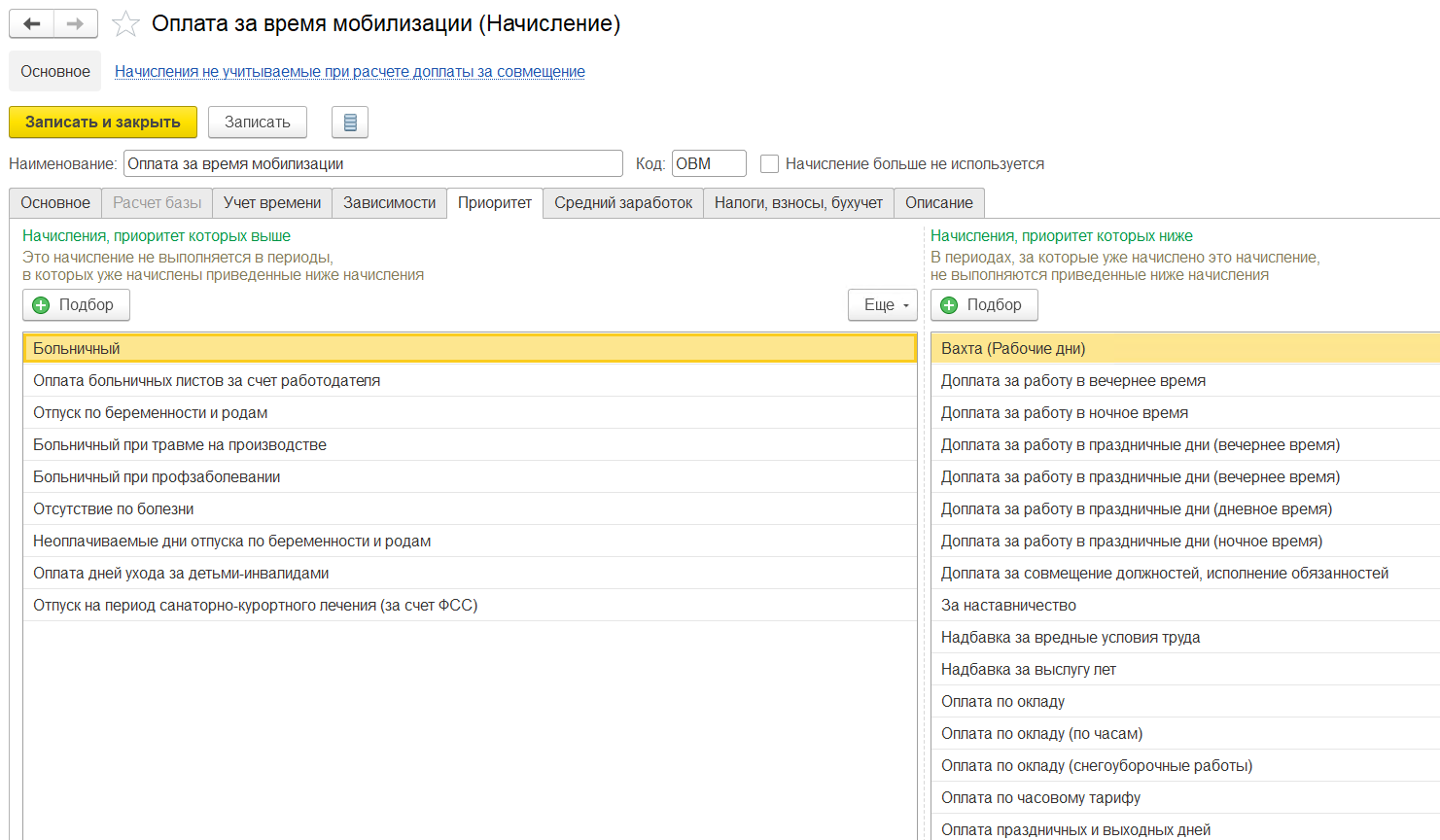

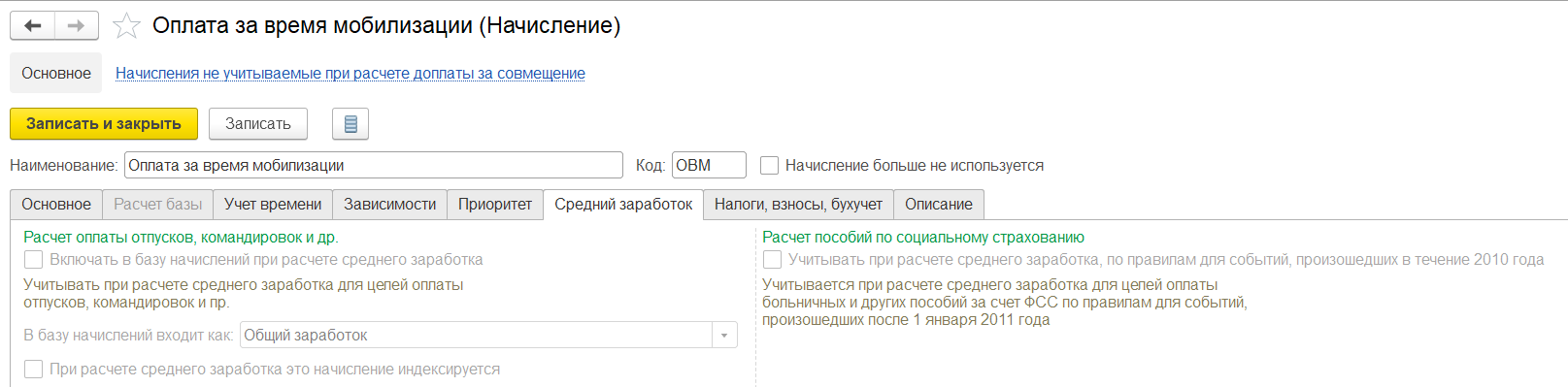

Настройка вида начисления

Расчет и начисление оплаты за время мобилизации

Начисление оплаты за время мобилизации производится с помощью документа Отсутствие с сохранением оплаты.

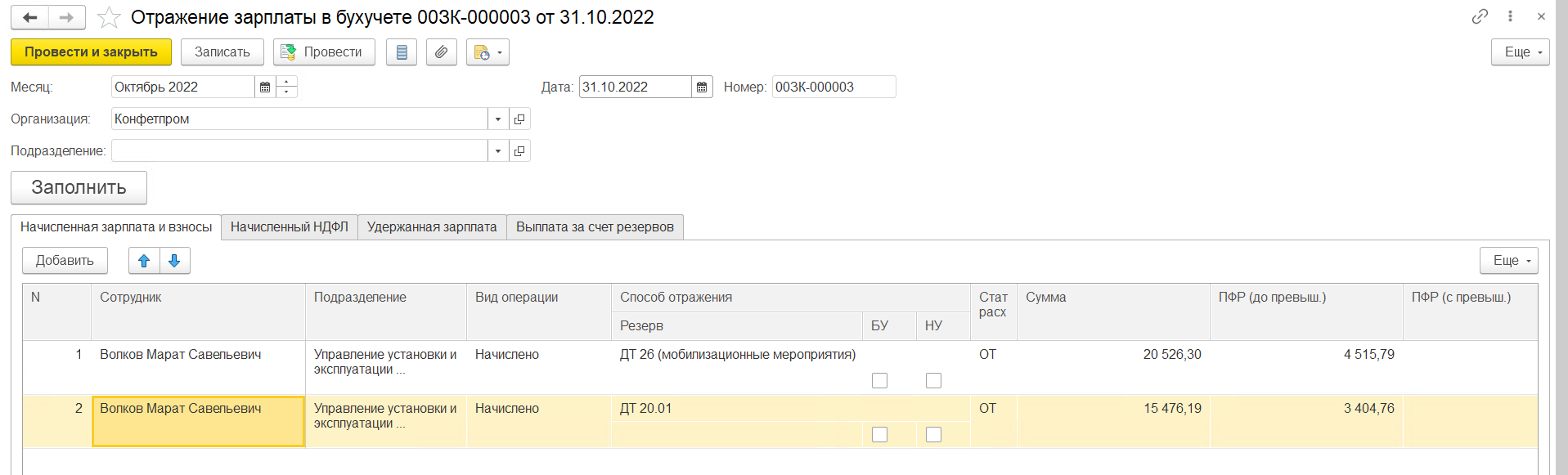

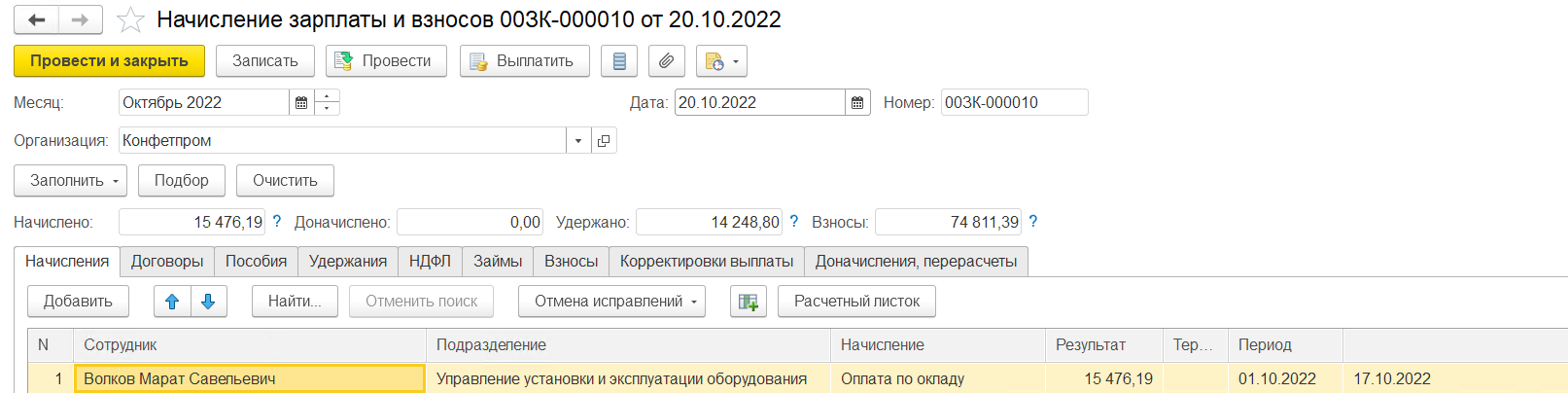

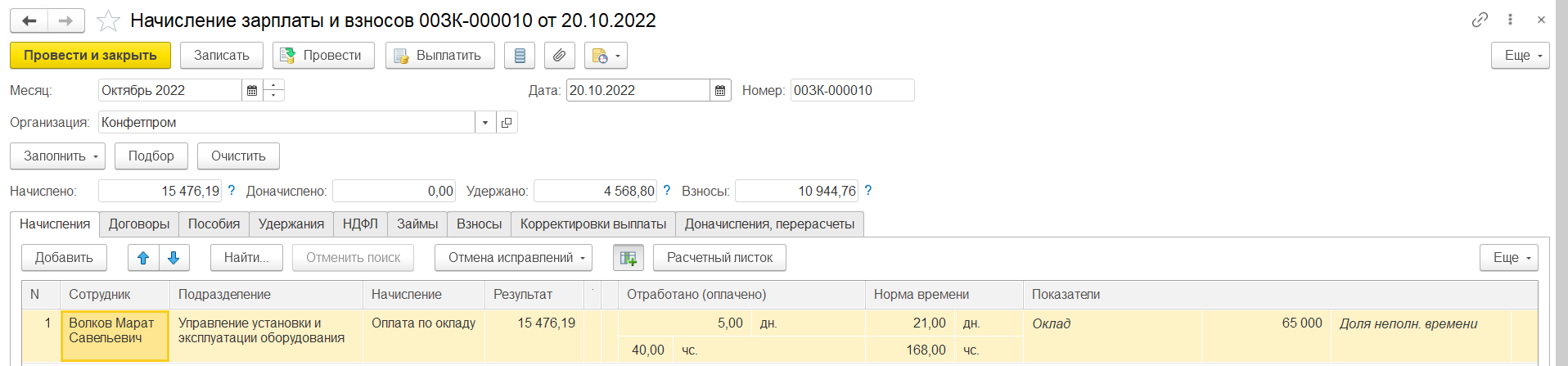

Расчет НДФЛ и страховых взносов за месяц производится при заполнении документа Начисление зарплаты и взносов.

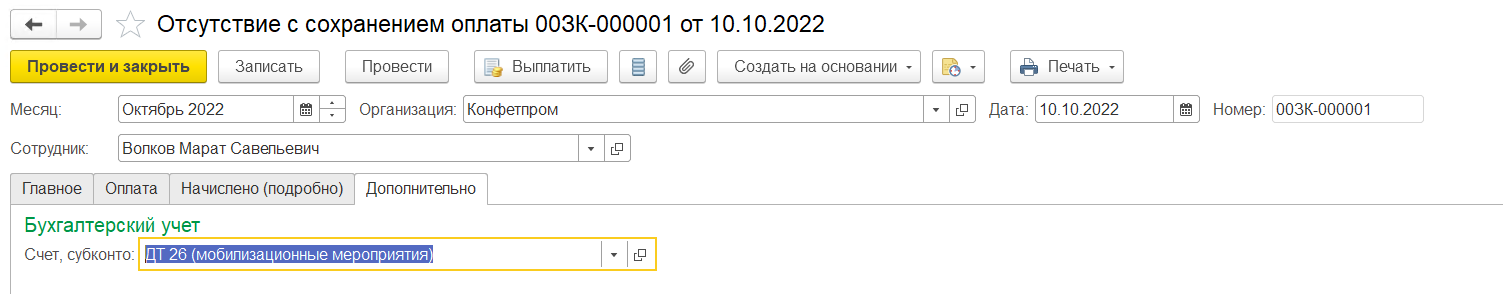

При синхронизации данных с бухгалтерской программой сумма оплаты за время мобилизации сотрудника отражается по дебету счета учета затрат (выбор счета зависит от вида деятельности, в рамках которой сотрудник выполняет трудовые функции) и по кредиту счета 70 Расчеты с персоналом по оплате труда.

Если необходимо учитывать оплату за время мобилизации по кредиту счета 73, то при формировании результатов отражения в учете в документе Отражение зарплаты в бухучете (Зарплата Отражение зарплаты в бухучете) для суммы начисления выберите статью расходов ПР (Прочие расчеты с персоналом) в колонке Статья расходов, что соответствует проводке по кредиту счета 73.03 Расчеты по прочим операциям, которая будет сформирована в результате произведенной синхронизации с бухгалтерской программой.

Приостановление действия трудового договора с мобилизованным сотрудником

Пример

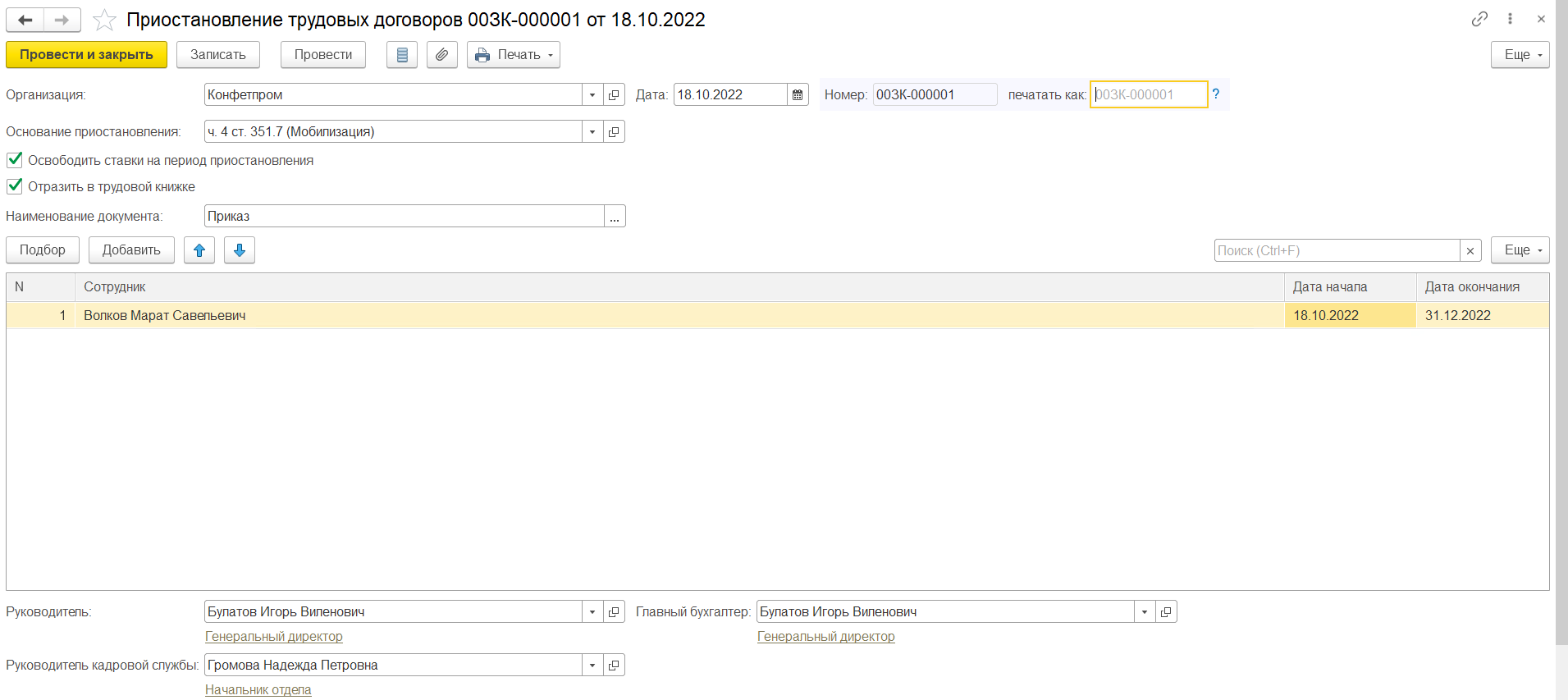

Сотрудник ООО Конфетпром Волков М.С. призван на военную службу. Дата издания приказа военного комиссариата о направлении к месту службы - 18.10.2022.

Необходимо приостановить действие трудового договора с сотрудником с 18.10.2022.

Приостановление действия трудового договора оформляется не с даты получения сотрудником повестки или явки в военкомат, а с даты начала военной службы. Момент начала военной службы определен в п. 10 ст. 38 Федерального закона от 28.03.1998 № 53-ФЗ и п. 1 ст. 3 Положения о прохождении военной службы, утв. Указом Президента РФ от 16.09.1999 № 1237.

Так, началом военной службы является:

-

для граждан, не пребывающих в запасе, не имеющих воинских званий и призванных на военную службу, – день присвоения воинского звания рядового

-

для лиц, не пребывающих в запасе, имеющих воинские звания и призванных на военную службу, – дата издания приказа военного комиссариата о направлении к месту службы

-

для лиц, поступивших на военную службу по контракту, – день вступления в силу контракта.

Указанные нормы не содержат даты начала военной службы для лиц, пребывающих в запасе и призванных на военную службу по мобилизации, поэтому этот момент лучше уточнить в военкомате (возможно, это будет день решения призывной комиссии или день окончания учений и направления в действующие войска). Если сотрудник заключил срочный контракт (по любым основаниям), то в этом случае датой начала службы будет дата вступления контракта в силу.

До начала военной службы гражданам, участвующим в мероприятиях по обеспечению исполнения воинской обязанности, за весь период этих мероприятий выплачивается средний заработок по месту их постоянной работы (п. 2 ст. 5 Закона № 53-ФЗ).

Для приостановления трудового договора сотруднику необходимо написать заявление. К заявлению прилагается один из следующих документов:

-

копия повестки о призыве на военную службу по мобилизации (копию повестки может передать как сам сотрудник, так и его родственник)

-

или уведомление о заключении с работником контракта о прохождении военной службы либо контракта о добровольном содействии. Такое уведомление предоставляет работнику ведомство, с которым он заключил соответствующий контракт (например, Минобороны России). Порядок получения работодателем уведомления о заключении контракта на текущий момент не установлен. Порядок и сроки получения такого уведомления лучше уточнить в военкомате, который вручил сотруднику повестку. Там же можно уточнить дату начала военной службы по мобилизации (если не будет заключен контракт).

Работодатель на основании заявления сотрудника издает приказ о приостановлении действия трудового договора.

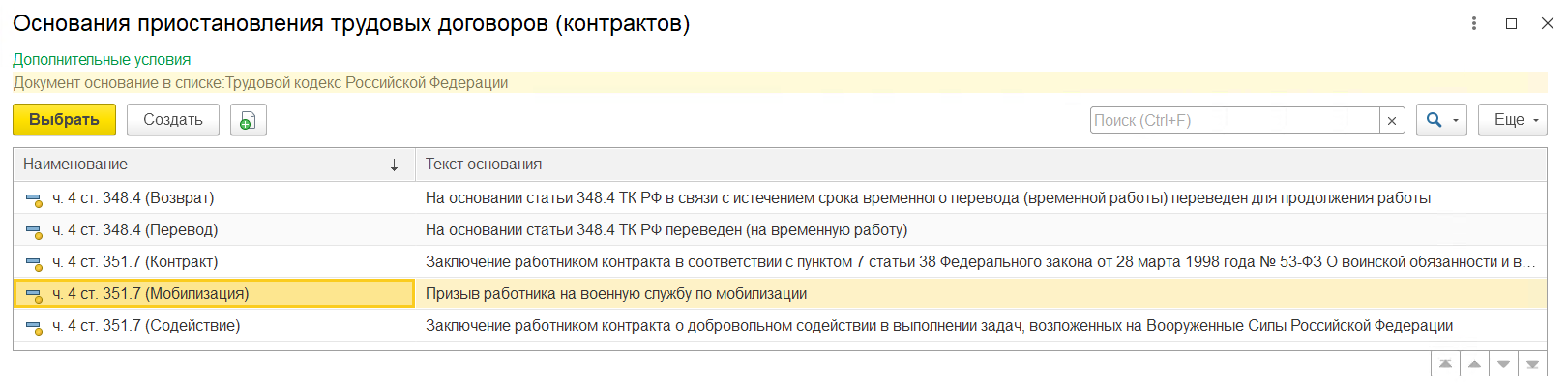

Для этого в программе необходимо зарегистрировать документ Приостановление трудовых договоров (Кадры - Все кадровые документы).

-

флаг Освободить ставки на период приостановления

-

в поле Наименование документа (становится активным, если установлен флаг Отразить в трудовой книжке) по умолчанию указывается приказ (сведения из этого поля будут отражены в сведениях о трудовой деятельности). Можно укзать иной свой вариант.

-

в поле Дата начала укажите укажите дату, начиная с которой приостанавливается действие трудового договора. Укажите также дату окончания приостановления, если она известна.

После проведения документа Приостановление трудовых договоров

-

прекращается действие всех плановых начислений, установленных для сотрудника, с даты приостановления трудового договора. Состояние сотрудника указывается как Трудовой договор приостановлен

-

если в документе был установлен флаг Освободить ставки на период приостановления (и в организации ведется штатное расписание), то на период приостановления на ставку сотрудника можно принять другого сотрудника по срочному договору

-

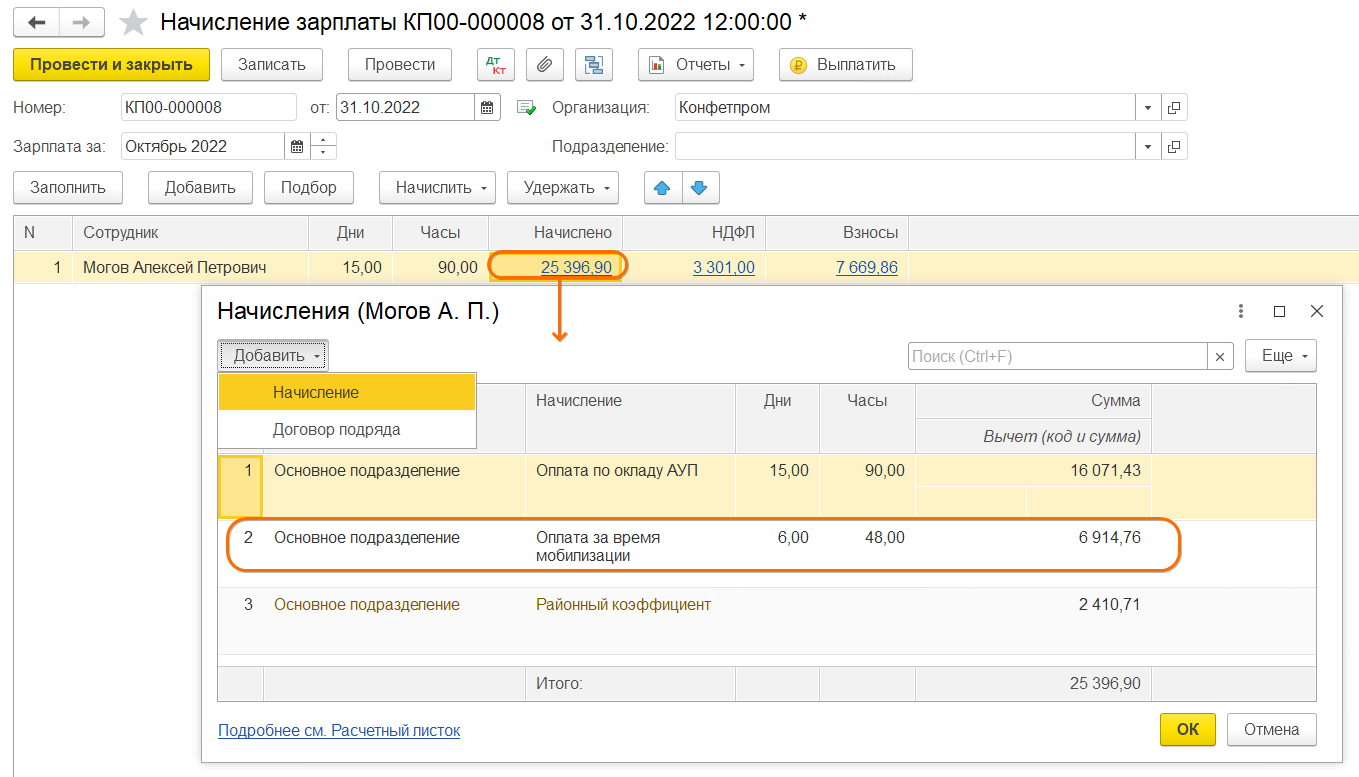

зарплата за октябрь будет начислена с учетом периода мобилизационных мероприятий и даты приостановления трудового договора.

-

В нашем примере зарплата за октябрь будет начислена с 01.10.2022 по дату, предшествующую дате приказа военкомата - 17.10.2022 (11 раб. дн.). Из этого времени 5 дней будет оплачено по окладу, 6 – по среднему заработку за время мобилизационных мероприятий.

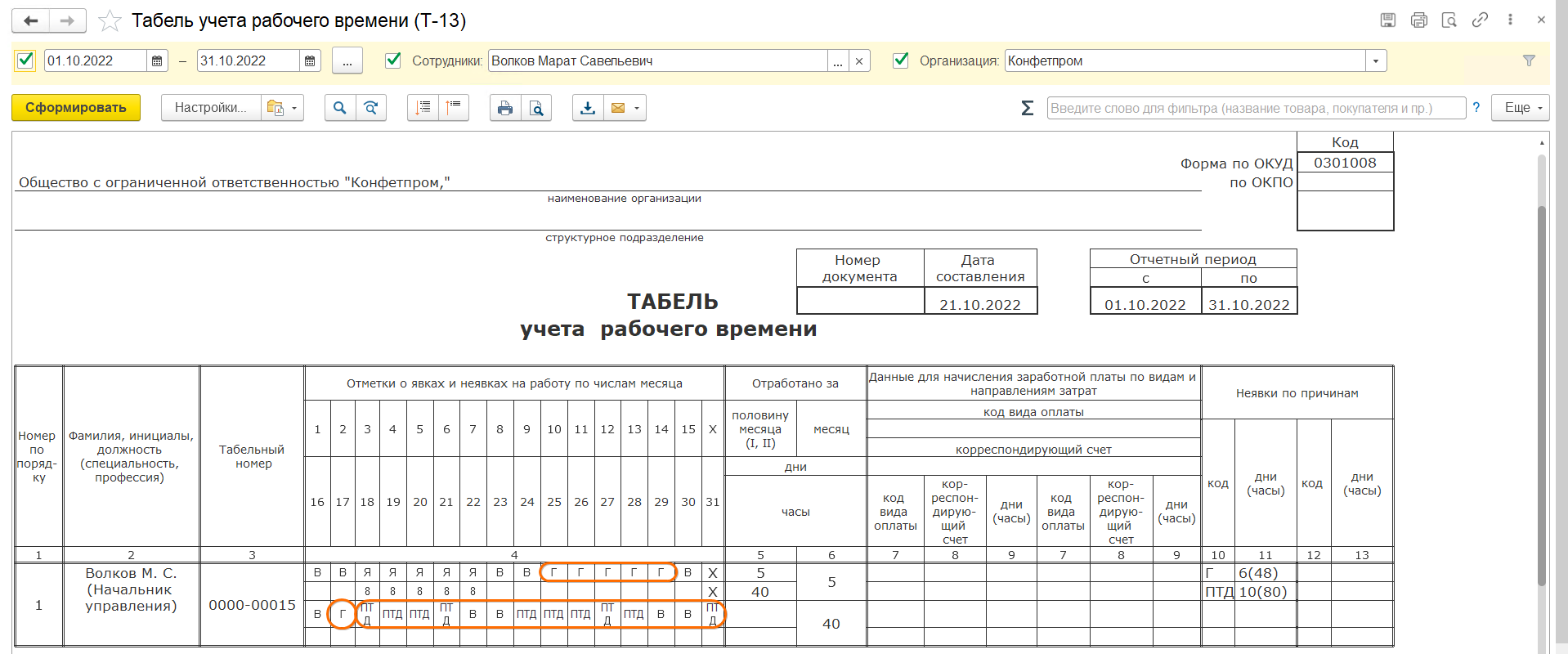

В табеле учета рабочего времени (Зарплата - Отчеты по зарплате - Табель учета рабочего времени (Т-13) время мобилизации обозначается буквенным кодом Г. Время приостановления действия трудового договора – кодом ПТД.

-

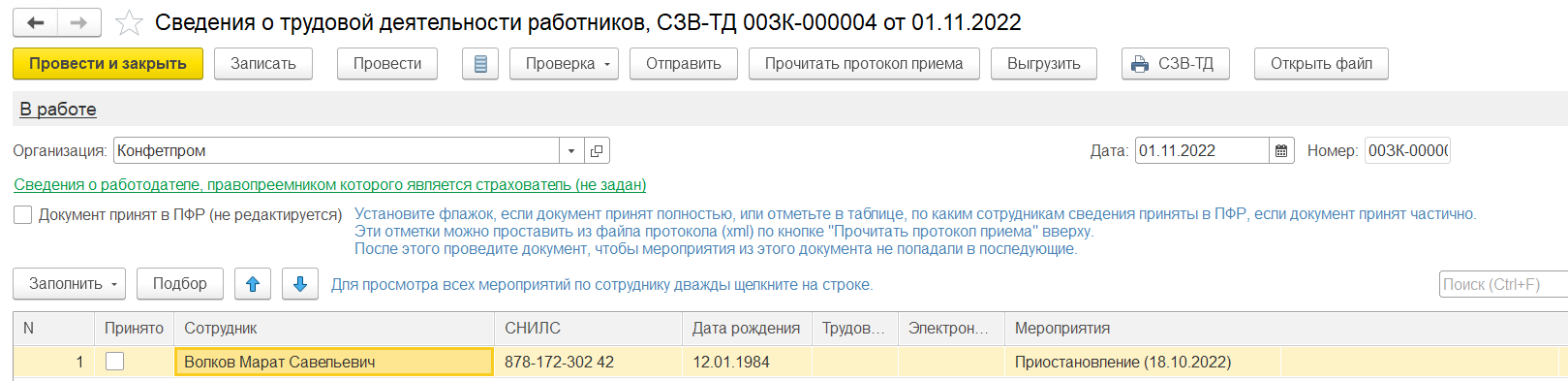

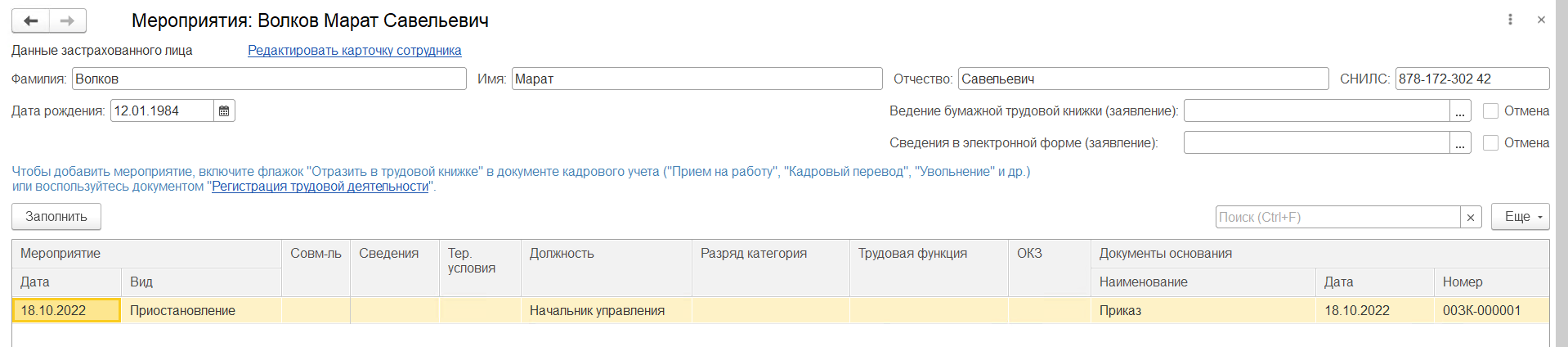

сведения о приостановлении действия трудового договора работодателю необходимо отражать в форме СЗВ-ТД. Представлять форму СЗВ-ТД в ПФР РФ нужно не позднее рабочего дня, следующего за днем издания приказа о приостановлении или возобновлении действия трудового договора либо иного документа. Дата издания этого приказа может быть более поздней, чем дата приостановления действия трудового договора. Тем не менее, срок подачи формы СЗВ-ТД зависит именно от даты издания приказа, а не от даты начала военной службы (приостановления действия трудового договора). Изменения в форму СЗВ-ТД проходят обсуждение. Для приостановления действия трудового договора планируется использовать код ПРИОСТАНОВЛЕНИЕ.

-

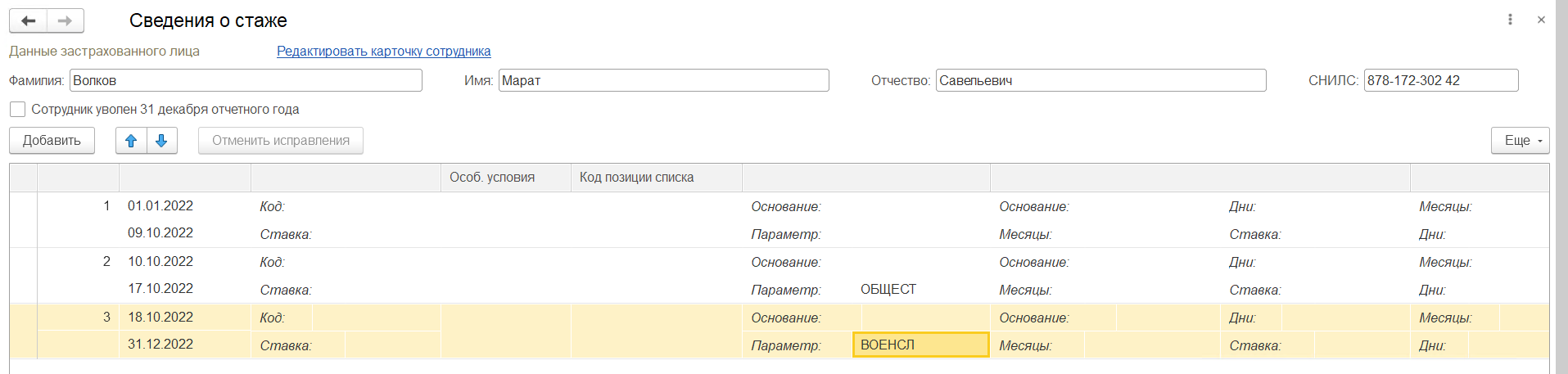

период приостановки действия трудового договора будет учтен в стаже, несмотря на то что взносы работодатель не уплачивает. При выплате пенсий эти периоды будет финансировать государство. При этом в льготный стаж для назначения досрочной пенсии по старости период службы не войдет (новая ст. 351.7 ТК РФ). В форме СЗВ-СТАЖ период приостановки действия трудового договора будет выделен кодом ВОЕНСЛ (на данный момент подготовлен проект изменений в форму СЗВ-СТАЖ и порядок ее заполнения). Если такой код проставлен в форме, то иные коды в графах графы 8 – 10, 12, 13 (в которых отражаются территориальные и особые условия труда) не указываются. Кроме того, в этом случае в графе 14 не может быть указан код БЕЗР.

-

Обратите внимание! В соответствии с изменениями, внесенными в закон о пенсиях, период приостановления трудового договора в связи с мобилизацией или заключением контракта на военную службу включается в стаж для страховой пенсии с 24.02.2022. Однако частичная мобилизация в РФ объявлена только с 21.09.2022. Кроме того, согласно новой ст. 351.7 ТК РФ нормы о приостановлении трудового договора распространяются на правоотношения, возникшие с 21 сентября 2022 года. Следовательно, приостановить действие трудового договора по указанному основанию можно не ранее начала мобилизации. Соответственно, в СЗВ-СТАЖ кодом ВОЕНСЛ следует обозначать период приостановления трудового договора с 21.09.2022 и позднее

-

как пояснил Росстат, призванные по мобилизации и добровольцы, заключивших соответствующие контракты, на весь период прохождения военной службы должны включаться в списочную численность сотрудников как целые единицы, но не включаться в среднесписочную численность. Поскольку в среднюю численность включаются сотрудники среднесписочной численности, то мобилизованные и добровольцы, заключивших соответствующие контракты, в средней численности также не учитываются. В программе реализован такой подход. Посмотреть расчет средней и среднесписочной численности можно с помощью отчета Численность и текучесть кадров (Кадры – Кадровые отчеты)

-

период приостановления действия трудового договора на время прохождения военной службы по мобилизации или службы по контракту включается в стаж работы, дающий право на ежегодный основной оплачиваемый отпуск (ч. 1 ст. 121 ТК РФ) (в стаж для дополнительного отпуска указанный период не включается).

Начисление оплаты за дни мобилизации сотрудника в программе Бухгалтерия 3.0

Порядок отражения оплаты за время при призыве сотрудника на мобилизацию в программе различается в зависимости от кредита счета, на котором учитываются расходы на оплату 70 или 73.

Пример

Сотрудник организации ООО Конфетпром Волков М.С. получил мобилизационное предписание, согласно которому 10.10.2022 ему необходимо явится в военный комиссариат для выполнения соответствующих требований. Мобилизационные мероприятия будут проходить по 17.10.2022.

Необходимо начислить оплату сотруднику по среднему заработку с 10.10.2022 по 17.10.2022, а затем оформить приостановление его трудового договора в связи с призывом на военную службу.

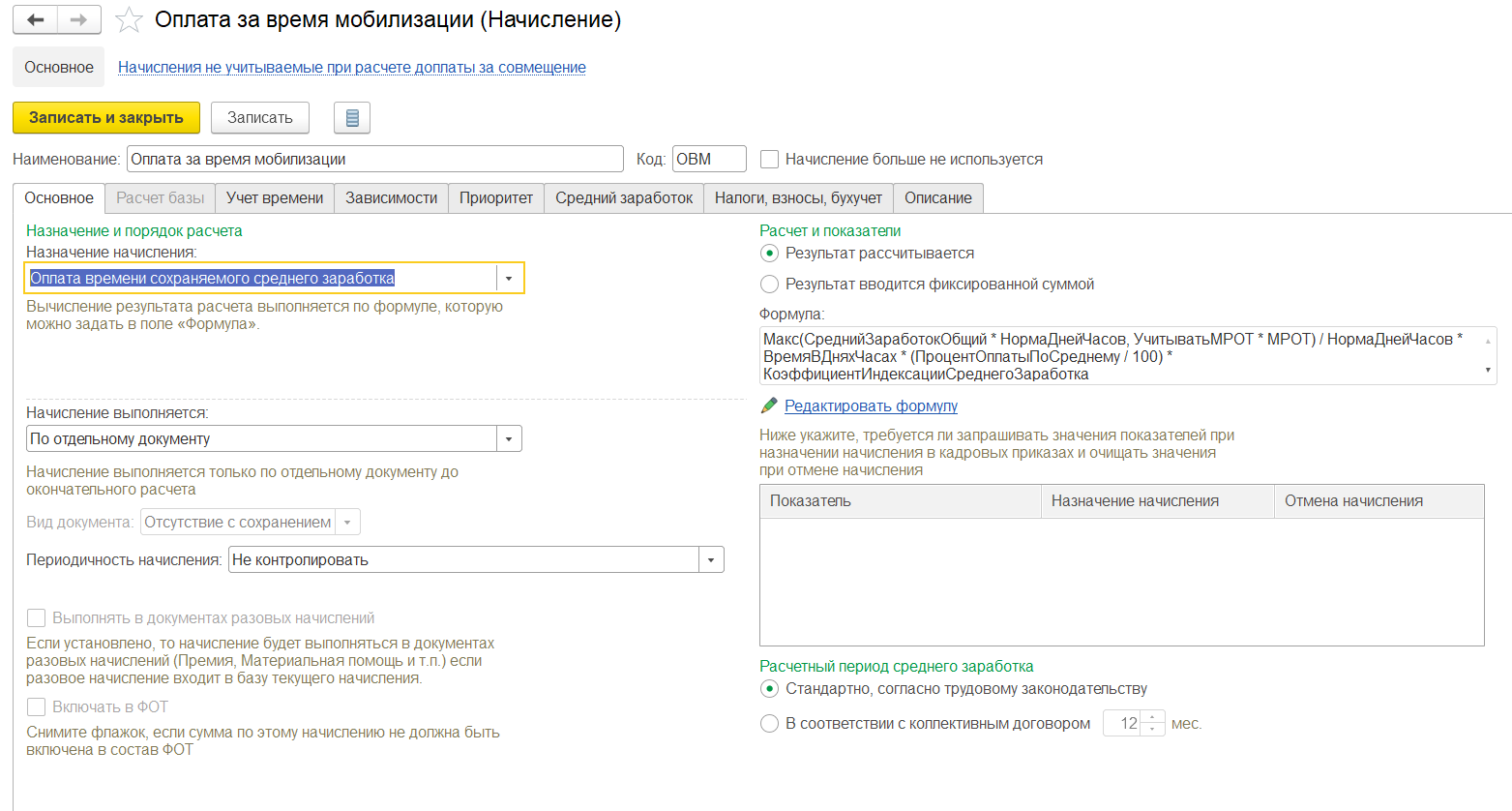

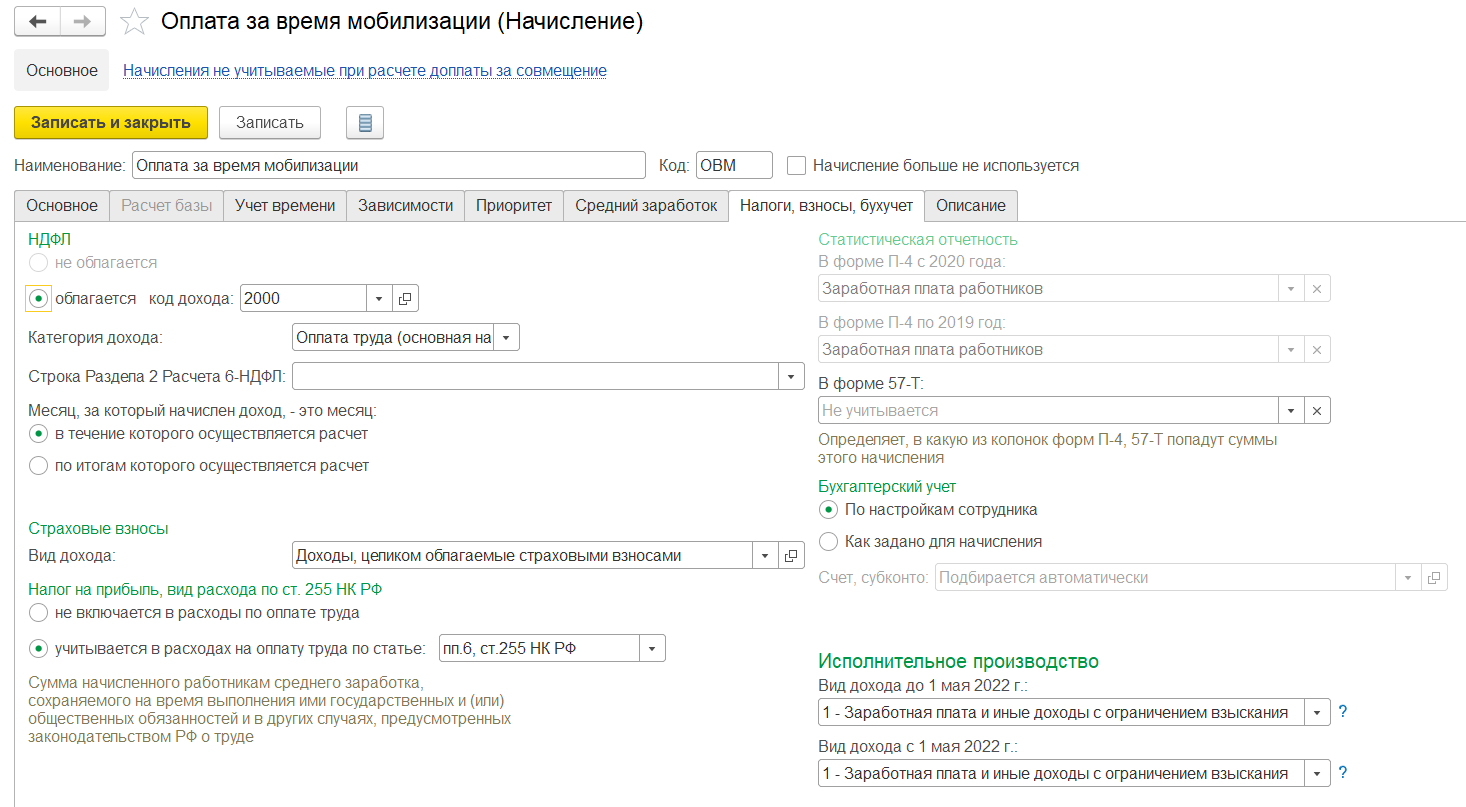

Настройка вида начисления

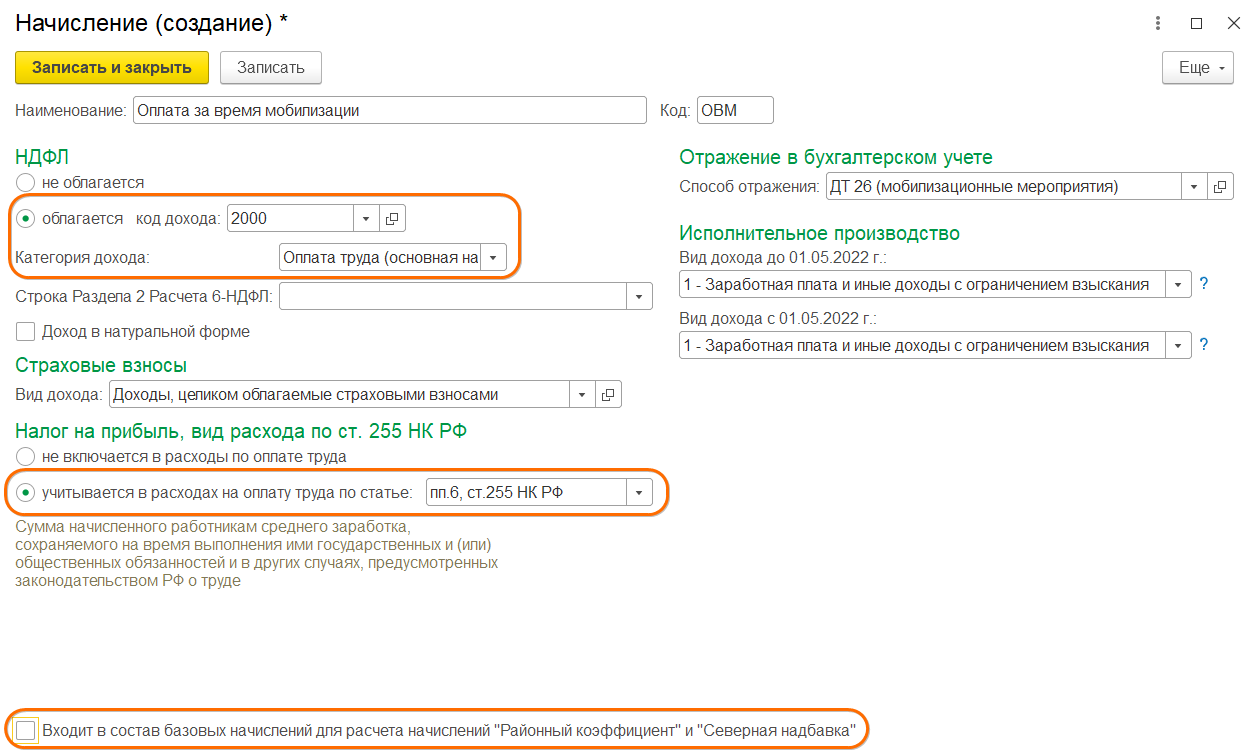

Для начисления оплаты за время мобилизации сотрудника необходимо создать новый вид начисления.

-

Зарплата и кадры - Настройки зарплаты - Расчет зарплаты - Начисления.

-

Наименование - заполните название вида начисления, в нашем примере Оплата за время мобилизации.

-

Код - укажите код вида начисления (он должен быть уникальным).

-

В разделе НДФЛ установите переключатель в положение облагается и укажите код дохода с точки зрения налогообложения НДФЛ - 2000 Вознаграждение за выполнение трудовых или иных обязанностей денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним (п. 1 ст. 210 НК РФ).

-

Категория дохода - Оплата труда (основная налоговая база).

-

Строка Раздела 2 Расчета 6-НДФЛ - можно указать, как это начисление следует включать в строки 110-113 формы 6-НДФЛ. По умолчанию указано, что такой доход будет включен в строки 110 и 112 расчета. Данные в строке можно изменить, если вы считаете, что этот доход должен отражаться в расчете в других строках, а не в тех, которые предлагает программа.

-

В разделе Страховые взносы выберите способ учета доходов сотрудников при исчислении страховых взносов. В нашем примере выберите Доходы, целиком облагаемые страховыми взносами (п. 1 ст. 420 НК РФ, ч. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

-

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ установите переключатель - Учитывается в расходах на оплату труда по статье и выберите вид расходов пп.6, ст.255 НК РФ.

-

В разделе Отражение в бухгалтерском учете в поле Способ отражения - способ отражения начисления в бухгалтерском учете для формирования проводок по начислению. Значение выберите из справочника Способы учета зарплаты (Зарплата и кадры Настройки зарплаты Отражение в учете Способы учета зарплаты). Если соответствующий способ отражения в справочнике отсутствует, то его необходимо создать. В данном справочнике задается только счет дебета (счет учета расходов по заработной плате). Данное поле следует заполнять лишь в том случае, если начисление отражается в бухгалтерском учете одинаковым способом для всех сотрудников организации.

-

Исполнительное производство в поле Вид дохода с 01.05.2022 г. - 1 Заработная плата и иные доходы и иные доходы с ограничением взыскания.

-

Флаг Входит в состав базовых начислений для расчета начислений Районный коэффициент и Северная надбавкаустанавливается по умолчанию. При необходимости данный флаг может быть снят. В нашем примере флаг необходимо снять, т. к. средний заработок при начислении оплаты за время мобилизации изначально исчисляется с учетом районного коэффициента и северной надбавки.

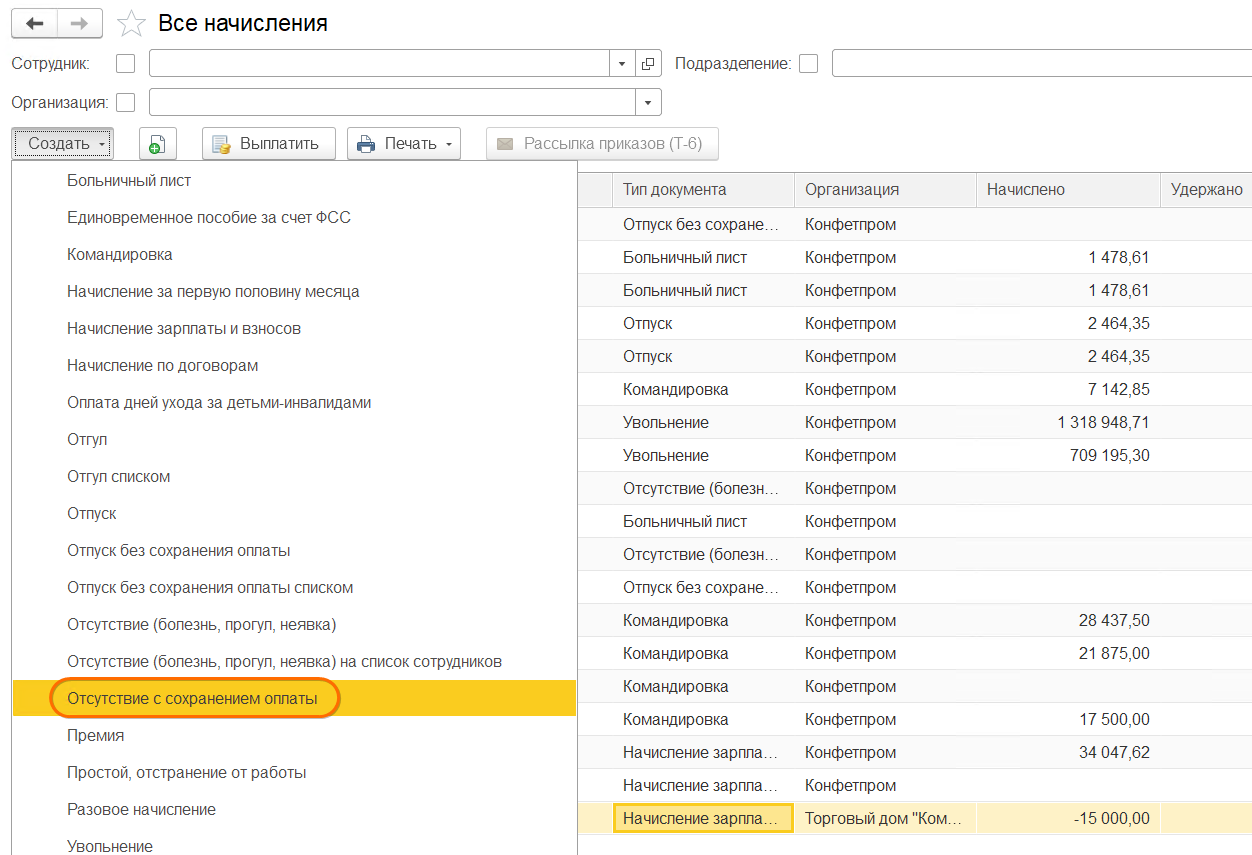

Расчет и начисление оплаты за время мобилизации

Автоматический расчет оплаты времени при призыве сотрудника на мобилизацию в программе не поддерживается.

Согласно ч. 3 ст. 139 ТК РФ и п. 4 Положения № 922 расчет среднего заработка сотрудника производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за сотрудником сохраняется средняя заработная плата.

Средний заработок сотрудника определяется умножением среднедневного заработка на количество дней (календарных, рабочих) в периоде, подлежащем оплате.

Среднедневной заработок для оплаты за время мобилизации исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетный период (включая премии и вознаграждения, учитываемые в соответствии с п. 15 Положения № 922), на количество фактически отработанных в этот период дней (п. 9 Положения № 922).

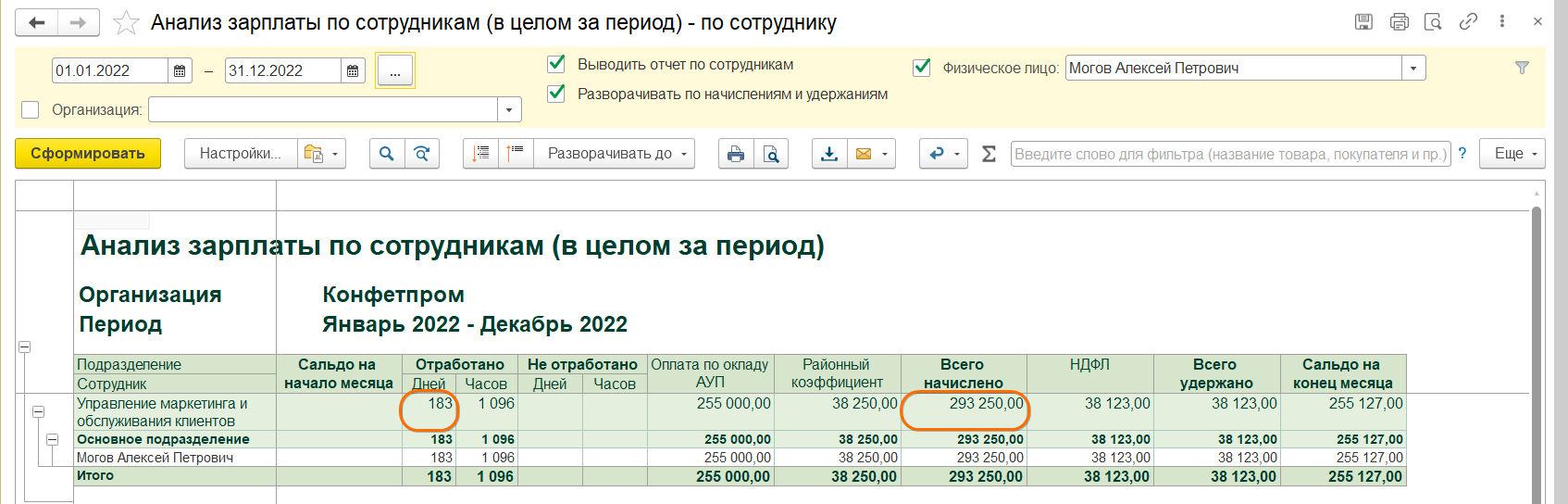

Сколько сотрудник отработал за расчетный период и сколько ему начислено, можно, воспользовавшись отчетом Анализ зарплаты по сотруднику (в целом за период).

В нашем примере учитывается период с января 2022 г. по сентябрь 2022 г. (сотрудник принят на работу с 01.01.2022). Заработок сотрудника за расчетный период составил 293250 руб., количество отработанных рабочих дней 183.

Среднедневной заработок составляет: 293250 / 183 = 1602,46

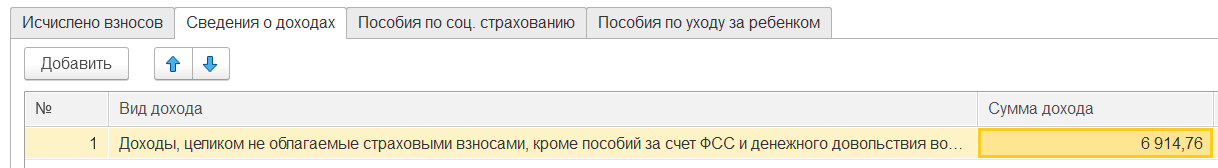

Сумма оплаты за дни мобилизации составляет: 1602,46 * 6 = 6914,76

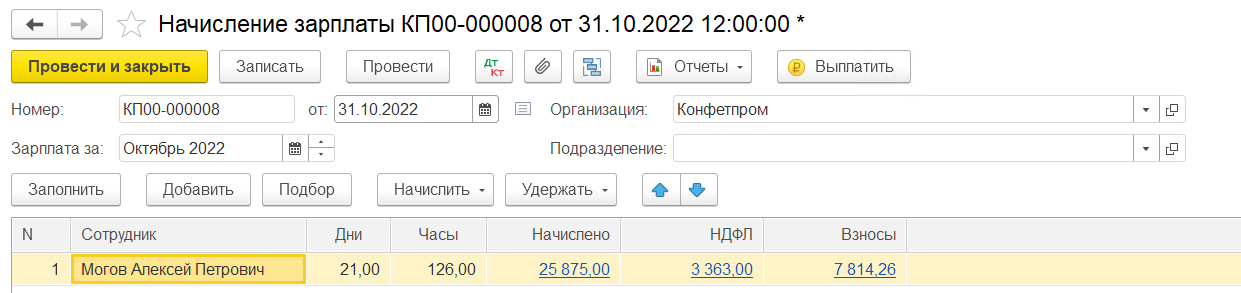

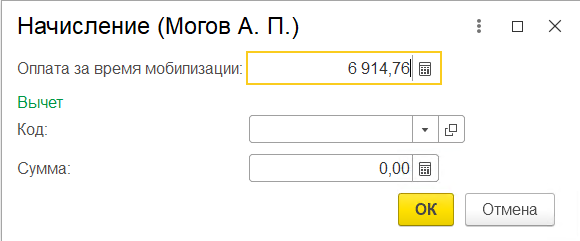

Начисление оплаты производится с помощью документа Начисление зарплаты (Зарплата и кадры Все начисления). В табличной части документа выделите сотрудника, которому начисляется оплата, по кнопке Начислить выберите из списка созданный ранее вид начисления Оплата за время мобилизации, в появившемся окне укажите сумму оплаты и нажмите на кнопку ОК или в колонке Начисленонажмите на ссылку, в табличной части Начисления нажмите на кнопку Добавить Начисление и заполните строку.

Вносим новое начисление и затем вручную сокращаем количество отработанных дней для оклада на 6.

Для просмотра результата проведения документа нажмите на кнопку Показать проводки и другие движения документа

Пример 2

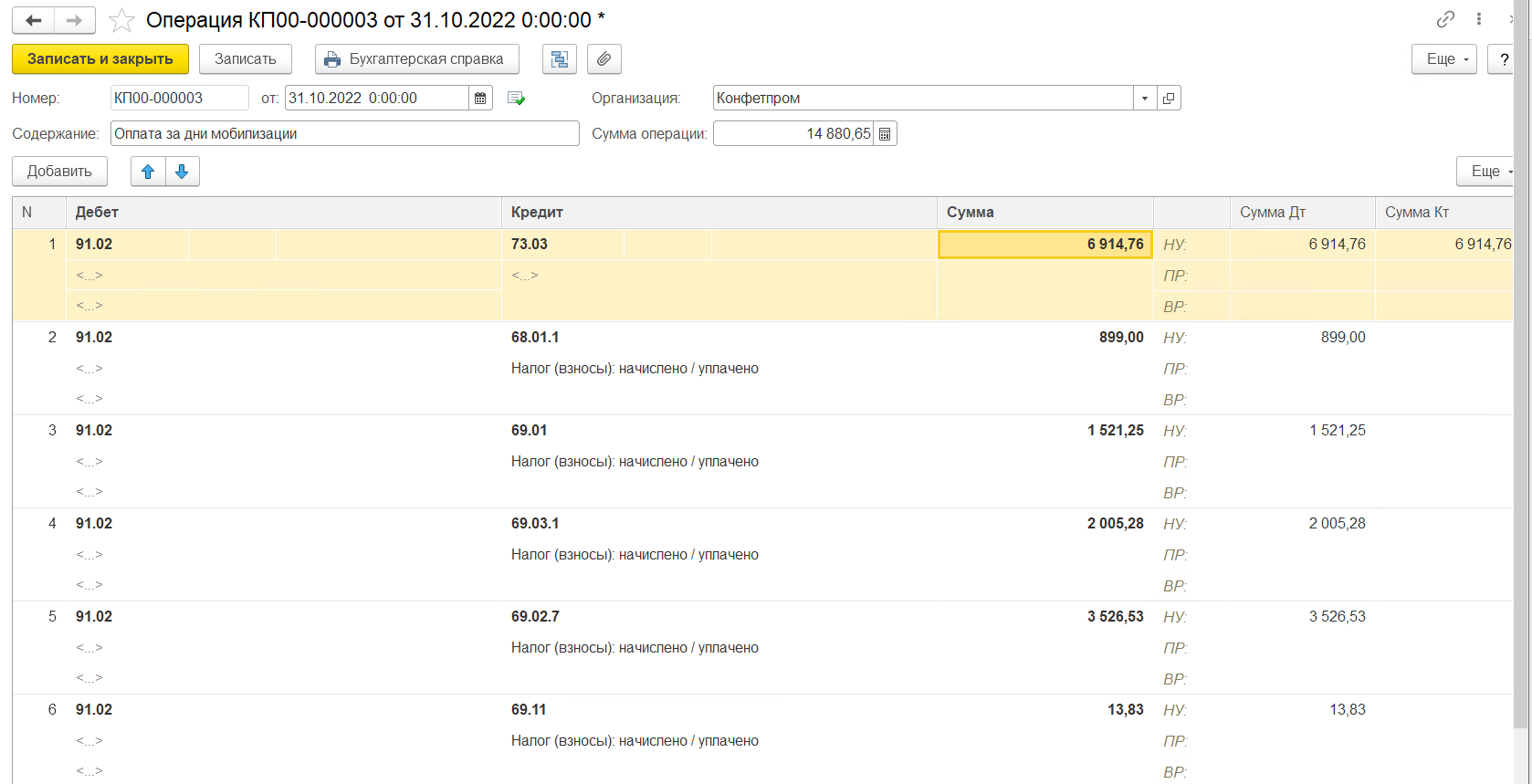

Оформление предыдущего примера, но уже для счета кредита 73.

Начисление оплаты за время мобилизации, удержанного НДФЛ и страховых взносов

Начисление оплаты за время мобилизации, НДФЛ и страховых взносов выполняется с помощью документа Операция (Операции - Операции, введенные вручную - Создать Операция). При заполнении документа указываются проводки:

-

Дт 91.02 Кт 73.03 6914,76

-

начислена оплата за время мобилизации (расчет см. в вышерассмотренном примере).

-

Дт 91.02 Кт 68.01 899,00

-

сумма удержанного НДФЛ с оплаты.

-

Дт 91.02 Кт 69.01 1521,25

-

начислены страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

-

Дт 91.02 Кт 69.03.1 2005,28

-

начислены страховые взносы на обязательное медицинское страхование.

-

Дт 91.02 Кт 69.02.7 3526,53

-

начислены страховые взносы на обязательное пенсионное страхование.

-

Дт 91.02 Кт 69.11 13,83

-

начислены страховые взносы на обязательное социальное страхование от несч. случаев и проф. заболеваний.

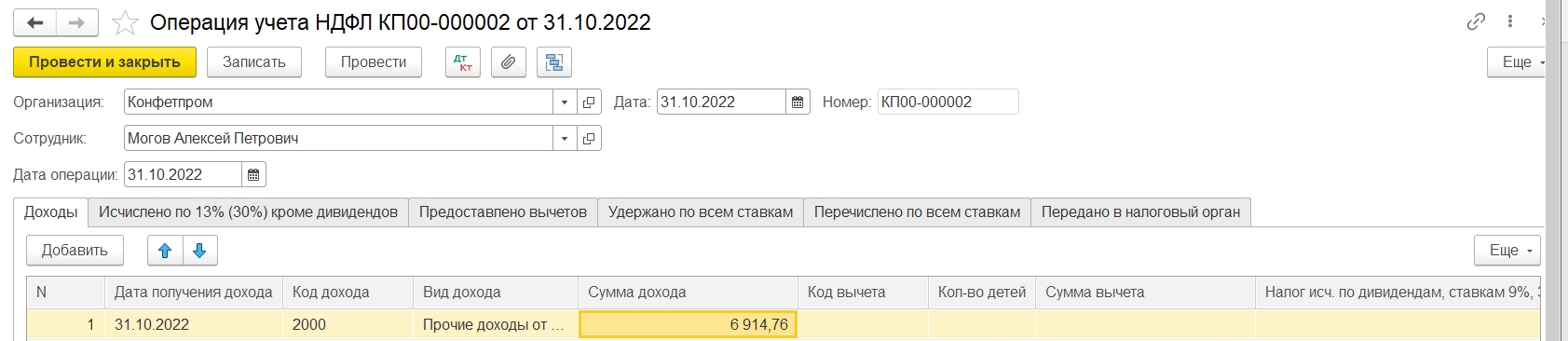

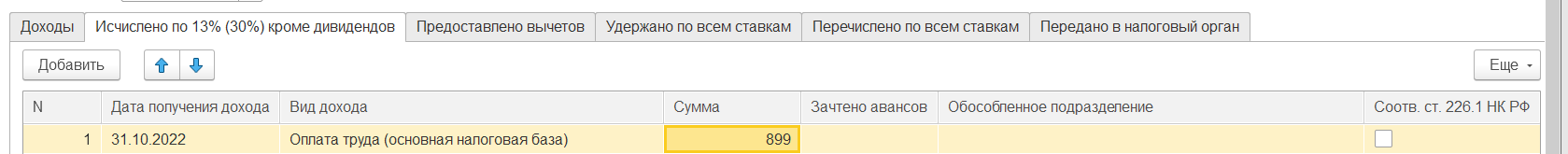

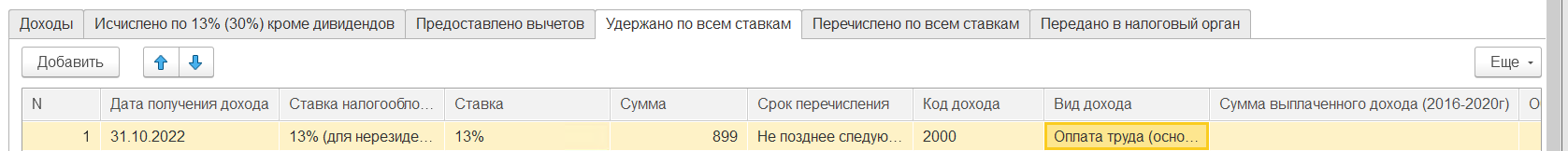

Отражение в учете НДФЛ оплаты за время мобилизации, исчисленного и удержанного налога

Для отражения оплаты за время мобилизации, исчисленного и удержанного налога в учете по НДФЛ предусмотрен документ Операция учета НДФЛ (Зарплата и кадры Все документы по НДФЛ). Документ вводится отдельно на каждое физическое лицо.

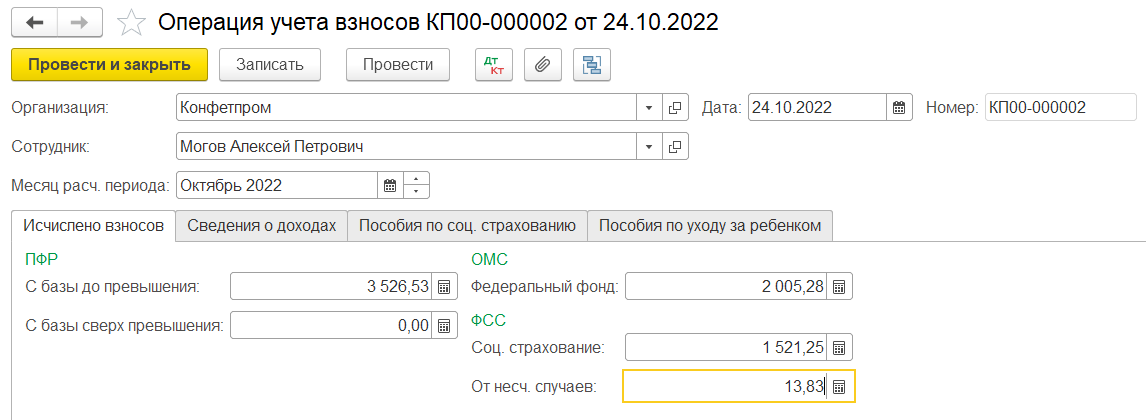

Отражение в учете по страховым оплаты за время мобилизации, исчисленных страховых взносов

Начисленные страховые взносы необходимо также зарегистрировать в учете по страховым взносам документом Операция учета взносов (Зарплата и кадры Операции учета взносов). Документ вводится на каждое физическое лицо в отдельности (указывается в шапке документа в поле Сотрудник).