Сокращения:

-

ЗУП – Зарплата и управление персоналом 3.1

-

БП – Бухгалтерия предприятия 3.0

Данная инструкция не имеет целью охватить все возможные причины ошибок учета НДФЛ, но мы попытаемся дать общее понимание о том, как программой регистрируются движения по НДФЛ и о способах исправления наиболее часто встречающихся ошибок.

Какими документами регистрируются движения по НДФЛ?

ЗУП 3.1:

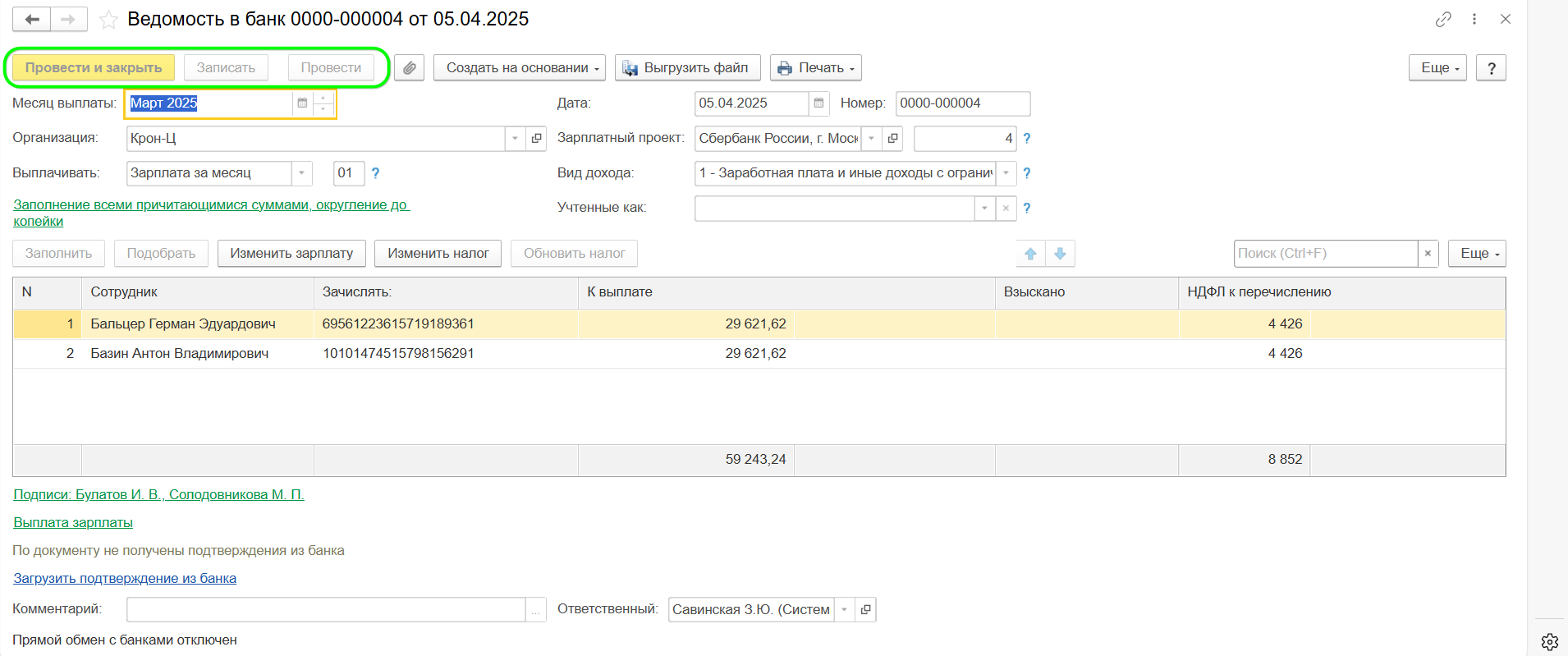

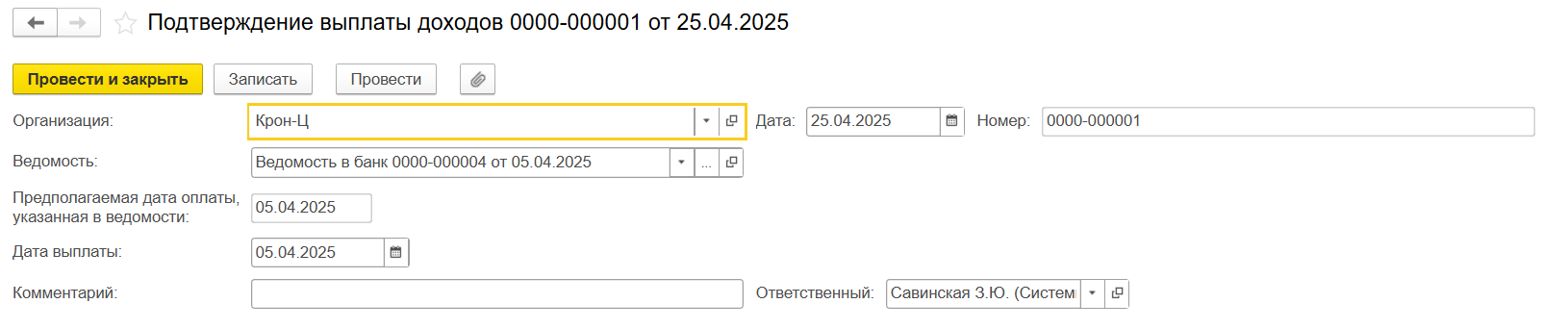

Документ начисления - Ведомость на выплату - (Подтверждение выплаты дохода)

-

Исчисленный налог: Документы начислений (Начисление зарплаты и взносов, Отпуск, Премия, Разовое начисление, Командировка, Увольнение и.т.д.)

-

Удержанный налог: Ведомости на выплату + Подтверждения выплаты доходов (блокируют ведомость от изменений после загрузки их из банка или создании вручную в Выплаты – Подтверждения выплаты доходов). Их придется распровести для редактирования ведомостей.

БП 3.0:

Документ начисления - Ведомость на выплату - Списание с расчетного счета

-

Исчисленный налог: документы начислений (Начисление зарплаты, Отпуск и.т.д.)

-

Удержанный налог: Ведомости на выплату + Документ оплаты (Банк и касса - Списание с расчетного счета, Выдача наличных). Важно отметить, что здесь, как и в ЗУП, основание удержания НДФЛ создается проведением ведомости, но без проведения связанного документа оплаты – движение удержания НДФЛ не регистрируется. Поэтому исправление учета в БП чуть дольше и сложнее.

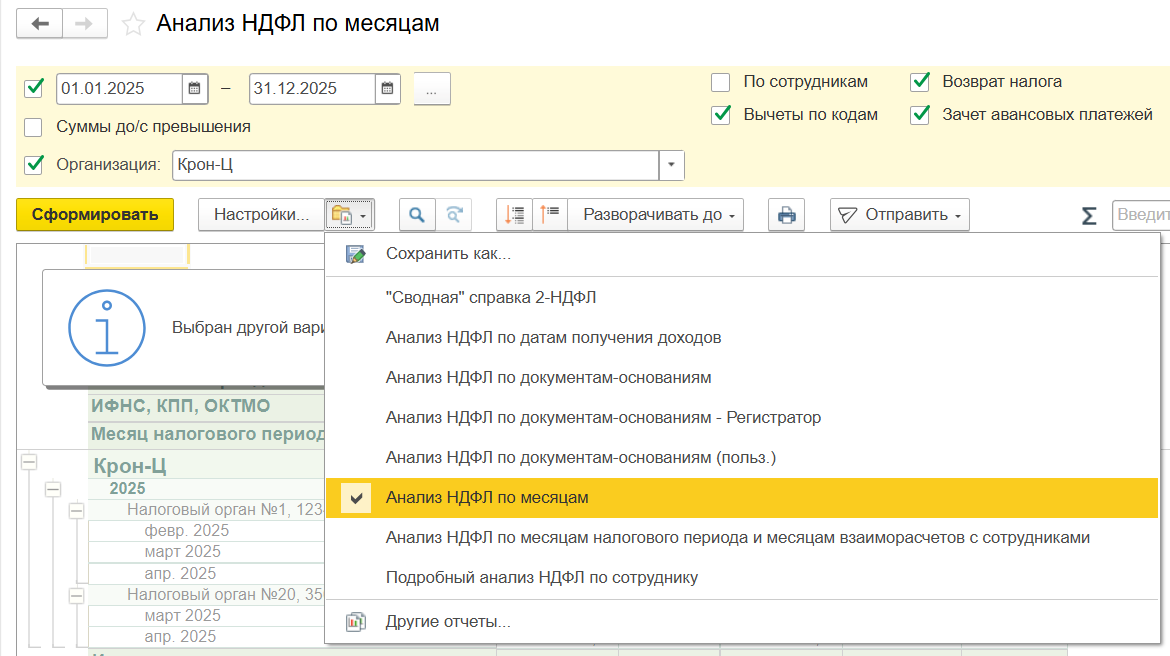

Чем мы будем отслеживать учет выплат и НДФЛ

Отчеты, равно важные для вас при поиске проблем:

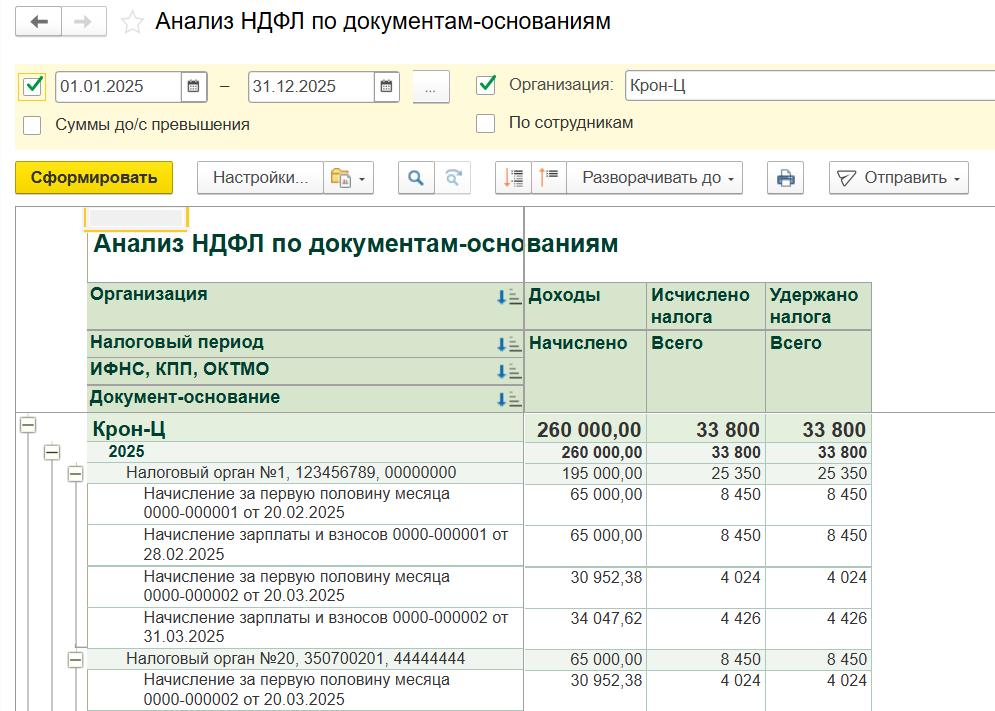

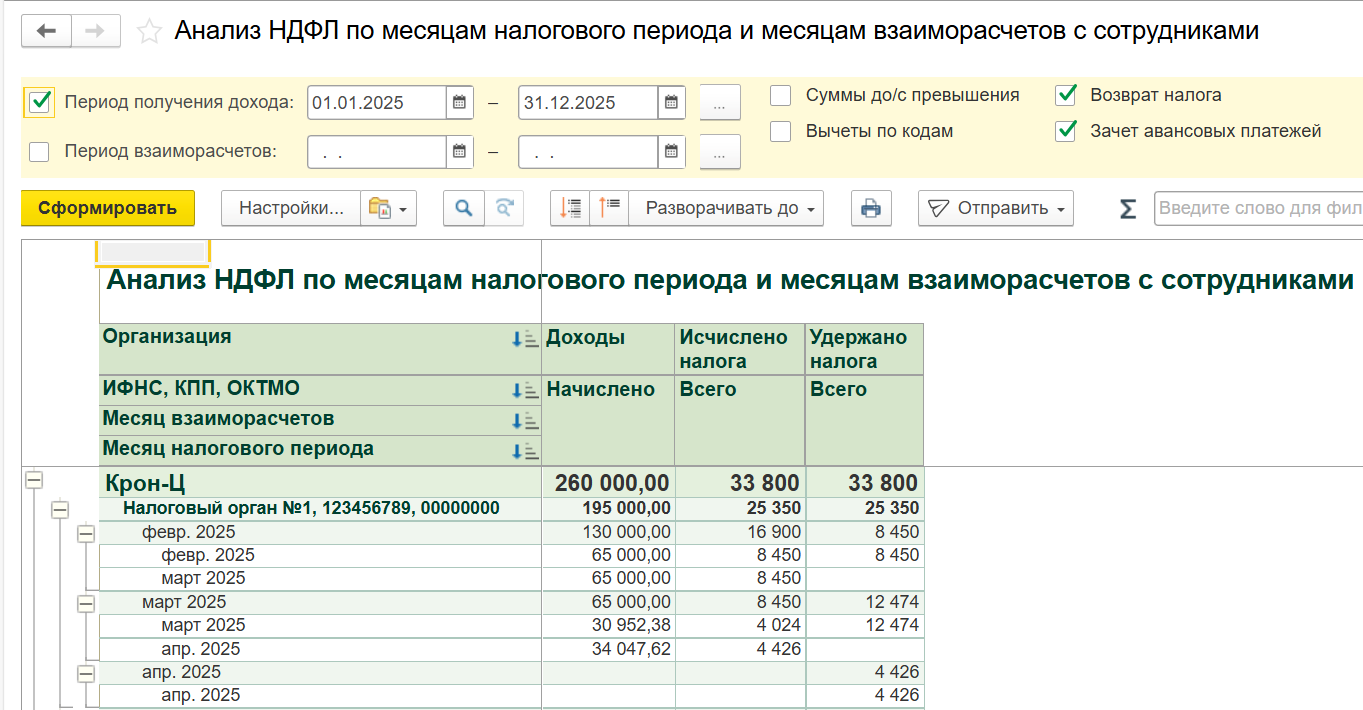

- Анализ НДФЛ по месяцам, а также его вариации, например, Подробный анализ НДФЛ по сотруднику, Анализ НДФЛ по документам-основаниям, Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчета с сотрудниками (ЗУП 3.1: Налоги и взносы – Отчеты по налогам и взносам, БП 3.0: Зарплата и кадры – Отчеты по зарплате)

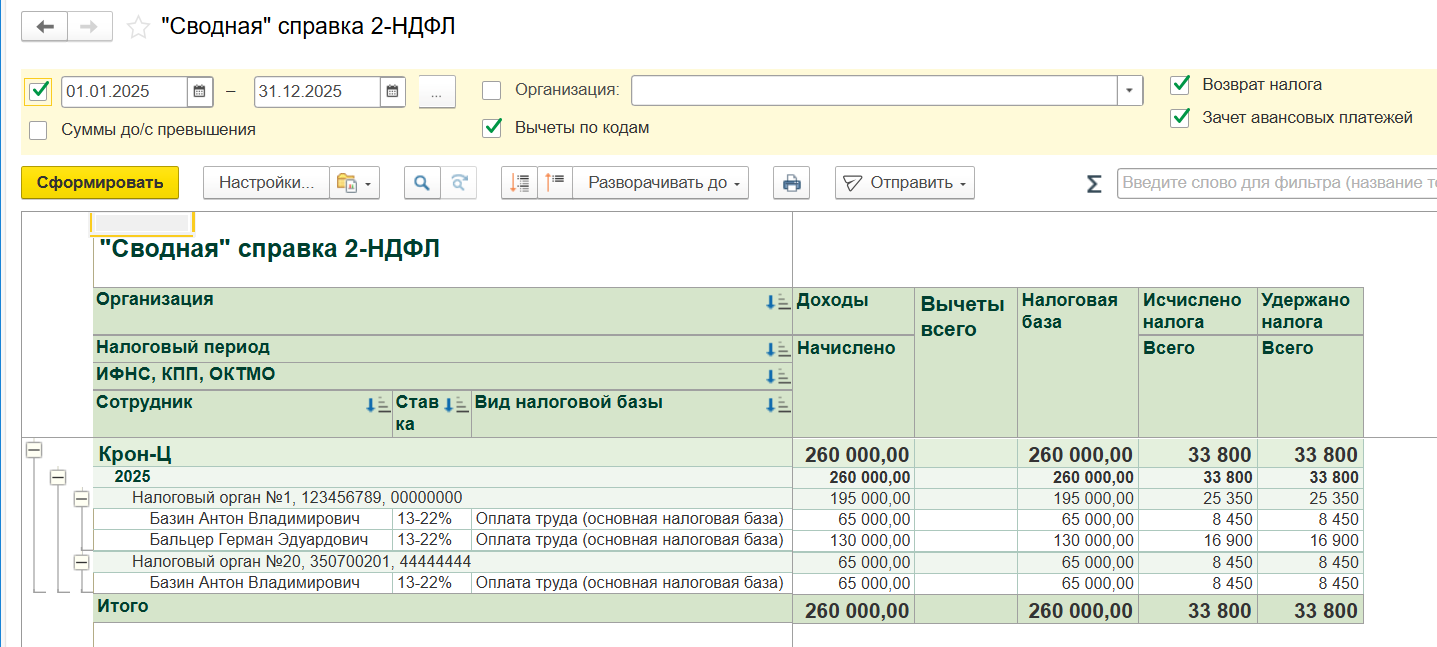

- Сводная справка 2-НДФЛ, которая поможет отследить разбивку налога по КБК для отчета 6-НДФЛ (ЗУП 3.1: Налоги и взносы – Отчеты по налогам и взносам, БП 3.0: Зарплата и кадры – Отчеты по зарплате)

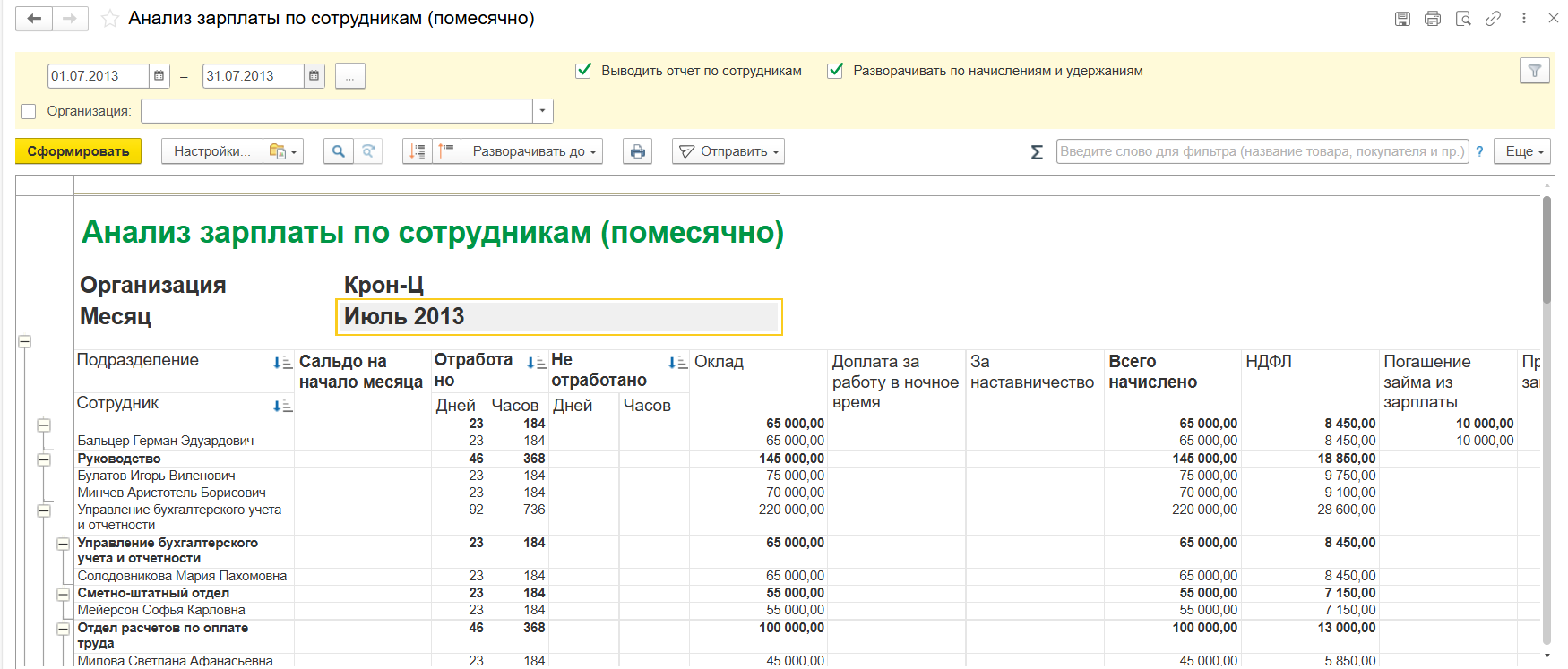

- Анализ зарплаты по сотрудникам (помесячно) (ЗУП 3.1: Зарплата – Отчеты по зарплате, БП 3.0: Зарплата и кадры – Отчеты по зарплате)

Я буду использовать несколько измененные версии этих отчетов для визуального удобства, но принципиальной разницы в их структуре для целей корректировки учета нет.

Общий механизм исправления НДФЛ

1. Распроводим все документы начислений и ведомостей по сотруднику за проблемные месяцы. В Бухгалтерии придется распроводить еще и сопутствующие документы выплат (Списание с расчетного счета / Выдача наличных). В ЗУП могут присутствовать документы Подтверждение выплаты в соответствующем журнале, которые также будут блокировать действия с документом. Предварительно эти документы также придется распроводить.

2. Начинаем последовательное проведение документов с пересчетом НДФЛ в документах начислений. В БП: Начисление зарплаты - Еще – Пересчитать НДФЛ, В ЗУП: Начисление зарплаты и взносов - НДФЛ – Пересчитать НДФЛ.

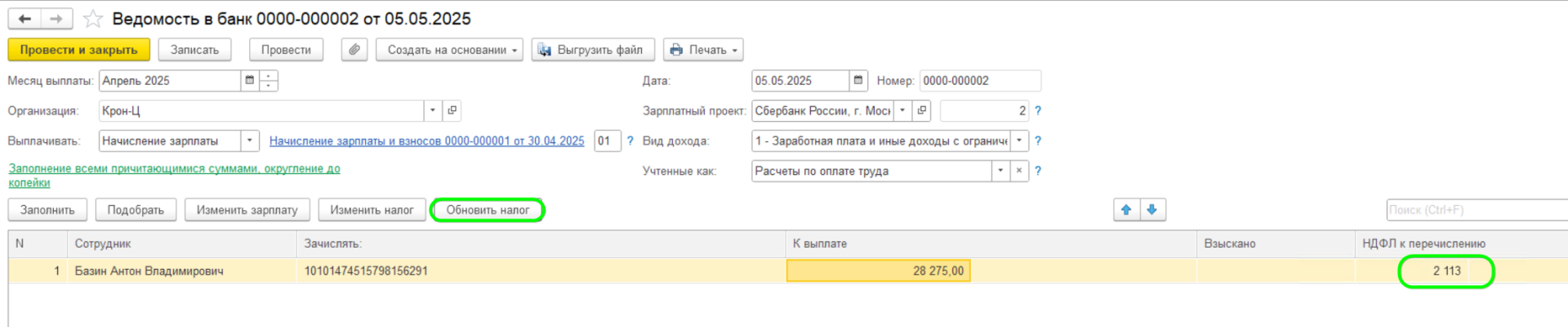

3. В ведомостях подтягиваем проблемных сотрудников заново. Важно: в ЗУП в ведомостях есть отдельная кнопка Обновить налог, а в БП ее аналог – [Выпадающее меню на сумме НДФЛ] – Обновить НДФЛ. При нажатии программа сверяется с обновленной налоговой базой (например, при счетных ошибках в начислении) и соответственно пересчитывает налог в ведомости. И этой кнопкой можно пользоваться, но при условии, что документы-основания указаны в расшифровке ведомости в полном составе. Но если у нас не хватает в расшифровке выплаты отрицательной строки аванса, например, или строки с межрасчетным начислением, которое выплачивается с зарплатой и.т.д. – налоговая база останется некорректной, и эта кнопка пересчета НДФЛ исправить проблему нам уже не поможет, не изменит налоговую базу. Поэтому 100% вариант пересчета - удаляем и заново подтягиваем сотрудника в ведомость на конечную выплату.

Изменения, внесенные вами в документы или настройки программы, создают основания для пересчета/изменений в связанных с ними документах, но не вносят эти изменения автоматически.

И наоборот - перепроведение документа даст эффект только в случае, если предварительно внесены изменения:

-

в сам этот документ (например, корректировка расшифровки выплаты в ведомости)

-

в документы, на данные которых он опирается (например заново провели Списание с расчетного счета после изменений в Ведомости)

-

в настройки учета в программе, на которые он опирается (например, перепровели Начисление зарплаты после изменения статуса подразделения на обособленное с новой ИФНС)

-

в алгоритмы работы программы новым релизом/патчем (в этой ситуации повторное проведение заставит программу по новым алгоритмам переосмыслить уже имеющиеся в нем и связанных документах/настройках данные и иначе заполнить нужные регистры)

Без этих условий перепроведение ничего нового в поведение программы не внесет, вы просто еще раз обновите для программы те же данные, и она обработает их, как и раньше.

Рассмотрим наиболее частые ситуации с ошибками учета:

Особенности исправления в Бухгалтерии

Документ, который мешает исправлению

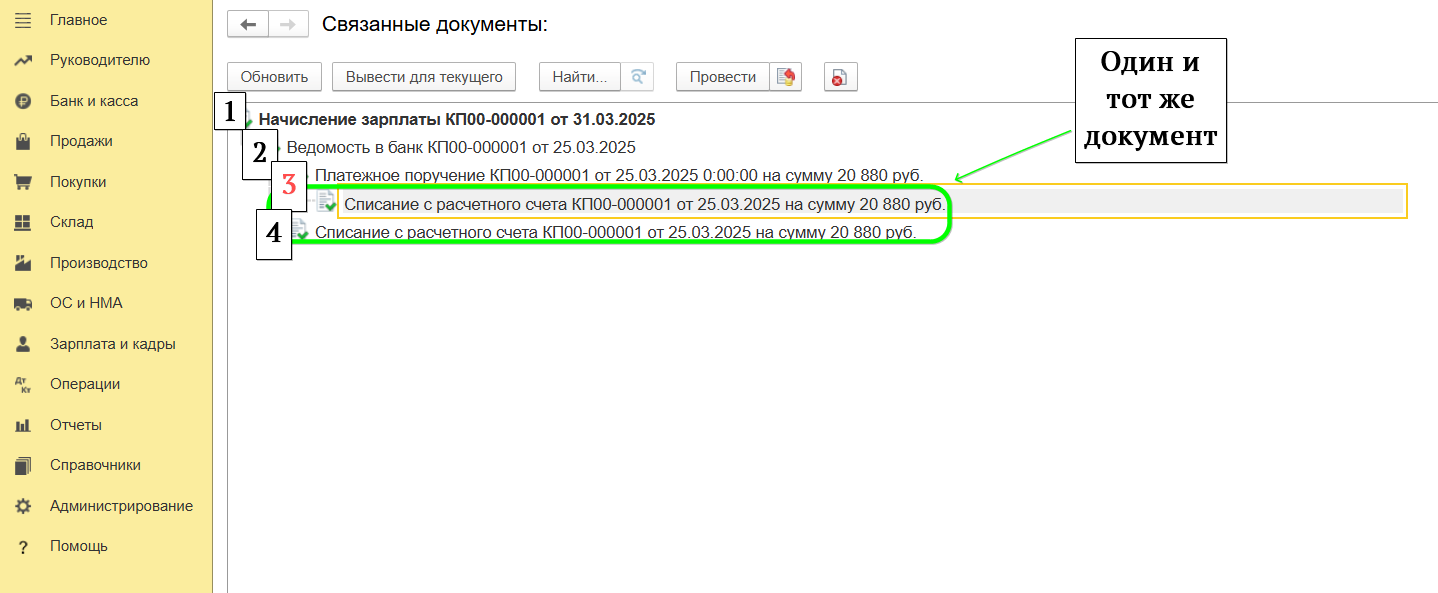

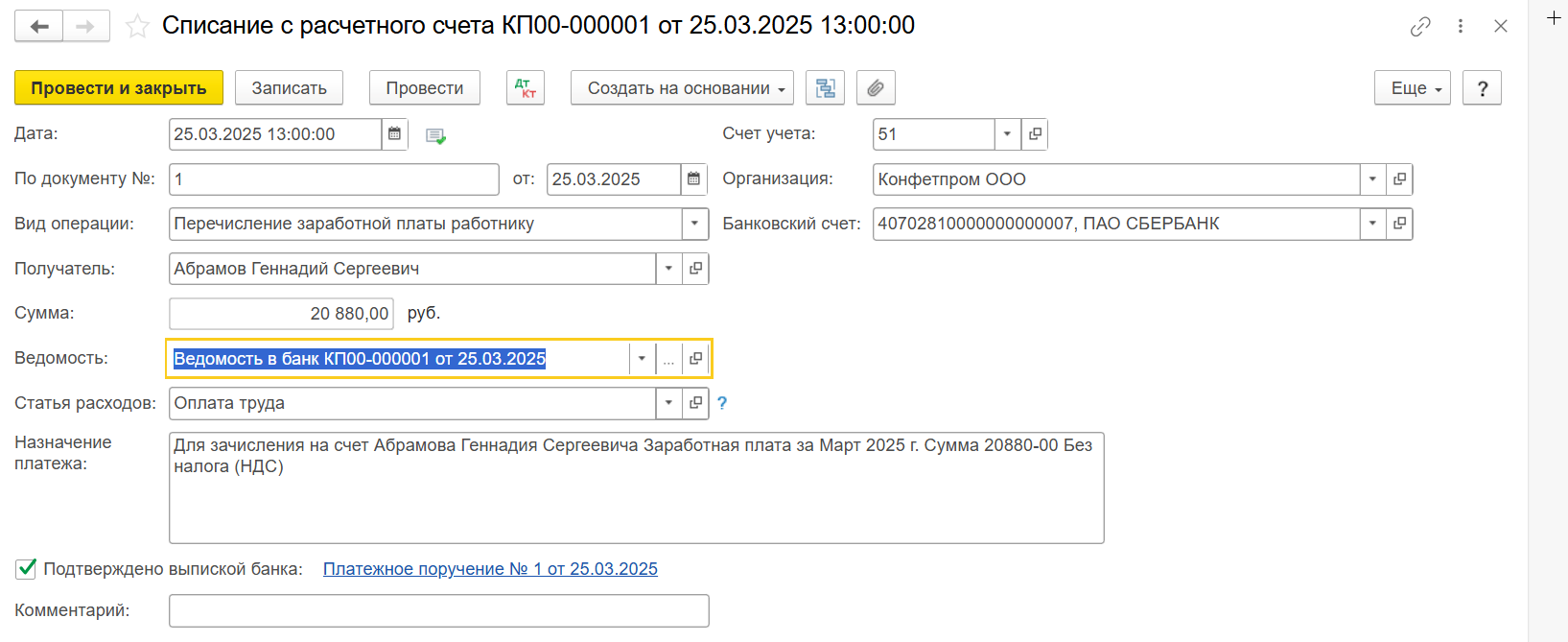

Как уже говорилось, в БП цепочка документов, регистрирующих получение дохода, исчисленный и удержанный налог – длиннее, чем в ЗУП. И прежде, чем приступать к исправлениям, ее надо укоротить – распровести Списание с расчетного счета, который блокирует ведомость от правок.

Строго говоря, документов обычно 4: Начисление зарплаты (Отпуск, Больничный), Ведомость, Платежное поручение, Списание с расчетного счета. Но Платежное поручение никак в регистрации движений НДФЛ не участвует.

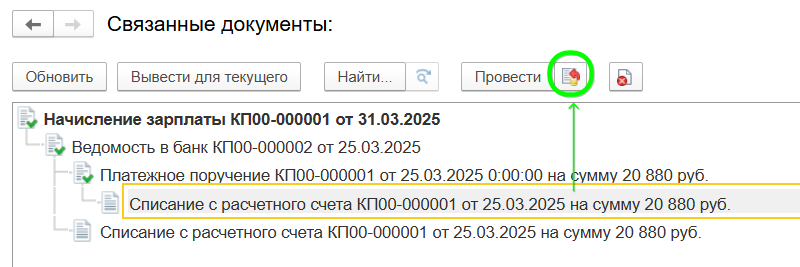

Если Списание с расчетного счета одно, можно перейти по ссылке на этот документ прямо из ведомости и распровести его (Еще – Отменить проведение).А если списаний несколько (когда у вас нет зарплатного проекта, и у каждого сотрудника свое списание), самый быстрый способ приступить к редактированию документа выплаты – распровести их через иерархический список связанных документов кнопкой справа от Провести. Эта кнопка есть и в документах начислений, и в ведомостях.

После этого можно работать с ведомостями свободно.

Не забываем, что документ Списание с расчетного счета не только мешает исправлять налог, он еще и регистрирует его удержание. Поэтому в процессе исправления все распроведенные списания потребуется в хронологическом порядке проводить, чтобы зарегистрировать те суммы налога, которые вы будете видеть в ведомостях. Обратите внимание, как выглядит аналитический отчет – в нем видны только регистрирующие движение НДФЛ документы начислений и списания (а не документы начислений и ведомости как в ЗУП):

Поэтому в ведомости, работая с отчетами, придется проваливаться из документов списаний (пока они проведены и видны в отчете).

В остальном никаких принципиальных различий в ситуациях и методах исправления учета с ЗУП – нет.

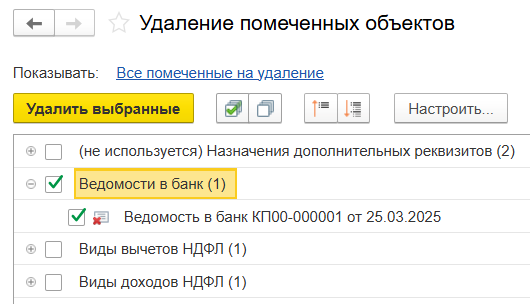

Как удалить ведомость из цепочки

Если у вас есть проблемы с конкретной ведомостью (например, никак не ставится удержание налога, хотя все проверено и проблем в учете НДФЛ нет – проблема может быть и в самом документе (создан в старой версии программы с имевшимися ошибками, например). Можно создать на его замену новый, а затем провести удаление с заменой (ЗУП и БП: Администрирование - Обслуживание - Удаление помеченных объектов), чтобы наш новый документ успешно встроился в цепочку документов, заменив удаляемый.

Указываем какой ведомостью заменить удаляемую.

Программа заменила во всех затронутых документах Ведомость 1 на Ведомость 2 и теперь удаление Ведомости 1 прошло успешно, а Ведомость 2 встроилась на ее место (номер можно изменить потом вручную):

Не учелся аванс в ведомости

Ситуация:

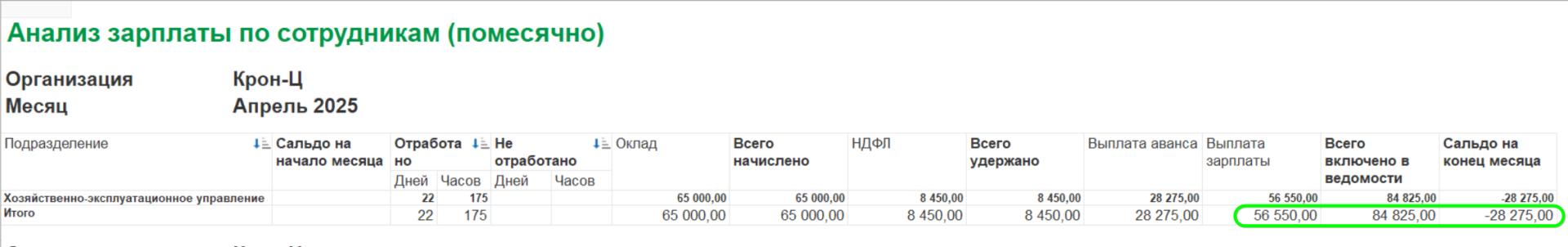

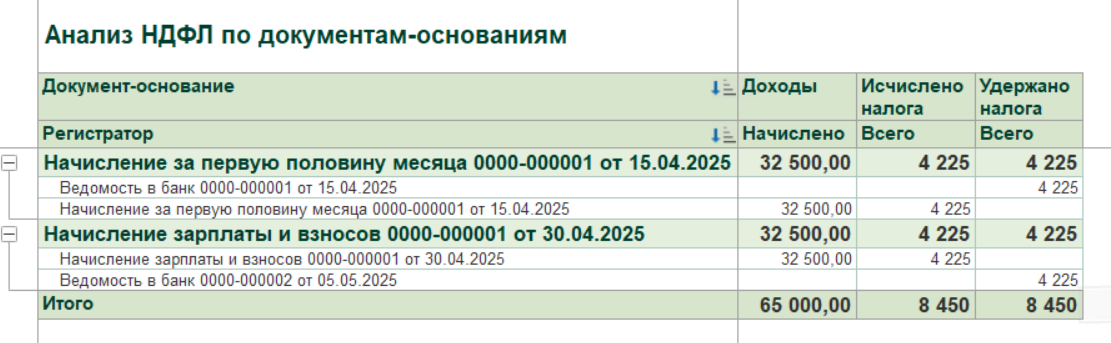

Сотруднику начислено 65000 за апрель, вычетов нет, ожидается общая выплата на 56550 и НДФЛ 8450, разбитые на аванс и окончательный расчет равными суммами (32500 и 4225). Создан аванс и его выплата, затем начислена зарплата, которую остается выплатить.

Причина ошибки:

Некорректно учлась налоговая база при окончательной выплате. Причины этого могут быть разные, ниже разберем одну из них – программа не учла уже выплаченный аванс при конечной выплате.

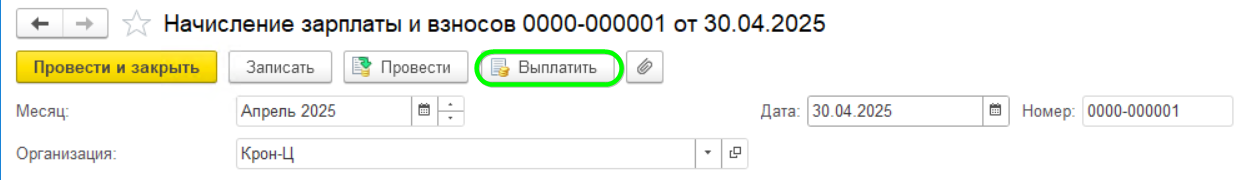

Это может произойти, если мы для выплаты зарплаты используем кнопку Выплатить в списке начислений или в самом документе Начисление зарплаты (актуально для ЗУП, в БП такого поведения не замечено).

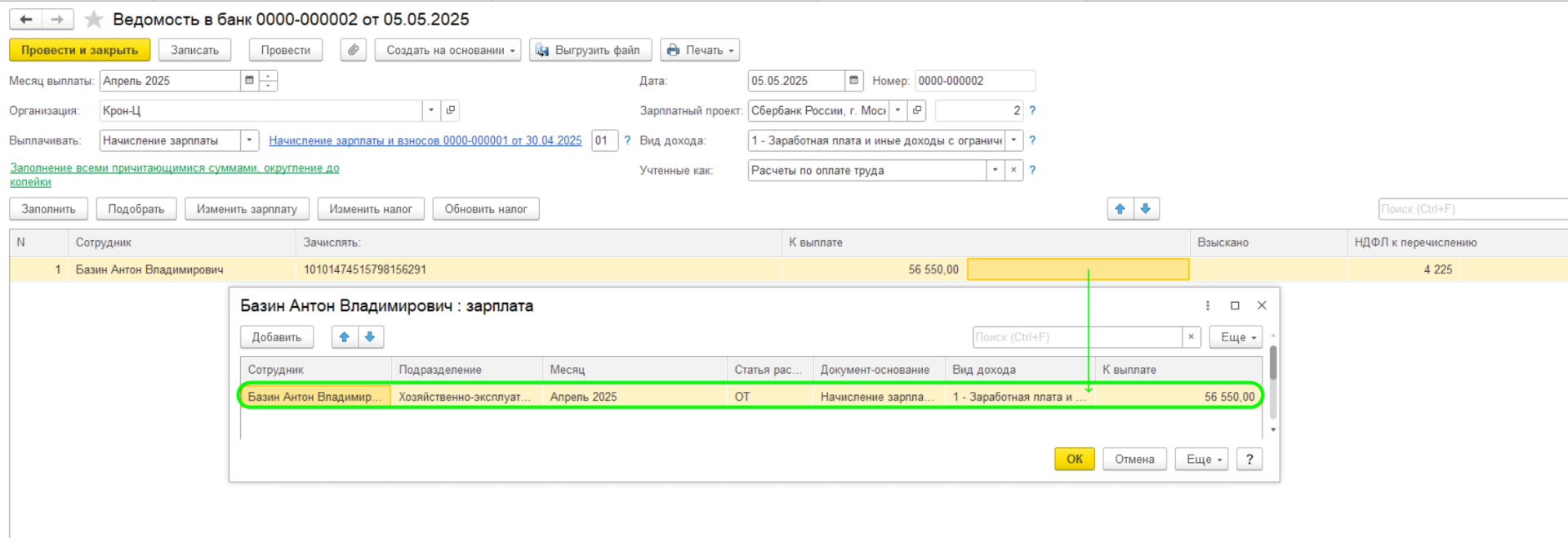

В этом случае ведомость на выплату окончательного расчета создастся обособленно, абсолютно не учитывая существование документа выплаты аванса. В итоге в ведомость не попадает отрицательная строка по этому авансу, чтобы корректировать налоговую базу на сумму выданного сотруднику аванса, что приводит в дальнейшем к ошибкам учета НДФЛ и, возможно, еще и переплате (зарегистрируется выплата полных 65000 за вычетом НДФЛ).

В чем проявляется:

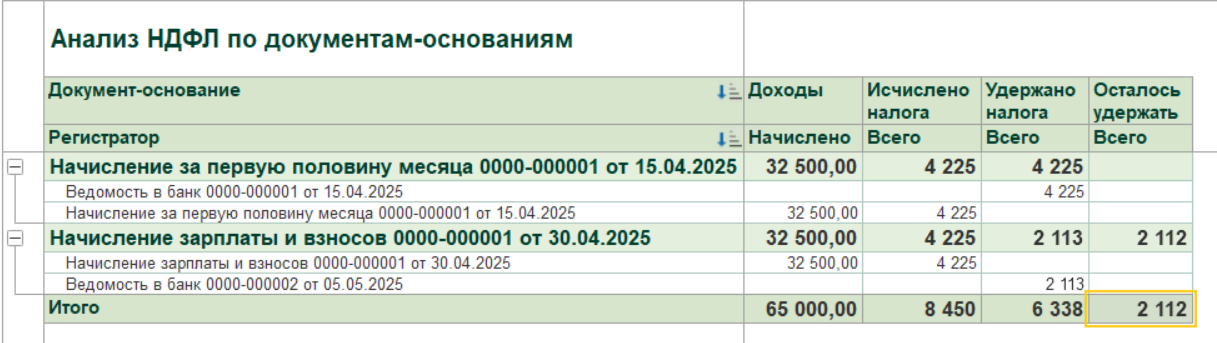

Если вы не исправите сумму в ведомости, проявится такая ошибка при переплате в окончательном расчете на сумму аванса, мы же его выплату не учли при расчете за месяц. Поможет это увидеть Анализ зарплаты по сотрудникам (помесячно). А в Анализ НДФЛ по месяцам – все будет выглядеть пристойно, и никакой переплаты вы не увидите, только корректную налоговую базу за апрель (проблемы в этом отчете вы увидите лишь в следующем месяце, а причины будут – в этом).

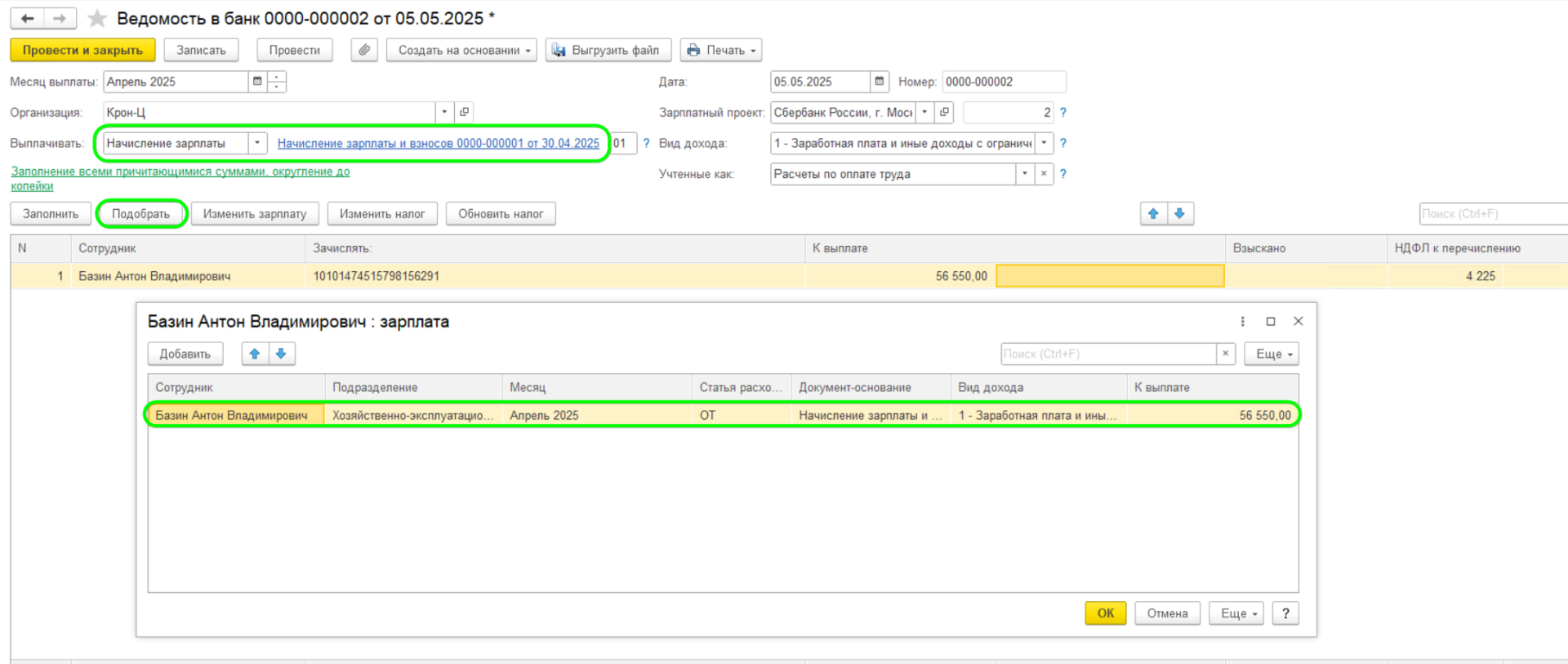

В поле Выплачивать в ведомости вы видите Начисление зарплаты, а не Зарплата за месяц и ссылку на конкретный документ-основание, как если бы вы выплачивали отпуск или разовую премию. Это и есть признак некорректности при окончательном расчете, можно даже не проваливаться в расшифровку.

А если провалиться в расшифровку, вы увидите, что отрицательной строчки с авансом в расшифровке нет.

В чем разница:

-

Начисление зарплаты – включает в выплату только указанный конкретный документ-основание

-

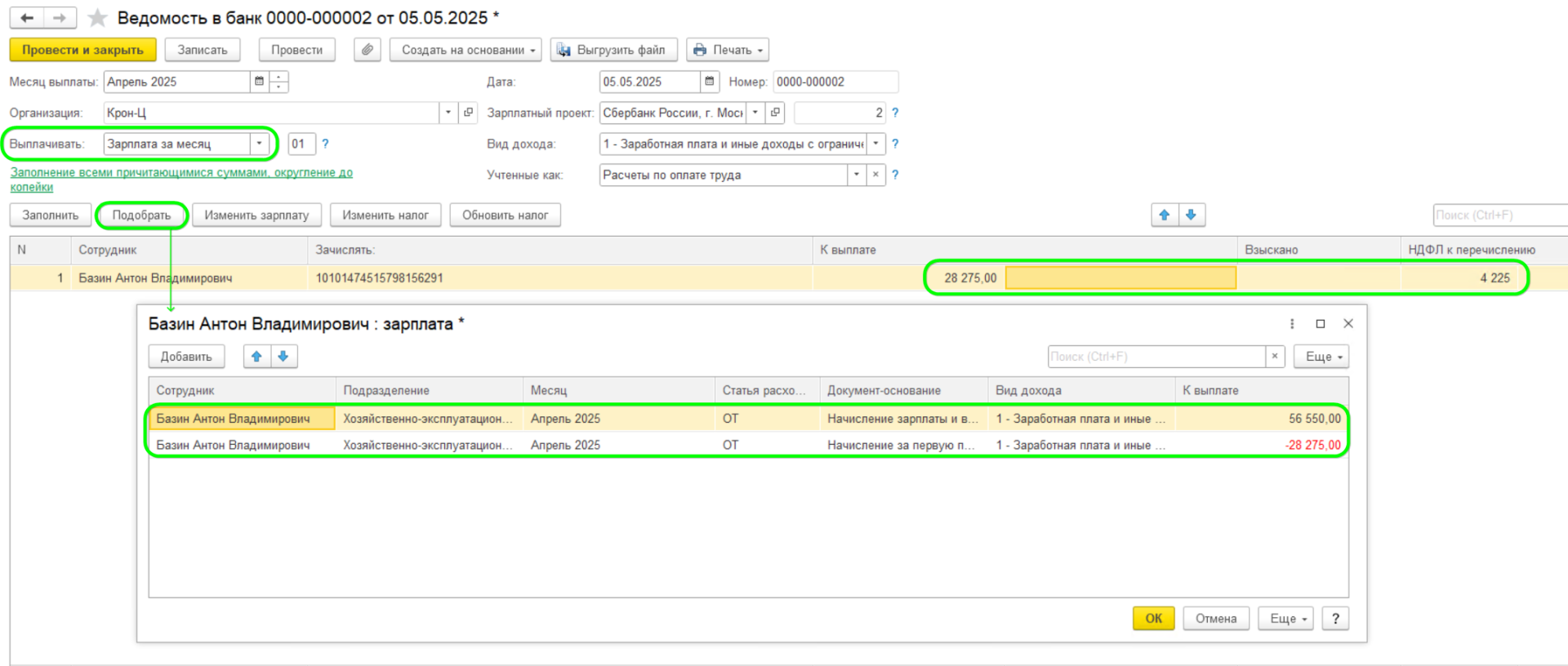

Зарплата за месяц – подтягивает в ведомость ВСЕ выплаты за месяц, в том числе и уже выплаченный аванс, что позволяет корректно учесть остаточную налоговую базу НДФЛ

Если вы исправите итоговую сумму в ведомости. Самый коварный случай - если вы заметили, что сумма к выплате не та, но перезаполнять ее не стали, а вручную скорректировали исправлением суммы прямо в ведомости (программа ошиблась), не обновляя налог по соответствующей кнопке. И Анализ НДФЛ по месяцам, и Анализ зарплаты по сотрудникам (помесячно) в этом месяце покажут, что все корректно.

Но нет, некорректно, в следующем месяце проявится ошибка излишне удержанного НДФЛ. Ведь, если в такой ведомости на конечный расчет вы нажмете Обновить НДФЛ, то увидите, что положенный к удержанию налог сократится вдвое: 2112 против положенной суммы 4225 с исчисленной суммы в 32500. Программа сократила налог пропорционально сокращению суммы выплаты. И Анализ НДФЛ по месяцам после обновления налога это вам покажет:

А Анализ Зарплаты по сотрудникам (помесячно) покажет, что все хорошо. Просто потому, что информацию об удержанном налоге именно этот отчет берет не из Ведомости, а из Начисления зарплаты и взносов (судя по расшифровке с документами-регистраторами), по сути – как требуется удержать налог в целом за месяц согласно документу-основанию, а вовсе не как его фактически удержали согласно ведомостям.

Как исправить:

Исправляем стандартным способом. В данном случае нас интересует только ведомость на выплату окончательного расчета апреля.

Хронологически проводя обратно документы, меняем в этой ведомости поле Выплатить на Зарплата за месяц, заново подтягиваем в ведомость сотрудника. Если мы переплатили и период уже закрыт для изменений, следим еще и за сохранностью итоговой суммы в ведомости.

Было:

Стало:

Но мы по факту сотруднику уже переплатили и нельзя, чтобы поплыли расчеты с банком в Бухгалтерии, поэтому надо и сохранить реальную сумму выплаты в ведомости, и учесть правильно налоговую базу в документе. А для этого надо знать, что программа удерживает налог только с суммы, которая в расшифровке имеет ссылку на свой документ-основание.

Поэтому правим в расшифровке выплату добавлением корректирующей строчки. Проще всего ее добавить копированием последней строчки аванса через F9. В ней удаляем ссылку на документ-основание (аванс) и меняем сумму на положительную.

Для программы это значит следующее: вы указали, что и правда переплатили сотруднику сумму аванса (третья строчка), но в то же время налог надо удержать только с правильного остатка от полной суммы за месяц (первая и вторая строчки с указанием на документы начисления и аванса).

Результат исправления: налог будет удержан корректно, расчеты с банком также не нарушатся.

Завели новую налоговую задним числом

Ситуация:

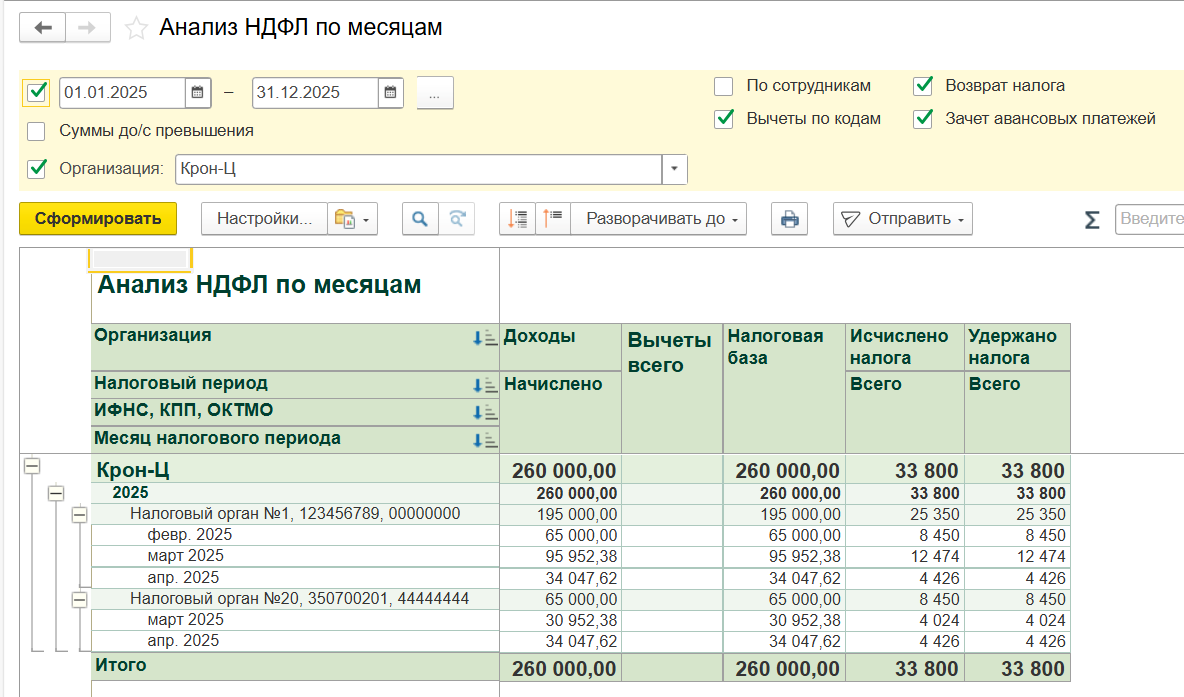

Организация сменила для подразделения Хозяйственно-эксплуатационное управление налоговую в марте, но корректно в программе эту смену оформили попозже, когда начисления и выплаты месяцев после перехода были уже проведены.

Причина ошибки:

Доходы и выплаты для программы остаются привязаны к старой налоговой, поэтому в 6-НДФЛ мы не видим возможности выбрать новую, по которой нет никаких движений, либо эти движения зарегистрировались по ней не в полном составе. Мы заново провели все документы начислений и выплат, но на новую ИФНС "переехал" только исчисленный налог, и получилась каша: исчислено по одной ИФНС, удержано по другой. Ниже объясним почему.

В чем проявляется:

Не формируется 6-НДФЛ по данной ИФНС. Не найдем эту ИФНС вообще при создании 6-НДФЛ (не будет выбора).

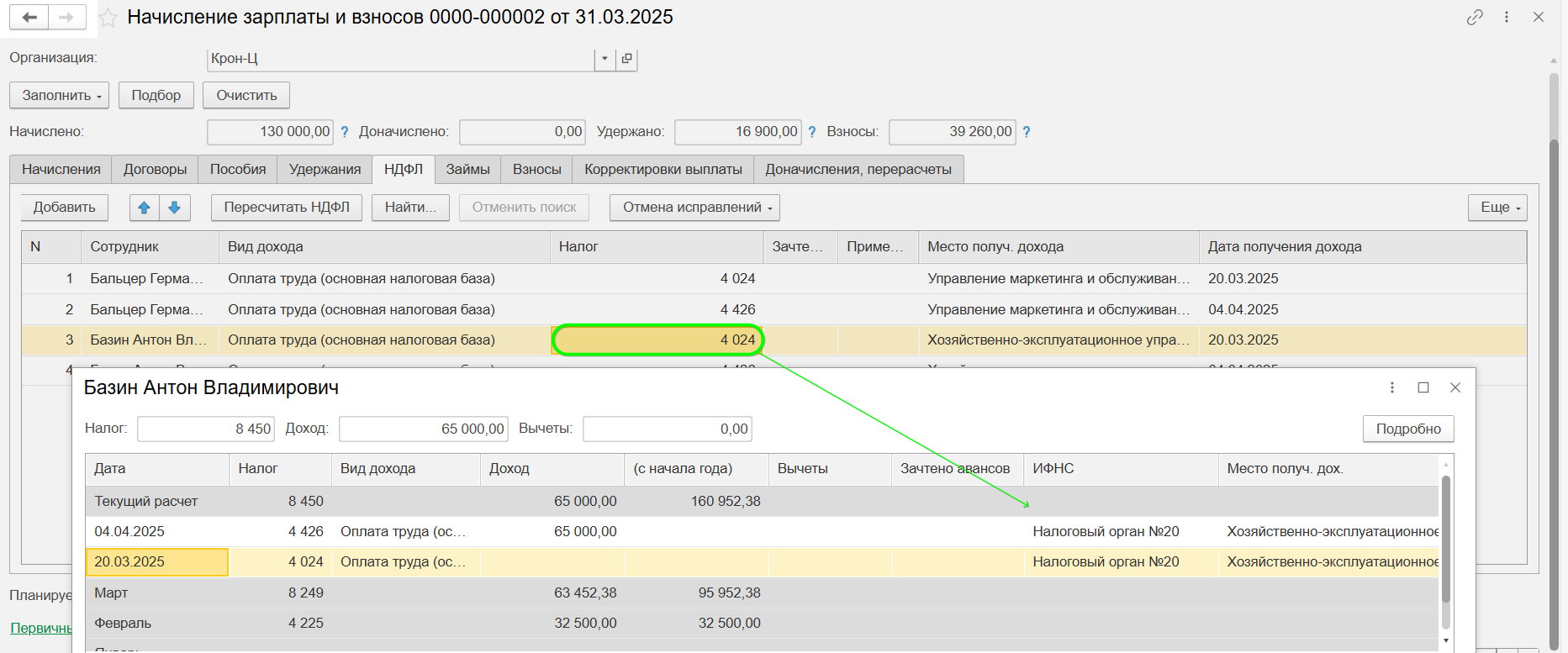

Также можно увидеть, к какой ИФНС программа отнесла НДФЛ, напрямую в документах начислений и выплат:

-

Начисление зарплаты и взносов – расшифровка суммы НДФЛ

-

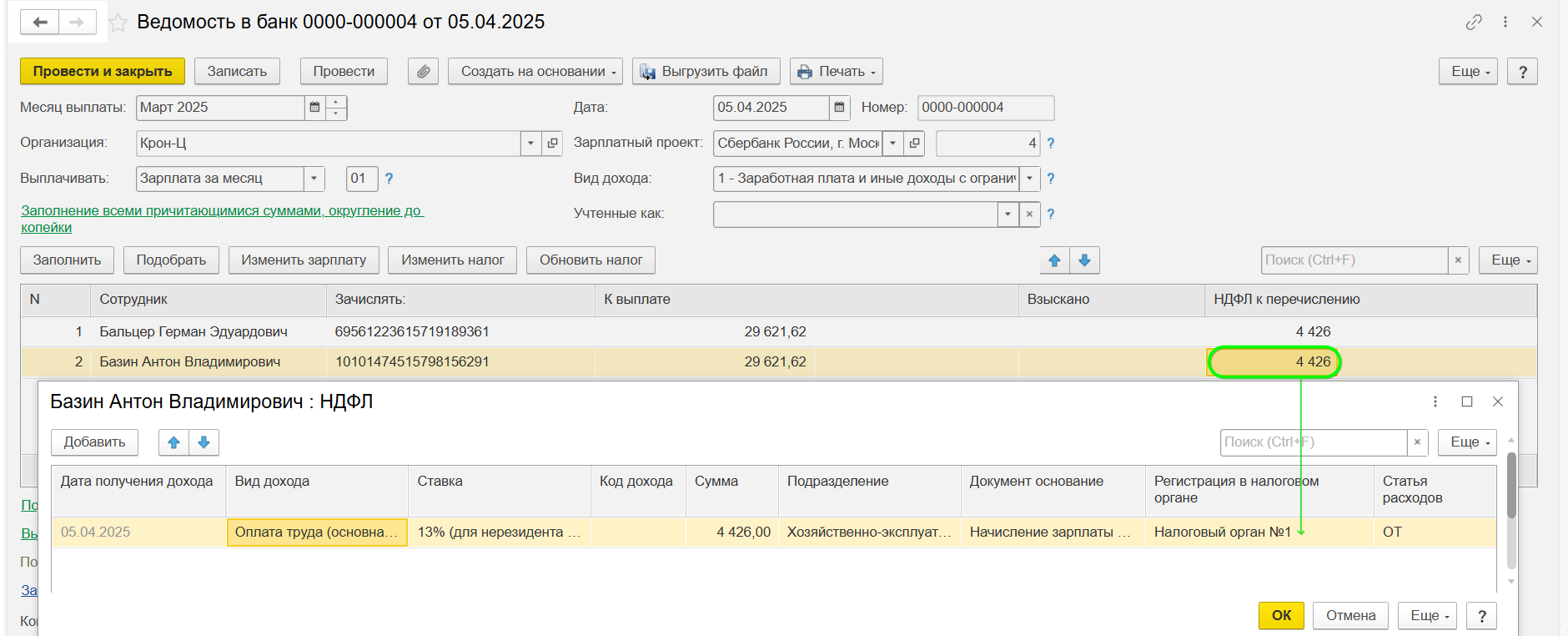

Ведомость на выплату – расшифровка суммы НДФЛ

Отслеживается ситуация с некорректной привязкой ИФНС к документам начислений и выплат и любым отчетом анализа НДФЛ, где в структуре отчета есть ИФНС.

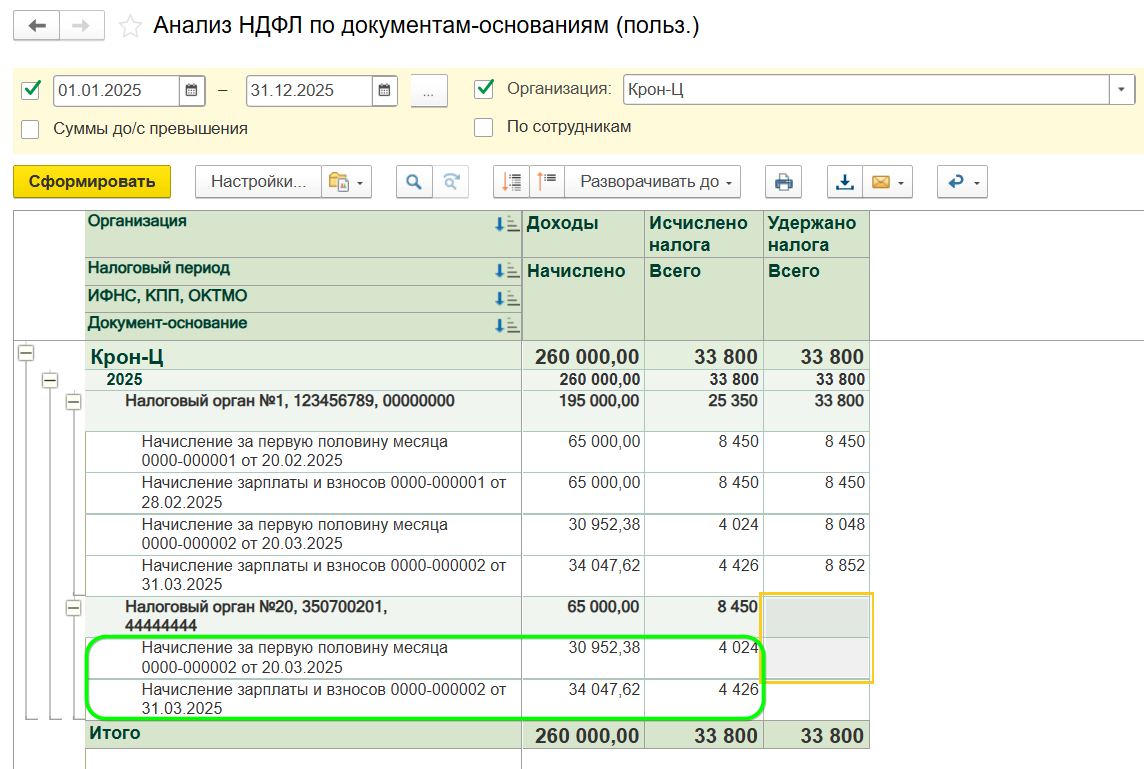

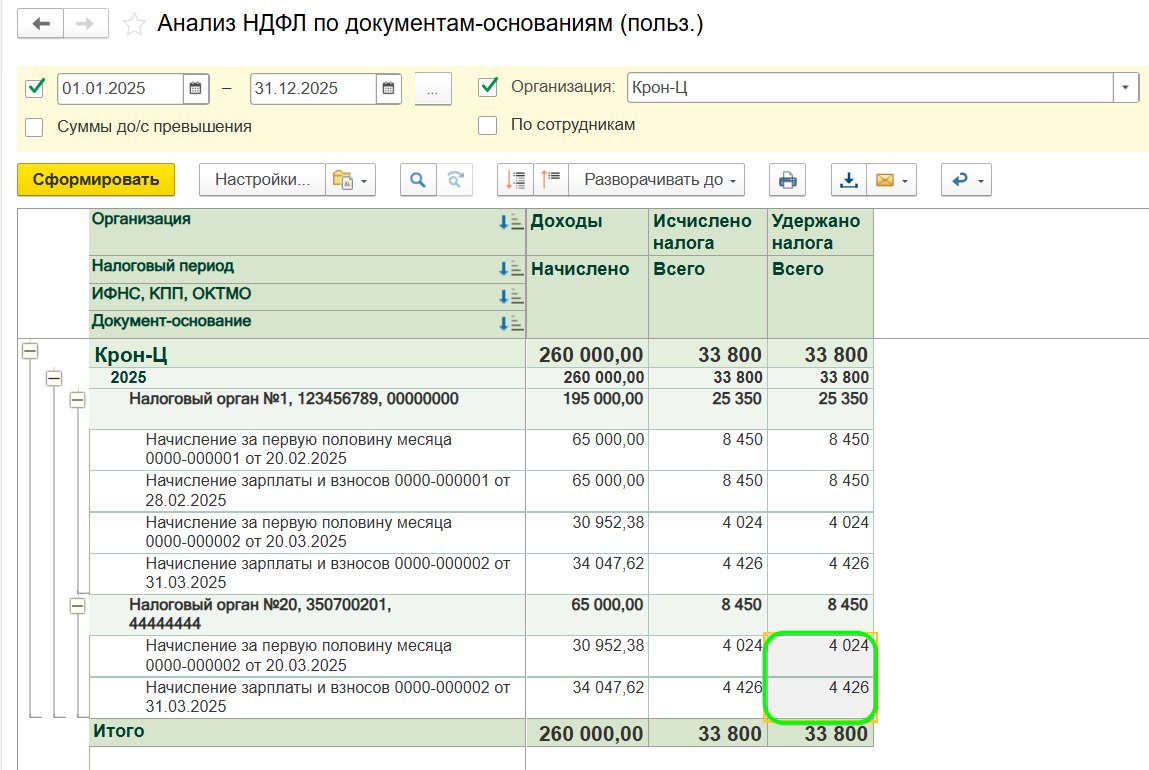

Из уже готовых отчетов рекомендую Анализ НДФЛ по документам-основаниям с флагом По сотрудникам, в нем вы сразу увидите, какие сотрудники (по необходимости) и в каких документах уже прошли по нужной ИФНС, а какие еще числятся программой за старой.

Как исправить:

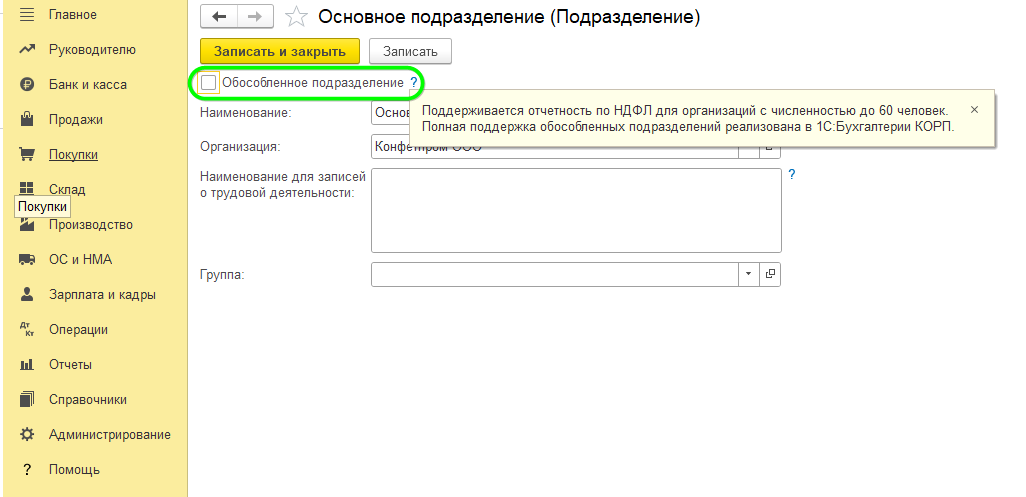

1. Убедиться, что учет обособленных подразделений для организации включен (ЗУП 3.1: Настройка – Реквизиты организации – Основное - У организации есть филиалы (обособленные подразделения), БП 3.0: Зарплата и кадры – Настройки зарплаты – Расчет зарплаты – Расчет зарплаты по обособленным подразделениям), а нужное подразделение имеет флаг Является обособленным.

ЗУП

БП

Рекомендуем обратить внимание на установленное в БП ограничение учета НДФЛ в обособленных подразделениях по количеству сотрудников. Это же ограничение относится и к автоматизации расчета отпускных и больничных.

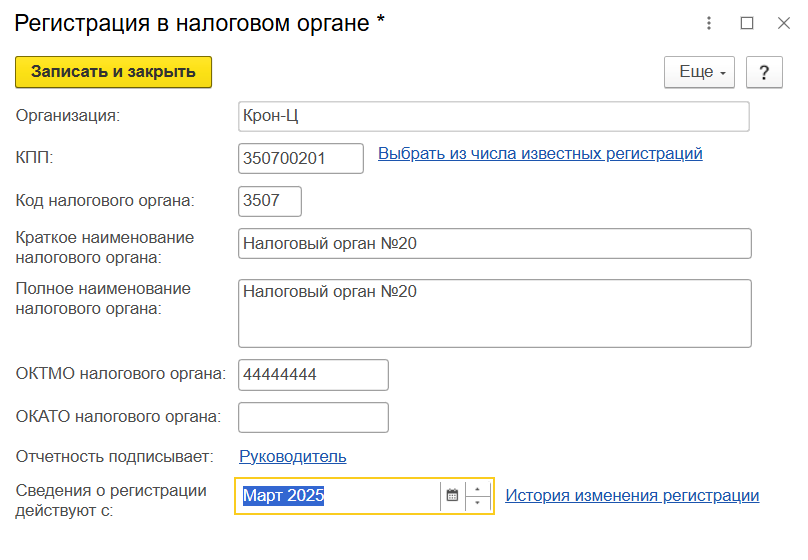

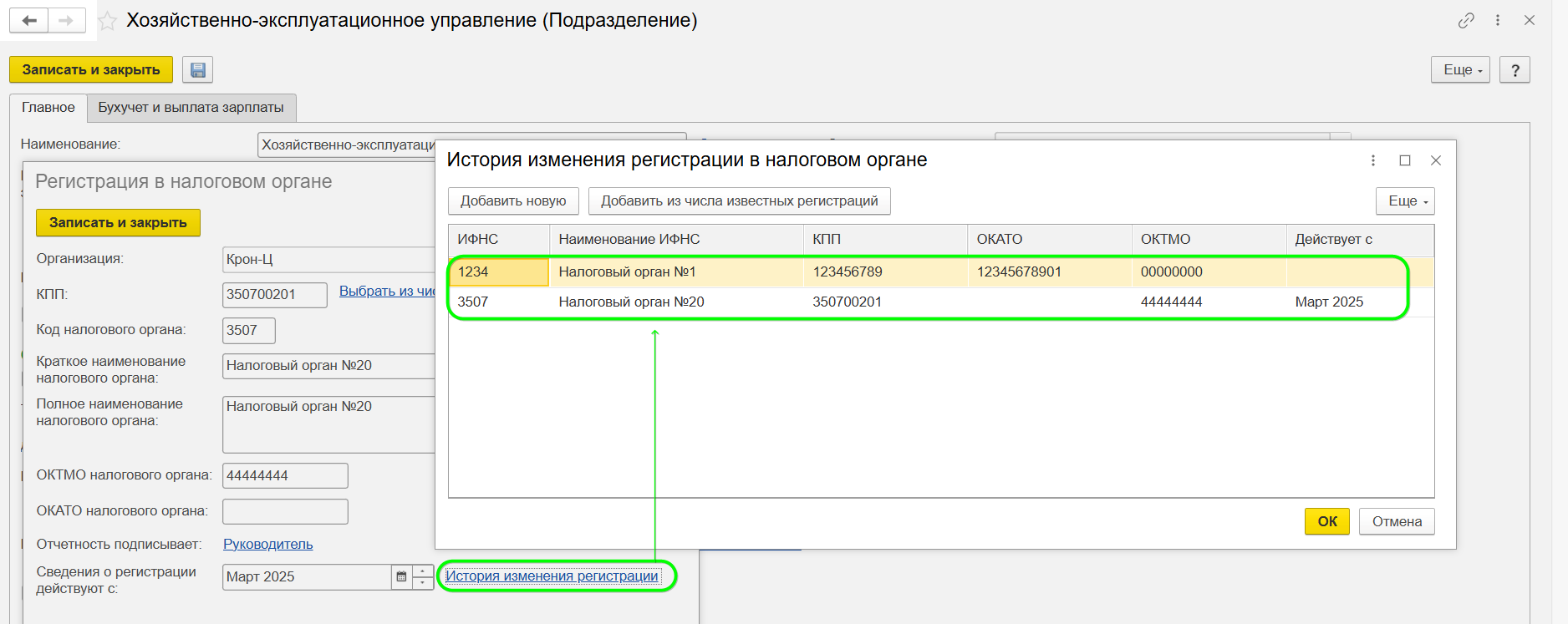

2. Скорректировать историю изменений регистрации новой ИФНС, чтобы указать программе, с какого месяца делать привязку к новой налоговой. Если до этого подразделение обособленным не являлось, убедиться, что в истории изменения регистрации отражен и этот факт.

3. Перепровести документы начислений с нужного месяца.

4. Обновить налог в ведомостях с нужного месяца.

Меняя для обособленного подразделения ИФНС, уделяем внимание месяцу регистрации изменений – это основное указание для программы.

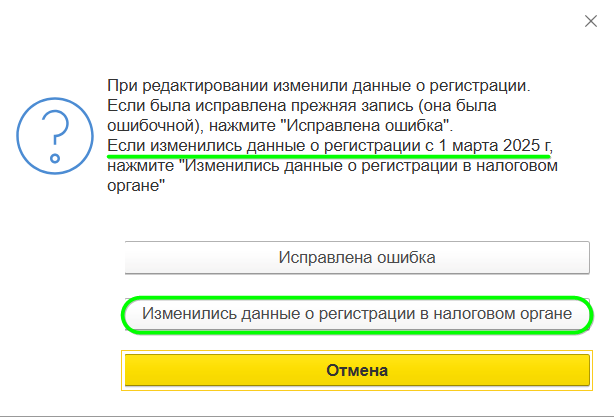

После программа спросит вас, зачем вы внесли данные изменения. В нашем случае не надо указывать Исправлена ошибка, иначе программа решит, что подразделение было обособленным с последней записи в Истории изменения регистрации (если такой записи совсем нет, имеется в виду, что подразделение всегда было на основной ИФНС) и внесет эти изменения, которые приведут к необходимости пересчета налога в предыдущих месяцах.

А подразделение в нашем случае стало обособленным с марта. Поэтому, выбираем Изменились данные о регистрации.

Так что после изменений у вас в Истории изменения регистрации должно быть минимум 2 строчки.

Курс исправлений для программы указан, но ни в документы начислений, ни в документы выплат изменения привязки к ИФНС автоматом не внесутся.

Документы начислений (аванс и зарплата) надо будет перепровести. После этого проверяем учет нашим отчетом. Исчисленный налог переехал на нужную ИФНС.

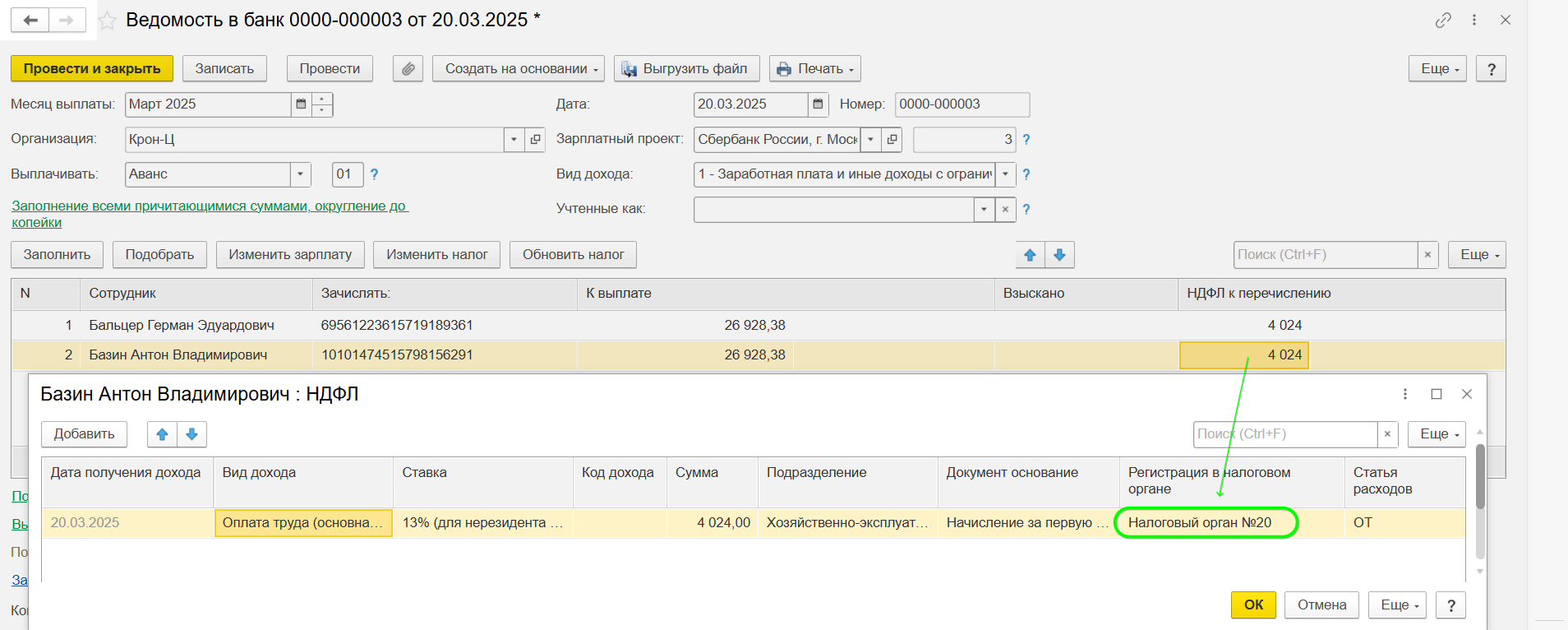

Документы выплат (ведомости) исправить перепроведением не получится. Придется исправлять, обновляя налог в каждой ведомости поочередно (кнопка Обновить налог).

В расшифровке налога налоговый орган сменится на тот, что указан с данного месяца в Истории изменения регистрации.

Теперь и исчисленный (документы начислений) и удержанный налог (ведомости) привязан к нужной ИФНС, и 6-НДФЛ увидит эту ИФНС и заполнится по ней корректно.

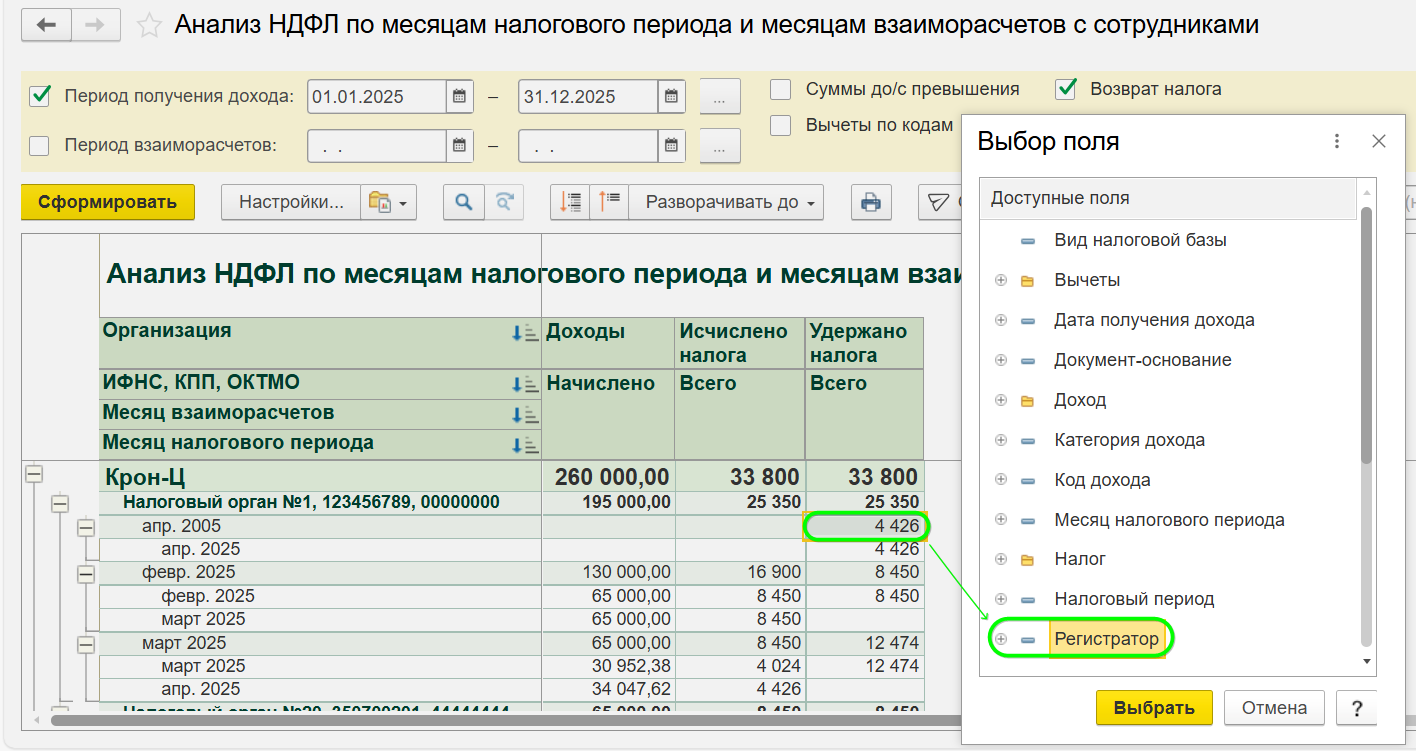

Как видите, в отчете не видны документы выплат, но это можно исправить. Например, структуру Организация - Налоговый период – ИФНС – Документ-основание поменять на ИФНС – Документ-основание – Регистратор.

Регистратор и будет выводить нам не только документы начислений, но и ведомости на выплату.

Это упростит вам процесс исправления в случае, когда документов начислений и выплат достаточно много и надо точечно проваливаться в них прямо из этого отчета.

Другие примеры ошибок

Распровели и забыли провести назад

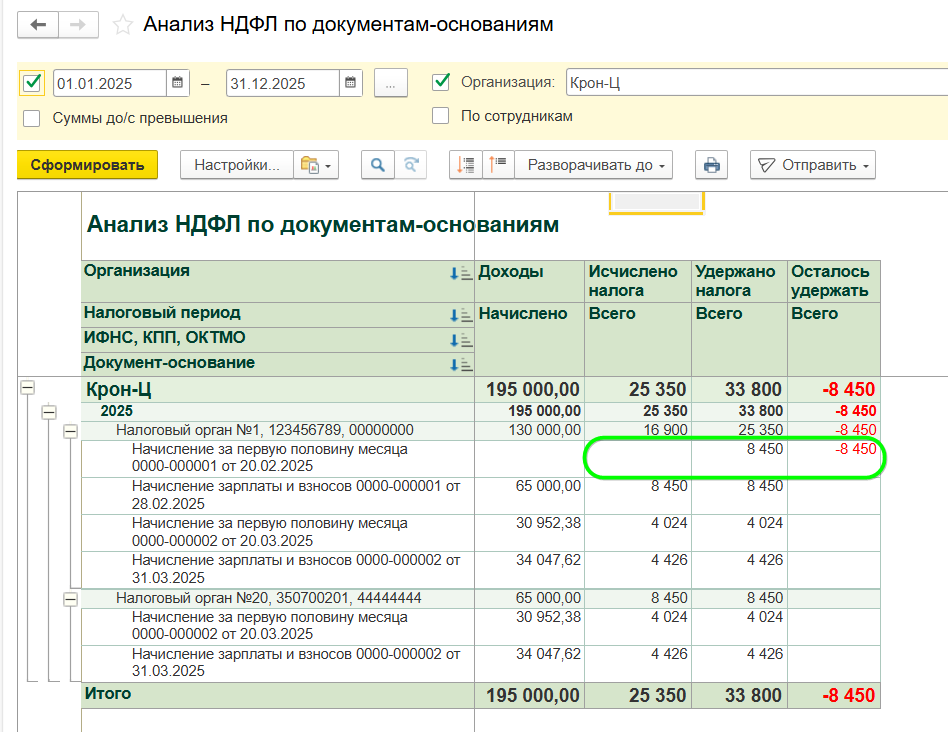

Формируем Анализ НДФЛ по документам-основаниям и видим: удержано налога больше, чем исчислено.

Но уже в этом отчете также видно, что документ аванса за февраль есть, а начислений по нему в отчете нет, зато есть удержание на 8450, относящееся к нему же. Это означает, что документ аванса распроведен / помечен на удаление. А видим мы его здесь потому, что на него ссылается ведомость, движения удержания НДФЛ которой есть в отчете.

Ошиблись датой документа

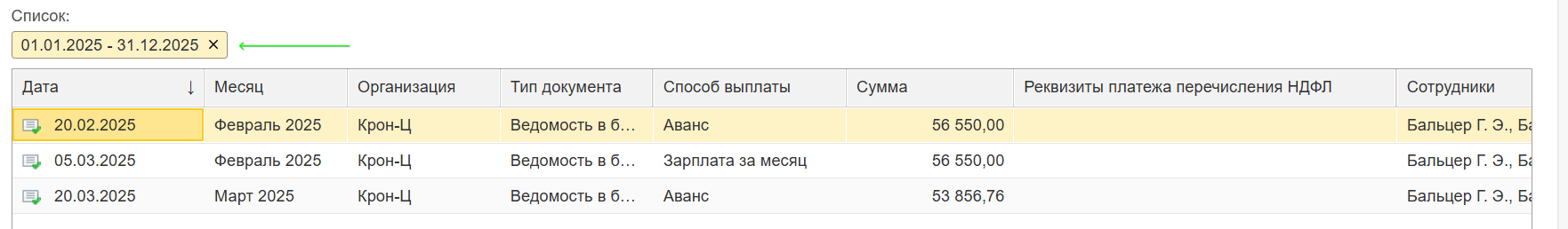

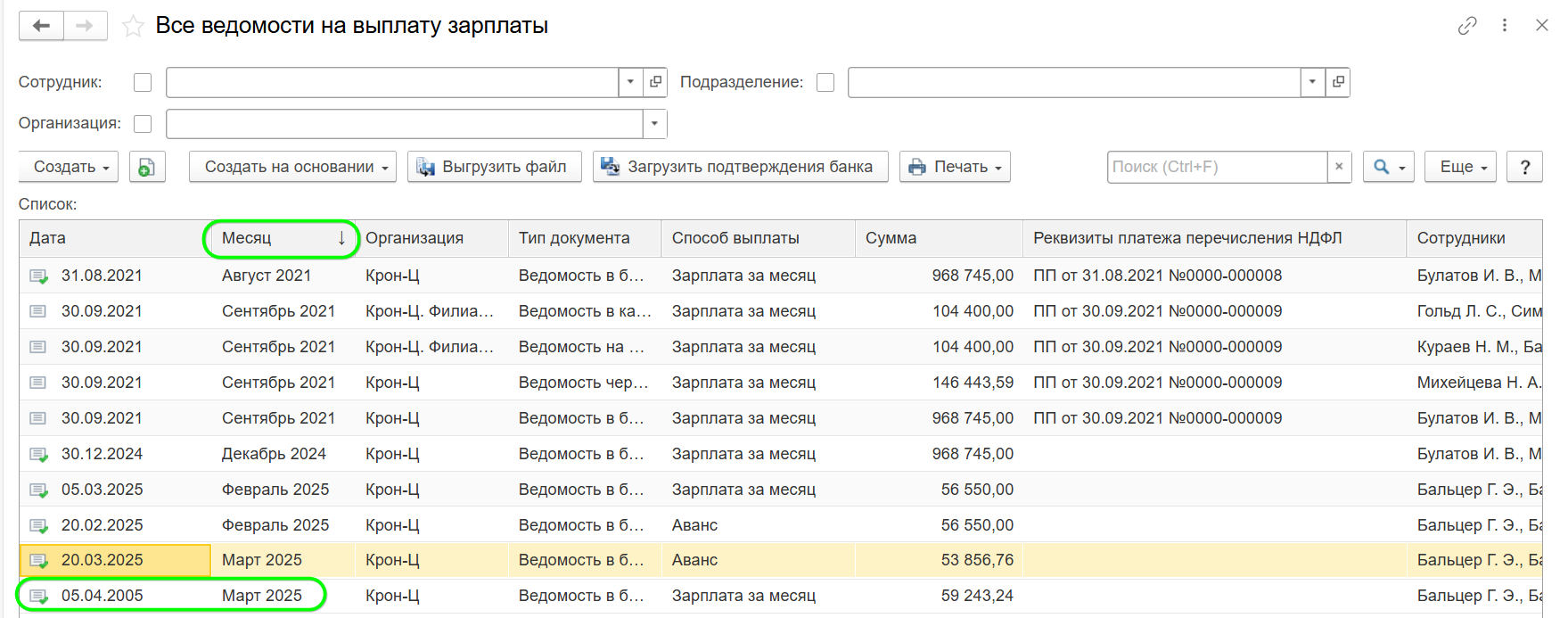

Все мы любим порядок и сортируем документы в хронологическом порядке. Но здесь есть нюанс: документы выплат, например, можно отсортировать по месяцу, а можем – по дате выплаты. Второе вернее, так как точнее отражает хронологию событий. Но есть человеческий фактор. Вот пример второй сортировки, возвращаемся к работе и видим, что в программу не заведена ведомость на выплату за март, есть только выплата аванса. Хотя мы вроде выплачивали.

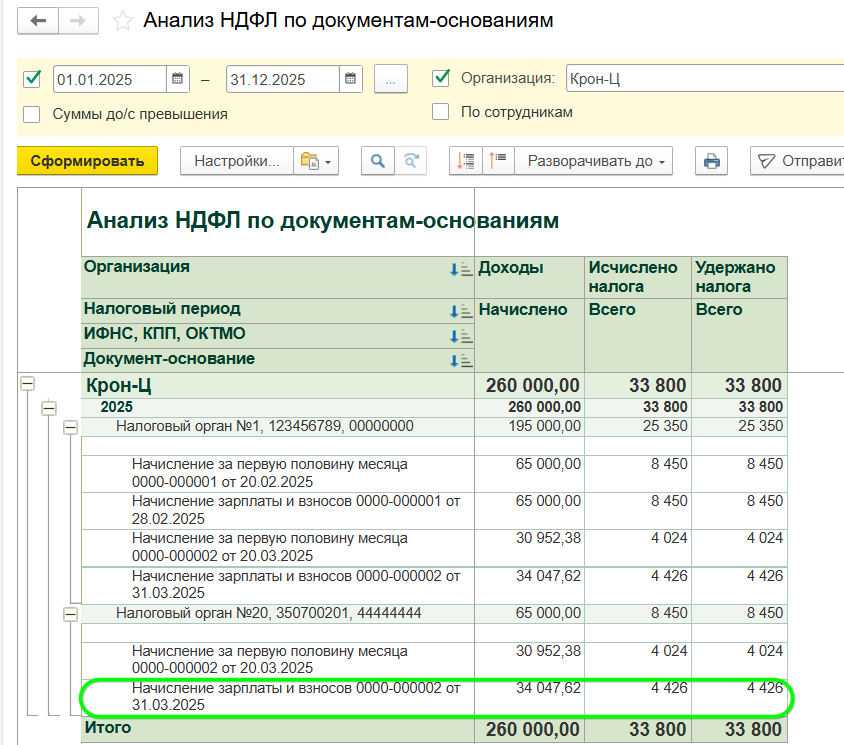

Создаем эту ведомость за март, заполняем, а она не заполняется. Пусто. Руками сотрудников в нее подбираем, а по каждому пусто. Значит, программа не считает нужным платить больше. Посмотрим почему. Анализ НДФЛ по документам-основаниям, показывает, что налог по данному начислению удержан, а значит, и ведомость есть.

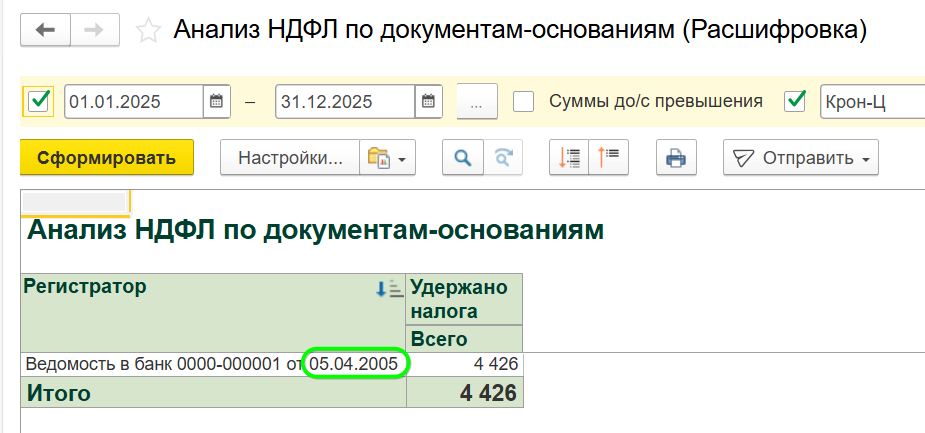

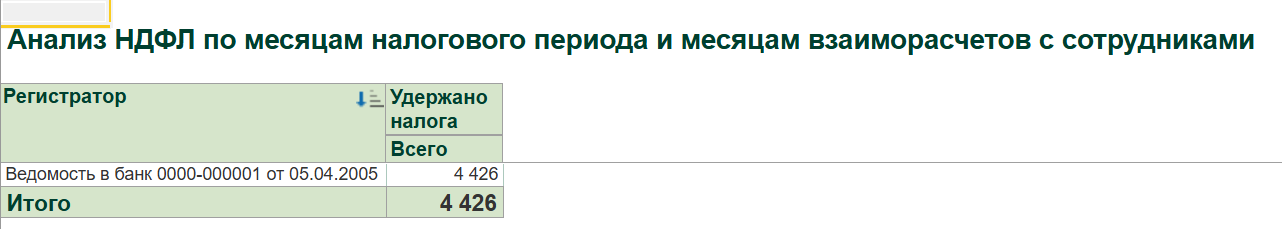

Если у вас нет готового отчета, где выведены и документы выплат (поле Регистратор), не беда. Щелкните прямо по сумме удержанного налога и выберите поле Регистратор для расшифровки документа, которым эта сумма зарегистрирована.

Вот и наша ведомость. А дата у нее не 05.04.2025, а 05.04.2005. Месяц, за который осуществляется выплата, в этой ведомости верный Март 2025. Ошиблись при вводе, и ведомость уехала в далекое прошлое, где вы ее при сортировке по датам и не увидели.

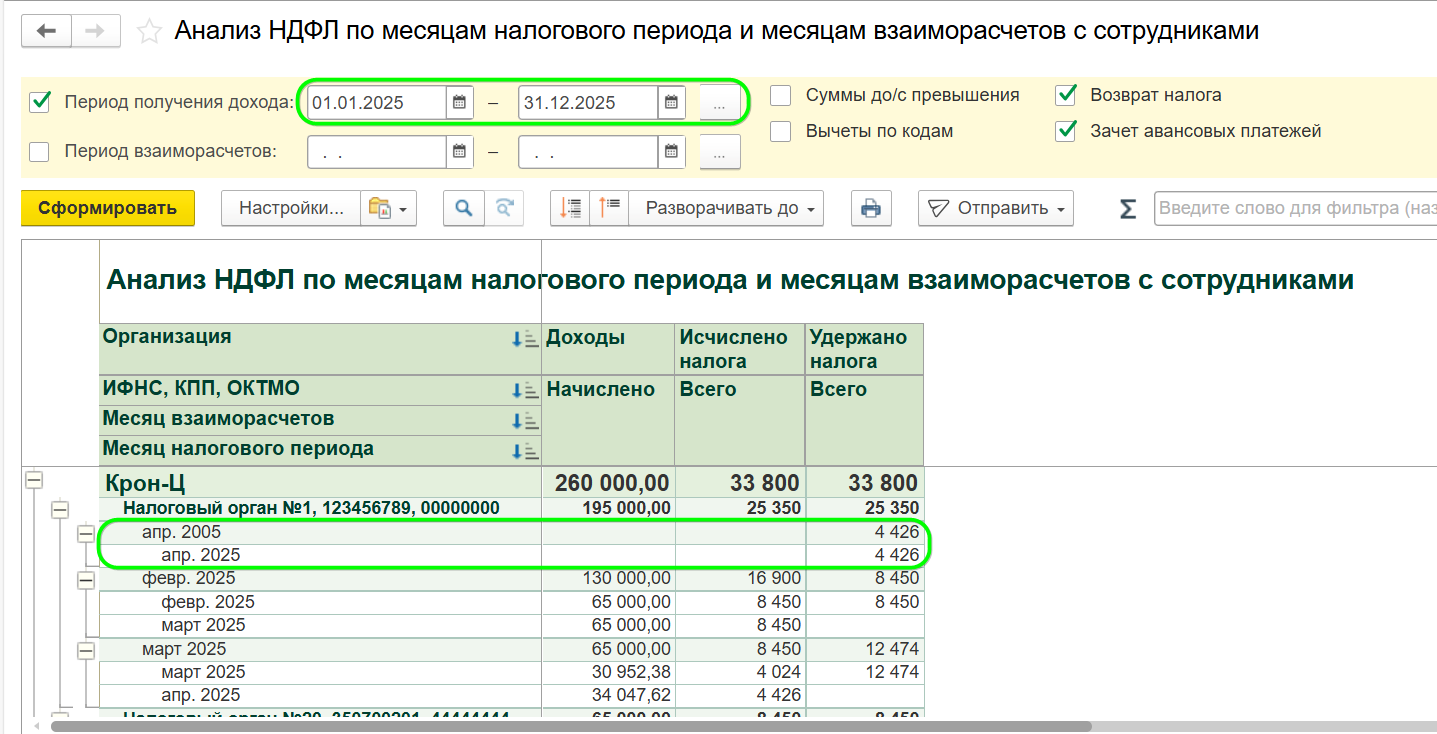

Также эту ситуацию достаточно легко отследить отчетом Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчета с сотрудниками. Выплата и учет удержанного налога по документу-основанию, который относится к выделенному нами Периоду получения дохода (2025 г.), произведены в апреле 2005 г., что мы в отчете и видим достаточно выпукло.

И мы, опять же, расшифровкой по регистратору можем в этом убедиться.

Быстрее же всего в этой ситуации поможет сортировка списка ведомостей не по датам выплаты, а по месяцу. Но предварительно обязательно снимите фильтр по периоду, если он установлен.

Теперь сортируем не по дате выплаты, а по месяцу, и находим свою ведомость. Но после восстановления справедливости рекомендую все же сортировать по дате.

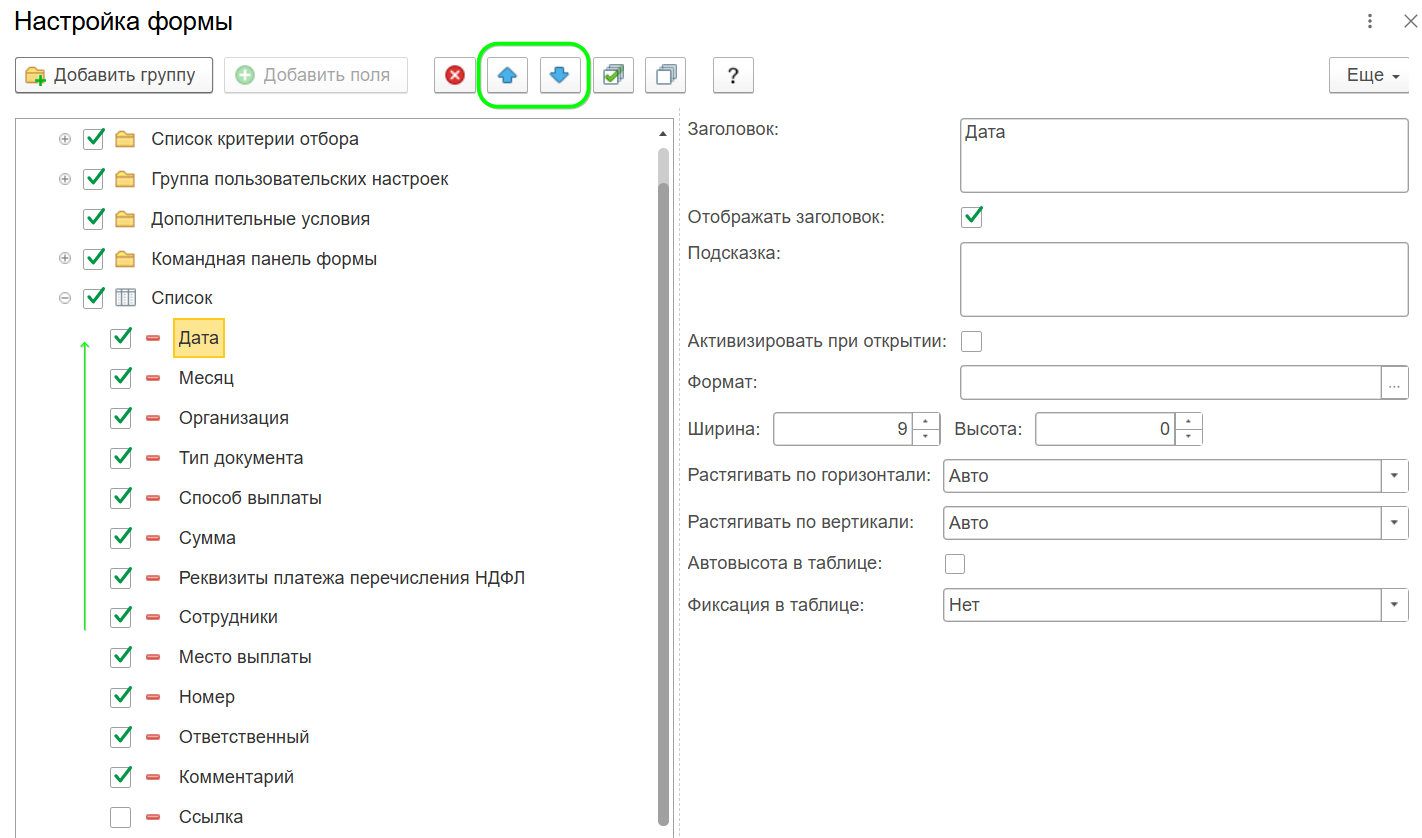

Переместить поле Дата выплаты в удобное для себя место списка можно через Еще – Изменить форму. Выбираем нужное поле и клавишами ↑ и ↓ двигаем таким образом наше поле влево или вправо в списке.

Исправили общую сумму в ведомости

Не всегда мы платим столько, сколько должны, ситуаций много разных, и часто ошибки создает некорректное исправление в документе выплаты.

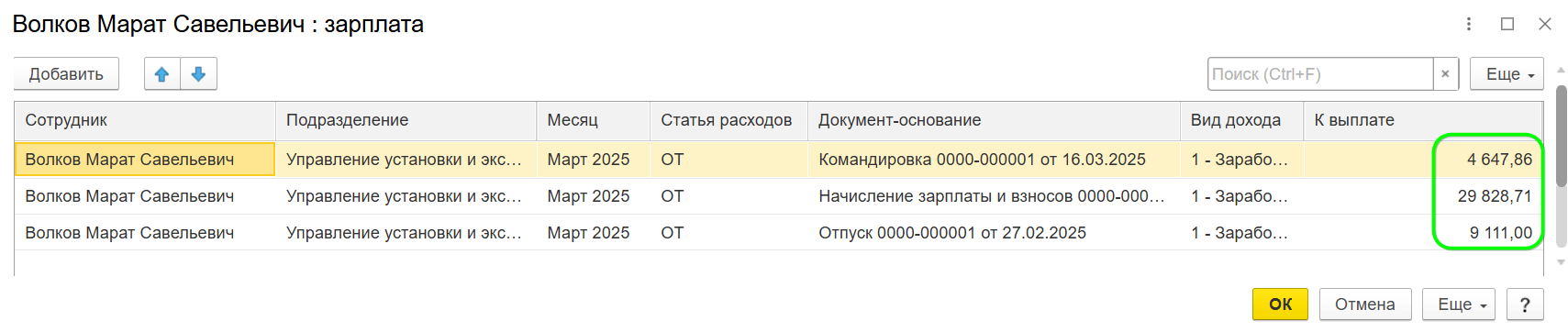

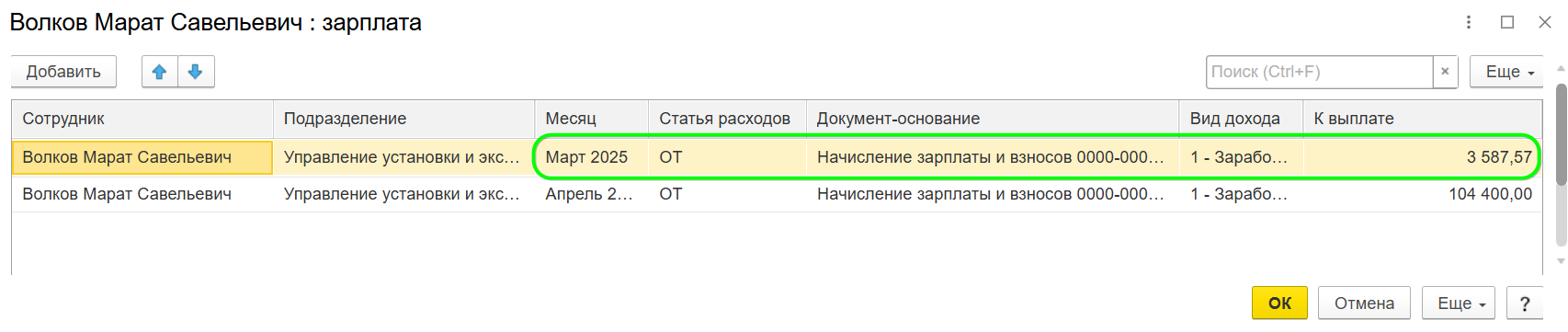

Есть следующие суммы положенных выплат за март по сотруднику:

-

Командировка - 4647,86

-

Отпуск –9111,00

-

Оплата по окладу за полный месяц – 29828,71

-

Итого – 43587,57

Исключительно для наглядности я и отпуск, и командировку отражу в ведомости на конечную выплату. Они у нас просто символизируют несколько межрасчетных начислений, вместе дающих общую сумму к выплате. А чаще всего у вас там минимум два начисления в расшифровке: полная сумма оклада и отрицательная сумма выплаченного аванса (в этом примере аванса нет).

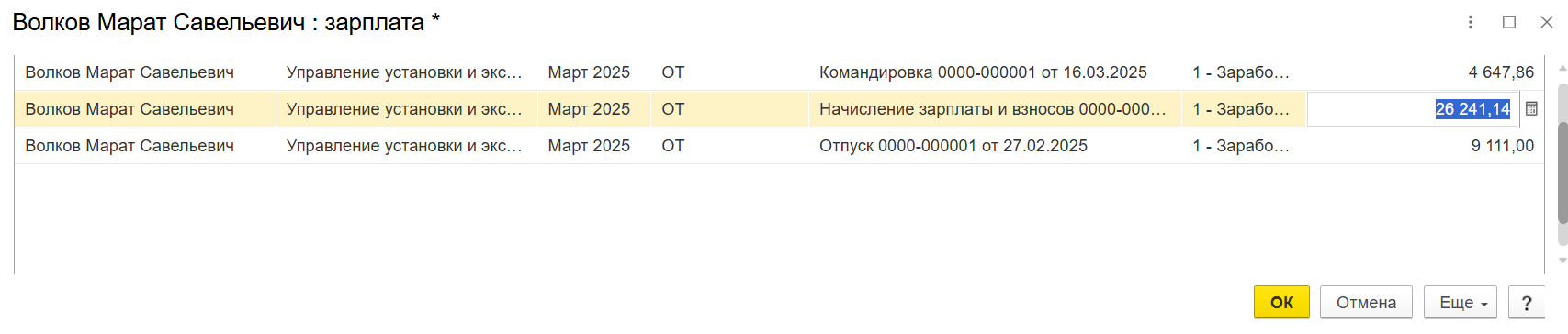

Предположим, мы пока выплатили сотруднику не всю сумму по окладе – общая сумма по всем трем начислениям составит лишь 40000 р. Оставшиеся 3587,57 р. сотруднику мы выплатим позже, а сократим пока выплату оклада. И внесли соответствующие ручные правки в ведомость.

Вот так вносить правки – НЕ НАДО. Даже если у вас только одна выплата по окладу (потому что по факту она будет не одна - а полный расчет за вычетом аванса):

Очевидно, что в этой ситуации программе непонятно, что именно из общей выплаты вы собираетесь урезать на сумму 3587,57. Поэтому она урежет все в расшифровке пропорционально:

Было:

Стало:

И даже учитывая, что вы после исправления суммы нажали, как и положено, Обновить налог перед проведением ведомости, от НДФЛ программа также отгрызет по кусочку части, вместе составляющие сумму недоплаты. Даже если у вас в расшифровке будет только выплата по окладу, там же будет присутствовать и отрицательная сумма выплаченного аванса – она тоже изменится:

И в следующем месяце все эти откусанные кусочки программа исправно по всем начислениям возместит, а у вас возникнет вопрос – что делают кусочки отпуска и командировки марта в выплатах зарплаты апреля. В случае, если была обычная выплата за минусом аванса – вы увидите столь же непонятный пересчет суммы аванса:

Безусловно, когда вы конкретно формулируете задачу – вы и сами постараетесь сократить только конкретную выплату и сами сделаете это через расшифровку. Но часто о межрасчетных выплатах или забывают, или даже полагают, что программа сама догадается, что изменить надо только конкретную выплату.

В общем, правильным является вариант, когда мы проваливаемся в ведомости в расшифровку справа от суммы и там меняем сумму конкретного начисления – того, которое и решено сократить/увеличить на нужную сумму. Благо, там прямо внутри расшифровки можно вызвать калькулятор и в нем изменить сумму. Не забываем затем посмотреть на итоговую сумму выплаты и убедиться, что она теперь 40000:

Потом нажимаем Обновить налог и проводим документ:

Теперь учет НДФЛ будет выглядеть корректно – в полном соответствии с фактической ситуацией:

И в следующей ведомости программа доплатит сотруднику ожидаемую сумму лишь по окладу - 3587,57:

Надеемся, что данная статья поможет вам разобраться, как работает программа и как, соответственно, исправлять последствия допущенных в учете ошибок.