С 01.01.2023 вступили в силу положения ст. 226 НК РФ, в связи с чем в программе 1С ЗУП предполагается, что НДФЛ начисляется, а затем удерживается. Для этого выполняется расчет за первую половину месяца с расчетом НДФЛ. Если по тем или иным причинам выполнить расчет до конца месяца не получается, то можно настроить расчет назначенных сотруднику начислений исходя из процента от оклада.. Но даже в этом случае с 2023 года с этого дохода необходимо исчислить и удержать НДФЛ. То есть сумма к выплате не будет соответствовать оговоренной рассчитанному проценту от оклада.

В 1С ЗУП есть два варианта такого расчета: первый вариант позволит выполнить расчет в случае кадрового перевода в течение первой половины месяца, а второй вариант в таком случае неприменим.

Учтите, что есть моменты, когда это ручное начисление будет работать не как привычный вам аванс, а просто как созданное вручную начисление. Например, при увольнении оно может попадать в окончательный расчет и оттуда его придется удалять вручную. Официально остающимся "на поддержке" 1С остается лишь начисление аванса за первую половину месяца, за полную функциональность в качестве аванса ручных начислений они уже ручаться отказываются.Первый вариант

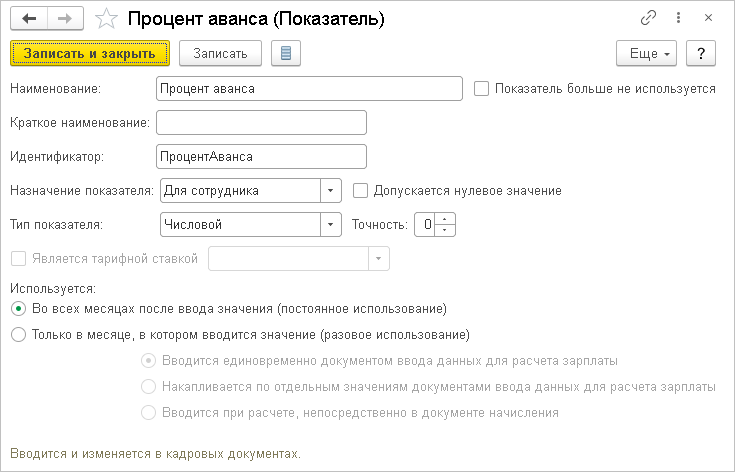

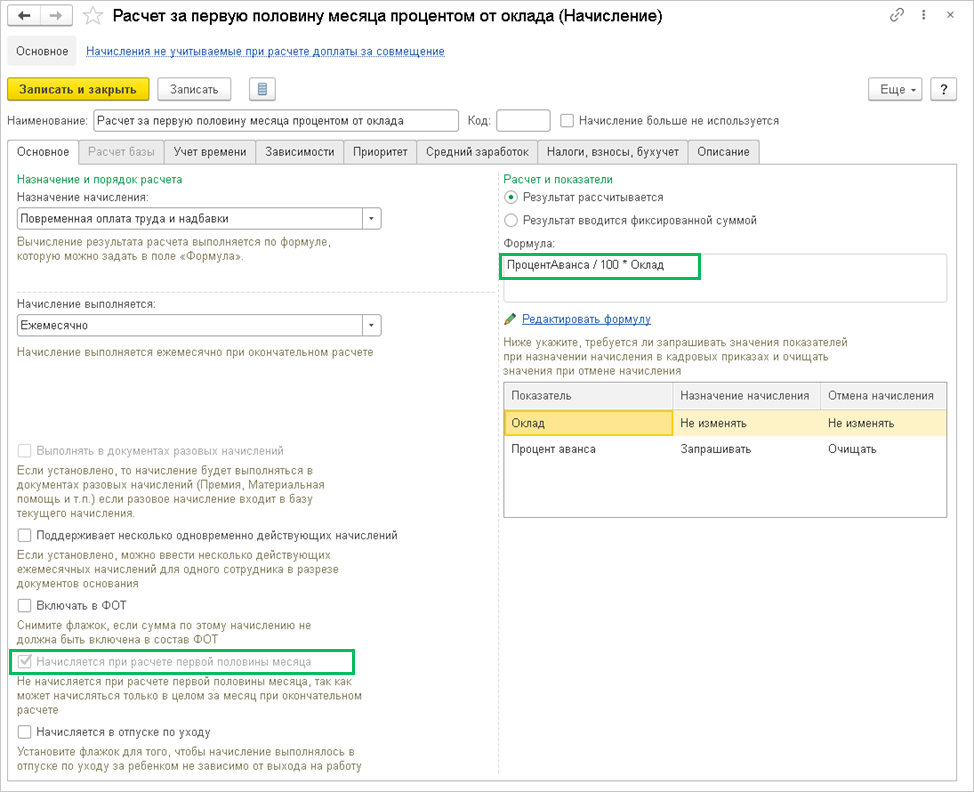

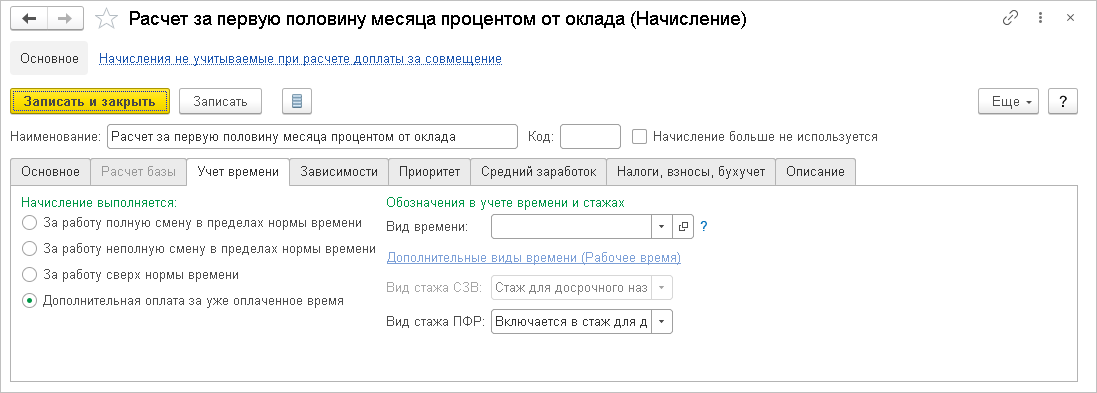

Раздел Настройка – Показатели расчета зарплаты создайте показатель и в разделе Настройка – Начисления создайте новое начисление для расчета за первую половину месяца.

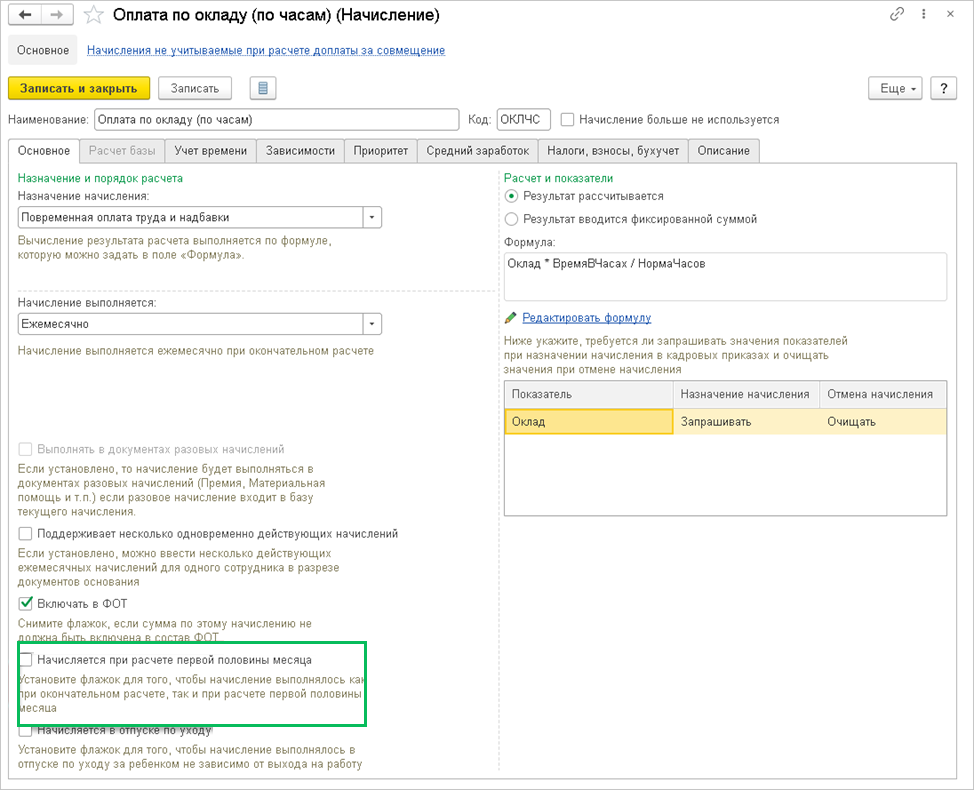

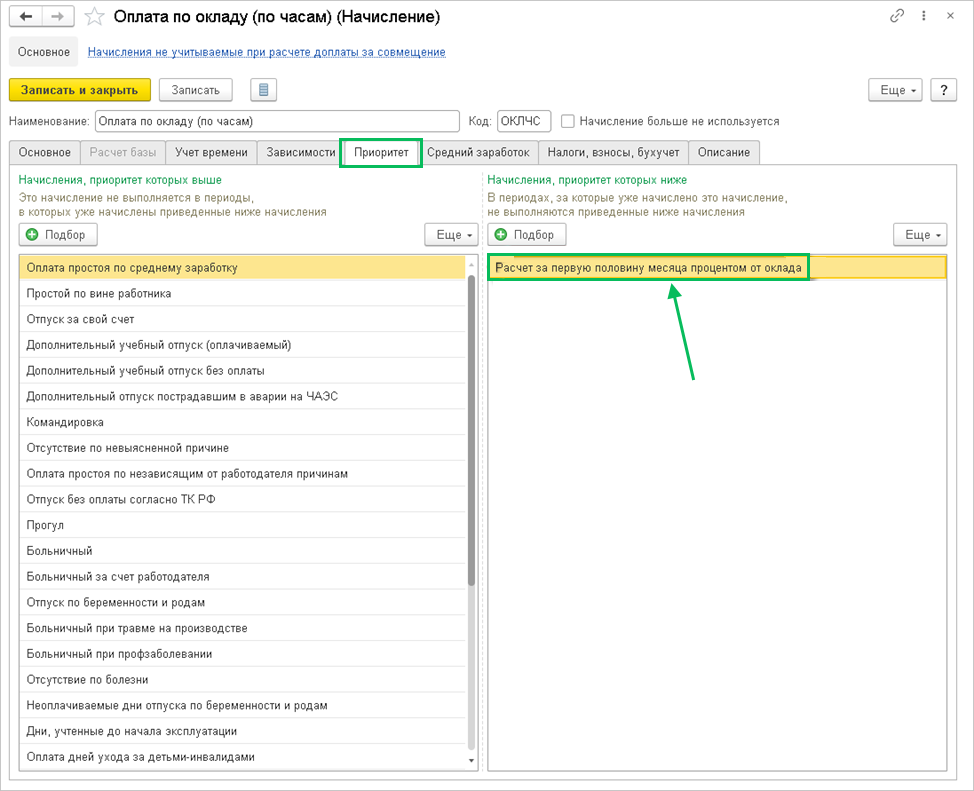

В настройках начислений, которые рассчитывают работу за полную смену в пределах нормы времени снимите галку Начисляется при расчете первой половины месяца, а также в список начислений с более низким приоритетом добавьте настроенное ранее начисление для расчета за первую половину месяца, как на скриншоте ниже

В других ежемесячных начислениях снимите галку Начисляется при расчете первой половины месяца. Такие настройки необходимо выполнить только один раз.

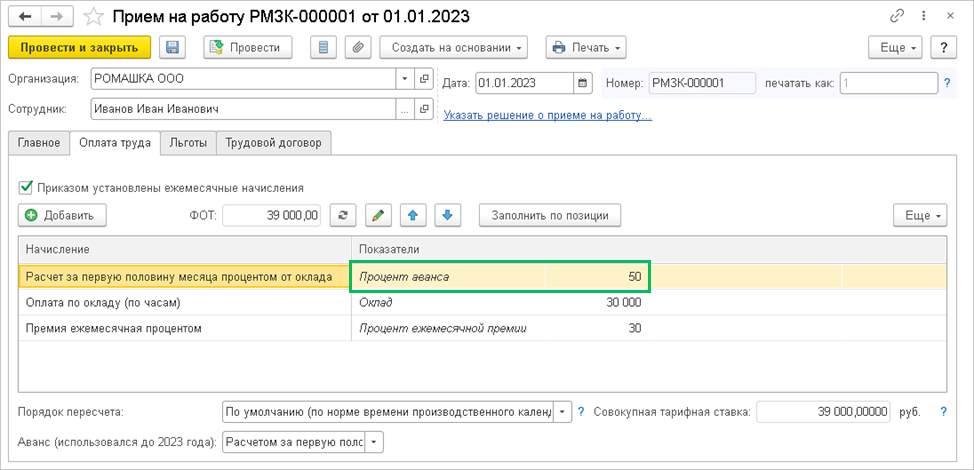

Кадровым документом назначьте сотруднику настроенное ранее начисление за первую половину месяца и укажите процент

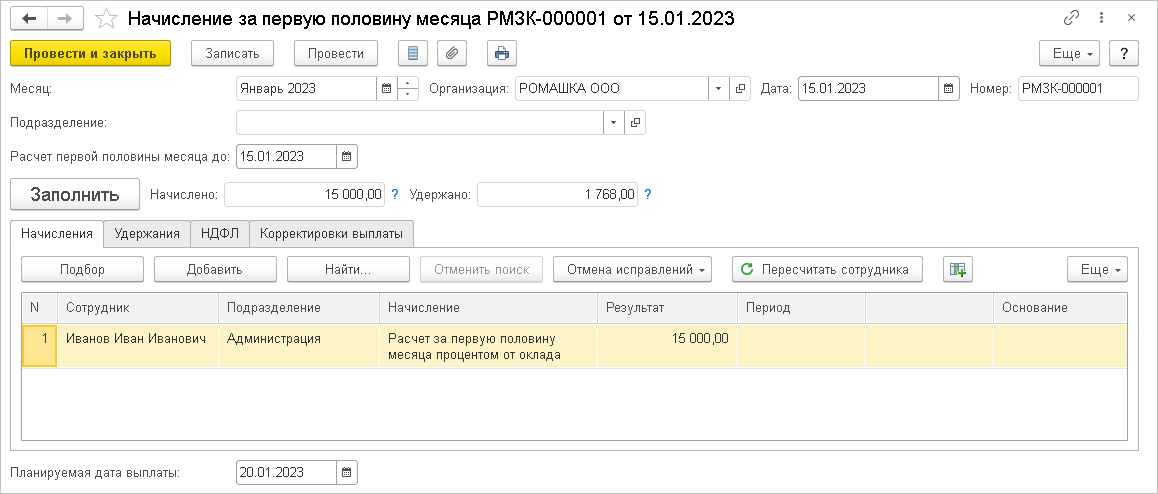

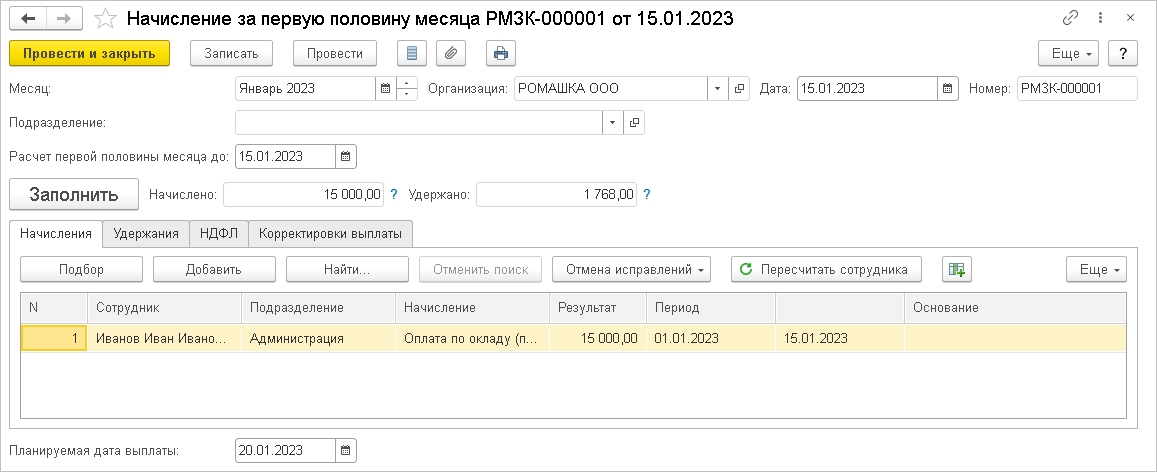

При расчете за первую половину месяца начисление выполнится исходя из процента и оклада сотрудника

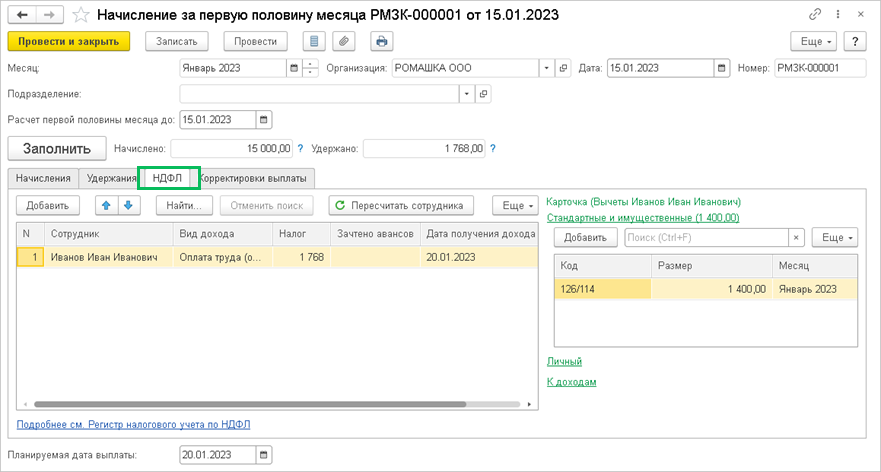

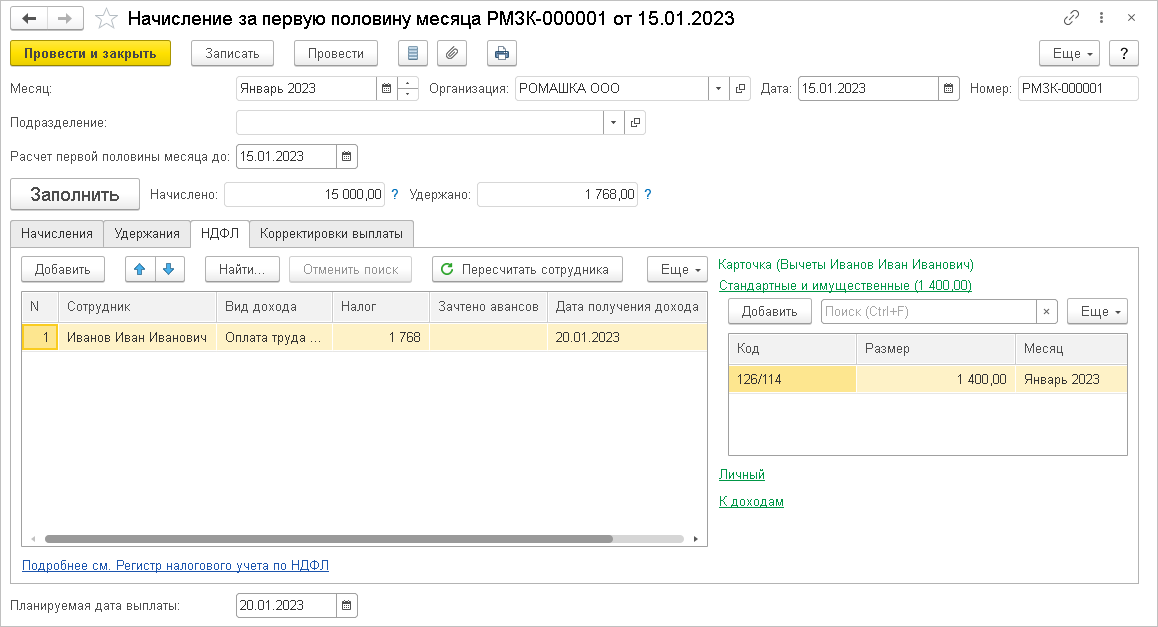

Выполнится также расчет НДФЛ с применением вычетов

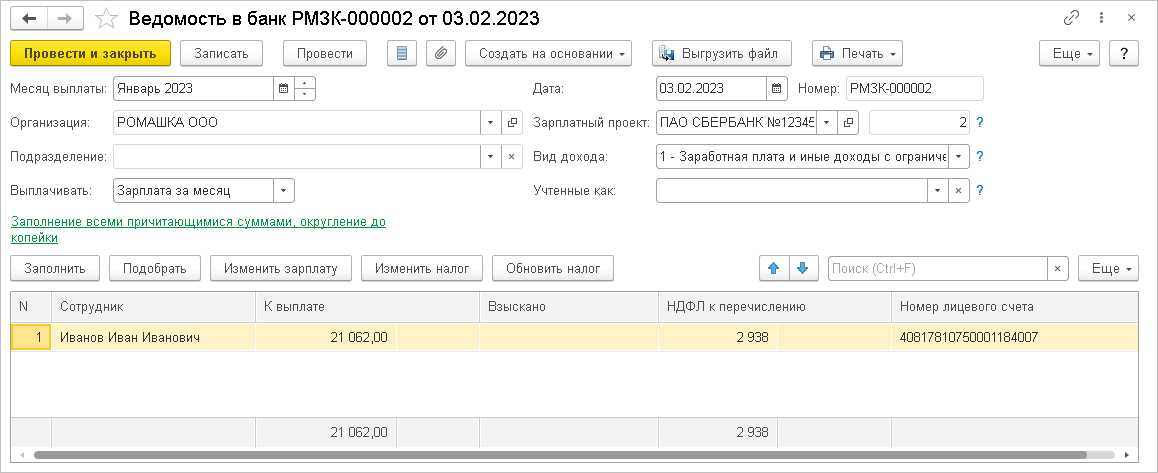

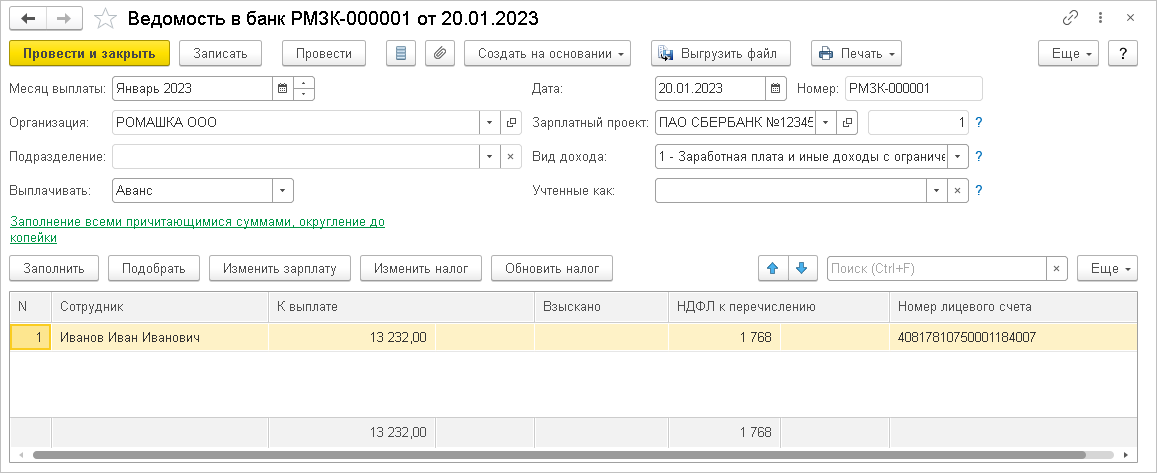

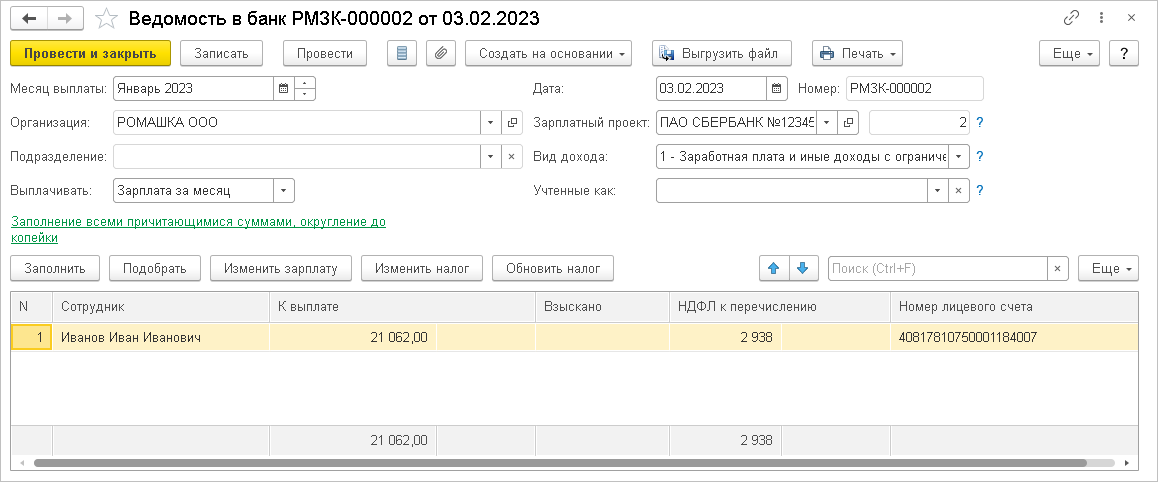

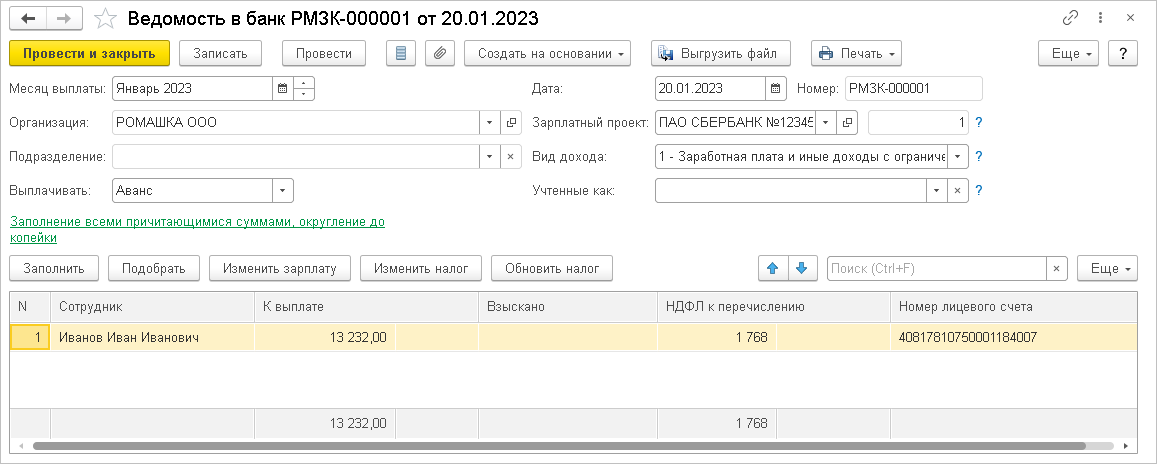

А при выплате произойдет удержание налога:

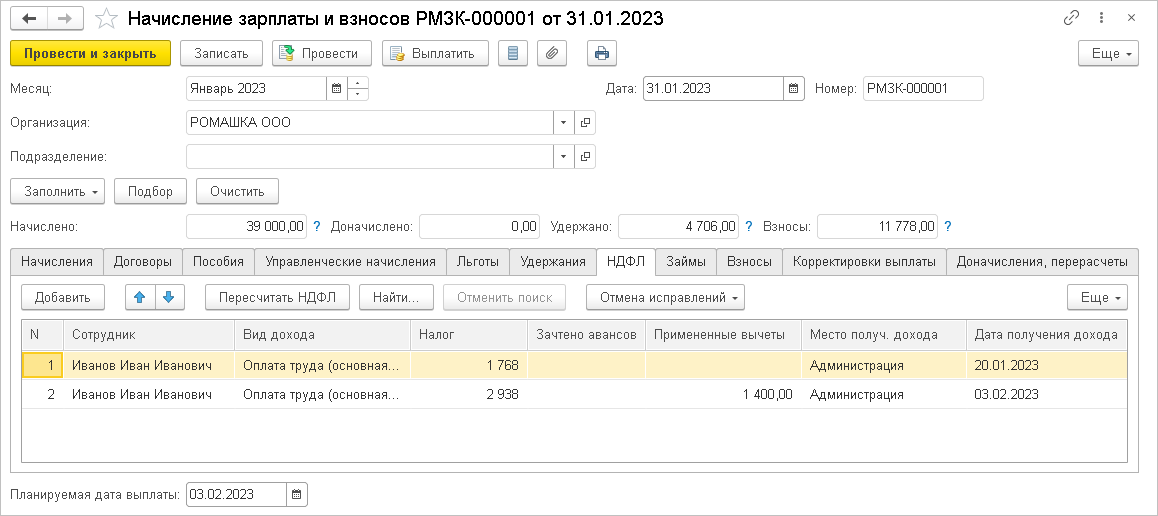

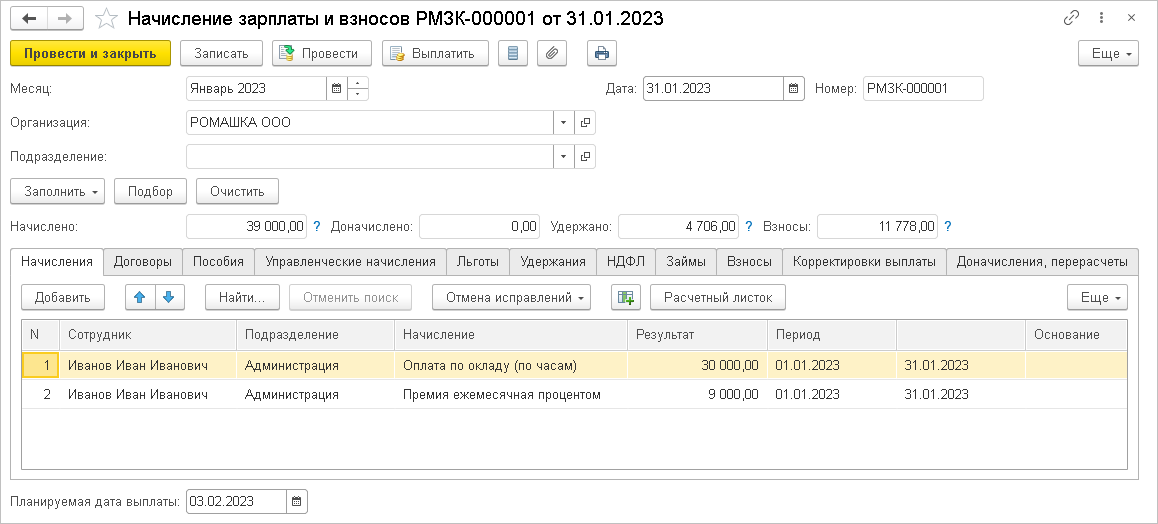

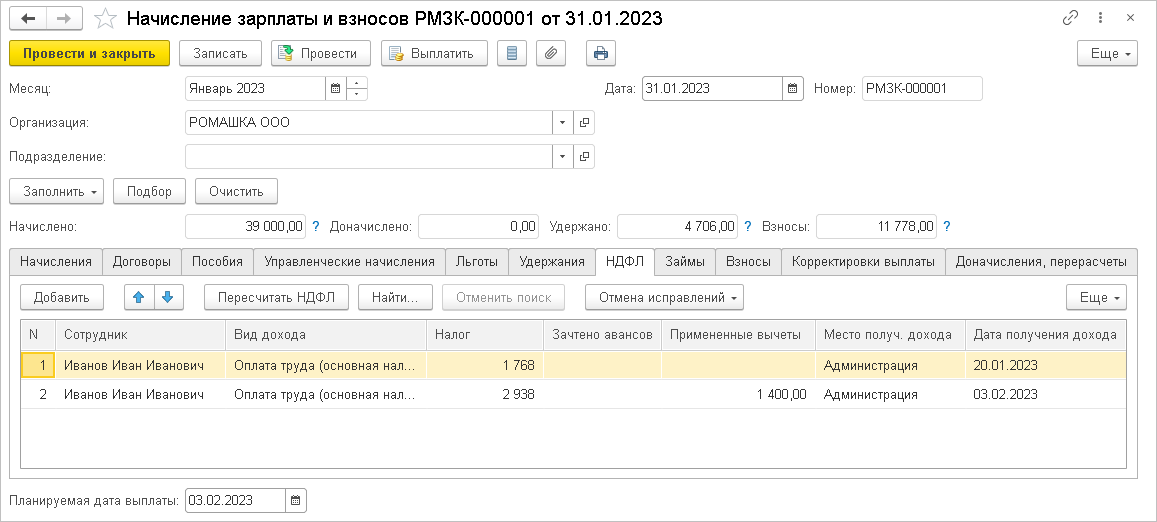

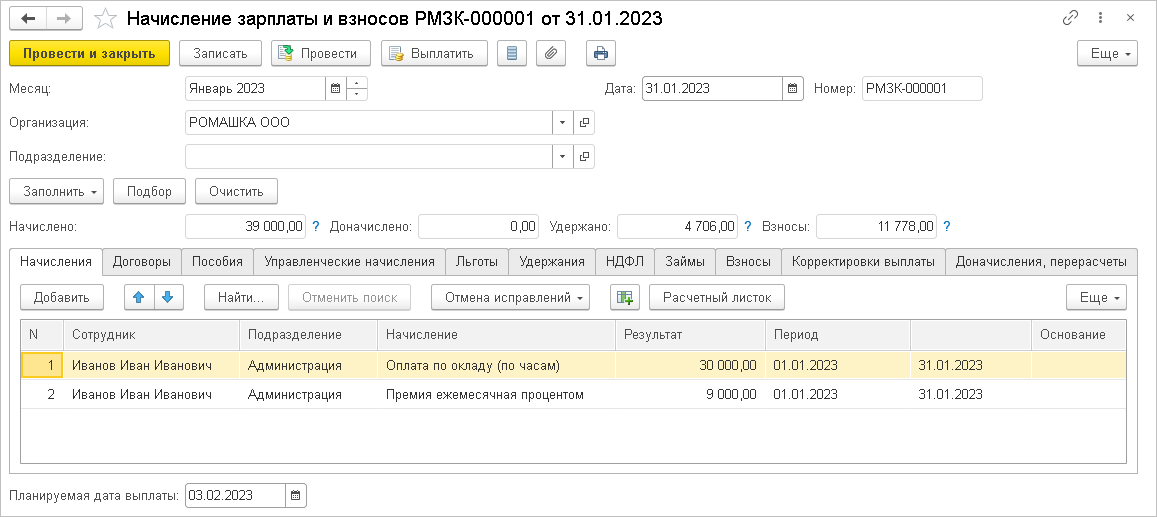

Окончательный расчет за месяц будет выполнен исходя из оклада

Расчет НДФЛ выполняется исходя из даты получения дохода (планируемая дата выплаты). В примере за январь выплата производится в феврале, дата фактического получения дохода 03.02.2023 относится к февралю, вычеты применяются за февраль. В документе рассчитывается общая сумма налога за месяц, которая включает рассчитанную ранее при расчете за первую половину месяца. В ведомости на выплату сумма НДФЛ к удержанию равна разнице между рассчитанной при окончательном расчете и при расчете за первую половину месяца.

Второй вариант

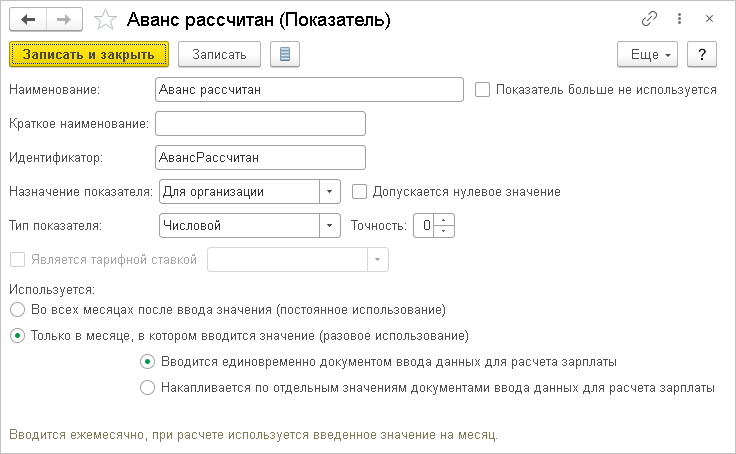

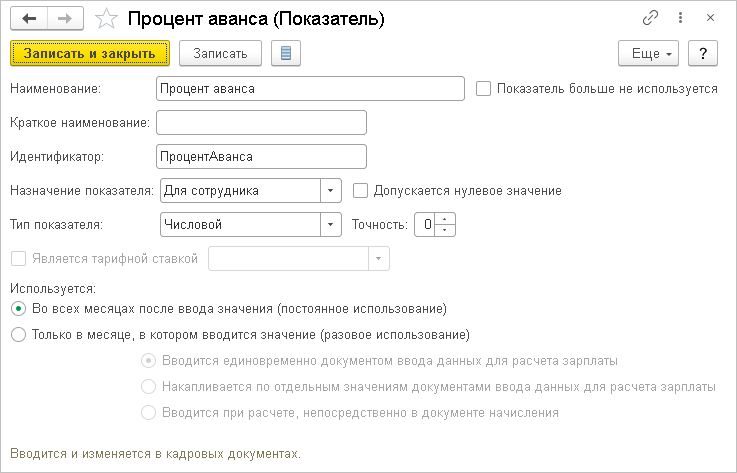

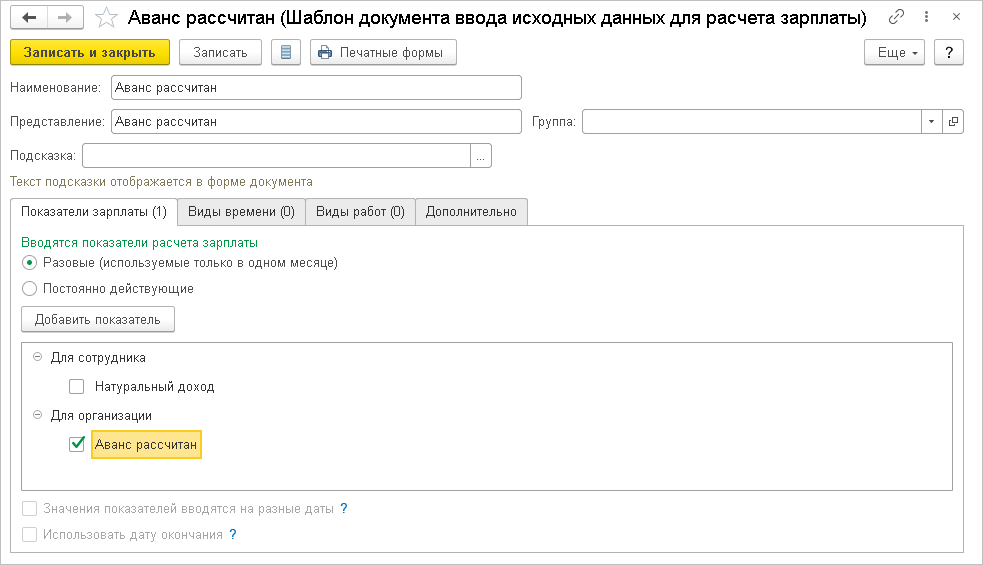

Раздел Настройка – Показатели расчета зарплаты создайте два показателя расчета зарплаты:

Первый показатель АвансРассчитан может назначаться для организации или для подразделения, это зависит от того, отличаются ли даты расчета за первую половину месяца для разных подразделений. Для ежемесячного ввода значений введите шаблон в разделе Настройка – Шаблоны ввода исходных данных

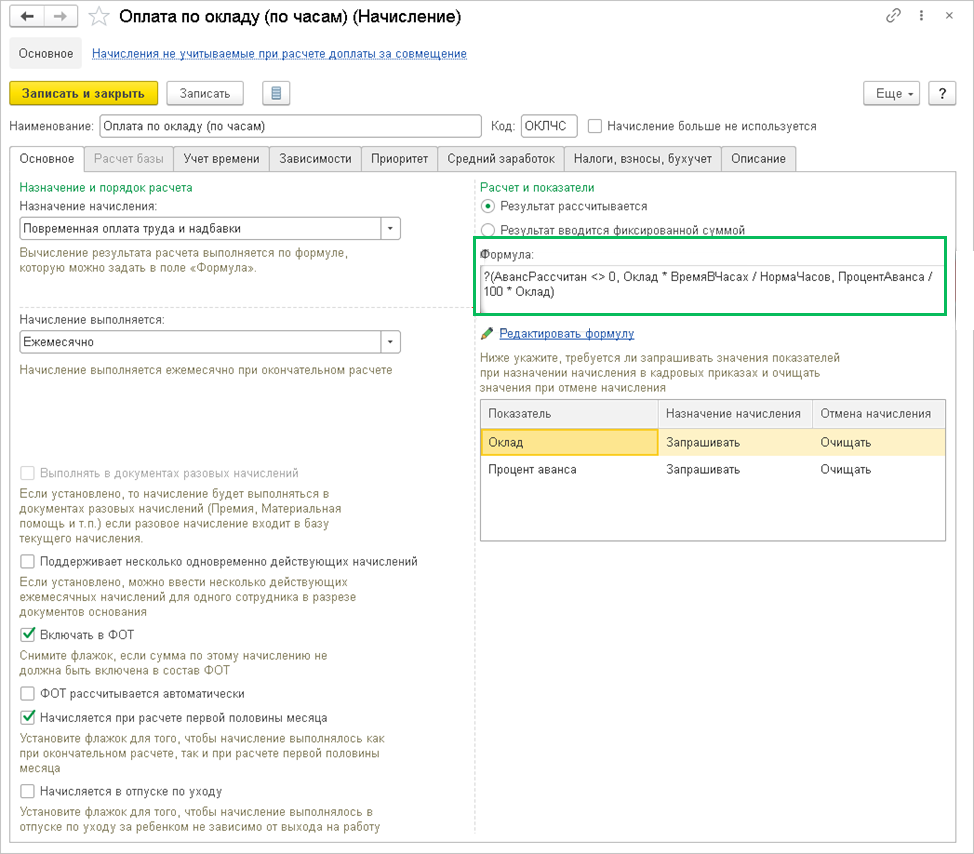

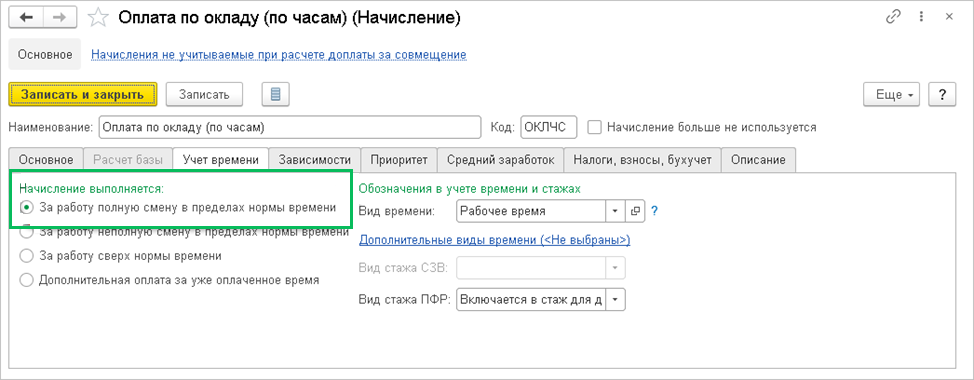

В настройке начислений, которые рассчитывают за работу в полную смену в пределах нормы времени внесите изменения в форму, чтобы в формуле был учтен показатель АвансРассчитан

В других настройках начислений снимите галку Начисляется при расчете первой половине месяца. Такие настройки проделываются только один раз.

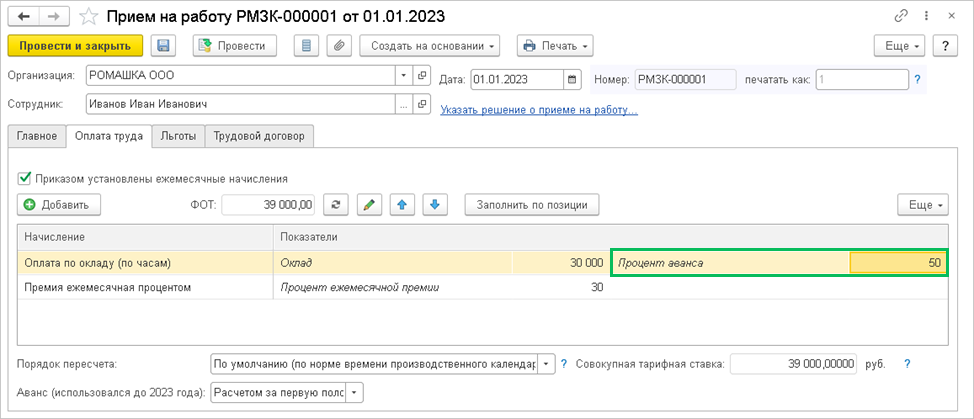

Кадровым документом назначьте сотруднику расчет аванса и укажите процент

При расчете за первую половину месяца начисление выполнится исходя из процента от оклада сотрудника

Выполнится также расчет НДФЛ с применением вычетов

А при выплате произойдет удержание налога:

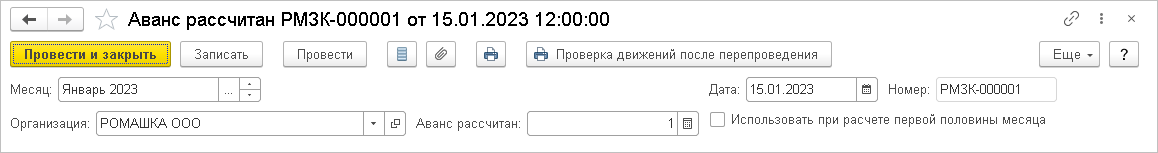

Далее необходимо ввести соответствующее значение для показателя АвансРассчитан

Окончательный расчет за месяц будет выполнен исходя из оклада

Расчет НДФЛ выполняется исходя из даты получения дохода (планируемая дата выплаты). В примере за январь выплата производится в феврале, дата фактического получения дохода 03.02.2023 относится к февралю, вычеты применяются за февраль. В документе рассчитывается общая сумма налога за месяц, которая включает рассчитанную ранее при расчете за первую половину месяца. В ведомости на выплату сумма НДФЛ к удержанию равна разнице между рассчитанной при окончательном расчете и при расчете за первую половину месяца.