Назначение сотруднику способа расчета аванса

Способ расчета заработной платы за первую половину месяца (аванс) настраивается для каждого сотрудника индивидуально. Назначение способа расчета и размера аванса сотруднику производится при регистрации его приема на работу в документе Прием на работу или Прием на работу списком (Кадры – Приемы, переводы, увольнения) на закладке Оплата труда в поле Аванс.

В программе реализовано три способа расчета аванса: Фиксированной суммой, Процентом от тарифа, Расчетом за первую половину месяца (установлен по умолчанию).

При выборе способа расчета Фиксированной суммой необходимо указать сумму аванса в рублях.

При выборе способа расчета аванса Процентом от тарифа необходимо указать размер процента.

Расчет аванса Фиксированной суммой и Процентом от тарифа производится без учета отработанного времени сотрудников непосредственно в документах на выплату аванса, т.е. предварительный расчет аванса с помощью специализированных документов не требуется. Аванс выплачивается ровно в том же размере, что указан в ведомости. Причем способ расчета Процентом от тарифа подразумевает собой расчет аванса процентом от всего фонда оплаты труда (ФОТ) сотрудника, т.е. в расчет берутся все плановые начисления сотрудника, составляющие ФОТ (в карточке начисления для этого должен быть установлен флаг Включать в ФОТ).

Способ расчета аванса Расчетом за первую половину месяца предполагает собой учет отработанного времени сотрудников, поэтому предварительный расчет аванса требуется и производится он с помощью документа Начисление за первую половину месяца (Зарплата – Все начисления), он доступен, только если кому-либо из сотрудников установлен такой способ расчета аванса. Но перед его расчетом в месяце выплаты аванса необходимо зарегистрировать специализированными расчетными документами все отсутствия сотрудников. Далее рассчитать суммы аванса, которые попадут в ведомость на выплату.

В дальнейшем способ расчета или размер аванса можно изменить каждому сотруднику индивидуально с помощью следующих документов:

>>> Изменение оплаты труда (Кадры – Изменение оплаты сотрудников – Создать – Изменение оплаты труда), установив флаг Изменить аванс

>>> Кадровый перевод (Кадры – Приемы, переводы, увольнения – Создать – Кадровый перевод) на закладке Оплата труда, установив флаг Аванс

>>> Кадровый перевод списком (Кадры – Приемы, переводы, увольнения – Создать – Кадровый перевод списком) на закладке Оплата труда, установив флаг Аванс

>>> Перевод к другому работодателю (Кадры – Все кадровые документы – Создать – Перевод к другому работодателю) на закладке 2. Куда переводим в поле Аванс

>>> Восстановление в должности (Кадры – Приемы, переводы, увольнения – Создать – Восстановление в должности) на закладке Оплата труда в поле Аванс

>>> Возврат из отпуска по уходу (Кадры – Отпуска по уходу и возвраты из отпуска – Создать – Возврат из отпуска по уходу) на закладке Аванс, установив флаг Изменить аванс

>>> Изменение условий оплаты отпуска по уходу за ребенком (Кадры – Отпуска по уходу и возвраты из отпуска – Создать – Изменение условий оплаты отпуска по уходу за ребенком) на закладке Аванс, установив флаг Изменить аванс.

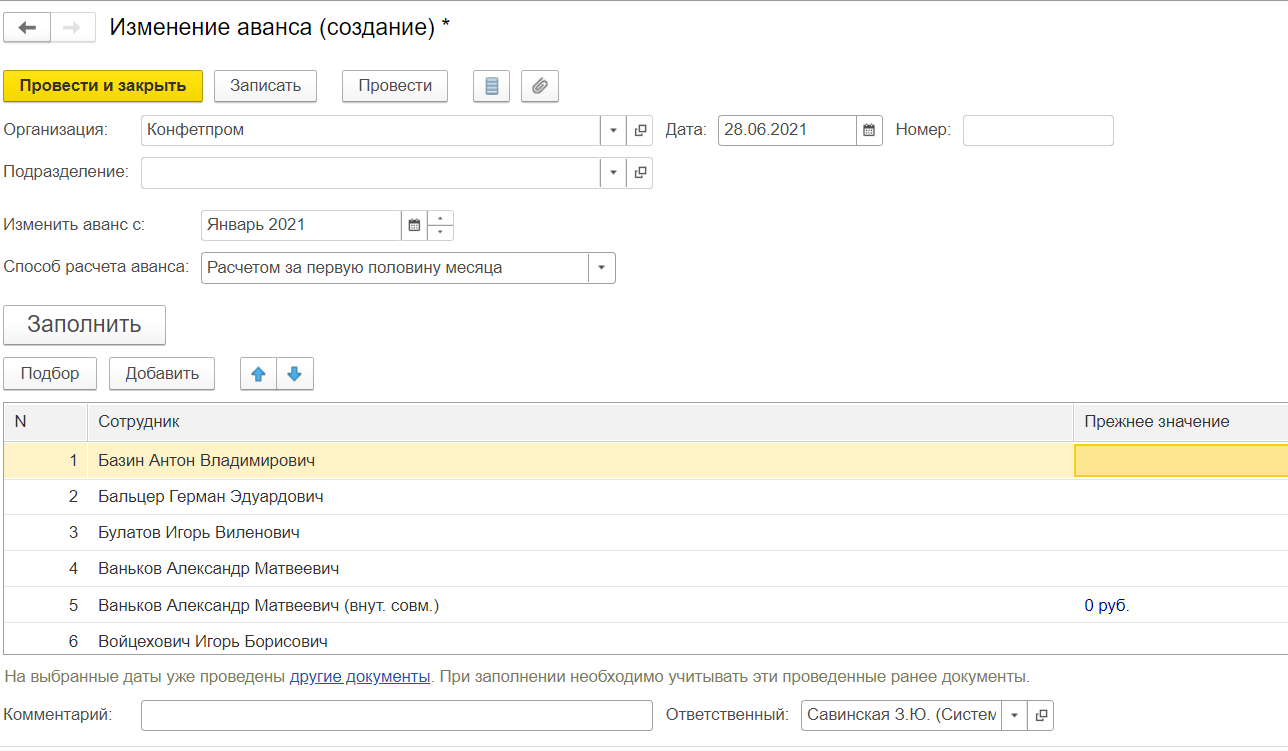

Способ расчета и размер аванса также можно установить или изменить массовым способом – всем сотрудникам организации, подразделения или произвольному списку сотрудников. Для этого предназначен документ Изменение аванса (Зарплата – Изменения авансов).

Табличная часть документа Изменение аванса по кнопке Заполнить заполняется сотрудниками выбранной организации и подразделения (если оно выбрано), работающими на начало месяца, указанного в поле Изменить аванс с. Состав сотрудников может быть изменен вручную непосредственно в табличной части. В документе указывается способ расчета аванса, который будет установлен для всех выбранных сотрудников в одноименном поле. Если расчет аванса производится фиксированной суммой или процентом, то для всех сотрудников в табличной части можно установить одинаковый размер аванса, указав его по кнопке Установить размер. Размер аванса также может быть скорректирован вручную в табличной части в колонке Аванс (...). В колонке Прежнее значение в справочных целях указывается прежний размер аванса.

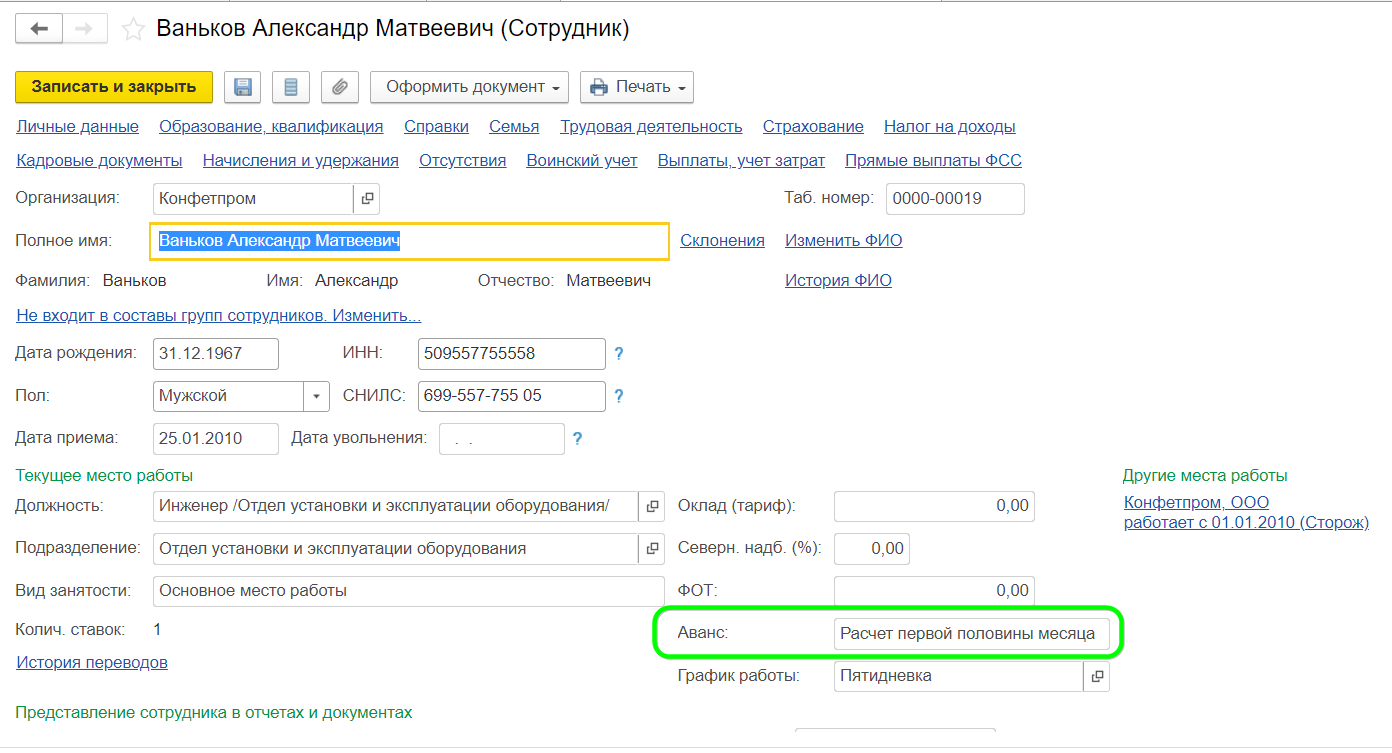

Актуальную информацию об авансе сотрудника можно посмотреть в его карточке – в справочнике Сотрудники (Кадры – Сотрудники).

Расчет и выплата аванса

Расчет аванса Фиксированной суммой и Процентом от тарифа производится без учета отработанного времени сотрудников непосредственно в документах на выплату, т.е. предварительный расчет аванса с помощью специализированных документов не требуется.

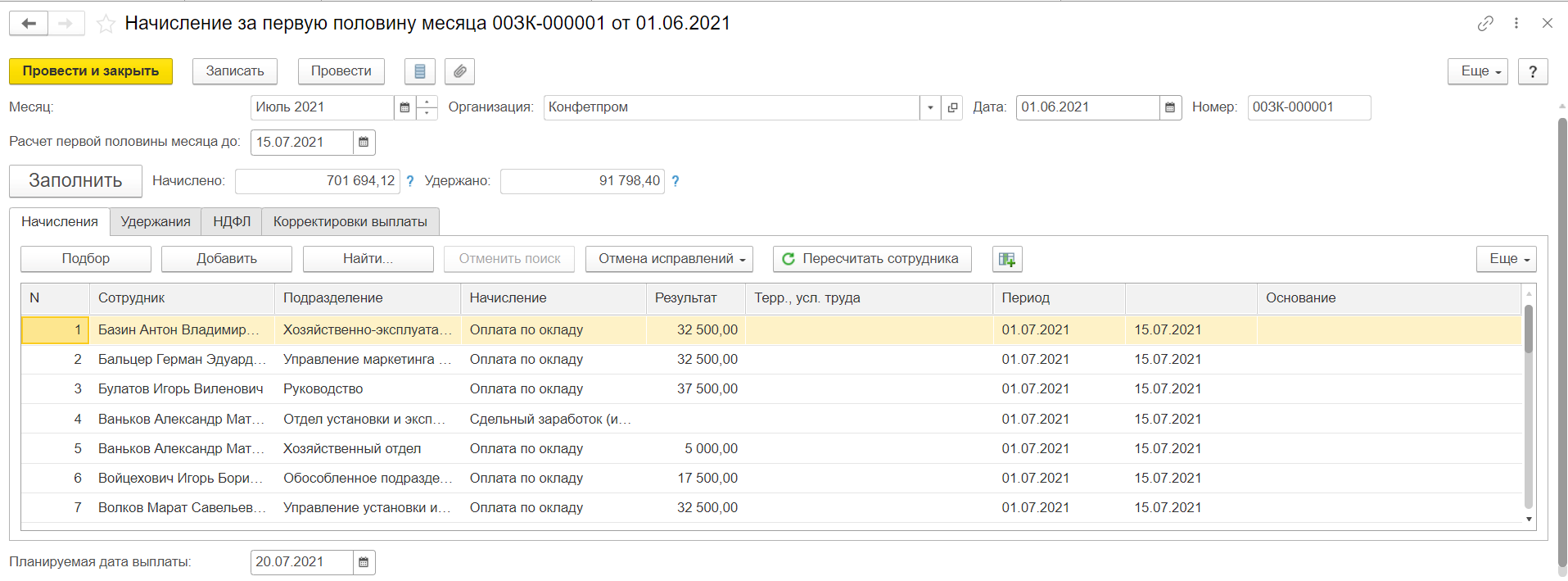

Расчет аванса способом Расчет за первую половину месяца производится с учетом отработанного времени сотрудников, поэтому предварительный расчет аванса требуется, он производится с помощью документа Начисление за первую половину месяца (Зарплата – Все начисления) (документ доступен, только если кому-либо из сотрудников установлен такой способ расчета аванса). Но перед его расчетом в месяце выплаты аванса необходимо зарегистрировать специализированными расчетными документами все отсутствия сотрудников. Далее рассчитать суммы аванса, которые потом попадут в ведомость на выплату.

1. В поле Месяц укажите месяц, за первую половину которого будет рассчитываться фактический заработок сотрудника для выплаты аванса.

2. Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, то выберите ту, сотрудникам которой необходимо рассчитать аванс.

3. В поле Дата укажите дату регистрации документа в информационной базе.

4. Поле Подразделение заполните, если необходимо рассчитать зарплату за первую половину месяца конкретного подразделения.

5. В поле Расчет первой половины месяца до уточните дату, до которой (включительно) следует учитывать отработанное время при расчете повременных начислений (по умолчанию – 15-е число текущего месяца).

6. Для автоматического заполнения табличной части документа нажмите на кнопку Заполнить. Заполнение производится по всем сотрудникам организации (указанного подразделения), которым установлен способ расчета аванса Расчетом за первую половину месяца. В табличную часть попадают только те плановые начисления (удержания), в карточке которых установлен флаг Начисляется при расчете первой половины месяца (начисления и удержания, выполняемые по введенному значению показателя, не рассчитываются). При автоматическом заполнении осуществляется расчет начислений, удержаний и НДФЛ (если это предусмотрено настройками) (расчет пособий, доначислений, взносов и т.п. для выплаты аванса производить не нужно). В целом расчет в данном документе производится только с целью определения суммы аванса. Итоговые начисления за весь месяц регистрируются впоследствии при окончательном расчете зарплаты за этот месяц документом Начисление зарплаты и взносов.

7. Поле Планируемая дата выплаты (внизу формы) автоматически заполняется датой выплаты аванса, которая указана в учетной политике организации (Настройка – Организации – Учетная политика и другие настройки – Бухучет и выплата зарплаты – Выплата зарплаты). При необходимости дату выплаты аванса можно изменить.

8. Провести и закрыть.

Факт расчета и проведения документа Начисление за первую половину месяца никак не отразится в зарплатных отчетах, например в расчетном листке сотрудников (Зарплата – Отчеты по зарплате – Расчетный листок). Документ предназначен исключительно для последующего заполнения ведомостей на выплату аванса.

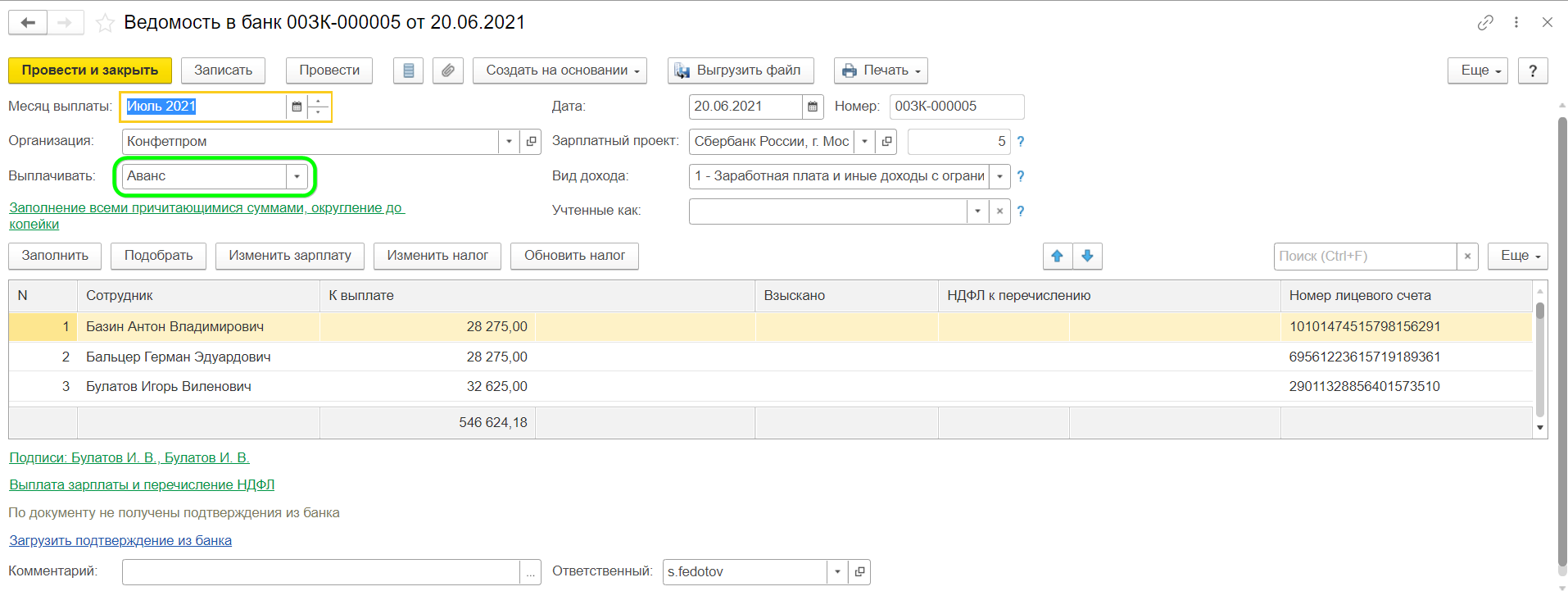

Выплата аванса производится с помощью документов Ведомость в банк, Ведомость в кассу, Ведомость через раздатчика и Ведомость на счета (Выплаты – Все ведомости на выплату зарплаты) (вид документа выбирается в зависимости от способа выплаты зарплаты).

Для автоматического заполнения табличной части документа на выплату необходимо указать характер выплаты Аванс (поле Выплачивать). В одну ведомость попадут все сотрудники (вне зависимости от назначенного им способа расчета аванса). Также при заполнении ведомости на выплату аванса учитываются суммы, начисленные межрасчетными документами, выплата которых была установлена С авансом.

При расчете суммы аванса, способ расчета которого установлен фиксированной суммой или процентом от тарифа, учитываются отсутствия сотрудников в месяце выплаты аванса. В документ не попадут сотрудники, которые отсутствовали до дня выплаты аванса (до даты ведомости) 15 дней. Если учетная политика организации предполагает полноценный учет невыходов при выплате авансов, следует воспользоваться способом расчета аванса – Расчетом за первую половину месяца.

При выплате аванса, рассчитанного с помощью документа Начисление за первую половину месяца, суммы к выплате будут определены в соответствии с результатами этого расчета (с учетом удержаний и НДФЛ, если это предусмотрено настройками).

В программе реализованы отчеты по расчетам и выплатам зарплаты за первую половину месяца (аванса) – Расчетная ведомость Т-51 (за первую половину месяца), Расчетный листок (за первую половину месяца) (Зарплата – Отчеты по зарплате).

Исчисление и удержание НДФЛ с аванса

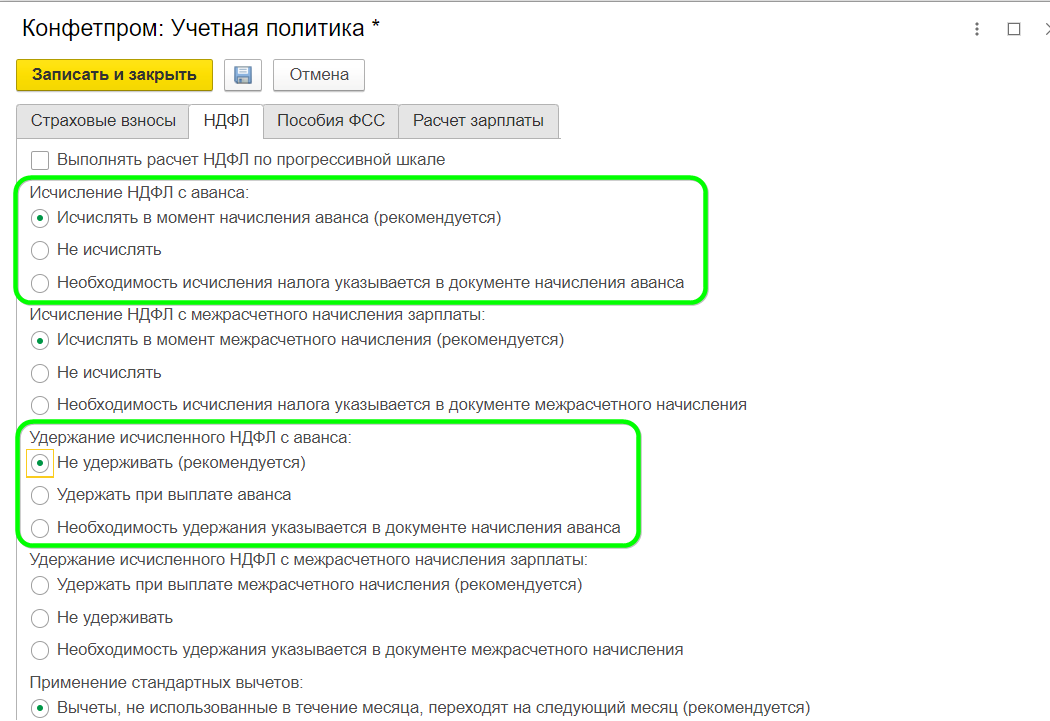

С версии программы 3.1.11 пользователь сам может выбирать, исчислять ли НДФЛ при расчете аванса, удерживать ли его при выплате аванса. Настройки находятся в учетной политике организации (Настройка – Организации – Учетная политика и другие настройки – Учетная политика – НДФЛ). Эти настройки действуют, если выбран способ расчета аванса – Расчетом за первую половину месяца.

Рассмотрим, как работают настройки.

1. Исчисление НДФЛ с аванса.

Если установлен переключатель в положение Исчислять в момент начисления аванса (рекомендуется), то при расчете аванса в документе Начисление за первую половину месяца будет исчислен налог на закладке НДФЛ с рассчитанных сумм аванса.

Если переключатель установлен в положение Не исчислять, то налог рассчитан не будет (НДФЛ не будет активна) и сумма к выплате будет равна начисленной сумме.

Если переключатель установлен в положение Необходимость исчисления налога указывается в документе начисления аванса, то в документе Начисление за первую половину месяца будет доступен флаг Отложить расчет налога до расчеты зарплаты в конце месяца. Если флаг уставлен, то налог не будет исчислен и НДФЛ будет неактивной. Налог будет исчислен с этой суммы позднее при окончательном расчете зарплаты за месяц документом Начисление зарплаты и взносов. Если флаг не установлен, то налог будет исчислен.

2. Удержание исчисленного НДФЛ с аванса.

Настройки по удержанию НДФЛ работают, если налог исчислен с аванса.

Если переключатель установлен в положение Удержать при выплате аванса, то к выплате будет предложен начисленный аванс за минусом ранее исчисленного НДФЛ в документе Начисление за первую половину месяца, этот налог будет зарегистрирован в учете как удержанный и, соответственно, его необходимо перечислить в бюджет не позднее следующего дня.

Если переключатель установлен в положение Не удерживать (рекомендуется), то к выплате будет предложен начисленный аванс за минусом исчисленного ранее НДФЛ, но он не будет считаться удержанным, налог в бюджет перечислять не надо. Сумма удержанного налога с этой суммы появится позднее в ведомости на выплату зарплаты за месяц, тогда его и нужно будет перечислить.

Если переключатель установлен в положение Необходимость удержания указывается в документе начисления аванса, то в документе Начисление за первую половину месяца будет доступно поле (внизу формы) Перечисление налога. В нем необходимо выбрать, когда считать налог удержанным с аванса – При выплате зарплаты после окончательного расчета или При выплате аванса.

Если выбрано перечисление налога При выплате аванса, то к выплате будет предложен начисленный аванс за минусом ранее исчисленного НДФЛ в документе Начисление за первую половину месяца, этот налог будет считаться удержанным и, соответственно, его необходимо перечислить в бюджет. Если выбрано перечисление налога При выплате зарплаты после окончательного расчета, то к выплате будет предложен начисленный аванс за минусом исчисленного ранее НДФЛ, но он не будет считаться удержанным и налог в бюджет перечислять не надо. Налог будет удержан с этой суммы позднее при выплате зарплаты за месяц.

Обратите внимание! Если в поле Планируемая дата выплаты указан последний календарный день месяца (30, 31, 28 (29) число) или позже, то по умолчанию автоматически будет исчислен НДФЛ с начисленных сумм и удержан при выплате (вне зависимости от настроек в учетной политике). Налог необходимо заплатить в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода (до перечисления зарплаты по итогам месяца) (Верховный Суд РФ в определении от 11.05.2016 № 309-КГ16-1804).

Обратите внимание! Если в поле была указана дата, которая приходится на последний календарный день месяца, а по факту аванс выплатили раньше, то необходимо дату в документе скорректировать на реальную для верного отражения НДФЛ в учете, ведь в этом случае необходимости удержания НДФЛ нет, следовательно, перечислять налог не нужно.

Аванс и расчет по форме 6-НДФЛ

Исчисленный НДФЛ при выплате аванса регистрируется как удержанный или аванс выплачивается в последний календарный день месяца

Суммы начисленного аванса и удержанного налога отражаются в расчете по форме 6-НДФЛ.

Несмотря на то что заработная плата выплачивается сотруднику несколько раз в месяц, исчислять, удерживать и перечислять налог в бюджет с нее следует один раз при окончательном расчете с сотрудником за месяц (см. письма Минфина России от 13.07.2017 № 03-04-05/44802, от 13.04.2017 № 03-04-05/22521). Но важно помнить, что если удержание произведено, то в соответствии с п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Соответственно, в расчете по форме 6-НДФЛ удержанный налог будет отражен в разделе 1 в строке 021, а в строке 022 - дата, не позднее которой должна быть перечислена удержанная сумма налога. В разделе 2 в строке 112 - сумма начисленной заработной платы за первую половину месяца (аванс), в строке 140 - сумма исчисленного НДФЛ, в строке 160 - сумма удержанного НДФЛ.

Выплаченная сумма заработной платы за первую половину месяца (аванс) будет впоследствии включена в состав заработной платы за соответствующий месяц. Налог удержан при каждой выплате заработной платы и только та его доля, которая соответствует выплачиваемой сумме.

Исчисленный НДФЛ при выплате заработной платы за первую половину месяца (аванс) НЕ регистрируется как удержанный

Суммы начисленного аванса и исчисленного налога НЕ отражаются в расчете по форме 6-НДФЛ. Выплаченная сумма заработной платы за первую половину месяца (аванс) учитывается впоследствии в составе заработной платы за соответствующий месяц.