Начисление дивидендов учредителю–физическому лицу (сотрудник) в ЗУП 3.1

На общем собрании учредителей организации ООО Конфетпром 10.02.2021 принято решение по итогам 2020 года распределить часть чистой прибыли между участниками пропорционально их долям в уставном капитале общества в размере 4500000 руб., в том числе 2380000 руб. в пользу учредителя Базина А. В. – резидента РФ, который владеет 68% доли уставного капитала общества, и 1120000 руб. в пользу Джона Хьюстона – нерезидента РФ, владеющего 32% доли уставного капитала. Оба физических лица являются сотрудниками организации.

Выплата дивидендов произведена 01.01.2021 в безналичной форме. Организация не получала дивидендов от других юридических лиц.

Начисление дивидендов в бухгалтерском учет в программе Бухгалтерия 3.0

Основанием для отражения дивидендов в бухгалтерском учете являются решение общего собрания участников и бухгалтерская справка-расчет сумм дивидендов. Начисление дивидендов отражается на дату принятия решения о распределении чистой прибыли общества между участниками. В нашем примере – 10.02.2021.

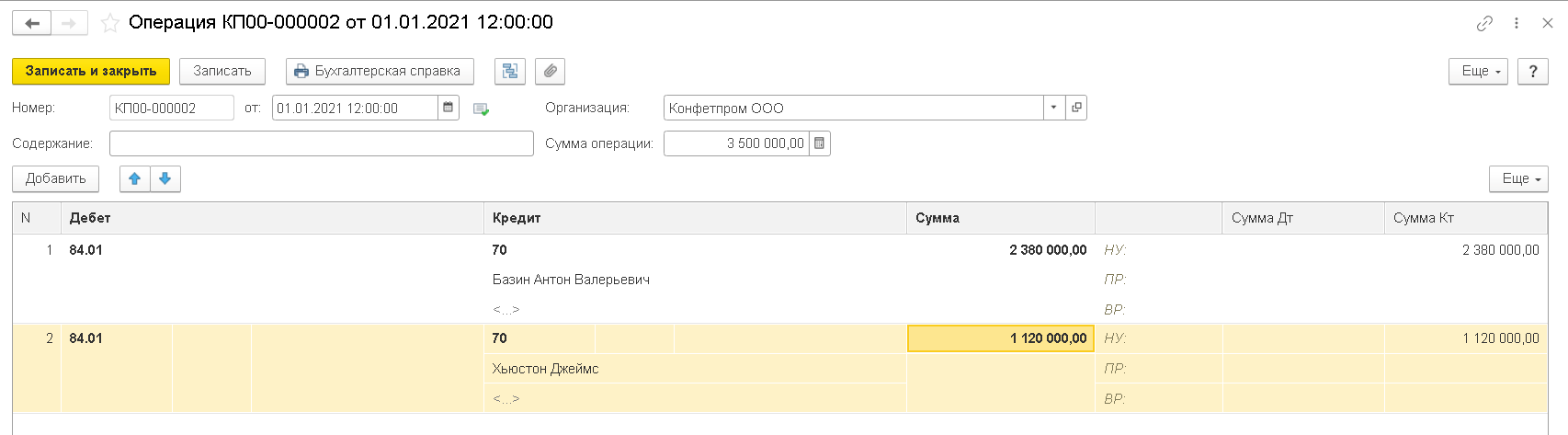

Начисление дивидендов производится в бухгалтерской программе вручную. с помощью документа Операция (Операции – Операции, введенные вручную – Создать – Операция).

Начисление дивидендов физлицу Базину А. В., резиденту РФ, сотруднику организации:

Дт 84.01 Кт 70 – 2380000 руб.

Начисление дивидендов физлицу Хьюстону Д., нерезиденту РФ, сотруднику организации:

Дт 84.01 Кт 70 – 1120000 руб.

Регистрация начисленных дивидендов для отчетности по НДФЛ в ЗУП 3.1.

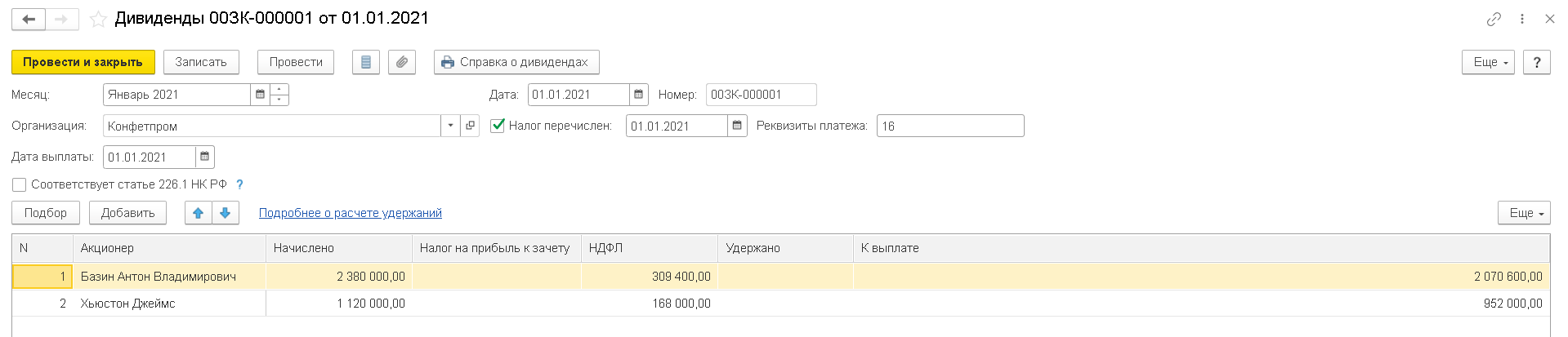

На дату выплаты дивидендов у организации возникает обязанность исчислить, удержать и перечислить НДФЛ. Доходы физических лиц, полученные в виде дивидендов, и суммы налога, удержанного с этих доходов для целей отражения в отчетности по НДФЛ, регистрируются в программе с помощью документа Дивиденды. В нашем примере дата выплаты дивидендов – 01.01.2021.

Зарплата – Дивиденды.

-

В поле Месяц укажите месяц отражения в бухгалтерском учете сумм НДФЛ с дивидендов.

-

Укажите организацию, дату документа.

-

В поле Дата выплаты укажите фактическую дату выплаты дивидендов. Именно этой датой также будут зафиксированы суммы исчисленного, удержанного НДФЛ при проведении документа.

-

Установите флаг Налог перечислен и укажите дату перечисления НДФЛ по дивидендам, а в поле Реквизиты платежа – реквизиты платежного документа. Если в документе рассчитывается НДФЛ по ставкам 13% и 15%, то устанавливать флаг не нужно. Для этого необходимо ввести документы Перечисление НДФЛ в бюджет по каждой ставке.

-

Флаг Соответствует статье 226.1 НК РФ с 2023 г. не влияет на крайний срок перечисления НДФЛ, который отражался в расчете по форме 6-НДФЛ. С 2023 г. срок уплаты НДФЛ одинаковый как для ООО, так и АО или другого лица, признаваемого налоговым агентом

-

В табличную часть документа введите новую строку по кнопке Подбор или Добавить, в которой:

-

в колонке Акционер укажите учредителя, которому выплачиваются дивиденды - в колонке Начислено укажите сумму начисленных дивидендов

- колонка Налог на прибыль - при расчете налога по дивидендам НДФЛ может быть уменьшен на сумму налога на прибыль, исчисленный и удержанный в отношении дивидендов, полученных российской организацией.

-

колонка НДФЛ заполняется рассчитанной суммой налога по каждому учредителю

колонка Налог по 15% с превышения заполняется частью налога с сумм, превышающих 5 млн рублей для резидентов - колонка К выплате также заполняется суммой дивидендов, которая выплачивается акционеру. Обратите внимание: по зарегистрированным с помощью этого документа суммам не образуется задолженность организации перед акционерами. Все операции по начислению и выплате дивидендов регистрируются в бухгалтерской программе

Если российская организация не получает дивиденды от других компаний и выплачивает дивиденды физическому лицу – налоговому резиденту РФ, то налог рассчитывается по формуле:

НДФЛ = Дивиденды, начисленные физлицу * Ставка налога

13% – для физических лиц, являющихся налоговыми резидентами РФ (с суммы доходов до 5 млн руб. включительно) и 15% – с суммы доходов, превышающих 5 млн рублей за налоговый период (год) (с 1 января 2021 года).

Расчет НДФЛ при выплате дивидендов физлицу-нерезиденту производится по формуле:

НДФЛ = Сумма выплачиваемых дивидендов * 15%

Ставка 15% применяется для нерезидентов, если иные ставки не установлены в соглашениях об избежании двойного налогообложения с иностранными государствами. Если соглашением установлено, что этот вид дохода вообще не облагается налогом в РФ, то обязанности по удержанию налога у выплачивающей стороны не возникает.

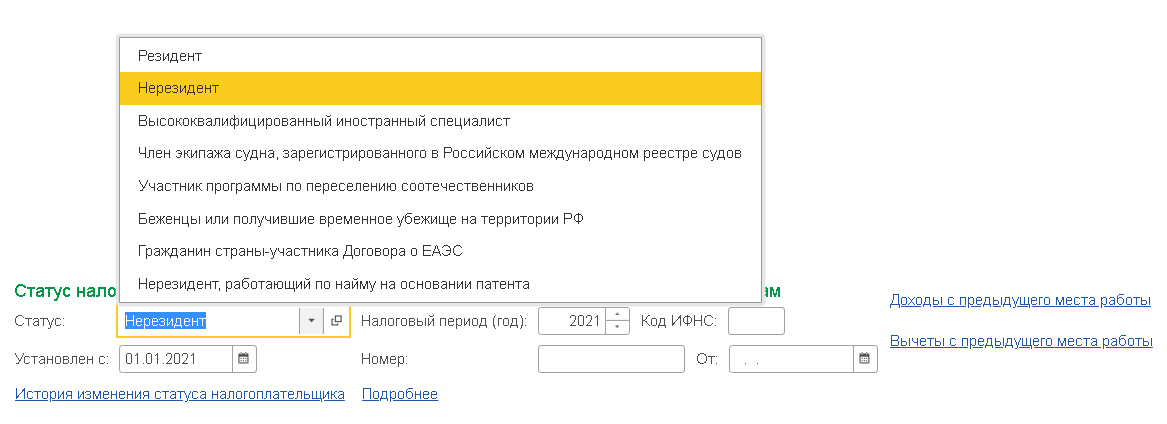

Статус налогоплательщика - резидент или нерезидент определяется на дату выплаты дивидендов. Налоговый нерезидент - физическое лицо, которое находится в России менее 183 календарных дней в течение 12 следующих подряд месяцев. Гражданство страны, место рождения или жительства физического лица не влияют на налоговый статус.

В программе ставка налога определяется по статусу, указанному в карточке физического лица, установленного на дату выплаты дивидендов (Налог на доходы справочника Физические лица или Сотрудники).

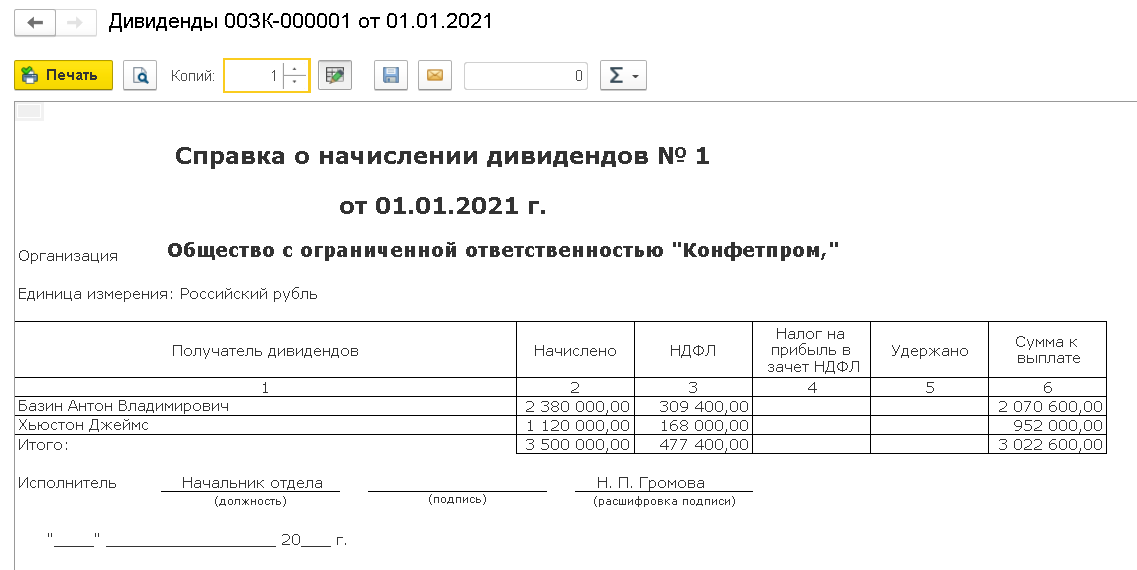

В нашем примере НДФЛ составляет:

по Базину А. В. (резидент) – 309400 руб. (2380000 руб. * 13%)

по Хьюстону Д. (нерезидент) – 168000 руб. (1120000 руб. * 15%). На дату выплаты дивидендов сотрудник был нерезидентом.

13. Для формирования и печати справки о начислении дивидендов используйте кнопку Справка о дивидендах.

Выплата начисленных дивидендов и уплата НДФЛ с дивидендов в Бухгалтерия 3.0

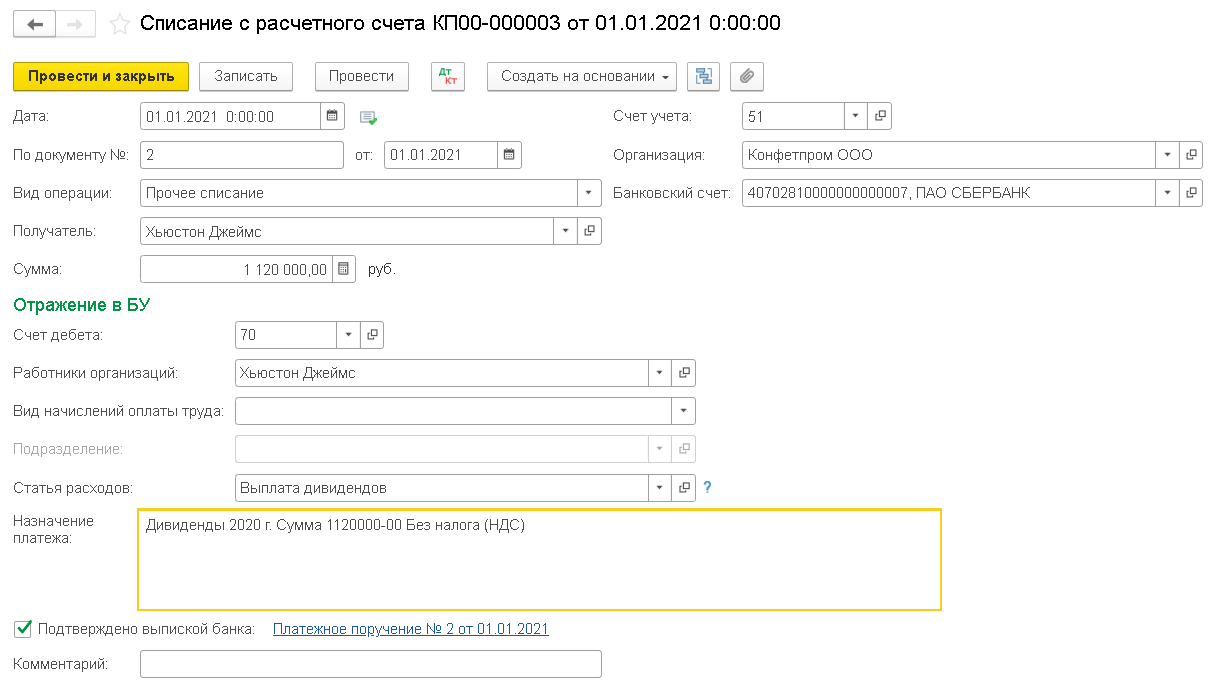

Если выплата дивидендов осуществляется через банк, то в программе выплата отражается документом Платежное поручение (Банк и касса – Платежные поручения) и Списание с расчетного счета с видом операции Прочее списание. Если выплата дивидендов осуществляется через кассу организации, то выплата отражается документом Выдача наличных (Банк и касса – Кассовые документы – Выдача) с видом операции Прочий расход.

На перечисление НДФЛ в бухгалтерской программе необходимо создать документ Платежное поручение, а затем на основании этого документа ввести документ Списание с расчетного счета.

Отражение НДФЛ с дивидендов в бухгалтерском учет в ЗУП 3.1

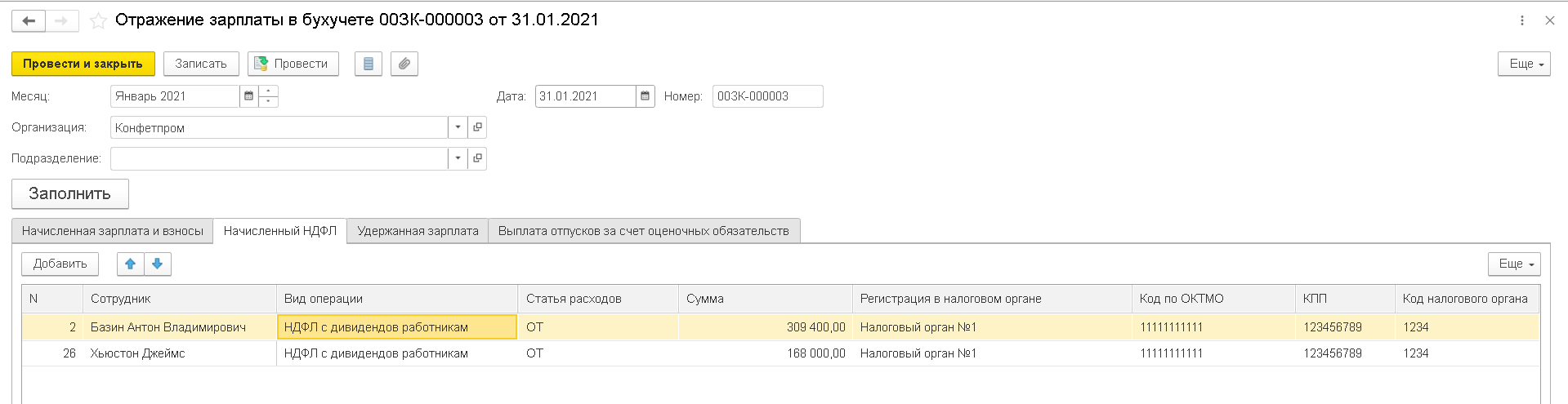

Для синхронизации данных с Бухгалтерия 3.0 в ЗУП 3.1 создается документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете), в котором отразится начисление НДФЛ с доходов в виде дивидендов с видом операции – НДФЛ с дивидендов работникам.

При синхронизации данных в бухгалтерской программе (Администрирование – Настройки синхронизации данных) появится документ Отражение зарплаты в бухучете (Зарплата и кадры – Отражения зарплаты в бухучете), в котором содержатся проводки по удержанному НДФЛ с дивидендов.

Дт 70 Кт 68.01.1 – на сумму удержанного НДФЛ по физическому лицу, являющегося сотрудником организации.

Начисление дивидендов учредителю-физическому лицу (не сотрудник) в ЗУП 3.1

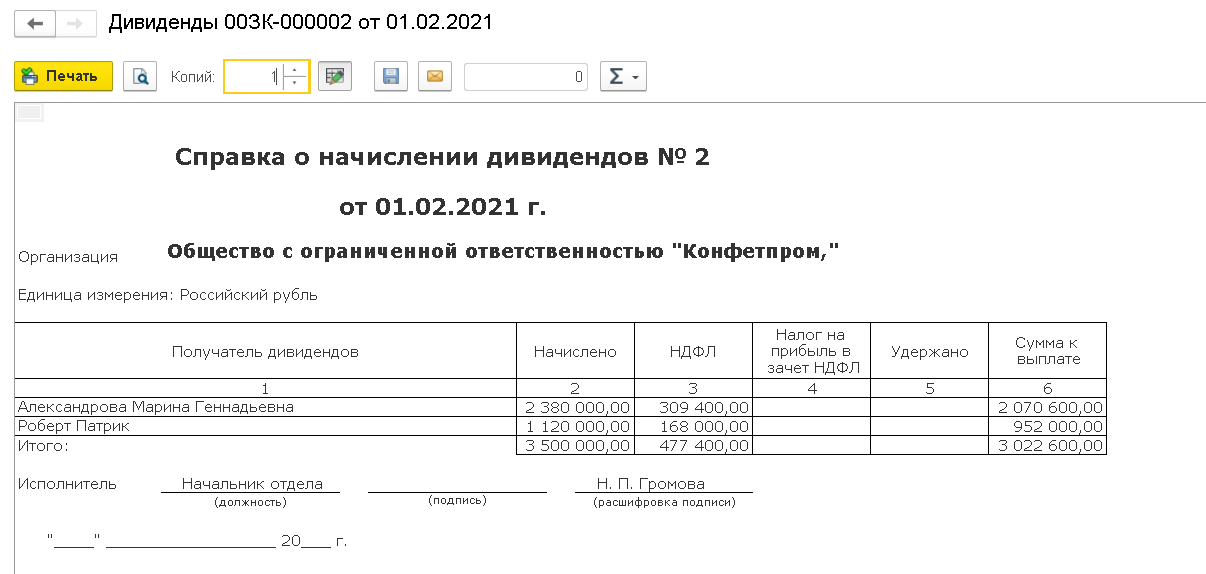

На общем собрании учредителей организации ООО Конфетпром 10.02.2021 принято решение по итогам 2020 года распределить часть чистой прибыли между участниками пропорционально их долям в уставном капитале общества в размере 3500000 руб., в том числе 2380000 руб. в пользу учредителя Александровой М.Г. – резидента РФ, который владеет 68% доли уставного капитала общества, и 1120000 руб. в пользу Роберта Патрика – нерезидента, владеющего 32% доли уставного капитала. Оба физических лица не являются сотрудниками организации.

Выплата дивидендов произведена впервые в 2021 году 01.02.2021 в безналичной форме. Организация не получала дивидендов от других юридических лиц.

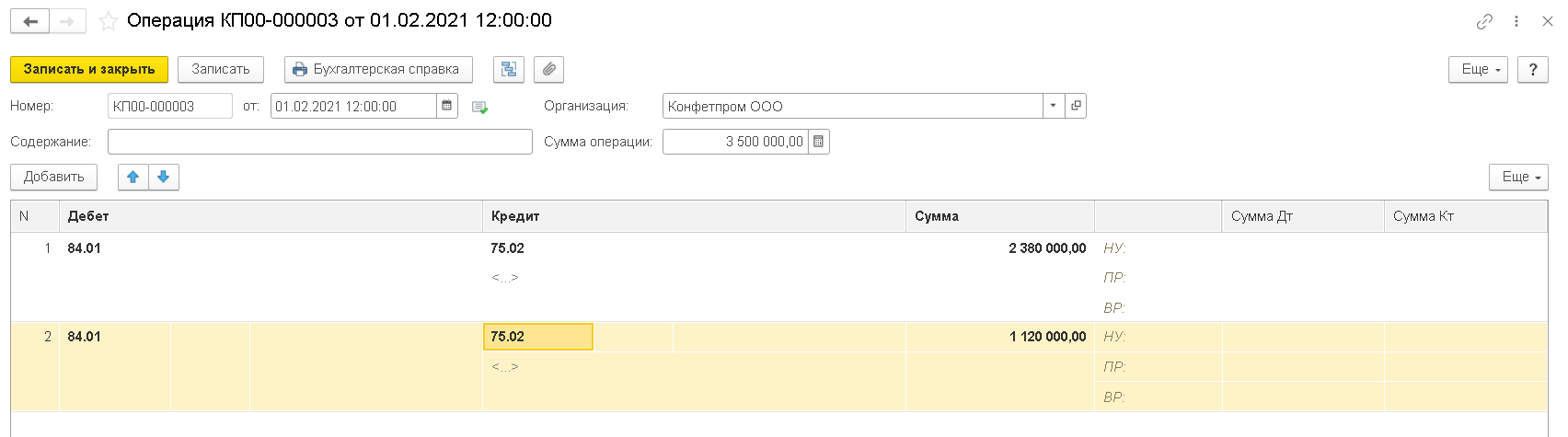

Начисление дивидендов в бухгалтерском учете

- В программе Бухгалтерия 3.0

Основанием для отражения дивидендов в бухгалтерском учете являются решение общего собрания участников и бухгалтерская справка-расчет сумм дивидендов. Начисление дивидендов отражается на дату принятия решения о распределении чистой прибыли общества между участниками. В нашем примере – 01.02.2021.

Можно произвести начисление вручную с помощью документа Операция (Операции – Операции, введенные вручную – Создать – Операция) или документом Начисление дивидендов (Зарплата и кадры – Начисление дивидендов или Операции). Во втором случае в документе Дивиденды из программы ЗУП 3.1 нужно удалить сумму исчисленного налога, чтобы в учете не была отражена проводка по удержанному НДФЛ, т. к. проводка по НДФЛ будет синхронизирована в последующем из программы ЗУП 3.1 в бухгалтерскую программу.

Начисление дивидендов физическому лицу – Александровой М.Г. резиденту РФ, не сотруднику организации:

Дт 84.01 Кт 75.02 – 2380000 руб.

Начисление дивидендов физическому лицу – Патрику Р., нерезиденту РФ, не сотруднику организации:

Дт 84.01 Кт 75.02 – 1120000 руб.

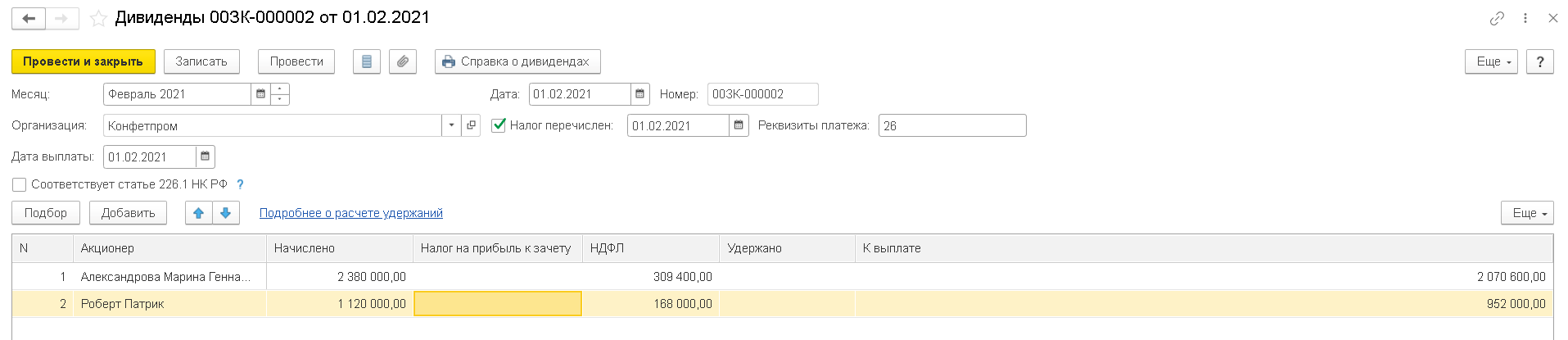

Регистрация начисленных дивидендов для отчетности по НДФЛ в ЗУП 3.1

На дату выплаты дивидендов у организации возникает обязанность исчислить, удержать и перечислить НДФЛ. Доходы физических лиц, полученные в виде дивидендов, и суммы налога, удержанного с этих доходов для целей отражения в отчетности по НДФЛ, регистрируются в программе с помощью документа Дивиденды. В нашем примере дата выплаты дивидендов – 01.02.2021.

Зарплата – Дивиденды.

-

В поле Месяц укажите месяц отражения в бухгалтерском учете сумм НДФЛ с дивидендов.

-

Укажите организацию, дату документа и сотрудника.

-

В поле Дата выплаты укажите дату выплаты дивидендов. Именно этой датой будут зафиксированы суммы исчисленного, удержанного НДФЛ при проведении документа.

-

Установите флаг Налог перечислен и укажите дату перечисления НДФЛ по дивидендам, а в поле Реквизиты платежа – реквизиты платежного документа. Если в документе рассчитывается НДФЛ по ставкам 13% и 15%, то устанавливать флаг не нужно. Для этого необходимо ввести отдельные документы Перечисление НДФЛ в бюджет по каждой ставке.

-

Флаг Соответствует статье 226.1 НК РФ с 2023 г. не влияет на крайний срок перечисления НДФЛ, который отражался в расчете по форме 6-НДФЛ. С 2023 г. срок уплаты НДФЛ одинаковый как для ООО, так и АО или другого лица, признаваемого налоговым агентом

-

В табличную часть документа введите новую строку по кнопке Подбор или Добавить, в которой:

-

в колонке Акционер укажите учредителя, которому выплачиваются дивиденды - в колонке Начислено укажите сумму начисленных дивидендов

- колонка Налог на прибыль - при расчете налога по дивидендам НДФЛ может быть уменьшен на сумму налога на прибыль, исчисленный и удержанный в отношении дивидендов, полученных российской организацией.

-

колонка НДФЛ заполняется рассчитанной суммой налога по каждому учредителю

колонка Налог по 15% с превышения заполняется частью налога с сумм, превышающих 5 млн рублей для резидентов - колонка К выплате также заполняется суммой дивидендов, которая выплачивается акционеру. Обратите внимание: по зарегистрированным с помощью этого документа суммам не образуется задолженность организации перед акционерами. Все операции по начислению и выплате дивидендов регистрируются в бухгалтерской программе

Если российская организация не получает дивиденды от других компаний и выплачивает дивиденды физлицу – налоговому резиденту РФ, то налог рассчитывается по формуле:

НДФЛ = Дивиденды, начисленные физлицу * Ставка налога

13% – для физических лиц, являющихся налоговыми резидентами РФ (с суммы доходов до 5 млн руб. включительно) и 15% – с суммы доходов, превышающих 5 млн рублей за налоговый период (год) (с 1 января 2021 года).

Расчет НДФЛ при выплате дивидендов физлицу-нерезиденту производится по формуле:

НДФЛ = Сумма выплачиваемых дивидендов * 15%

Ставка 15% применяется для нерезидентов, если иные ставки не установлены в соглашениях об избежании двойного налогообложения с иностранными государствами. Если соглашением установлено, что этот вид дохода вообще не облагается налогом в РФ, то обязанности по удержанию налога у выплачивающей стороны не возникает.

Статус налогоплательщика - резидент или нерезидент определяется на дату выплаты дивидендов. Налоговый нерезидент - физическое лицо, которое находится в России менее 183 календарных дней в течение 12 следующих подряд месяцев. Гражданство страны, место рождения или жительства физического лица не влияют на налоговый статус.

В программе ставка налога определяется по статусу, указанному в карточке физического лица, установленного на дату выплаты дивидендов (Налог на доходы справочника Физические лица или Сотрудники).

В нашем примере НДФЛ составляет:

по Александровой М. Г. (резидент) – 309400 руб. (2380000 руб. * 13%)

по Патрику Р. (нерезидент) – 168000 руб. (1120000 руб. * 15%). На дату выплаты дивидендов сотрудник был нерезидентом.

12. Для формирования и печати справки о начислении дивидендов используйте кнопку Справка о дивидендах.

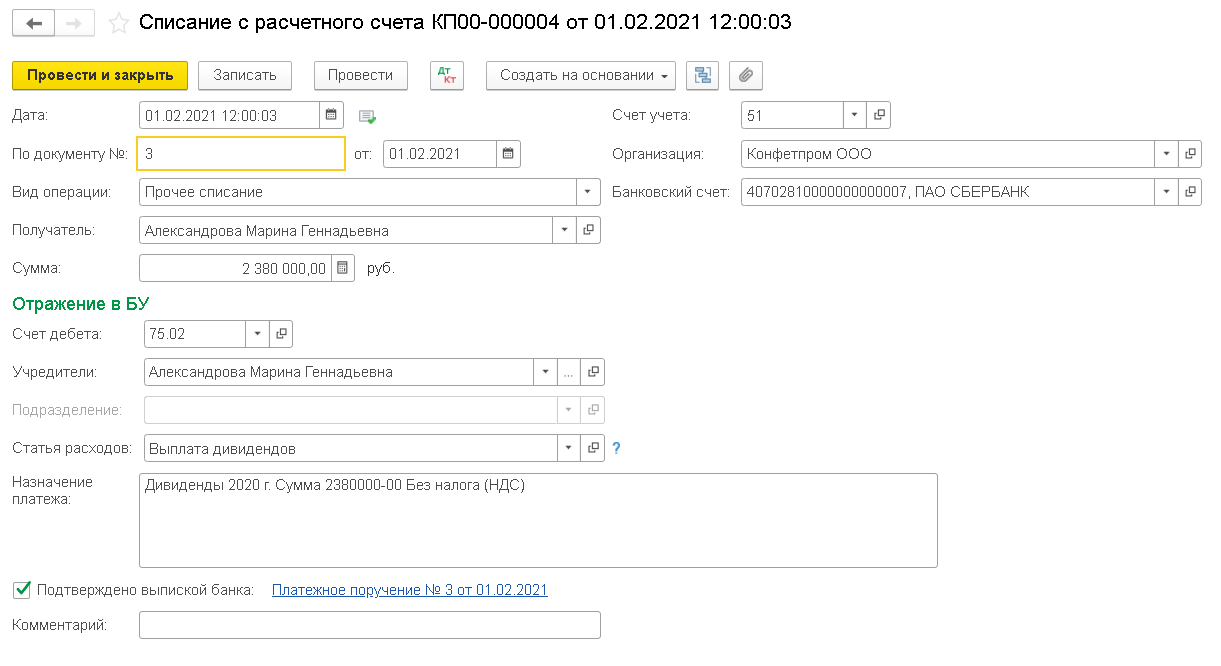

Выплата начисленных дивидендов и уплата НДФЛ с дивидендов в Бухгалтерия 3.0

Если выплата дивидендов осуществляется через банк, то выплата отражается документом Платежное поручение (Банк и касса – Платежные поручения) и Списание с расчетного счета с видом операции Прочее списание. Если выплата дивидендов осуществляется через кассу организации, то выплата отражается документом Выдача наличных (Банк и касса – Кассовые документы – Выдача) с видом операции Прочий расход.

Если для начисления дивидендов использовался документ Начисление дивидендов, в документах на выплату укажите вид операции Перечисление дивидендов и документ-основание, которым дивиденды были начислены. Документ на выплату можно сформировать из документа Начисление дивидендов по кнопке Выплатить.

На перечисление НДФЛ в бухгалтерской программе необходимо создать документ Платежное поручение, затем на основании этого документа ввести документ Списание с расчетного счета.

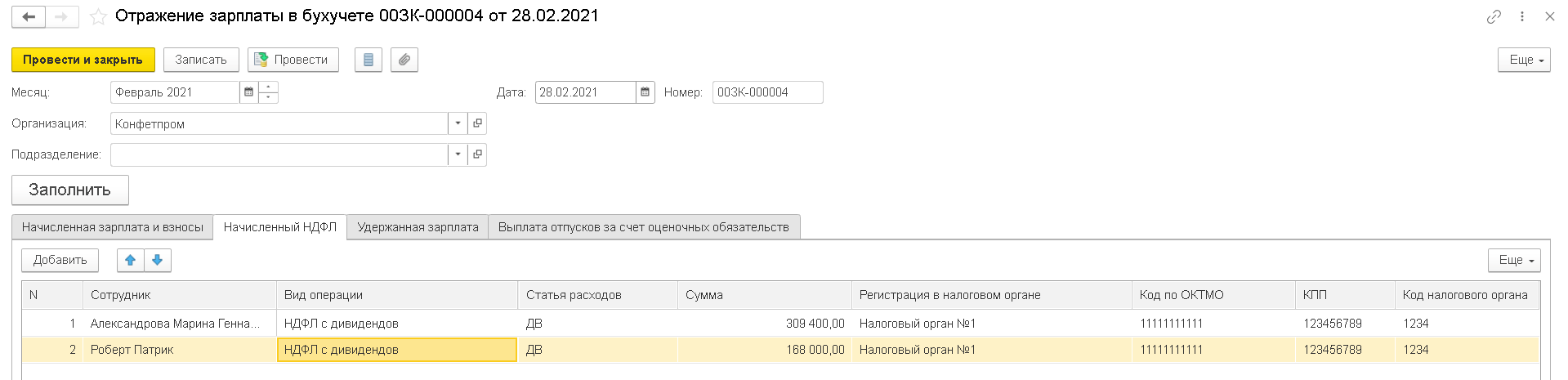

Отражение НДФЛ с дивидендов в бухгалтерском учете в ЗУП 3.1

Для синхронизации данных с Бухгалтерия 3.0 в ЗУП 3.1 создается документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете), в котором отразится начисление НДФЛ с доходов в виде дивидендов с видом операции – НДФЛ с дивидендов.

При синхронизации данных в бухгалтерской программе (Администрирование – Настройки синхронизации данных) появится документ Отражение зарплаты в бухучете (Зарплата и кадры – Отражения зарплаты в бухучете), в котором содержатся проводки по удержанному НДФЛ с дивидендов.

Дт 75.02 Кт 68.01.1 – на сумму удержанного НДФЛ по физическому лицу, не являющегося сотрудником организации.