Данная инструкция применима только в отношении учета у ИП на УСН Доходы для уменьшения налога по УСН на страховые взносы ИП.

Срок уплаты фиксированных страховых взносов по единому тарифу для ИП за 2023 год – 09.01.2024, за 2024 год – срок до 31.12.2024.

Размер страховых взносов по единому тарифу для ИП установлен в размере 45 842 рублей и 49 500 рубле за 2023 и 2024 годы соответственно.

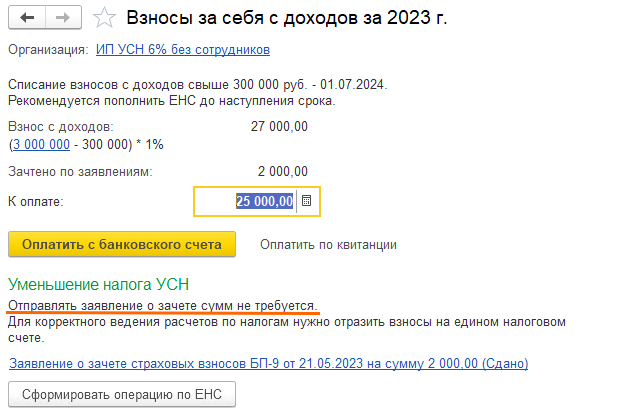

При превышении доходов сверх предела в 300 000 рублей, у ИП появляется обязанность к уплате страховых взносов в размере 1% с доходов свыше 300 000 рублей. Срок уплаты – до 1 июля следующего года. Для страховых 1% за 2023 год срок 01.07.2024, для страховых 1% за 2024 год срок уплаты 01.07.2025.

Ранее: для уменьшения налога по УСН на величину страховых взносов ИП требовалось уплатить в бюджет эти страховые взносы. Также с введением с 01.01.2023 обязанности по уплате налогов на ЕНС мы подавали Заявление о зачете в счет предстоящей обязанности для того, чтобы зарезервировать на едином налоговом счете страховые взносы до наступления срока их уплаты. Его ИП подавали добровольно, если хотели уменьшить заранее УСН на уплаченные страховые взносы до наступления срока их уплаты (сроки указали в начале статьи).

Теперь: в соответствии с Федеральным законом № 389-ФЗ от 31.07.2023 к уменьшению можно принять подлежащие к уплате в соответствующем периоде страховые взносы. Если уплате подлежат страховые взносы ИП за 2023 год, то ИП могут уменьшить на них налог по УСН без фактической оплаты взносов в бюджет и без подачи заявления о зачете в счет предстоящей обязанности.

Таким образом, для уменьшения УСН на страховые взносы ИП не обязан их платить заранее. Можно взять всю сумму страховых взносов по единому тарифу, подлежащих уплате за год, и уменьшить очередной платеж по УСН.

Относительно страховых взносов ИП сверх предела (1% с дохода свыше 300 тыс.руб.), ИП на УСН с объектом налогообложения доходы могут уменьшить налог УСН на эти взносы как в периоде, за который эти взносы подлежат уплате, так и в период фактической уплаты взносов. То есть можно уменьшить налог по УСН за страховые взносы сверх предела как в 2023, так и в 2024 году. Но учесть взносы для уменьшения налога можно только однократно. Если ИП уменьшит налог в течение года, то в следующем году повторно эти страховые взносы не могут быть учтены для уменьшения налога (письмо ФНС от 25.08.2023 № СД-4-3/10872@).

Новые правила (новая редакция п. 3.1 ст. 346.21 и п. 1.2 ст. 346.51 НК РФ) разрешают также ИП уменьшить налог на УСН за периоды 2023-2025 годов на страховые взносы за налоговые периоды до 2023 года, уплаченные в период введения ЕНС (после 01.01.2023). То есть если у ИП была задолженность по взносам за периоды, предшествующие 2023 году, то можно зачесть их в налоговой базе года, когда ИП произведет уплаты задолженности по взносам. Обращаем внимание, что новый порядок уменьшения УСН на фиксированные взносы предусмотрен на ИП на УСН Доходы. Правила вступили в силу 31.07.2023 и распространяются на правоотношения, возникшие с 01.01.2023. Также правила не изменились касательно страховых взносов с заработной платы сотрудников.

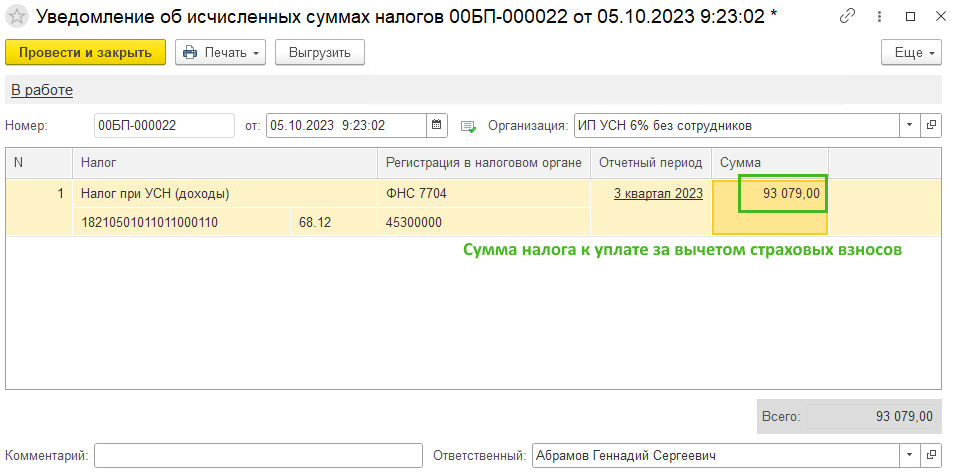

Для того, чтобы ИП на УСН Доходы уменьшить налог по УСН на страховые взносы ИП за себя следует подать в ФНС уведомление об исчисленных суммах налогов, указав там налог к уплате уже за вычетом страховых взносов. Заявление о зачете ИП на Доходах больше не подают.

Рассмотрим, как это реализовано в 1С Бухгалтерии предприятия 3.0. Изменения поддержаны с релиза БП 3.0.142.67

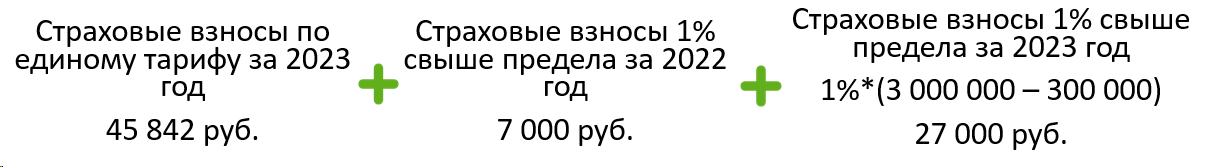

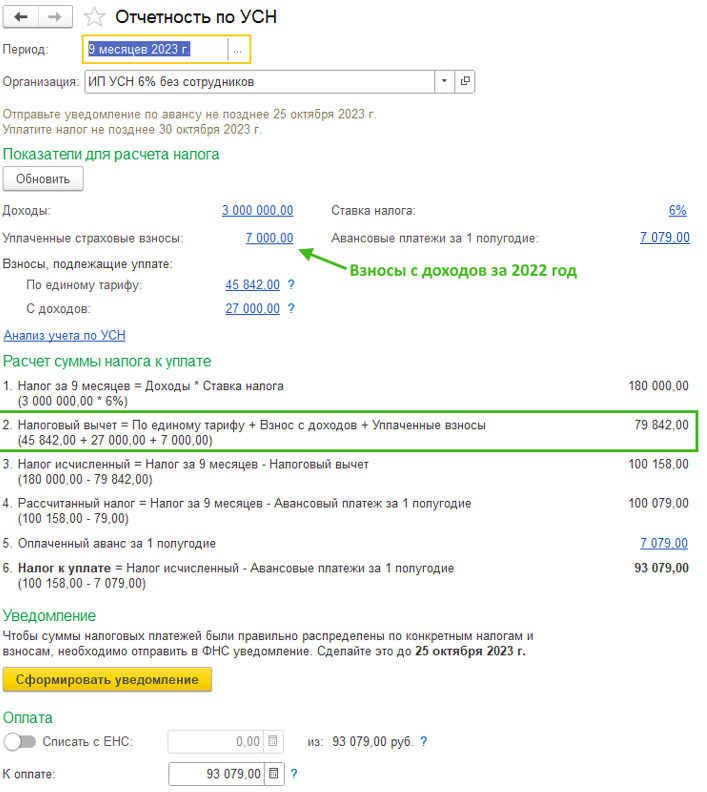

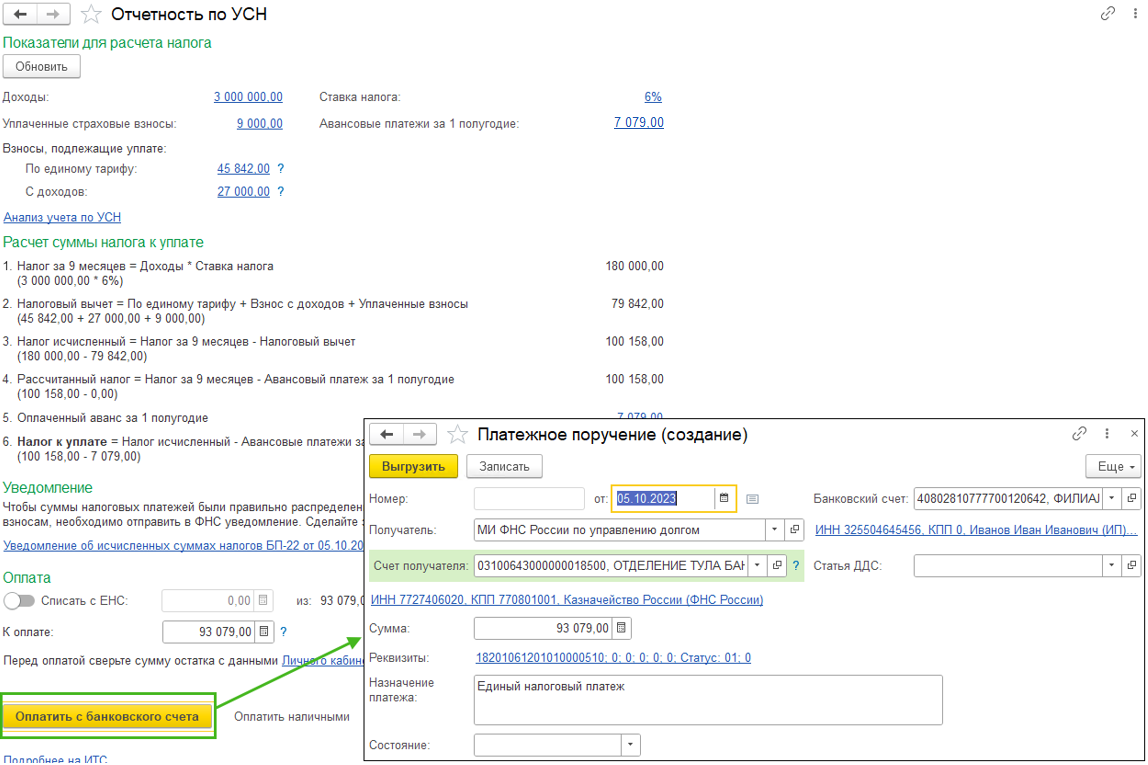

В примере ИП на УСН 6% без сотрудников имеет доходы за 9 месяцев 2023 года в размере 3 000 000 рублей. Страховые взносы с доходов за 2022 год оплачены 01.07.2023 в размере 7 000 рублей.

Таким образом за 9 месяцев можно принять к уменьшению страховые взносы в сумме на 79 842 рублей исходя из следующих расчетов:

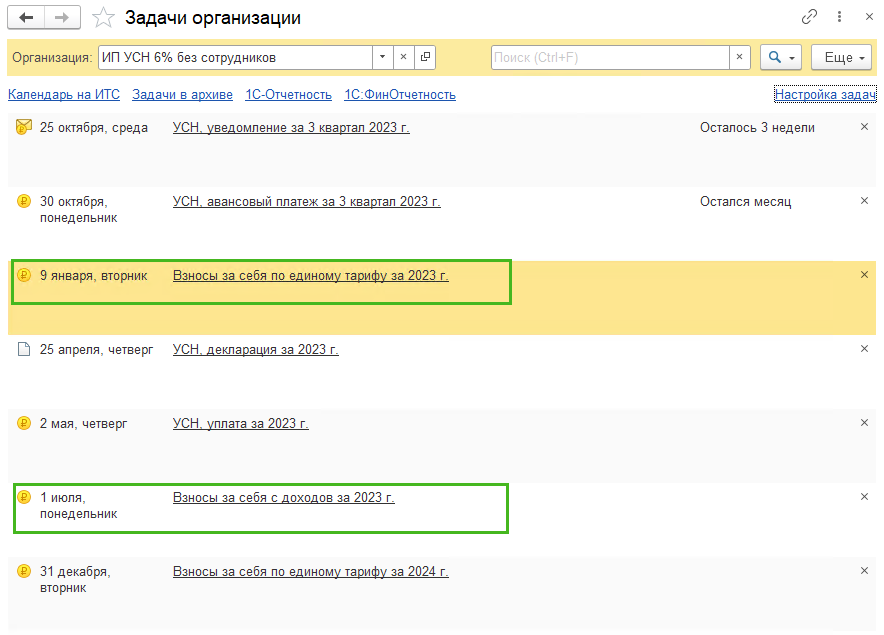

Рекомендуем пользоваться Задачами организации для уплаты налогов, формирования уведомлений об исчисленных суммах налогов и сдачей отчетности.

Перейдите в Задачи организации (раздел Главное) и в январе 2024 года мы видим задачу по уплате Взносов за себя по единому тарифу за 2023 год. Теперь это единая задача, также как и по Взносам за себя с доходов в июле 2024

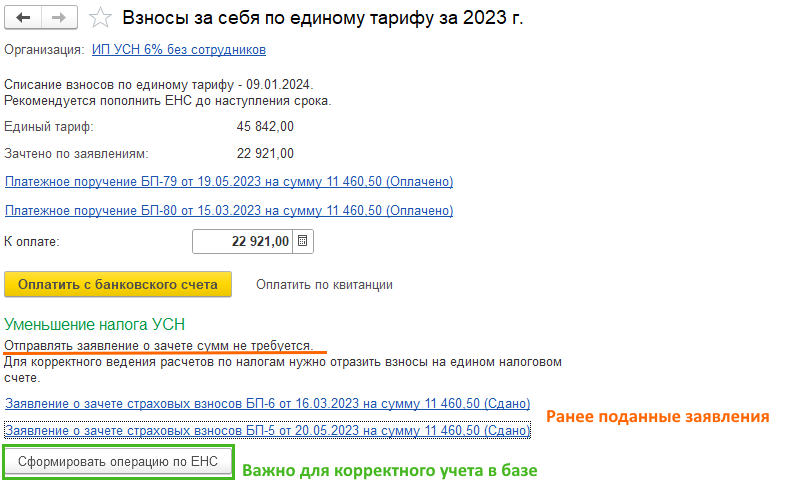

Открыв задачу по взносам по единому тарифу ИП, видим расшифровку:

Единый тариф – отражается сумма страховых взносов ИП по единому тарифу (45 842 рублей за 2023 год).

Зачтено по заявлениям – сумма, зарезервированная за 1 полугодие 2023 года

И ниже представлены платежки об уплате

К оплате – оставшаяся неоплаченной сумма страховых взносов за 2023 год

Из задачи можно создать платежку по кнопке оплатить с банковского счета. Напоминаем, что для уменьшения налога по УСН ИП на Доходах не обязаны заранее уплачивать страховые взносы за себя.

В группе Уменьшение налога УСН видим напоминание, что заявления о зачете отправлять теперь не нужно и также отображены уже отправленные заявления. Создавать новые заявления не требуется.

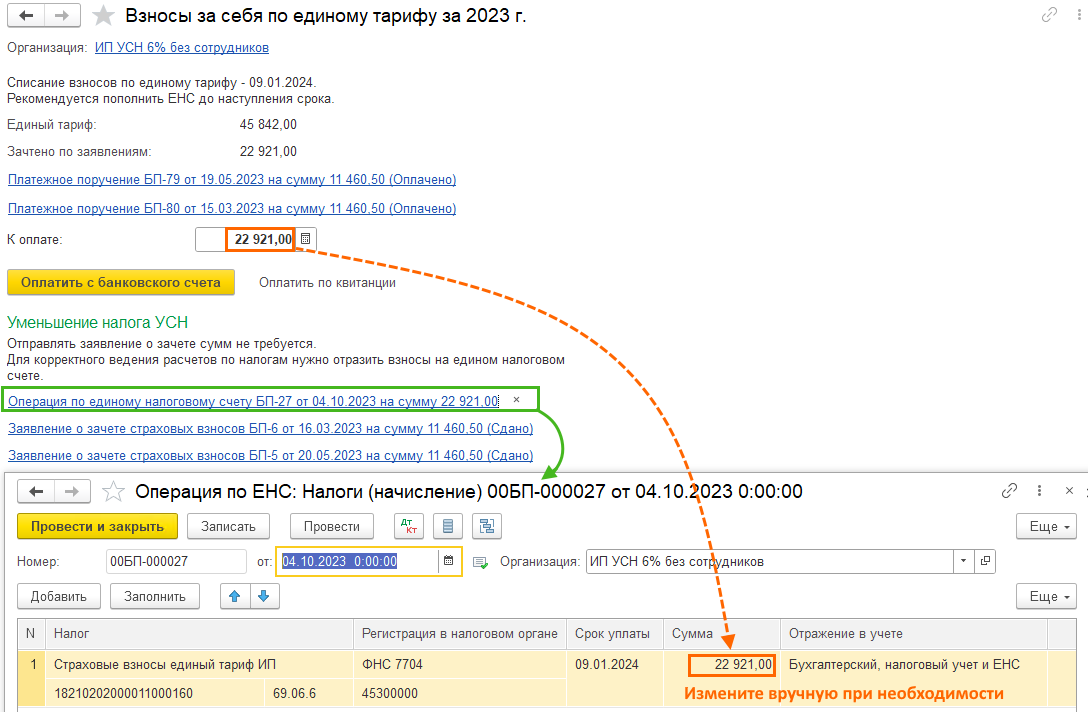

Для корректного расчета на счетах учета ЕНС и по регистрам ЕНС в программе 1С: Бухгалтерия, в том периоде, когда вы будете уменьшать налог на УСН, нужно сформировать Операцию по ЕНС (начисление) по страховым взносам на единый тариф ИП. Оно формируется из задачи по уплате страховых взносов, в нее попадает вся сумма взносов за год. Дата документа проставится как текущая дата компьютера. Если вы уже проводили Операции по ЕНС с начислением страховых взносов за год, то измените сумму вручную на сумму, которую осталось уплатить (из графы К оплате в задаче)

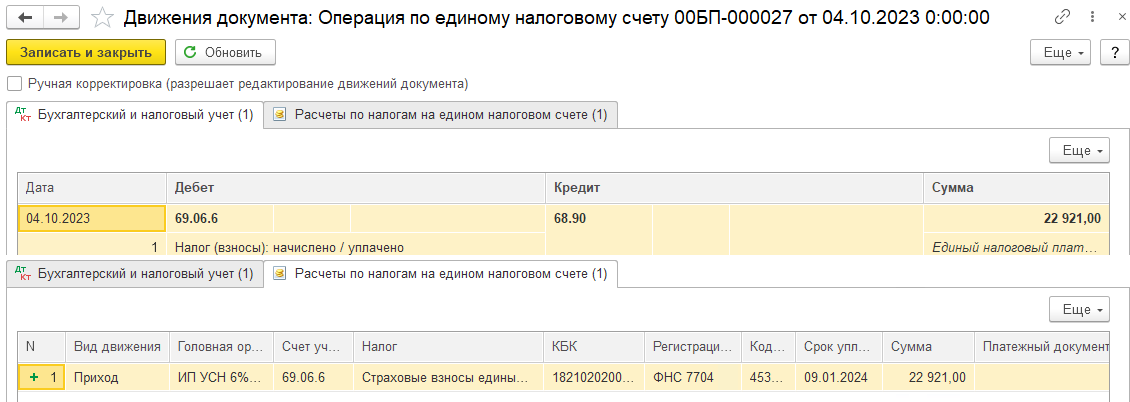

Операция формирует движения по переносу задолженности по страховым взносам на счет ЕНС и движение по регистру Расчеты по налогам на едином налоговом счете

В задаче по вносам за себя с доходов видим расчет суммы взноса за год, в строке Зачтено по заявлениям указана сумма, зарезервированная за 1 полугодие 2023 года и в строке К оплате оставшуюся сумму взносов с превышения, подлежащую уплате в бюджет.

В группе Уменьшение налога УСН видим напоминание, что заявления о зачете отправлять теперь не нужно и также отображены уже отправленные заявления.

Для корректного расчета на счетах учета ЕНС и по регистрам ЕНС в программе, в том периоде, когда вы будете уменьшать налог на УСН, нужно сформировать Операцию по ЕНС (начисление) также, как делали операцию по страховым взносам по единому тарифу выше.

1С:Бухгалтерия рассчитывает налог УСН уже с учетом вычета всех возможных страховых вносов, даже если мы их еще не уплачивали в бюджет. Рассчитать и проследить это можно в помощнике Отчетность по УСН (раздел Отчеты). В расчете суммы налогового вычета сумма сложилась из величины страховых взносов по единому тарифу ИП за 2023 год, взносов с превышения доходов, уплаченных в 2023 году страховых взносов за 2022 год

Формируем Уведомление об исчисленных суммах по УСН, где указываем сумму налога за вычетом страховых взносов, на которые будем уменьшать УСН. Если создаете уведомление автоматически из задачи организации или из помощника по учету УСН, то проверяйте сумму в уведомлении и при необходимости откорректируйте вручную

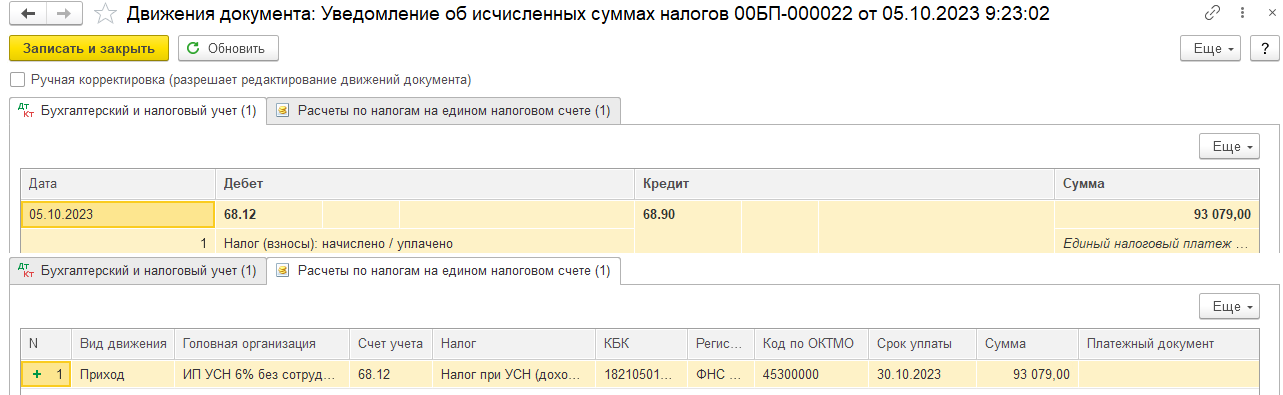

Движения, сформированные уведомлением:

Оплачиваете сумму налога, сформировав платежное поручение по кнопке Оплатить с банковского счета

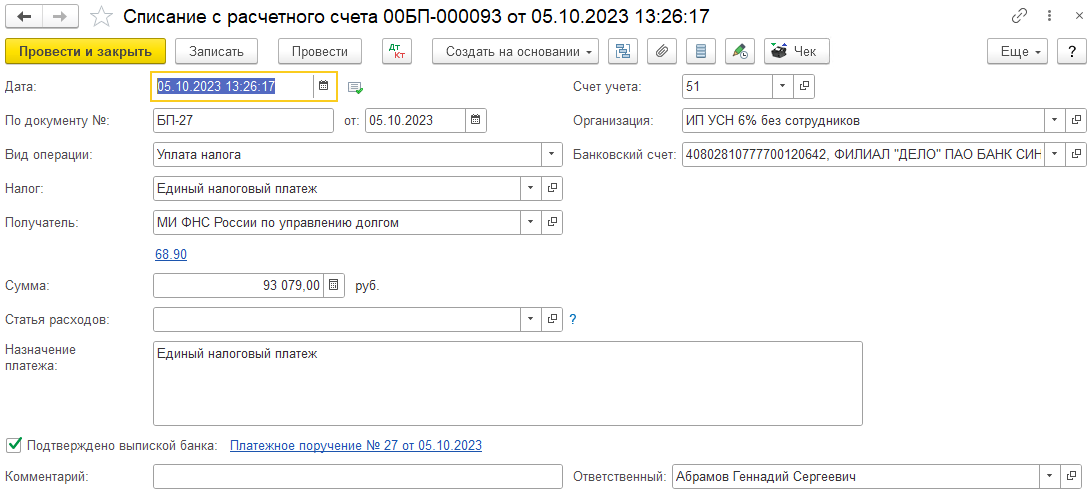

Оплата отражается документом Списание с расчетного счета с видом Уплата налога

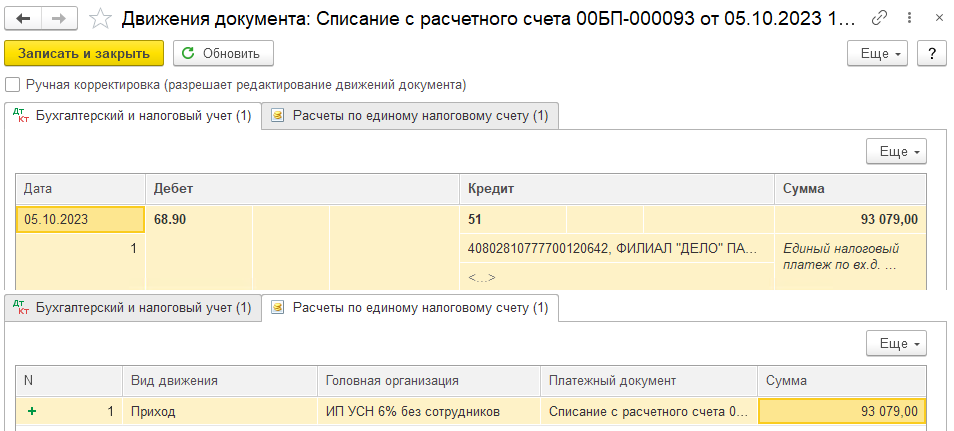

Движения по документу:

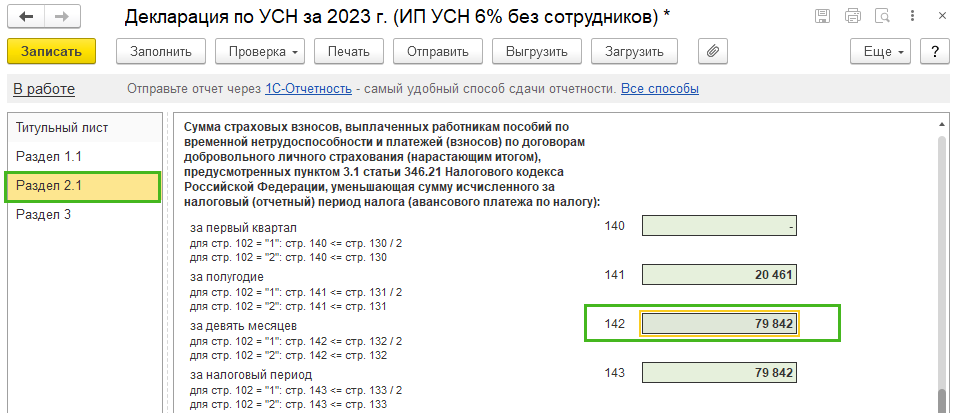

В декларации по УСН за 2023 год в разделе 2.1 по строке 142 мы увидим сумму страховых взносов, принятых к уменьшению налога по УСН при уплате аванса за 9 месяцев

Подведем краткие итоги:

-

ИП на УСН Доходы больше не нужно подавать заявление о зачете

-

ИП на УСН Доходы для уменьшения УСН на страховые взносы не нужно уплачивать эти взносы заранее

-

для ИП на УСН Доходы минус расходы правила не изменились, мы уплачиваем и резервируем взносы для уменьшения на них налог по УСН

Обороты по счетам 69.06.5 и 69.06.6 будут закрыты регламентной операцией Начисление страховых взносов ИП в декабре 2023 года