Проверьте следующее:

1. В программе отражены все доходы, полученные физическими лицами за налоговый период.

2. В программе введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты, рассчитаны и учтены суммы исчисленного, удержанного и перечисленного налога.

3. Корректность заполнения персональных данных физических лиц, в отношении которых будет подаваться отчетность. А именно: ФИО, дата рождения, гражданство, код вида документа удостоверяющего личность, его серия и номер. Для проверки можете использовать отчет Личные данные сотрудника (Зарплата и кадры – Отчеты по кадрам – отчет Личные данные сотрудников).

4. Актуальность релиза программы.

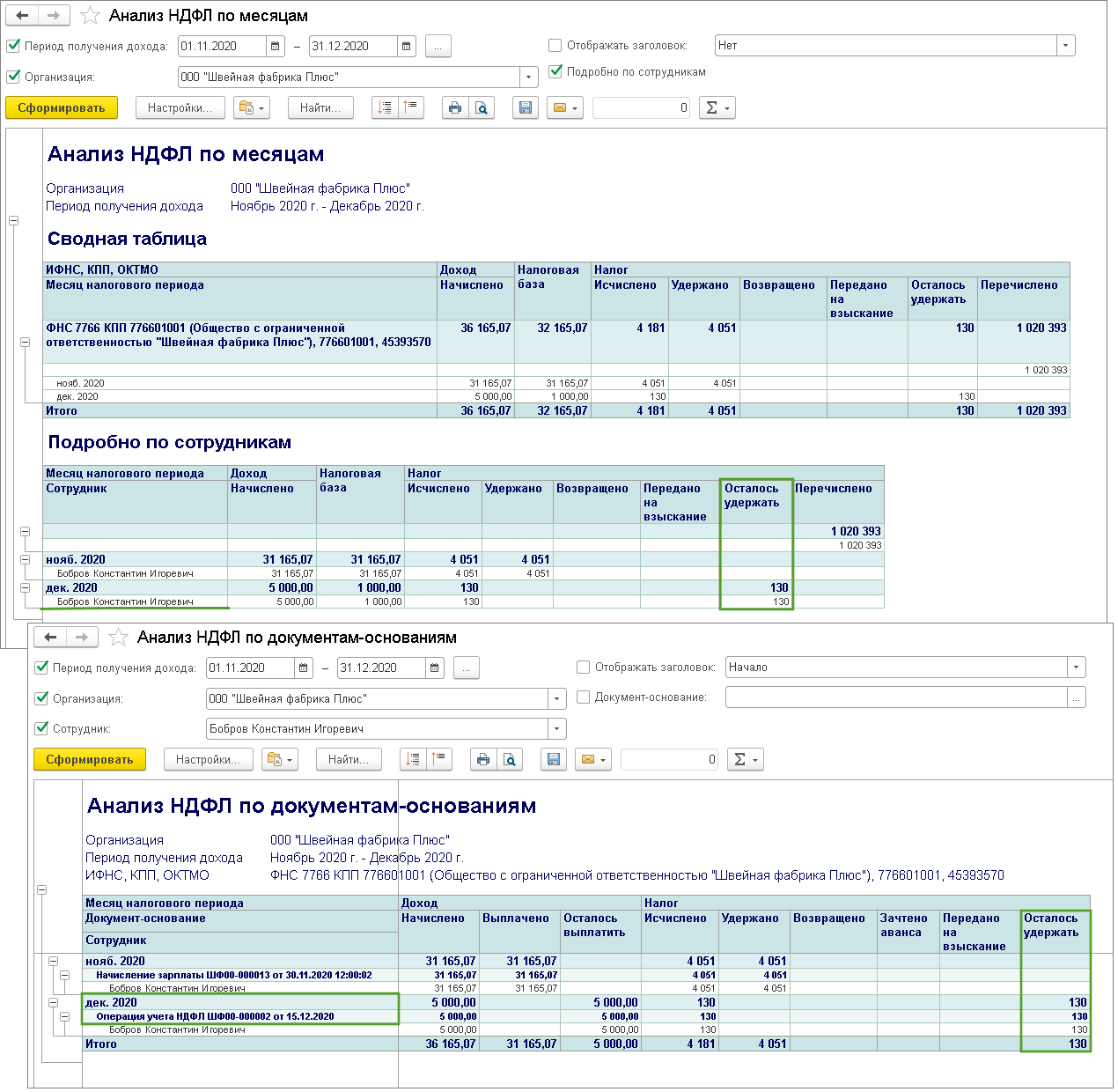

Рекомендуем для подготовке сведений пользоваться отчетами Анализ НДФЛ по месяцам, Анализ НДФЛ по датам получения доходов, Анализ НДФЛ по документам-основаниям, Подробный анализ НДФЛ по сотруднику (Зарплата и кадры – Отчеты по зарплате).

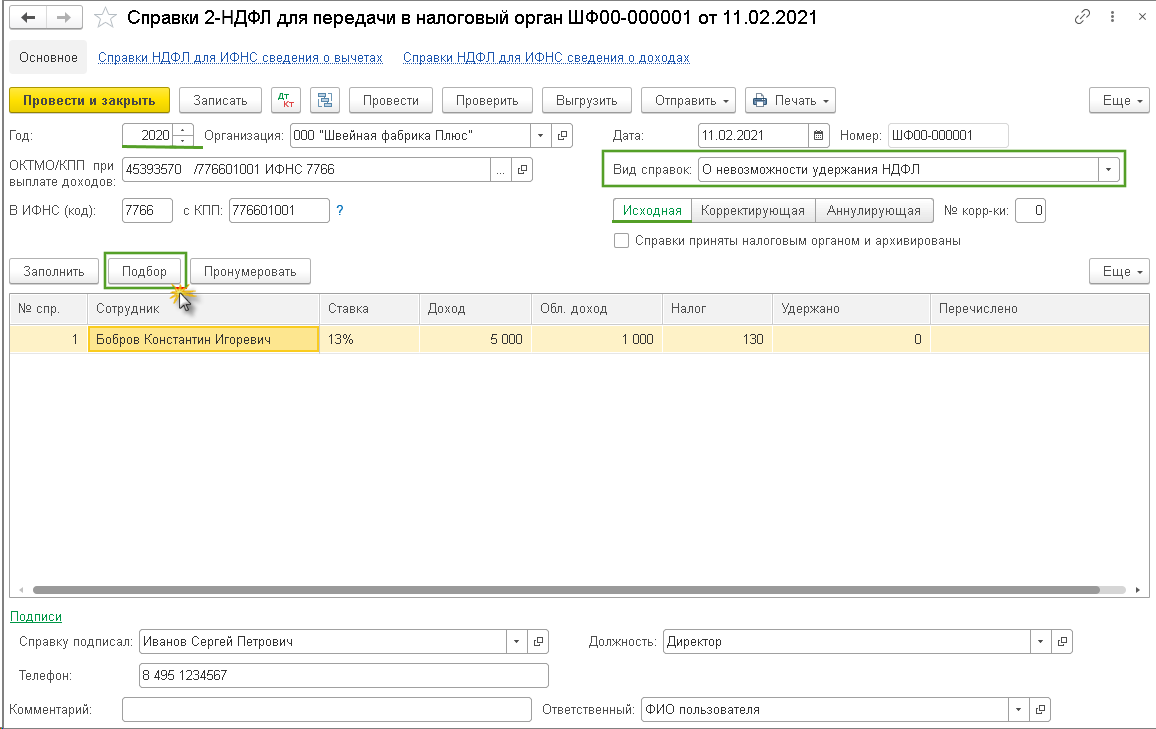

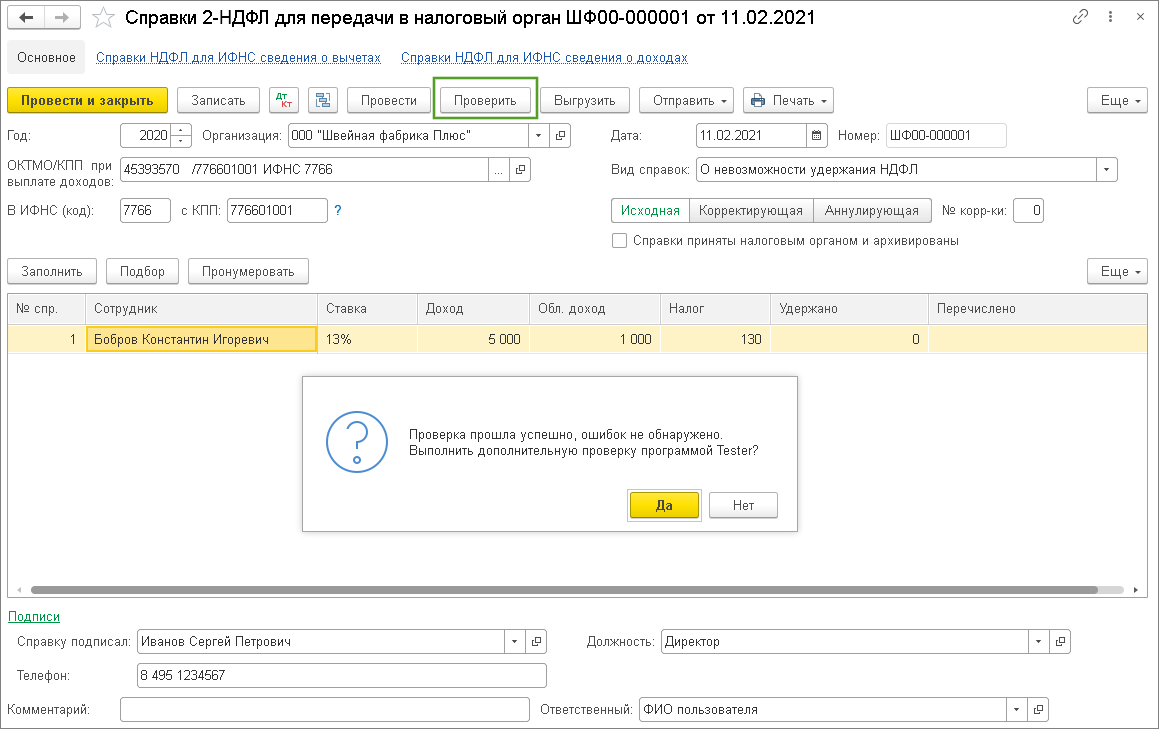

Для подготовки сведений по форме 2-НДФЛ о невозможности удержать НДФЛ используется документ Справки 2-НДФЛ для передачи в налоговый орган (раздел Зарплата и кадры). Для подготовки отчетных сведений создайте новый документ по кнопке Создать.

Для сведений о невозможности удержания НДФЛ автоматическое заполнение в программе не предусмотрено, поэтому документ заполняется вручную.

В форме документа укажите следующие данные:

Год – год, за который подаются сведения

Организация – организацию, от имени которой формируются сведения

Дата – дату составления сведений

ОКТМО/КПП при выплате доходов – код ОКТМО места нахождения организации и КПП организации либо обособленного подразделения организаци

В ИНФС (код) – четырехзначный код налогового органа, в котором организация стоит на учете и куда предполагается представить отчетность. Данный код используется при формировании имени файла. По умолчанию для организаций и их обособленных подразделений (выделенных на отдельный баланс) поле заполняется кодом ИФНС, который указан в справочнике Организации. Для обособленных подразделений (которые не выделены на отдельный баланс) код ИФНС заполняется кодом, который указан в справочнике Подразделения. При необходимости можно указать произвольный код ИФНС, куда предполагается отправлять отчетность

Вид справок – О невозможности удержания НДФЛ. Если организация формирует сведения, например, за реорганизованную организацию или по закрытому обособленному подразделению, то выберите в поле - О невозможности удержания, за реорганизованную организацию, закрытое ОП. Заполните появившейся раздел Реорганизация

если предоставляются первичные формы справок, переключатель должен быть установлен в положение Исходная (установлен по умолчанию)

Подписи (внизу формы) необходимо указать ответственного за подпись сведений и его должность. Сведения может подписать налоговый агент или его уполномоченный представитель, действующий на основании доверенности. Тип подписанта указывается в справочнике Регистрация в налоговом органе. Если выбрано, что отчетность подписывает Представитель, то дополнительно указываются сведения о представителе, затем эти сведения автоматически используются для подстановки в печатной форме справки 2-НДФЛ и файлах выгрузки в электронном виде. В этом случае в документе Справки 2-НДФЛ для передачи в налоговый орган сведения о подписанте вводить не нужно (поля Справку подписал и Должность не отображаются). Если выбрано, что отчетность подписывает Руководитель, тогда в форме документа Справки 2-НДФЛ для передачи в налоговый орган следует вручную указать лицо, подписывающее сведения, и его должность. Обратите внимание, что отправка сведений в ФНС в электронном виде должна осуществляться с ЭЦП именно этого лица.

В соответствии с Порядком заполнения 2-НДФЛ при заполнении сведений в связи с невозможностью удержания налога следует указать только сумму фактически полученного дохода, с которой не был удержан налог, а также сумму налога, исчисленного, но не удержанного с этого дохода.

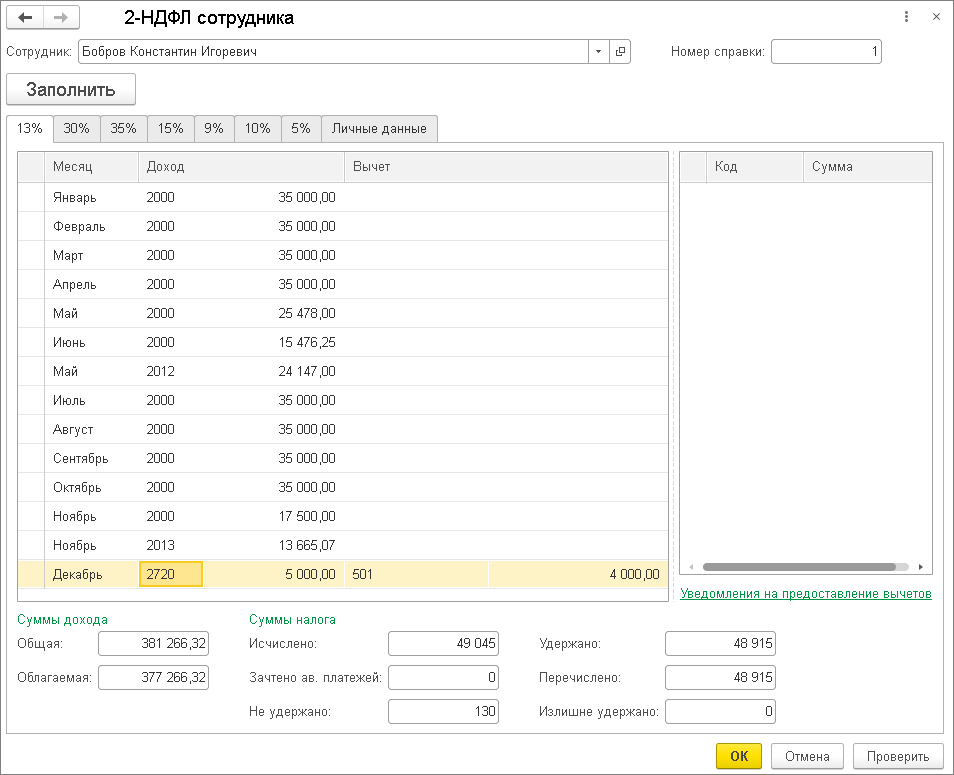

В табличной части документа укажите вручную физическое лицо или список лиц, по которым необходимо передать сведения о невозможности удержания налога по кнопке Подбор. В результате в табличную часть автоматически попадут те суммы доходов и налогов, которые относятся к указанному в шапке документа ОКАТО и КПП по физлицам. Для каждого физического лица формируется отдельная справка. Чтобы перейти непосредственно в сформированную справку 2-НДФЛ, щелкните двойным щелчком мыши (или кнопка Enter) по строке с нужным физическим лицом. В результате открывается форма документа 2-НДФЛ сотрудника. Форма состоит из закладок - 13%, 30%, 35%, 15%, 9%, 10%, 5%. Заголовки закладок обозначают ставку НДФЛ, в отношении которой указываются подробные данные – сведения о полученных доходах в организации, суммы налога, который был исчислен и не удержан. Данные справки корректируются вручную.

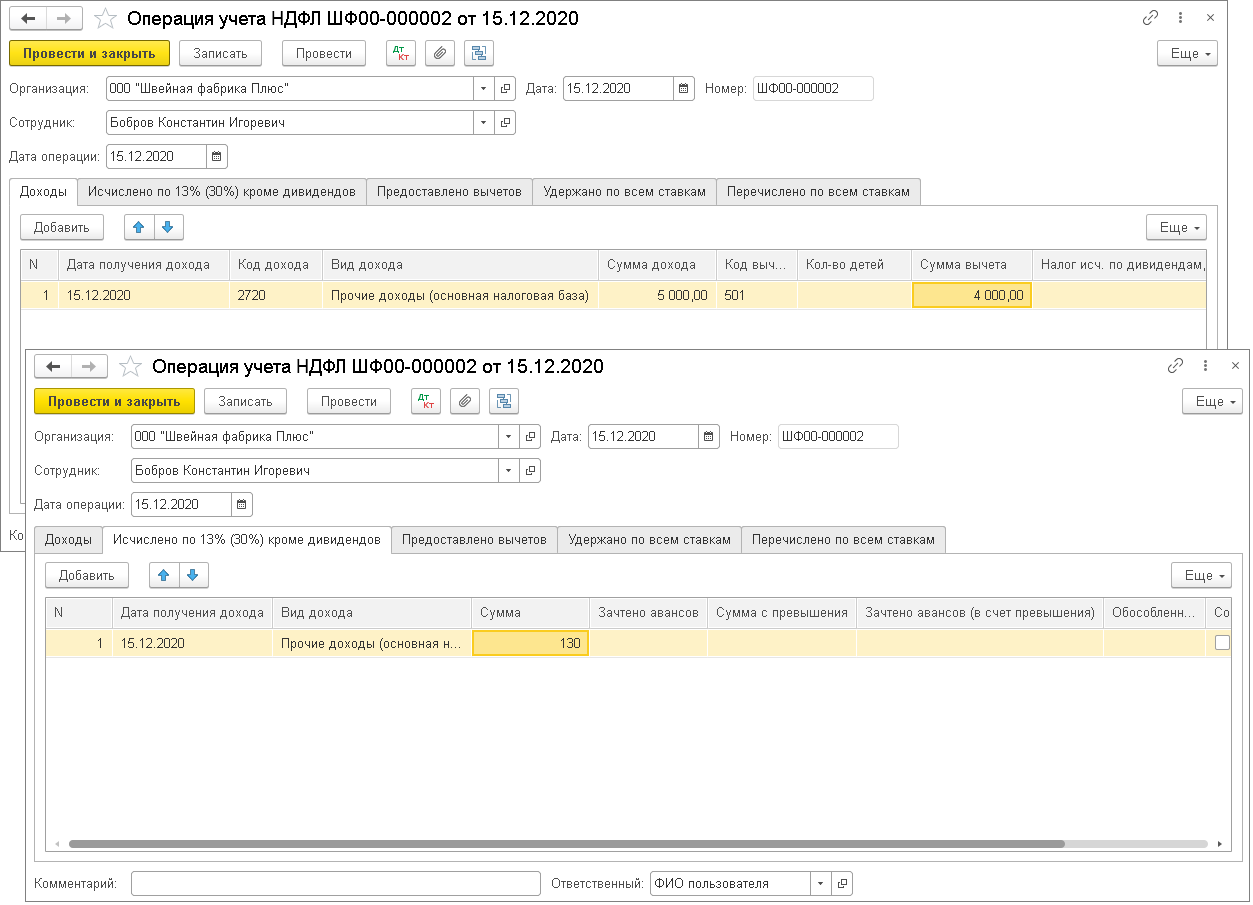

Рассмотрим пример с подарком в натуральной форме. Выдача подарка в натуральной форме зарегистрированf в налоговом учете документом Операция учета НДФЛ.

В отчетах отражена сумма налога по физическому лицу, которая исчислена, но не удержана

При заполнении сведений необходимо указать:

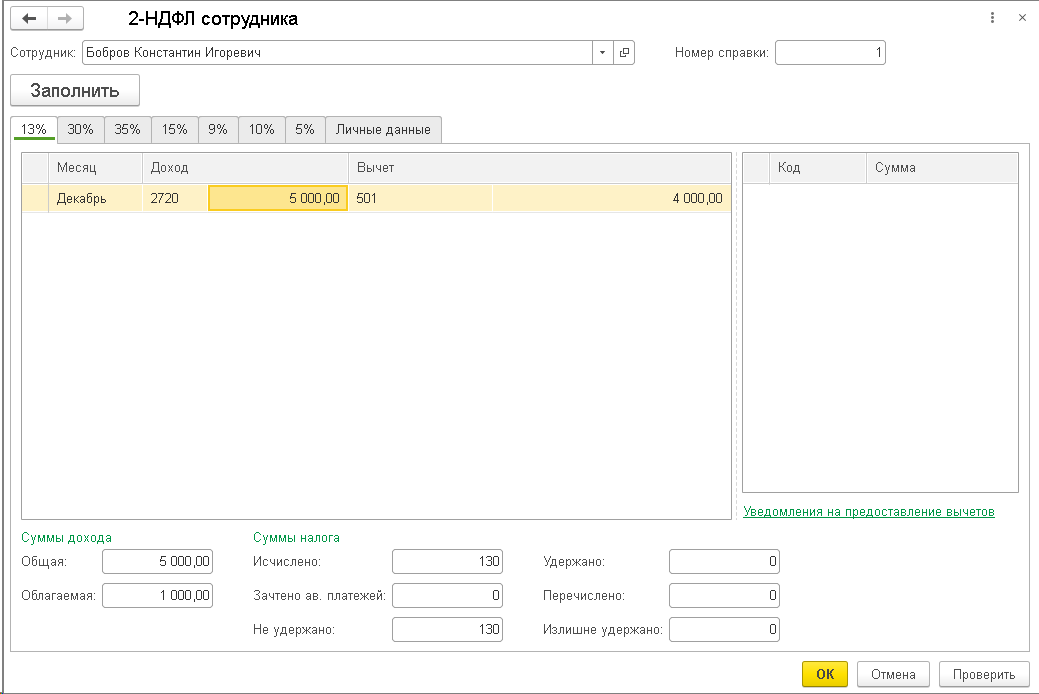

На закладке 13% в реквизитах должно быть указано:

-

Месяц – декабрь (месяц, на который приходится дата фактического получения дохода)

-

Доход – код дохода 2720 и сумма дохода 5 000 руб.

-

Вычет – код 501 и сумма вычета 4 000 руб.

В разделе Суммы дохода:

-

Общая – 5 000 руб.

-

Облагаемая – 1 000 руб.

В разделе Суммы налога:

-

Исчислено – 130 руб.

-

Зачтено ав. платежей – 0 руб.

-

Не удержано – 130 руб.

-

Удержано – 0 руб.

-

Перечислено – 0 руб.

-

Излишне удержано – 0 руб. Кнопка ОК.

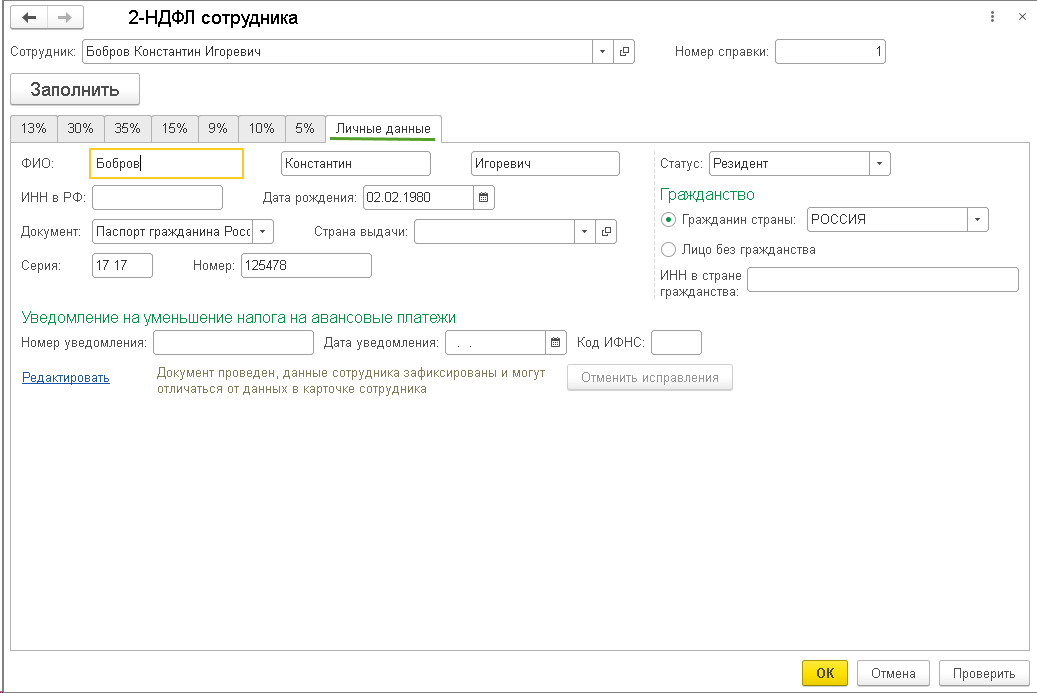

Данные на закладке Личные данные заполняются автоматически. Если некоторые личные данные не заполнены или заполнены некорректно, то можно непосредственно из формы документа по ссылке Редактировать изменить персональные данные физического лица. Отредактированные данные обновятся в форме автоматически.

После подготовки сведений документ Справки 2-НДФЛ для передачи в налоговый орган следует записать.

Обращаем Ваше внимание! На физическое лицо, по которому были поданы сведения о невозможности удержать НДФЛ, организация также обязана в срок не позднее 1 марта 2021 года представить отчетные сведения о доходах физического лица по форме 2-НДФЛ с признаком 1. Но в этих отчетных сведениях (в отличие от сведений о невозможности удержания НДФЛ) необходимо указать все доходы физического лица, полученные в отчетном году от налогового агента, а также полные суммы исчисленного и удержанного налога.

Для подготовки сведений о доходах физических лиц по месту нахождения обособленного подразделения необходимо ввести новый экземпляр документа Справки 2-НДФЛ для передачи в налоговый орган. В форме документа в поле ОКТМО/КПП следует выбрать код ОКТМО места нахождения подразделения и КПП обособленного подразделения.

Перед передачей сведений в ФНС рекомендуется проверить их на наличие ошибок. Для этого следует нажать на кнопку Проверить, расположенную в верхней части формы документа (или непосредственно в форме 2-НДФЛ сотрудника).

Для того чтобы получить файл со сведениями о доходах для передачи в ФНС в электронном виде по установленным форматам на электронных носителях, необходимо нажать на кнопку Выгрузить и в появившемся диалоговом окне выбрать каталог, в котором следует сохранить файл. Имя файлу программа присваивает автоматически.

При необходимости можно вывести печатные формы справок о доходах 2-НДФЛ и Реестра справок. Для этого следует воспользоваться кнопкой Печать. Если справка о доходах и суммах налога физического лица по форме 2-НДФЛ составляется для представления сведений о невозможности удержания НДФЛ, то (согласно Порядку заполнения формы) в поле Признак проставляется цифра 2.

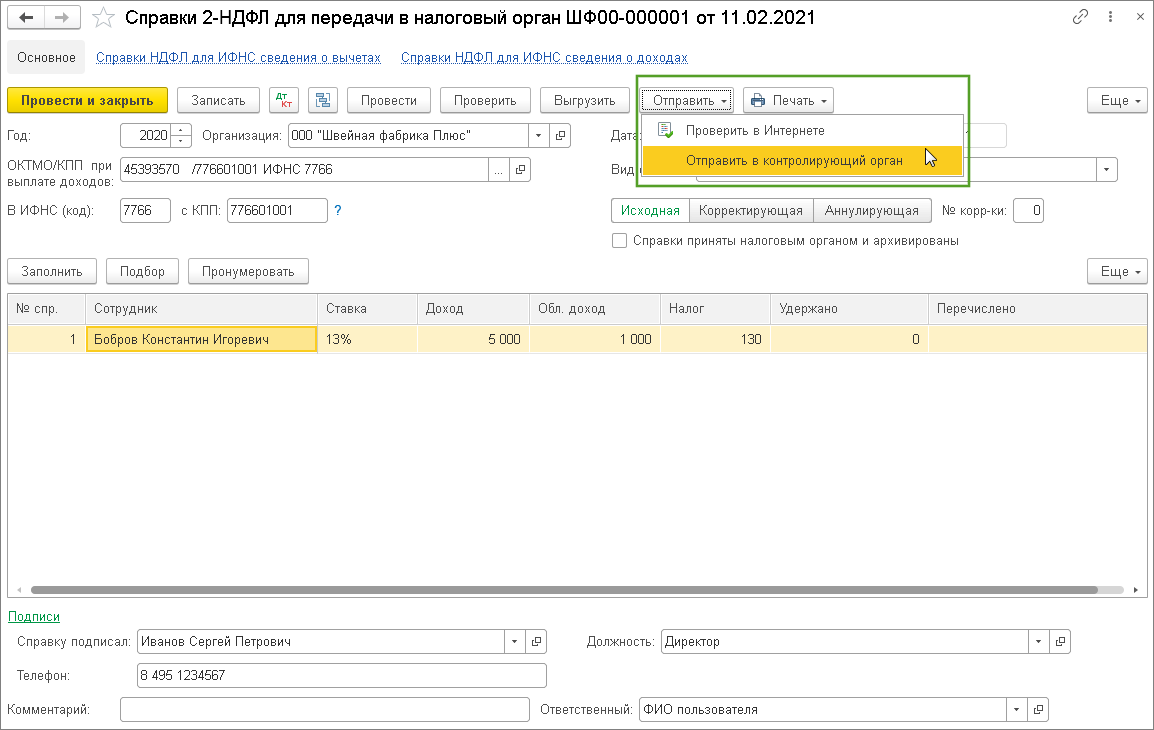

Если организация подключена к сервису "1С-Отчетность", то можно отправить в налоговый орган непосредственно из программы. Перед отправкой сведений рекомендуется выполнить форматно-логический контроль заполнения сведений. Для этого нажмите на кнопку Отправить и выберите пункт Проверить в Интернете. Для отправки сведений нажмите на кнопку Отправить и выберите пункт Отправить в контролирующий орган.

После того как сведения будут приняты налоговым органом, документ Справки 2-НДФЛ для передачи в налоговый орган рекомендуется защитить от изменения. Для этого установите флажок Справки приняты налоговым органом и архивированы и проведите документ. Отредактировать документ после этого нельзя, но при необходимости можно, сняв указанный флажок.