Срок уплаты фиксированных страховых взносов для ИП за 2023 год – 31.12.2023, но если ИП хочет уменьшить налог по УСН на страховые взносы, то взносы необходимо уплатить ранее 31.12.2023.

Чтобы уменьшить налог на УСН за 1 квартал 2023 года, уплата страховых взносов должна быть проведена не позднее 2 рабочих дней до конца квартала, чтобы денежные средства на ЕНС поступили до подачи заявления.

Согласно ст. 346.21 НК РФ налог на УСН за конкретный период уменьшается на взносы, уплаченные за этот период. И не важно за какой период они уплачены, главное – когда произошла оплата.

Если не подать заявление в ФНС, то налоговая зачтет страховые взносы только в следующем году, так как срок их уплаты 31.12.2023. А для того, чтобы провести уменьшение УСН на уплаченные страховые взносы, налогоплательщик должен подать, согласно приказа ФНС от 30.11.2022 № ЕД-7-8/1133@, Заявление о распоряжении суммой денежных средств, формирующих положительное сальдо ЕНС налогоплательщика, плательщика сбора, плательщика страховых взносов и/или налогового агента, путем зачета.

Способ подачи такого заявления – только в электронном виде по ТКС.

Срок подачи заявления – не позже чем за 1 рабочий день до окончания квартала.

Сформировать заявление в программе 1С Бухгалтерия предприятия можно с релиза 3.0.132.

При уплате страховых взносов отдельными платежами со статусом 02 подавать такое заявление не нужно. Так как ФНС по такой платежке уже будет видеть, что уплачены взносы.

Для уменьшения УСН на страховые взносы должны быть выполнены следующие пункты в 1С БП 3.0:

-

Оплата страховых взносов на ЕНС – платежное поручение со статусом 01 и списание с расчетного счета на счет 68.90

-

Начисление страховых взносов к уплате – Операция по ЕНС с видом Начисление налога

-

Заявление о зачете в счет предстоящей обязанности (формируется из задачи "Взносы за себя, заявление" в Задачах организации)

-

Закрытие квартала (Операции – Закрытие месяца)

Оплата страховых взносов

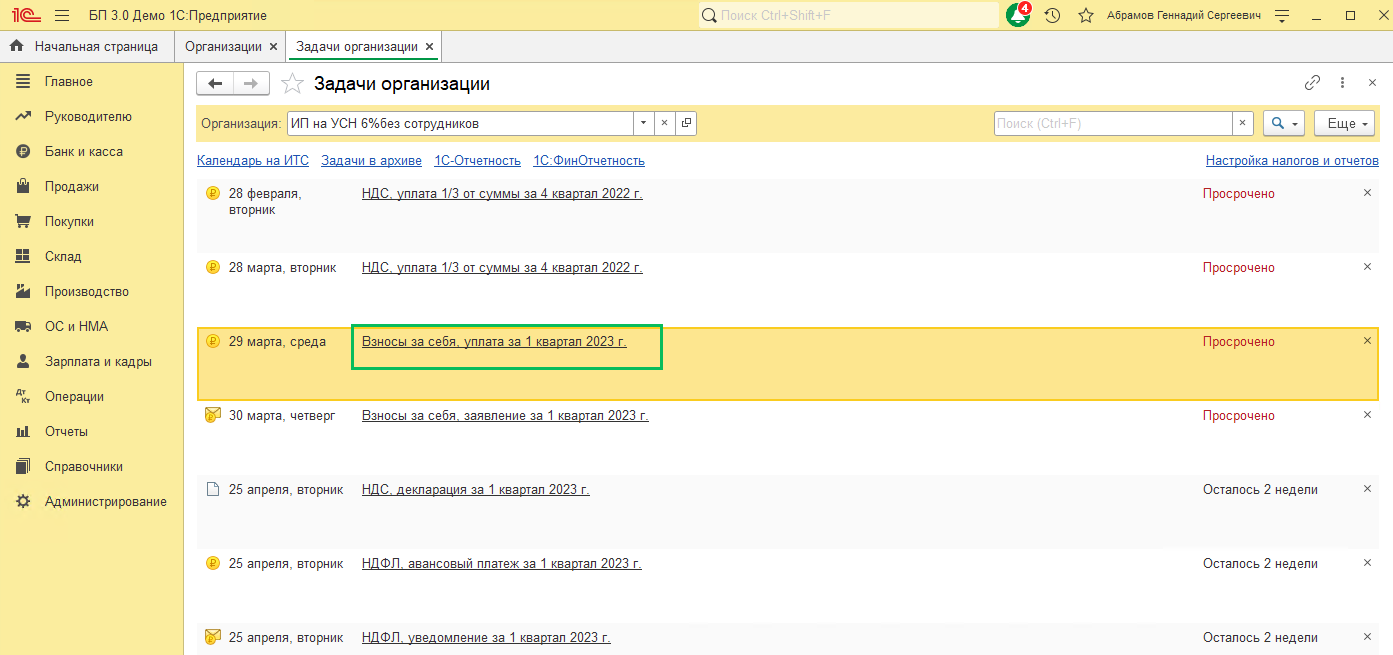

Перейдите в Задачи организации (раздел Главное) – Взносы за себя, уплата за 1 кв. 2023.

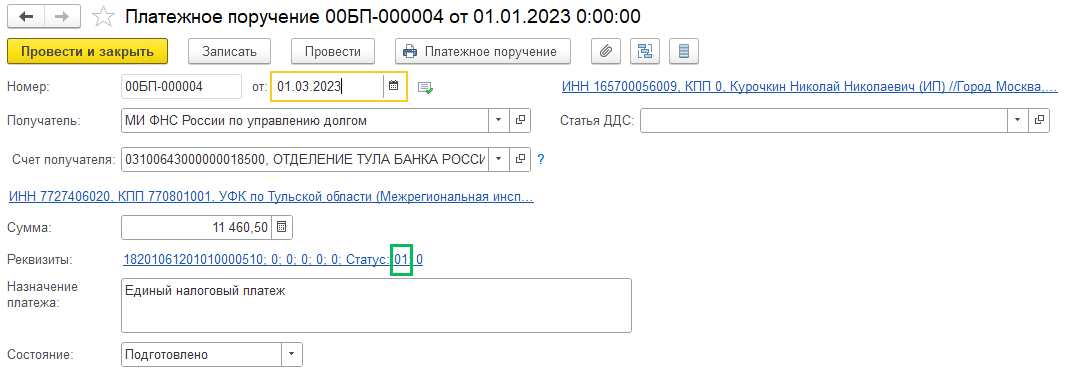

При нажатии на кнопку Оплатить с банковского счета программа сформирует платежное поручение на уплату налога на ЕНС на сумму ¼ от общей суммы страховых взносов по единому тарифу (11 460,50 рублей) и на взносы в размере 1% с доходов свыше 300 т.р. (если такие имеются). При оплате на ЕНС налогов в платежке должен быть статус 01

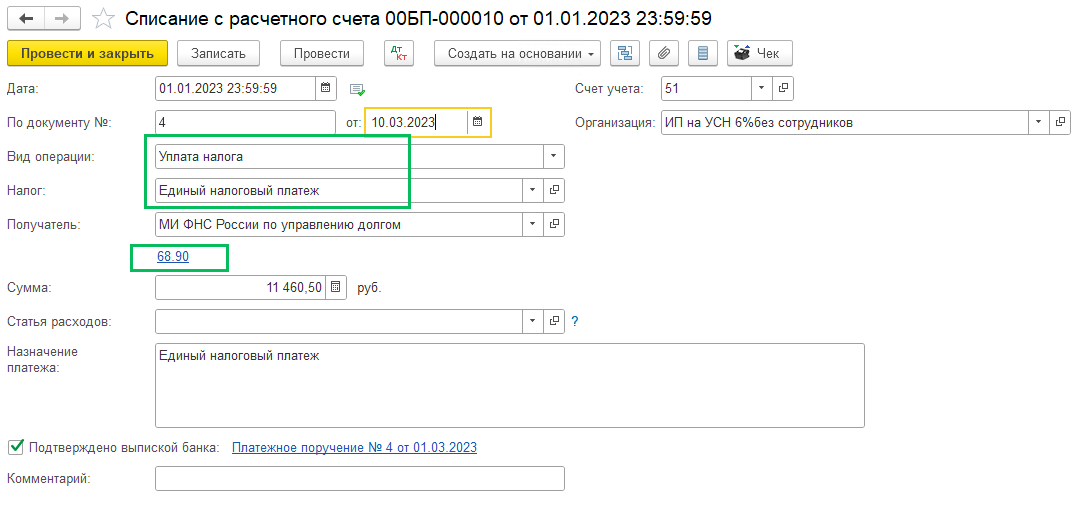

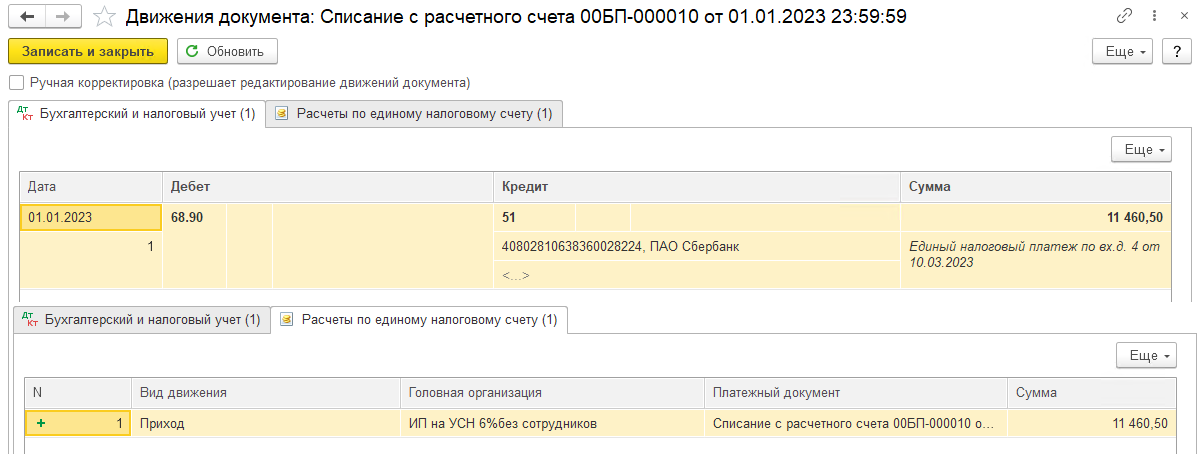

При уплате налога будет сформирован документ Списание с расчетного счета с видом Уплата налога на счет 68.90

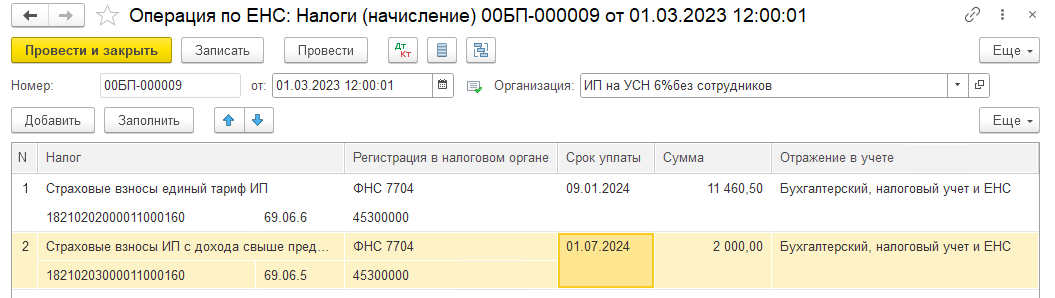

Начисление страховых взносов к уплате

Чтобы счет 68.90 закрылся, необходимо отразить также и начисление страховых взносов. Делаем это документом Операция по ЕНС (Операции – Операции по счету – Операция Налоги (начисление)). Делаем такую операцию, так как по фиксированным страховым взносам и взносам с доходов свыше 300 000 рублей Уведомление в ФНС не подается.

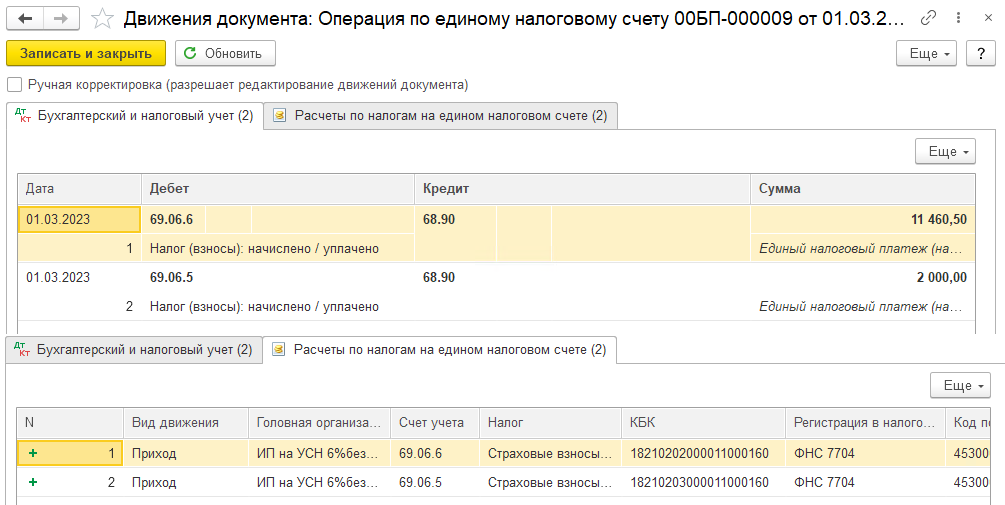

После проведения операция дает проводку Дт 69.06.6 Кт 68.90 и движение по регистру "Расчеты по налогам на едином налоговом счете" с видом Приход.

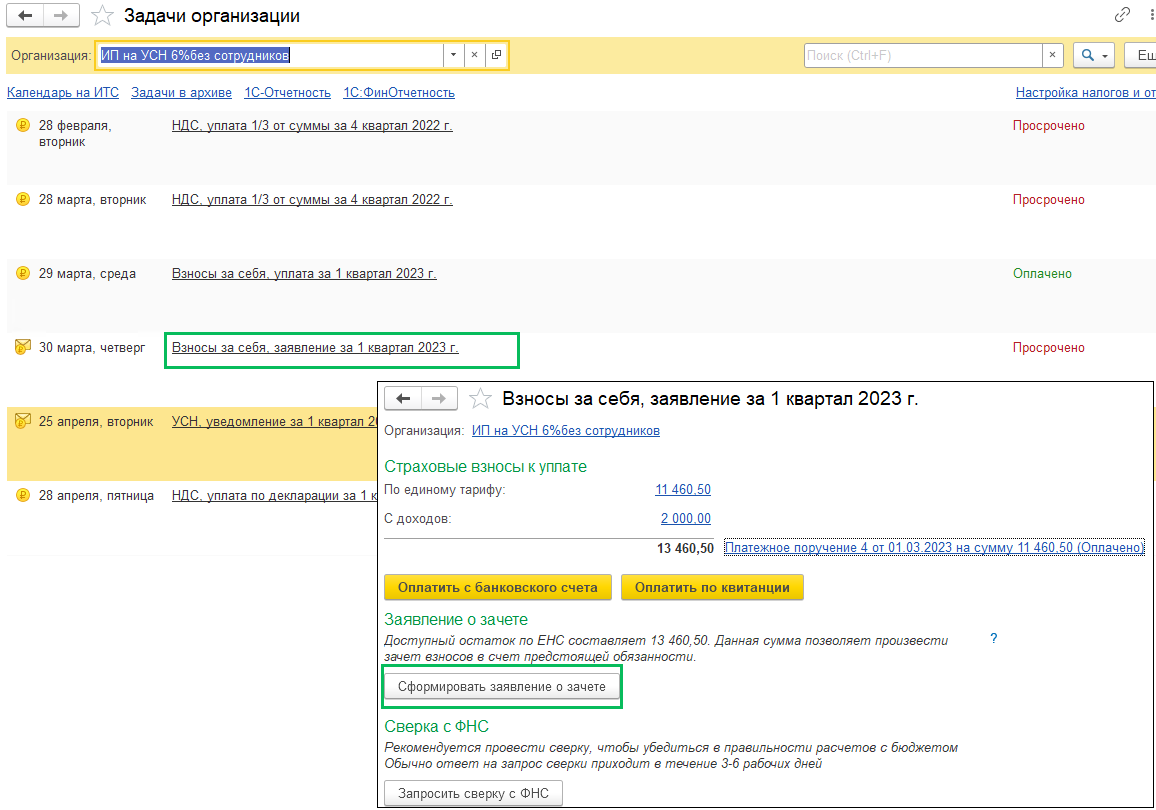

Заявление о зачете в счет предстоящей обязанности

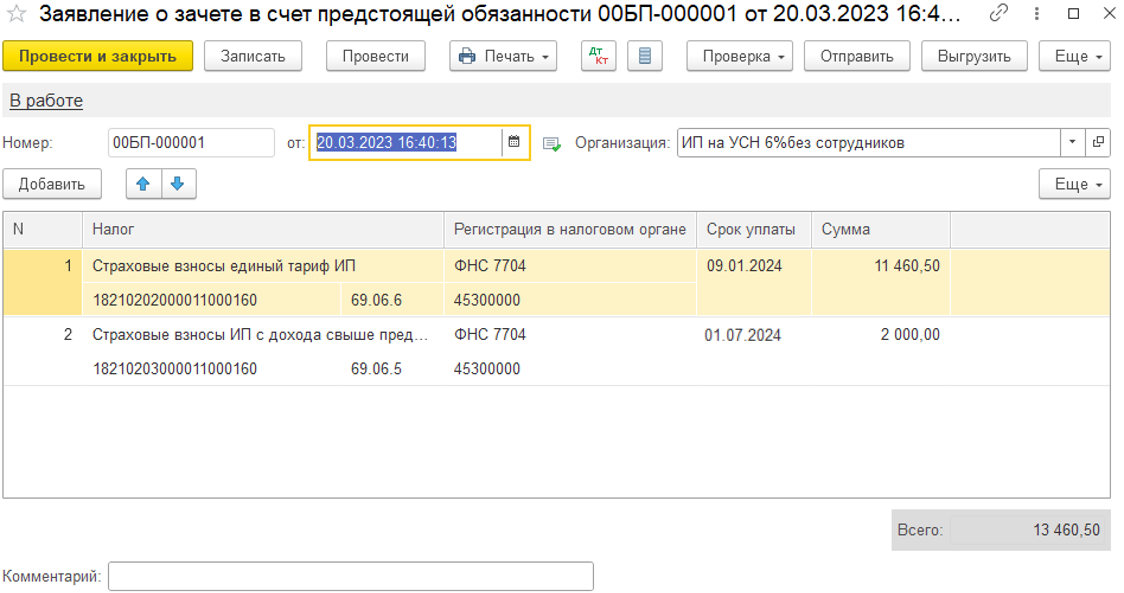

Для того, чтобы сформировать Заявление о зачете страховых взносов в счет предстоящей обязанности по уплате налога на УСН в разделе Главное – Задачи организации задачу "Взносы за себя, заявление", нажмите кнопку Сформировать заявление о зачете.

В заявление попадают уплаченные страховые взносы, и взносы с доходов свыше 300 000 рублей, в примере доходы ИП составили 500 000 рублей

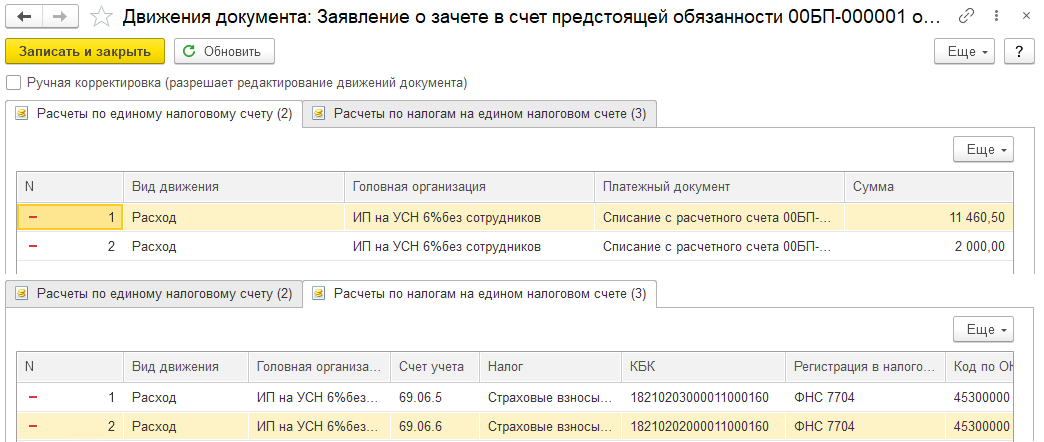

При проведении заявления сформировались следующие записи по регистрам:

-

"Расчеты по единому налоговому счету" с видом Расход

-

"Расчеты по налогам на едином налоговом счете" с видом Расход

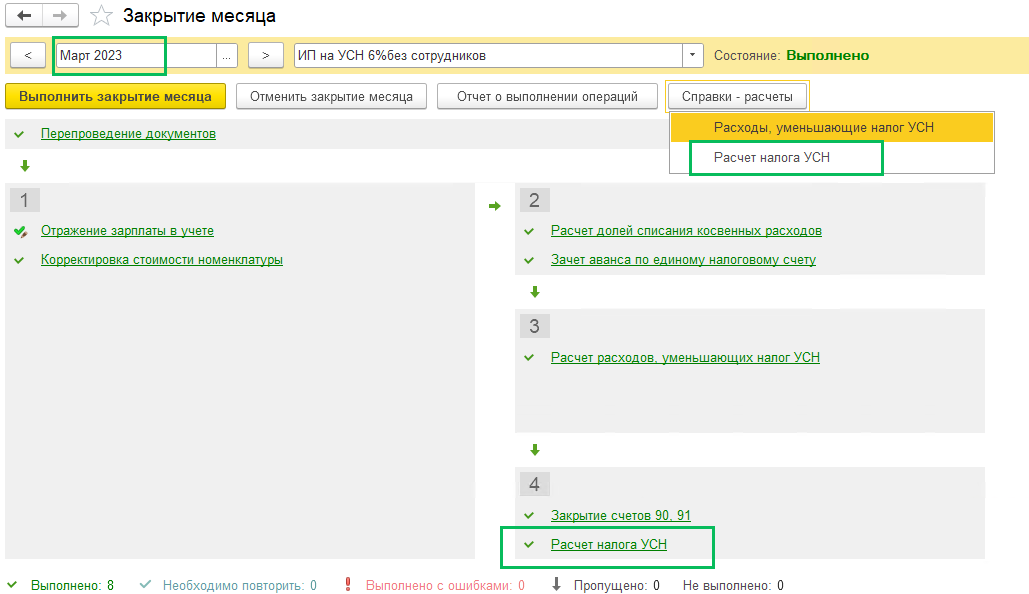

Закрытие квартала

Далее в последнем месяце квартала (в нашем случае в марте пройдет регламентная операция Расчет налога УСН, в ходе ее выполнения уплаченные в составе ЕНП страховые взносы уменьшают налог по УСН.

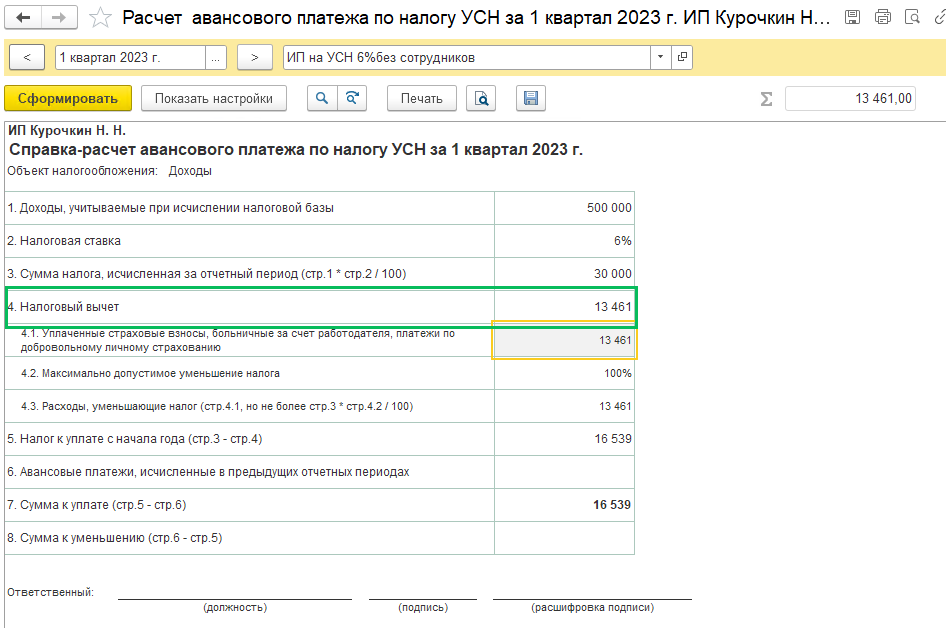

Вы можете сформировать справку-расчет Расчет налога УСН, где по строке 4 увидите сумму налогового вычета, а ниже расшифровку.

Срок уплаты авансового платежа по УСН за 1 квартал 2023 года – не позднее 28.04.2023.

Срок подачи уведомления по УСН за 1 квартал 2023 года – не позднее 25.04.2023. Обращаем внимание, что сумма УСН в уведомлении уже должна быть уменьшена на сумму страховых взносов.

Обращаем внимание, если УСН уплачивается вашей организацией отдельными платежками-уведомлениями со статусом 02, то подавать еще дополнительно уведомление не нужно.

Обороты по счетам 69.06.6 и 69.06.5 будут закрыты регламентной операцией Начисление страховых взносов ИП в декабре 2023 года и июле 2024 года соответственно.