В 2025 году упрощенцы становятся плательщиками НДС при превышении определенной суммы доходов. В статье ответим на популярные вопросы по уплате налога и разъясним все нюансы новых поправок.

Мой доход в 2024 году — 50 млн ₽, нужно ли уплачивать НДС с 2025 года?

Нет, обязанность уплачивать НДС при применении УСН наступит только тогда, когда доход организации или ИП превысит 60 млн ₽ за год. Уплата НДС в таком случае начнется с 1-го числа месяца, следующего за месяцем, в котором превысили доход.

Например, если в апреле 2025 года доход организации составит 67 млн ₽, то начиная с 1 мая 2025 года она начнет уплачивать НДС.

Как считать сумму доходов для целей уплаты НДС?

В сумму включаются не только доходы на УСН, но и доходы на патенте, если упрощенец совмещает два режима.

Помимо этого:

-

Доходы определяются кассовым методом, согласно 26.2 НК РФ.

-

В доходы включаются авансовые платежи по товарам, отгрузка которых произойдет только в следующем году.

-

Из доходов исключаются положительная курсовая разница и субсидии при безвозмездной передаче имущества в государственную или муниципальную собственность.

Кто освобождается от уплаты НДС на УСН?

Все организации и ИП, доход которых не превысил 60 млн ₽ в 2024 году, в том числе только созданные компании, только перешедшие на УСН компании и организации, которые продавали подакцизные товары в течение 3-х последних месяцев.

Если доход компании или ИП не превысил 60 млн ₽ в 2024 году, они освобождаются от уплаты НДС автоматически. Никакое дополнительное уведомление в ФНС подавать не требуется.

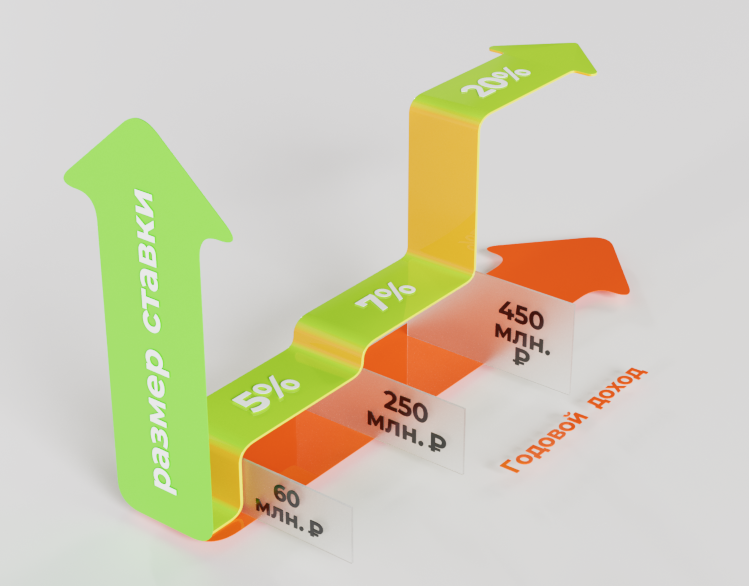

Какие ставки по НДС устанавливаются для УСН в 2025 году?

На упрощенке действуют четыре ставки: две льготные — 5% и 7% и две стандартные — 20% или 10% (исходя из вида товара). Величину ставки упрощенцы выбирают сами, это их право. Но есть одно условие — сменить ее нельзя в течение трех лет, т. е. 12 налоговых периодов, которые идут последовательно. Либо смена произойдет после превышения установленного законом лимита дохода. Отсчет начинается с того периода, когда первый раз предоставили декларацию по НДС.

Применение ставок в зависимости от годового дохода

|

Размер ставки |

Годовой доход |

|

5% |

от 60 до 250 млн ₽ |

|

7% |

свыше 250 до 450 млн ₽ |

|

20% (10%) и потеря права на применение УСН |

свыше 450 млн ₽ |

Право упрощенца — сразу выбрать стандартную ставку не зависимо от величины заработанного за год.

Можно ли принимать НДС к вычету на УСН?

Если компания применяет ставку 5% и 7%, она не имеет права принимать налог к вычету. Если же упрощенец решает использовать стандартные ставки для ОСНО (20% и 10%), он может принимать налог к вычету.

То есть будет выбор:

-

Использовать ставки 5% и 7% без вычетов.

-

Использовать ставки 20% (10%) с применением вычетов.

Как выбрать более выгодную ставку НДС?

Нужно учесть следующие факторы:

-

Необходимость применения вычетов.

-

Применяемый объект налогообложения на упрощенке.

-

Долю входного НДС. Если в компании высокая доля вычетов, то ей подойдет ставка 20%.

-

Ставки по совершаемым торговым операциям. При высокой доле операций по пониженным ставкам возможно выгодней будет использовать ставку 20%.

Для оценки налоговой нагрузки также можно использовать 1С: Бухгалтерию — в конфигурации доступен специальный помощник по выбору наиболее выгодного варианта налоговой нагрузки.

Найти его можно в разделе «Руководителю» — «Планирование» — «Сравнение режимов налогообложения». При нажатии на кнопку «Заполнить» в графы автоматически подставятся планируемые показатели по текущим данным в базе. Данные подтягиваются за предшествующий год с текущего месяца.

Помощник расшифровывает все расчеты, сделанные программой в текущем году, и показывает, что делать с системой налогообложения в следующем году.

Как платить НДС, если товар оплатили в 2024, а его отгрузка планируется в 2025?

Налог начисляется по правилам, действующим во время отгрузки, т.е. торговые операции, отгрузка товаров по которым планируется в 2025 году, облагаются НДС. Если же товары отгрузили в 2024, то в 2025 году налог с оплаты товара не уплачивается.

В какие сроки уплачивать НДС на УСН в 2025 году?

Сумма налога за квартал делится на 3 части и уплачивается в течение 3-х следующих за кварталом месяцев до 28-го числа.

Причем если сумма не делится на 3 равных части, в первые 2 месяца уплачиваются одинаковые суммы налога, а в третьем месяце производится округление суммы в большую сторону, согласно письму УФНС России по Москве от 26.12.2008 № 19−12/121 393.

Например, если в II квартале 2025 года начислено 13 000 ₽ налога, сумма разделится следующим образом:

-

4 000 ₽ нужно будет уплатить до 28 июля;

-

4 000 ₽ нужно будет уплатить до 28 августа;

-

5 000 ₽ нужно будет уплатить до 29 сентября т.к. 28 сентября — выходной.

Как происходит уплата НДС для УСН в 2025 году?

Упрощенцев платят налог по тем же правилам, что и плательщики на ОСНО. Рассчитывайте его по окончании каждого квартала. Общую сумму разделите на три части поровну. Каждую часть заплатите во всех из трех последующих месяцев, которые идут за отчетным кварталом.

Налоговики разъяснили, что если сумму налога нельзя разделить ровно на три, то поделите так, что большую часть оставьте на третий платеж, а в первые два платежа заплатите одинаковые суммы налога (письмо УФНС России по Москве от 26.12.2008 № 19−12/121 393).

Какие документы и отчеты нужно будет формировать с 2025 года, если упрощенец не попадает под освобождение?

Нужно будет формировать:

-

счета-фактуры покупателям;

-

книги покупок продаж;

-

декларацию по НДС, срок подачи которой до 25-го числа месяца, следующего за отчетным кварталом.

Обращаем внимание, что декларация по НДС предоставляется в ФНС только в электронном виде. Для отправки декларации необходимо оформить электронную подпись и подключить один из сервисов для отправки отчетности онлайн. Пользователи 1С могут использовать для отправки декларации сервис 1С-Отчетность.

Подробнее об уплате НДС на УСН с 2025 года, а также об изменениях в 1С и других поправках законодательства можно прочитать в книге «Налоговая реформа 2025 и изменения в 1С» от Scloud. Получите книгу бесплатно на почту по ссылке.

О чем еще спрашивают читатели блога