Во многих компаниях существует практика дарить подарки сотрудникам, приуроченные к особенно памятным дням их собственной жизни и жизни коллектива. Сами подарки могут быть либо в денежной форме, либо в материальной, например, в виде наручных часов. Но во всех случаях любое вознаграждение подразумевает отражение подарков в бухучете и уплату налогов с них, если они предусмотрены.

В статье рассмотрим, как отразить разные виды подарков в бухучете.

Виды подарков сотрудникам

Все подарки делятся на два вида:

-

Денежные подарки (наличными в конверте или переводом на зарплатную карту).

-

Подарки, выраженные в материальной форме (любой памятный предмет или бытовой прибор, например, коллекционное вино, телевизор, микроволновка).

Также подарки условно делятся по поводу вознаграждения сотрудника:

-

Благодарность за выполненный или перевыполненный производственный план.

-

Коллективные подарки, вручаемые всему коллективу или группе сотрудников в честь общего для них события. Например, Новый год, 23 февраля, 8 марта.

-

Персональные подарки сотруднику за личные достижения, но уже не связанные с его трудовой деятельностью. Например, день рождения, свадьба, рождение ребенка.

В каждой конкретной ситуации будет отличаться юридическая основа для дарения. Например, в случае дарения заслуженному сотруднику наручных часов с гравировкой на 30-летие безупречной работы в компании — это будет материальный подарок, приуроченный к памятной дате, напрямую относящейся к трудовой деятельности сотрудника (а именно — к выслуге лет).

А например, букет цветов сотрудницам к 8 марта будет считаться уже материально-денежным подарком, который не относится к их трудовой деятельности.

Получается, что существуют как явно выраженные, так и смешанные варианты подарков, которых достаточно много. А бухгалтеру нужно уметь правильно классифицировать очередное дарение и корректно зафиксировать его в рабочей документации.

Нужно ли заключать договор дарения с работником

Для правильного оформления подарков рекомендуем обратиться к нормативной базе, где данный регламент подробно прописывается.

Существует договор дарения, но он не составляется, если номинальная стоимость подарка не превышает 3000 рублей и дарение совершается в устной форме.

Договор дарения имущества должен оформляться в письменной форме, когда:

-

дарителем является юридическое лицо и стоимость дара превышает 3000 рублей;

-

договор содержит обещание дарения в будущем.

Это прописано в пункте 2 статьи 574 ГК РФ.

Также законом предусмотрен так называемый «многосторонний договор» (статья 154 ГК РФ), сокращающий бюрократические процедуры до минимума. Его стоит составить, если стоимость подарка превысила 3000 рублей, а самих подарков нужно оформить много. В случае многостороннего договора уже не нужно составлять отдельный документ для каждого сотрудника, которому будет вручаться подарок. А всем одариваемым будет достаточно расписаться в одном документе.

Дарение подарков, поводом для которых стал трудовой подвиг всего коллектива или одного сотрудника, будет регулироваться уже не Гражданским, а Трудовым кодексом. Материальный или денежный подарок в этом случае причисляется к премии (статья 191 ТК РФ).

Облагаются ли подарки сотрудникам налогами

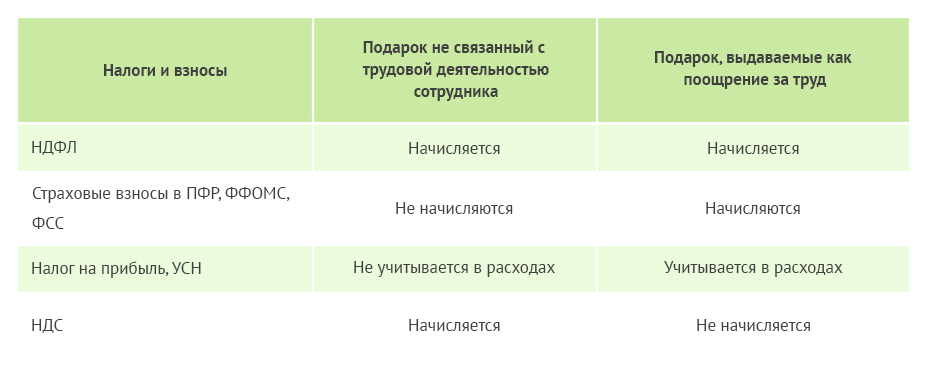

Согласно российскому законодательству, налогообложение для разных видов подарков отличается. Рассмотрим отличия в наглядной таблице:

Также есть еще один важный нюанс. Согласно текущему законодательству

(п. 28 ст. 217 НК РФ), не облагаются НДФЛ подарки, не превышающие по стоимости 4000 рублей и полученные в течение одного календарного года. А если за год было несколько подарков, то НДФЛ будет облагаться лишь часть дохода, превышающая сумму в 4000 рублей.

В качестве примера: Алиса Геннадьевна получила от своего директора в честь дня рождения 10 января электрический чайник, стоимостью 2900 рублей. Далее в июле этого же года директор подарил ей сумму, равную 10000 рублей в качестве подарка в честь дня бракосочетания, а ближе к Новому году она получила еще один презент в виде стеклянной елочной игрушки, стоимостью в 1600 рублей. Получается, что в течение всего года общая сумма подарков составила 14500 рублей. Чтобы корректно определить базу НДФЛ, необходимо от этой суммы отнять необлагаемую налогом сумму и получится нужное значение.

Подарки сотрудника: бухгалтерские проводки

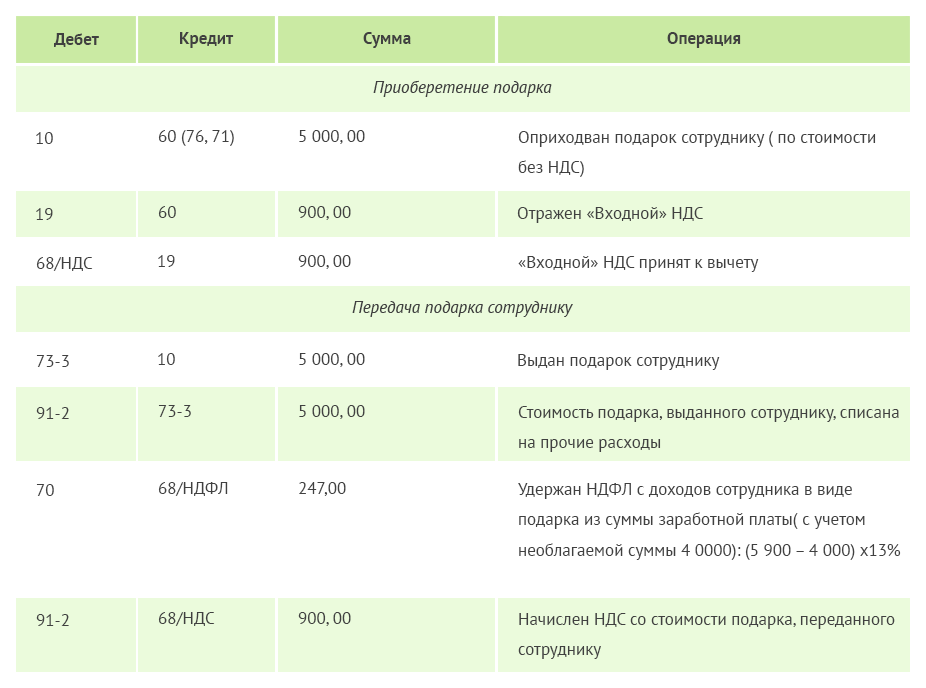

Рассмотрим развернутую таблицу проводок на примере подарка, стоимостью в 5900 рублей с НДС. При этом речь может идти о любом подарке на данную сумму, например, о наручных часах или картине:

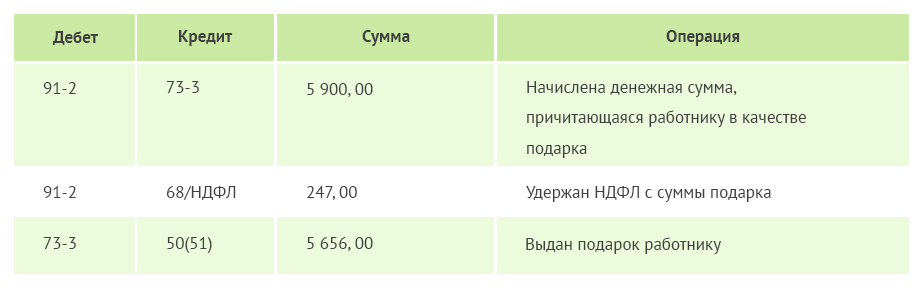

Но чаще всего руководство компании не дарит своему подчиненному какую-либо вещь, а ограничивается деньгами в конверте или премией на зарплатную карту. Рассмотрим случай, когда вместо подарка за 5900 рублей сотруднику предприятия вручается эта сумма деньгами. Теперь проводки будут выглядеть так:

Если смотреть на ситуацию с точки зрения бухгалтерского учета, то подарок в денежной форме оформляется гораздо легче, в отличие от материального. Но в целом, обе операции обычно не представляют сложности для современного бухгалтера.

Как отразить подарки в бухгалтерском учете

Для отражения в бухучете подарки не являются запасами, так как они не должны принести экономические выгоды организации в будущем. Есть два варианта учесть стоимость подарков:

-

стоимость списывается на счет прочих расходов 91.2 "Прочие расходы", а учет для контроля организуется на забалансовом счете

-

учитывать подарки на счете 10 "Материалы", а в момент передачи получателю относить стоимость на счет 91.2 "Прочие расходы"

Стоимость подарков не учитывается в расходах для целей налогообложения прибыли. Так как при безвозмездной передаче расходы в БУ признаются, а в НУ не признаются, то в соответствии с ПБУ 18/02 возникнет постоянная разница и будет признан постоянный налоговый расход.

В программе 1С Бухгалтерия предприятия 3.0 если подарки приобретаются и дарятся в одном отчетном периоде, то рекомендовано отражать их на счете 10, используя его как вспомогательный. Подробнне можно прочитать в нашей инструкции.

Надеемся, дорогие друзья, что наша статья оказалась для Вас полезной!

Желаем Вам удачи и успехов в работе!

Опубликовано: 02.03.2018

Статья обновлена: 23.01.2024