Заработная плата должна выплачиваться не реже чем каждые пол месяца, согласно ч. 6 ст. 136 ТК РФ. С 2023 года день выплаты зарплаты считается датой фактического получения дохода, согласно пп. 1 п. 1 ст. 223 НК РФ. При каждой выплате дохода появляется необходимость удержать исчисленную сумму НДФЛ, согласно п. 4 ст. 226 НК РФ.

Поэтому при выплате зарплаты за первую половину месяца (аванс) необходимо исчислить и удержать НДФЛ.

Какие есть способы расчета аванса в 1С Бухгалтерия предприятия 3.0:

1. Фиксированной суммой

2. Процентом от начислений, назначенных сотруднику в плановом порядке

Задать способ расчета аванса в 1С можно в общем для всей организации, а также в индивидуальном порядке для каждого сотрудника.

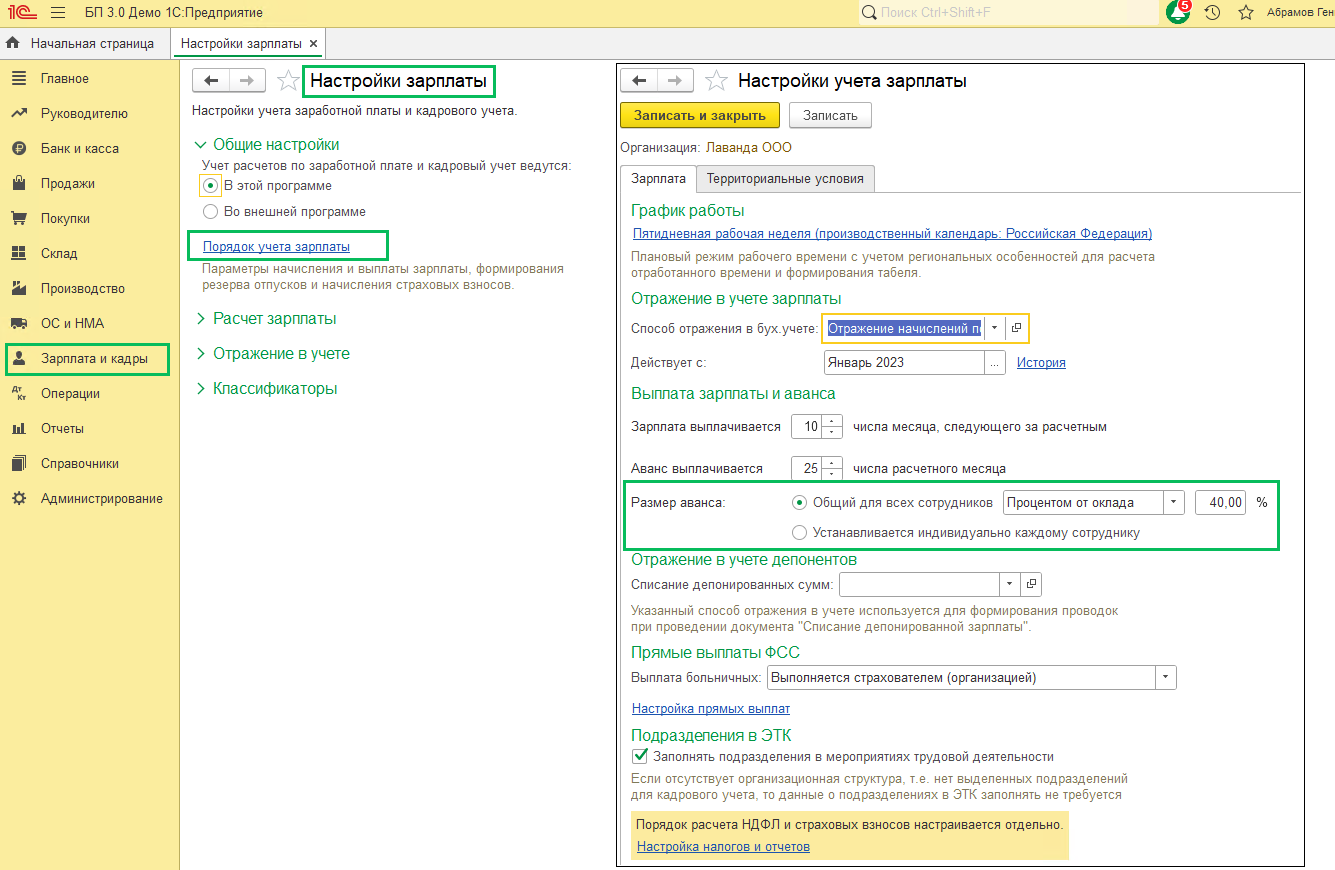

Где настроить способ выплаты аванса?

Раздел Зарплата и кадры – Настройки зарплаты – Порядок учета зарплаты – Зарплата – Выплата зарплаты и аванса – Размер аванса. По умолчанию в программе указан размер аванса Общий для всех сотрудников Процентом от оклада (в размере 40%). Этот способ подразумевает расчет аванса процентом от всех начислений.

Вариант Устанавливается индивидуально каждому сотруднику устанавливается, если необходимо задать настройку по-разному для разных сотрудников. Задать настройку можно будет в таком случае с помощью документов Прием на работу или Кадровый перевод (раздел Зарплата и кадры – Кадровые документы)

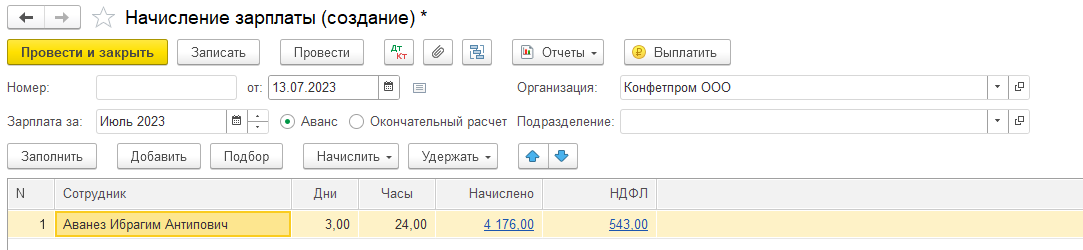

Раздел Зарплата и кадры – Все начисления – Создать – Начисление зарплаты

Заполняем шапку документа:

Поле от: дата регистрации документа в базе 1С

Организация – выберите, если в базе ведется учет по нескольким организациям

Зарплата за – месяц, за который будет рассчитываться аванс

Подразделение – заполняется, если необходимо произвести расчет аванса конкретного подразделения

Установите переключатель в положение Аванс

В табличной части нажмите кнопку Заполнить для автоматического заполнения таблицы. Заполнится таблица по всем сотрудникам организации/подразделения с учетом способа расчета, указанного для сотрудника/организации. При начислении аванса исчисляется НДФЛ на планируемую дату выплаты аванса. Планируемая дата аванса указывается в настройке в разделе Зарплата и кадры – Настройки зарплаты – Порядок учета зарплаты – Зарплата.

Если выплата аванса будет в другой день, то доход и НДФЛ автоматически переучтутся на фактическую дату выплаты дохода.

Формула расчета аванса следующая:

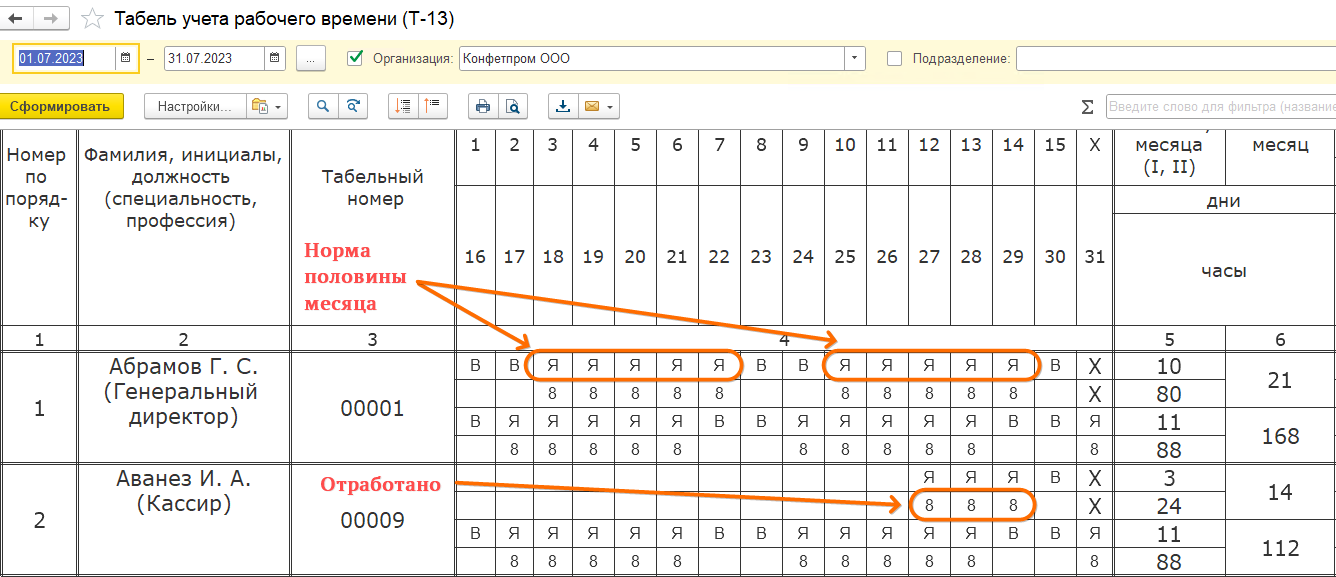

Оклад * Отработанные за первую половину месяца дни / Норма дней первой половины месяца * Процент от оклада * Ставка

Сотрудник принят на работу 12 июля 2023 г., ему назначен оклад за полную ставку в плановом порядке 34800 рублей.

Норму времени за половину месяца можно проверить в Зарплата и кадры – Отчеты по кадрам – табель Т-13. Отработанные дни отразятся в начислении зарплаты

Аванс, согласно этим условиям, рассчитается следующим образом:

34800 * 3 / 10 * 40% * 1 = 4176 р.