Как предупредить возможные ошибки в РСВ

1. Проверить актуальность релиза своей базы

В отчетный период помните, что неактуальная база - это первая и основная причина ошибок в устаревшей версии отчета. Также примите во внимание, что после обновления базы старый отчет не обновляется вместе с программой, и если он содержал ошибки, единственное, что с ним можно сделать, это пометить на удаление и создать новый в обновленной конфигурации.

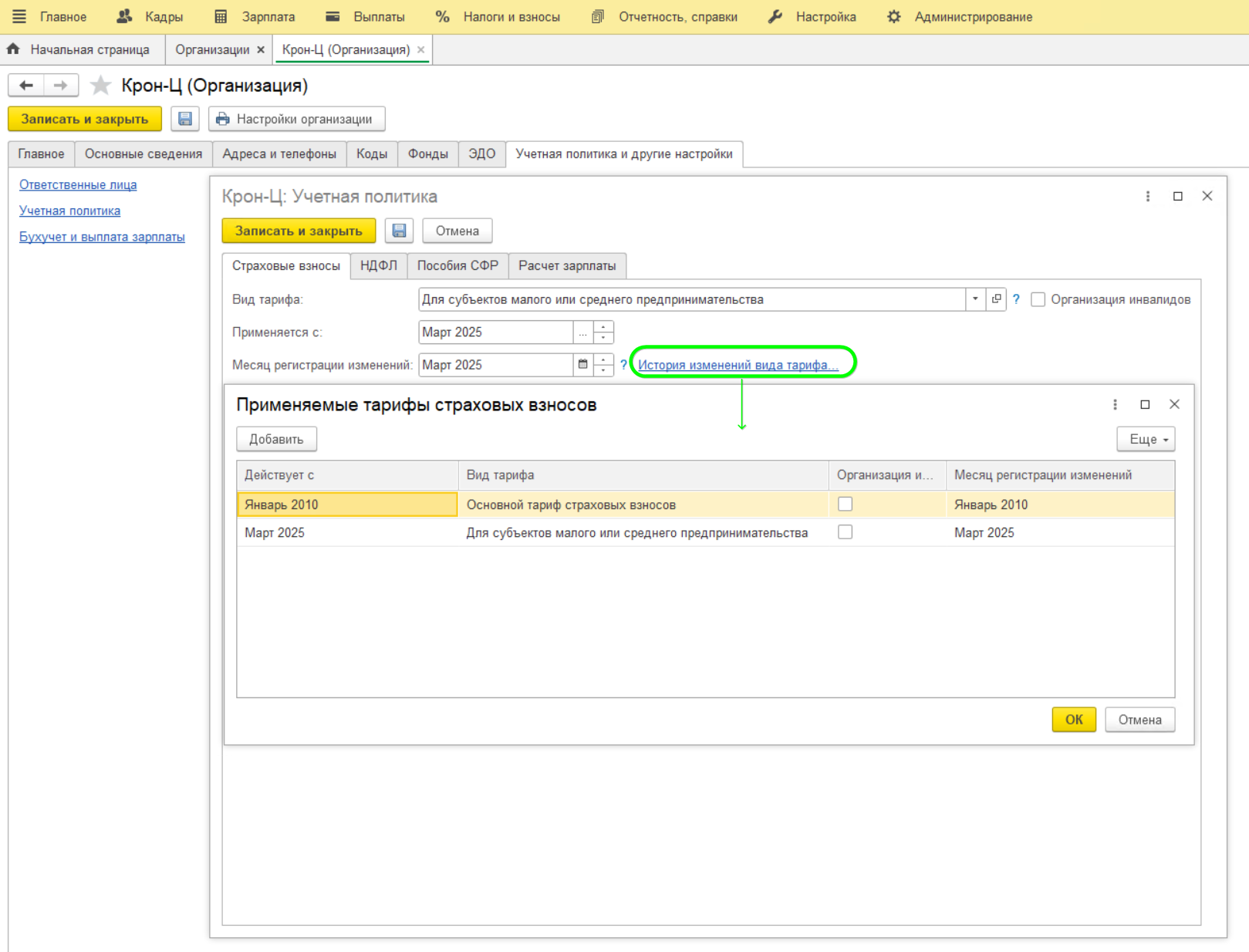

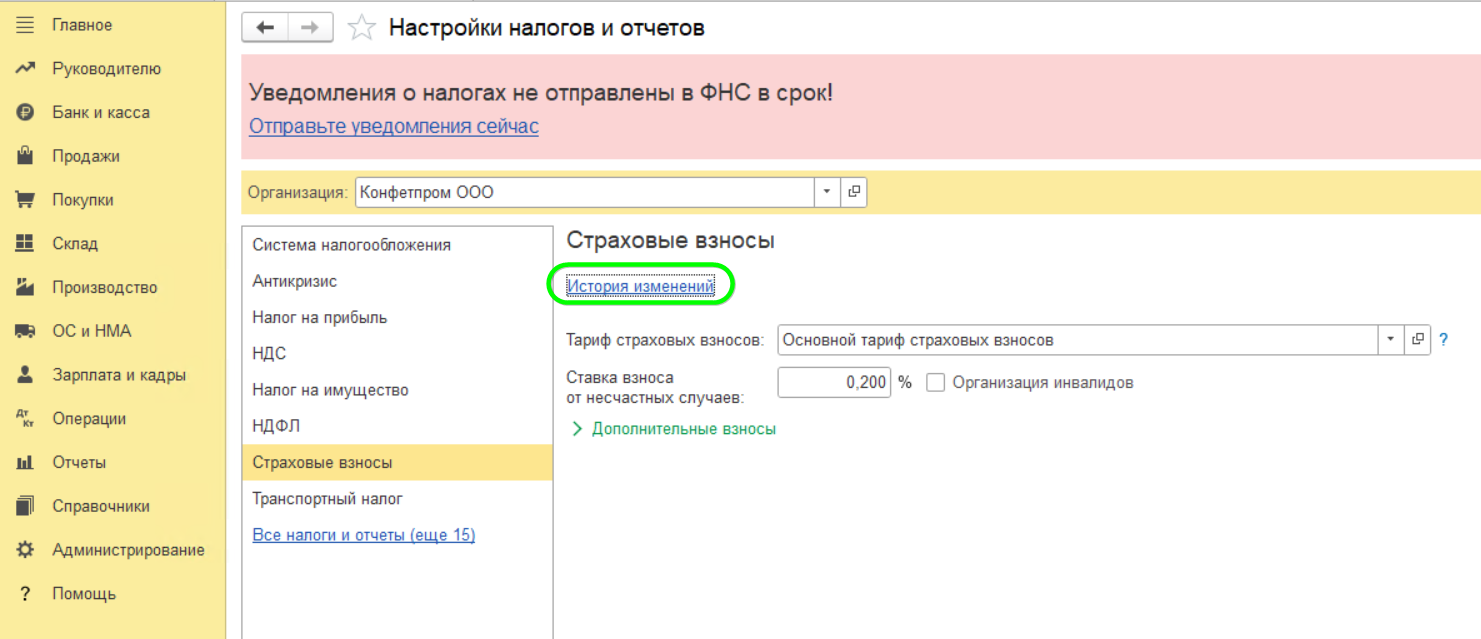

2. Проверить корректность истории изменений тарифа страховых взносов

ЗУП: Настройка – Организации (Реквизиты организации) – Учетная политика и другие настройки – Учетная политика – История изменений.

БП: Главное – Налоги и отчеты – Страховые взносы – История изменений

Если история изменений неверна (не хватает нового тарифа), необходимо вручную добавить строчку с данным тарифом и указать месяц изменения.

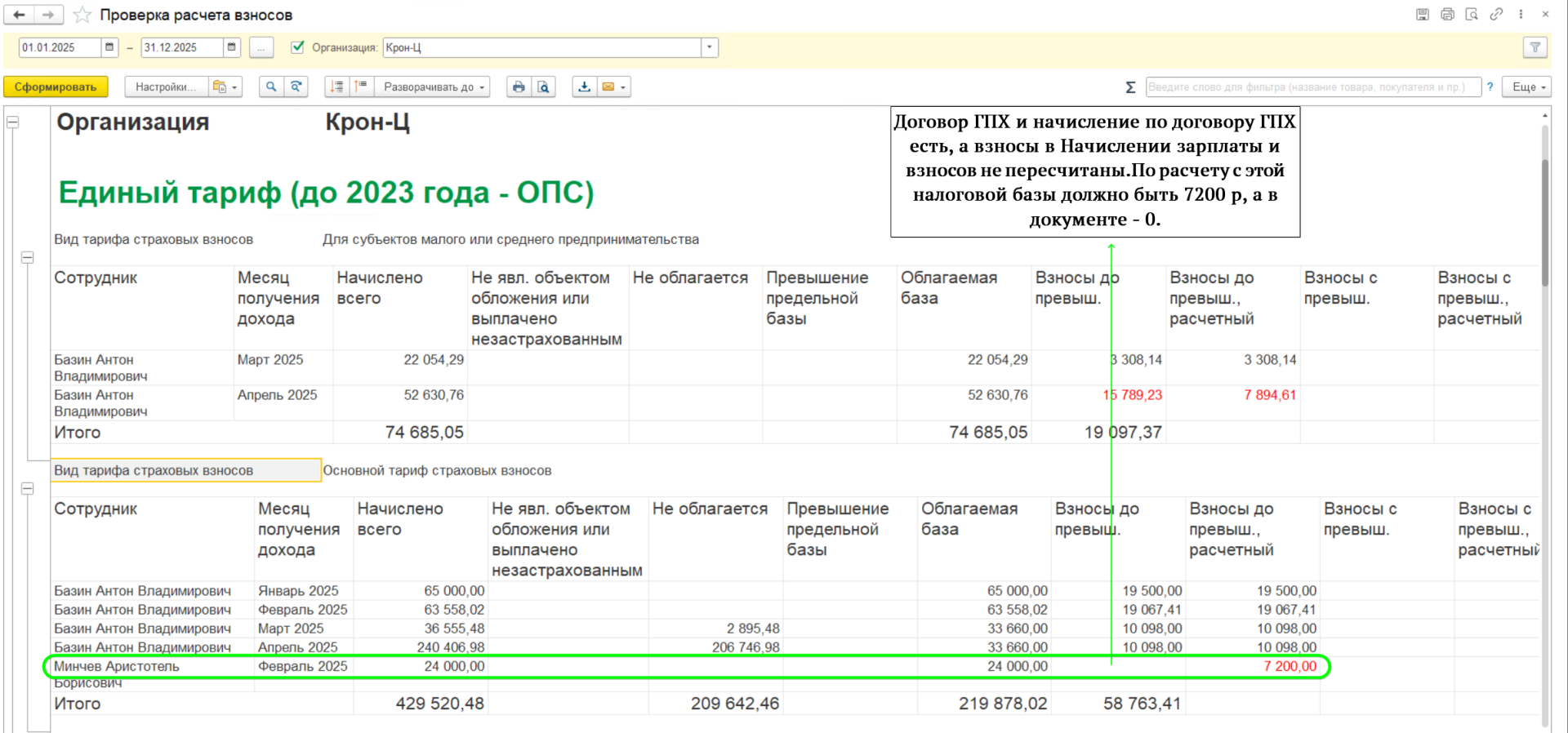

3. Проверить корректность расчета взносов по месяцам

ЗУП: Налоги и взносы – Отчеты по налогам и взносам – Проверка расчета взносов

БП: Зарплата и кадры – Отчеты по зарплате – Проверка расчета взносов

В данном отчете нас интересуют три столбца: Налоговая база, Сумма взносов, Сумма взносов расчетная. Второй столбец сумма взносов – отражает те суммы, которые рассчитаны с указанной налоговой базы и зафиксированы в документах Начисление зарплаты (а в ЗУП еще и Увольнение и Отпуск по уходу за ребенком) Третий столбец, сумма взносов расчетная – это те суммы, которые должны быть в этих документах, исходя из выбранного вами на данный период времени тарифа взносов и указанной в отчете налоговой базы. Если в какой-то строчке расхождение фактической и расчетной суммы, оно будет помечено красным цветом.

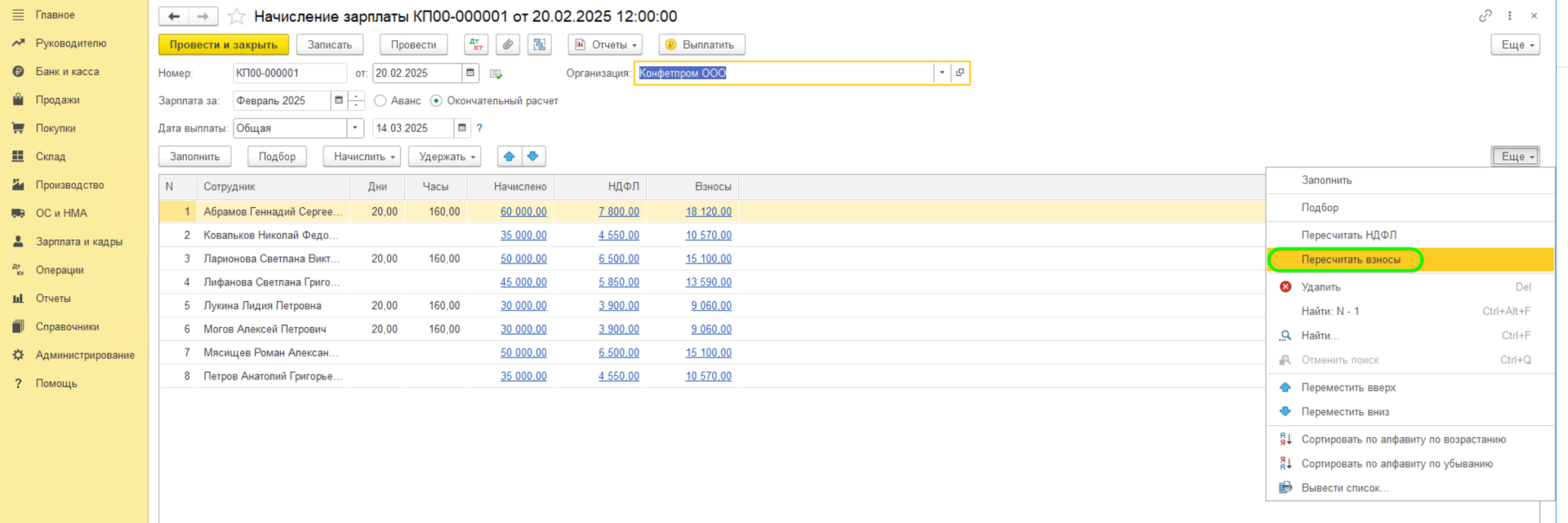

Найдя расхождение, проверяем, нет ли взносов проблемного месяца в последующих. Также взносы в любом межрасчетном начислении (Отпуск, Премия и.т.д.) не учтутся, если оно было введено после документа Начисление зарплаты, а взносы в документе Начисление зарплаты не пересчитали. В этом случае можно распровести документы Начисление зарплаты, следующие за проблемным. Пересчитать взносы на правильные в проблемном Начислении зарплаты, а затем пересчитать их во всех последующих (либо просто удалить строчки взносов чужого месяца из начисления, если уже нашли таковое).

-

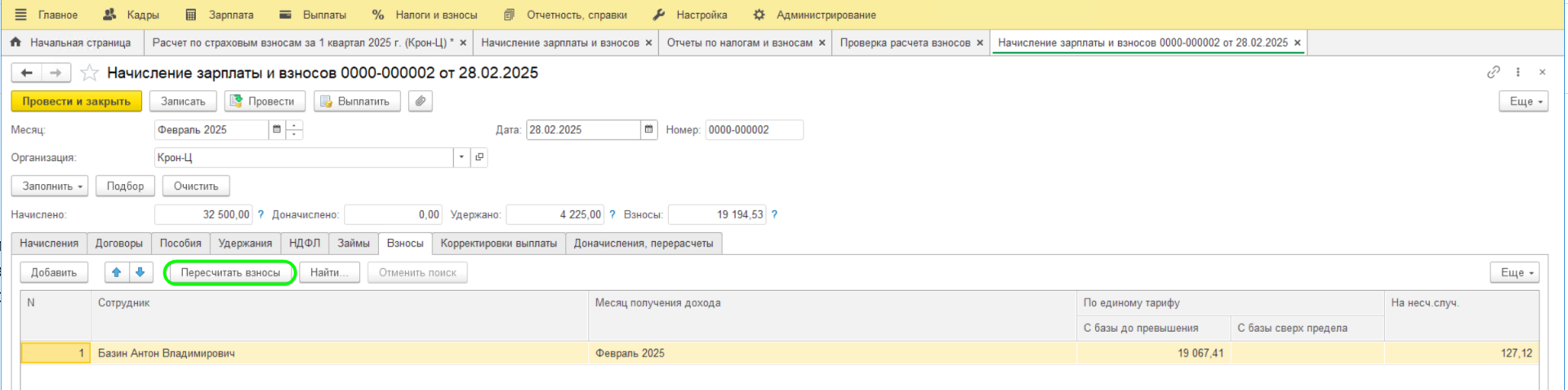

В Бухгалтерии пересчет взносов осуществляется в Начислении зарплаты по второй кнопке Еще - Пересчитать взносы

-

В ЗУП в документе Начисление зарплаты и взносов для этого есть кнопка Пересчитать взносы на вкладке Взносы.

4. Удалите дублирующие версии отчетов

Проверить, нет ли в списке регламентированных отчетов нескольких отчетов РСВ за любой квартал текущего периода. Т.е., не должно быть двух или более первичных отчетов за первый квартал, полугодие, год. При создании нового отчета, он всегда проверяет цифры всех предыдущих и наличие дублей обязательно приведет к ошибкам. Такое допускается лишь если каждый из новых отчетов является корректировкой первичного и имеет следующий по порядку номер корректировки, 1, 2 и.т.д. Все дубли должны быть как минимум помечены на удаление, а желательно – удалены полностью.

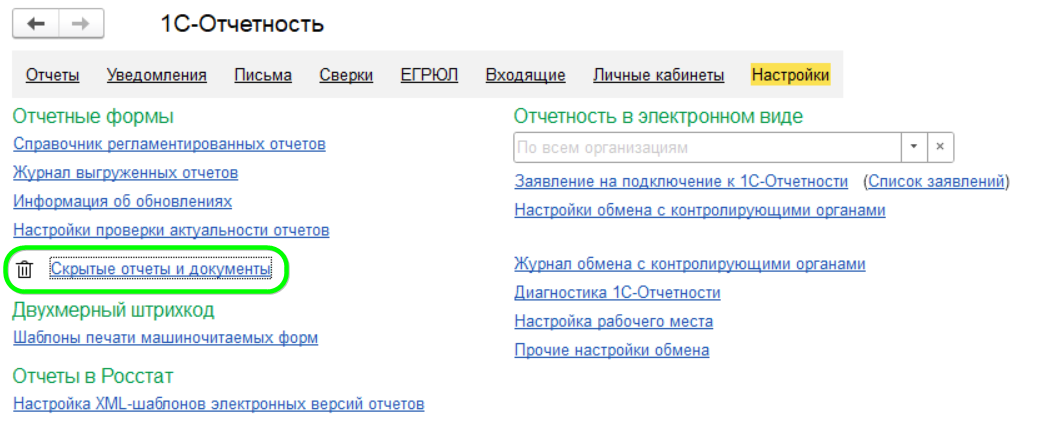

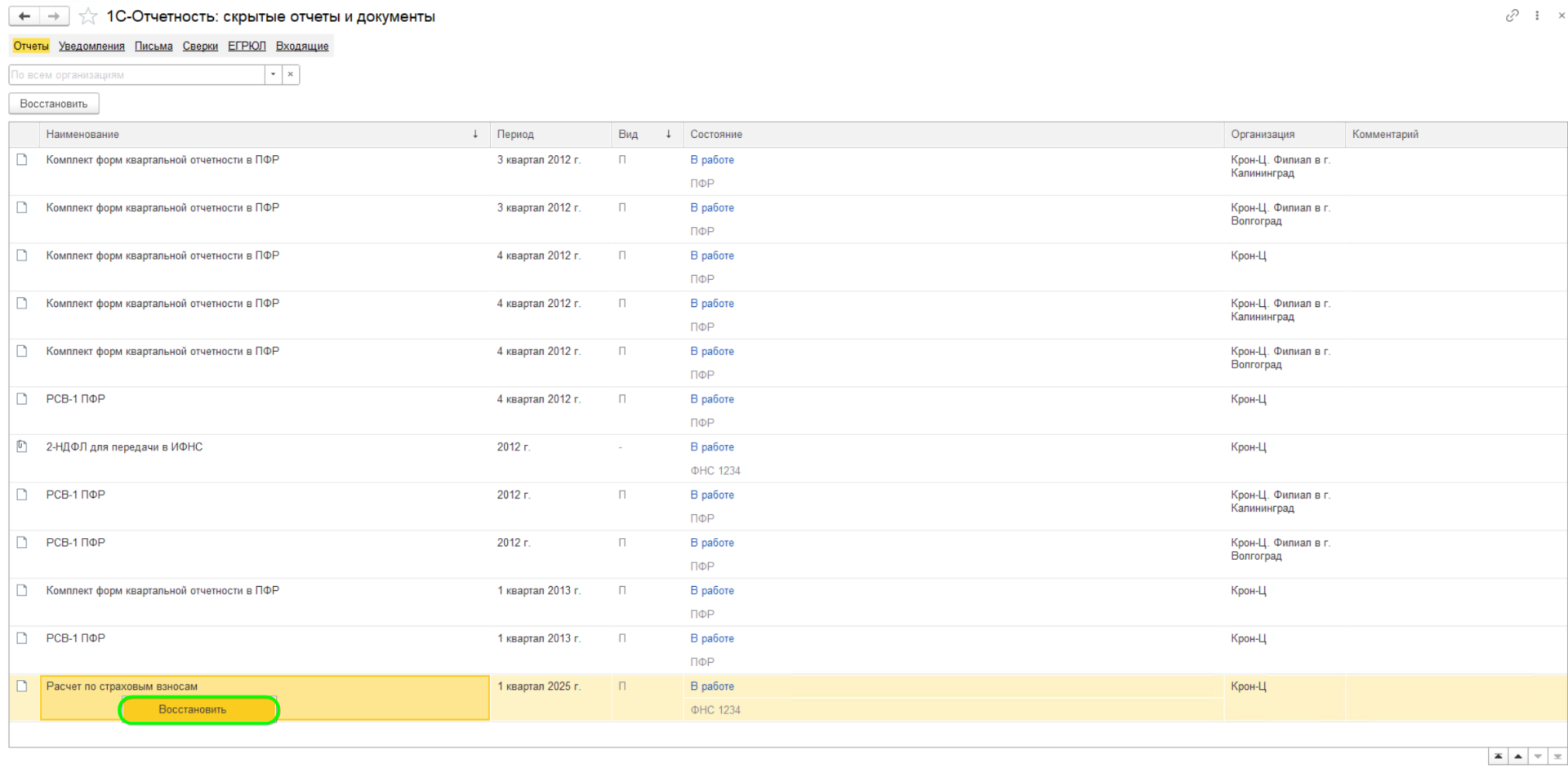

Необходимо также проверить наличие дублирующих отчетов РСВ по кнопке Настройки - Скрытые отчеты и документы. Несмотря на то, что отчет скрыт, он участвует в проверка контрольных соотношений.

5. Создание корректировок

Если после выполнения пунктов 1-4 ошибки по-прежнему сохраняются, выполните проверку каждого отчета ранних кварталов созданием его корректировки. Если при создании корректировки в третьем разделе обнаруживаются физлица, это означает, что программе для обеспечения непротиворечивости с предыдущими периодами требуется создание корректировки. Проведя такую проверку по всем кварталам и создав, где надо, корректировки, вновь заполните отчет РСВ текущего периода. Он должен пройти проверку корректно. Отправлять данные корректировки следует последовательно, дожидаясь принятия каждой, и только вслед за этим отсылать отчет текущего периода.