Для предприятий, которые частично или полностью арендуют занимаемые помещения, актуален вопрос правильного учета этих затрат в 1С. Такие затраты обычно относятся на счета с 20 по 29 и на 44 (в зависимости от назначения помещения и рода деятельности организации), также имеется рекомендация Министерства финансов РФ относить данные затраты на специально предназначенный для этого 76 счет. Вне зависимости от нужного счета, чтобы отразить аренду помещения 1С 8 3, необходимо сформировать ряд документов в программе.

Как провести аренду помещения в 1С 8 редакция 3.0

Аналогично тому, как отразить аренду помещения в 1С Бухгалтерия 8.2, в редакции 3.0 оформление производится через услуги. Последовательность и логика действий сохранились, поэтому тем, кто привык пользоваться ранней редакцией, смогут быстро освоиться с новой версией.

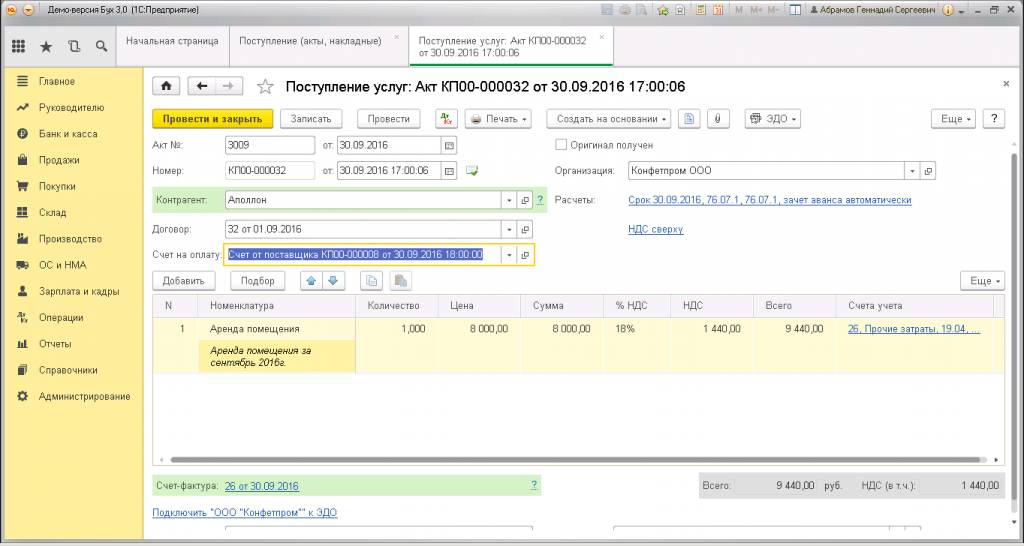

Учет аренды помещения в 1С Бухгалтерия предприятия начинается с оформления документа Поступление товаров и услуг. В структуре программы нужно выбрать Покупки – Поступление (Акты, накладные) с видом операции Услуги, акт. Открывается форма, в которой требуется заполнить Контрагента (если он уже внесен в Справочник, то просто выбрать, если контрагента в Справочнике нет, то его необходимо создать), номер и дату акта, договор и счет (эти документы вносятся в программу при их фактическом получении).

Далее заполняется табличная часть документа. В закладке Номенклатура нужная операция выбирается из Справочника, указывается количество (для данного вида услуги, как правило 1), цена. Если требуется включить НДС, то этот параметр меняется через соответствующий пункт вверху справа над табличной частью. После заполнения всех полей, нужно провести документ.

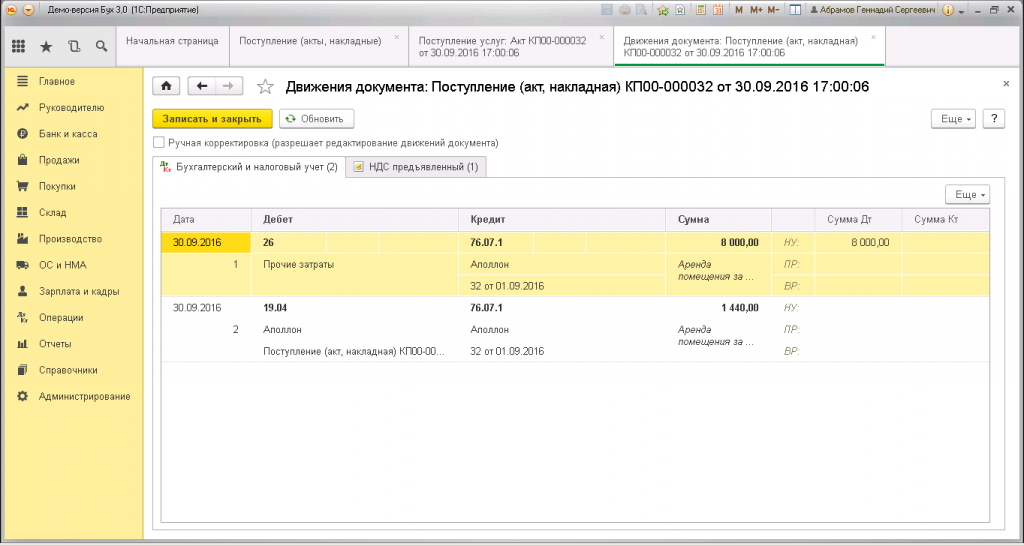

При этом проводки в 1С выглядят следующим образом:

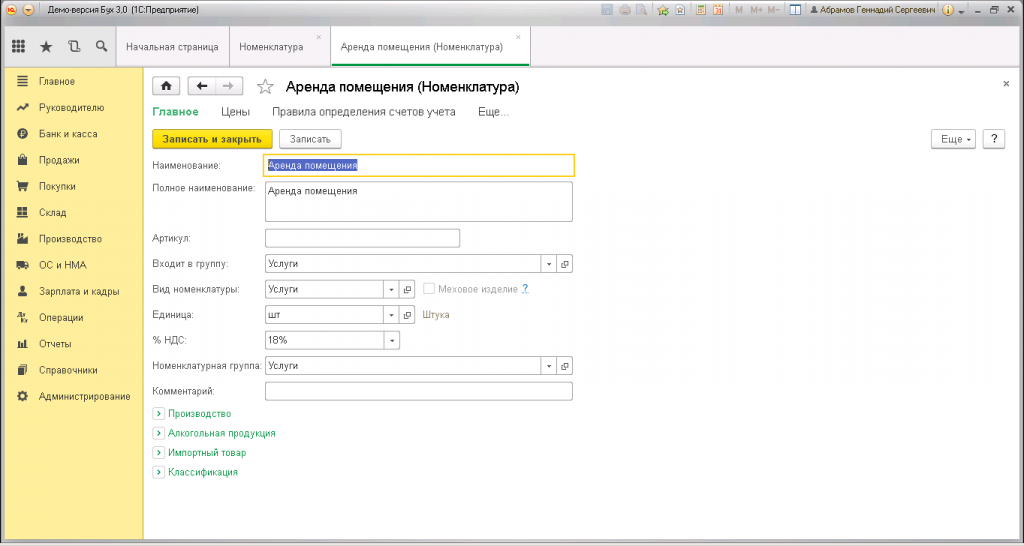

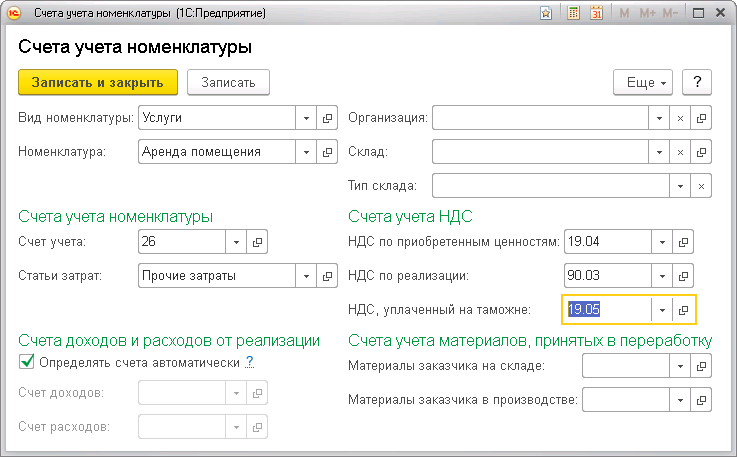

Если требуется изменить счета расчетов и учета, то перед тем, как провести документ, нужно перейти в справочник Номенклатура, выбрать элемнт Аренда помещения и перейти во вкладку Еще.

Здесь выбирается нужный счет, который будет отражен в проводке.

Как провести коммунальные платежи

В 1С Бухгалтерия аренда помещений позволяет детализировать учет, когда арендная плата и коммунальные платежи оплачиваются отдельно. В этом случае создаются соответствующие элементы номенклатуры и добавляются в табличную часть Акта.

Аренда у физического лица

Доход, полученный физическим лицом по договору аренды автомобиля, сумма исчисленного, удержанного и перечисленного в бюджет НДФЛ для целей отражения в отчетности по НДФЛ регистрируются в программе с помощью документа Операция учета НДФЛ. По зарегистрированным суммам данным документом не образуется задолженность организации перед получателями таких доходов, т.е. они не учитываются ни при заполнении ведомостей на выплату зарплаты, ни при формировании аналитических отчетов по зарплате.

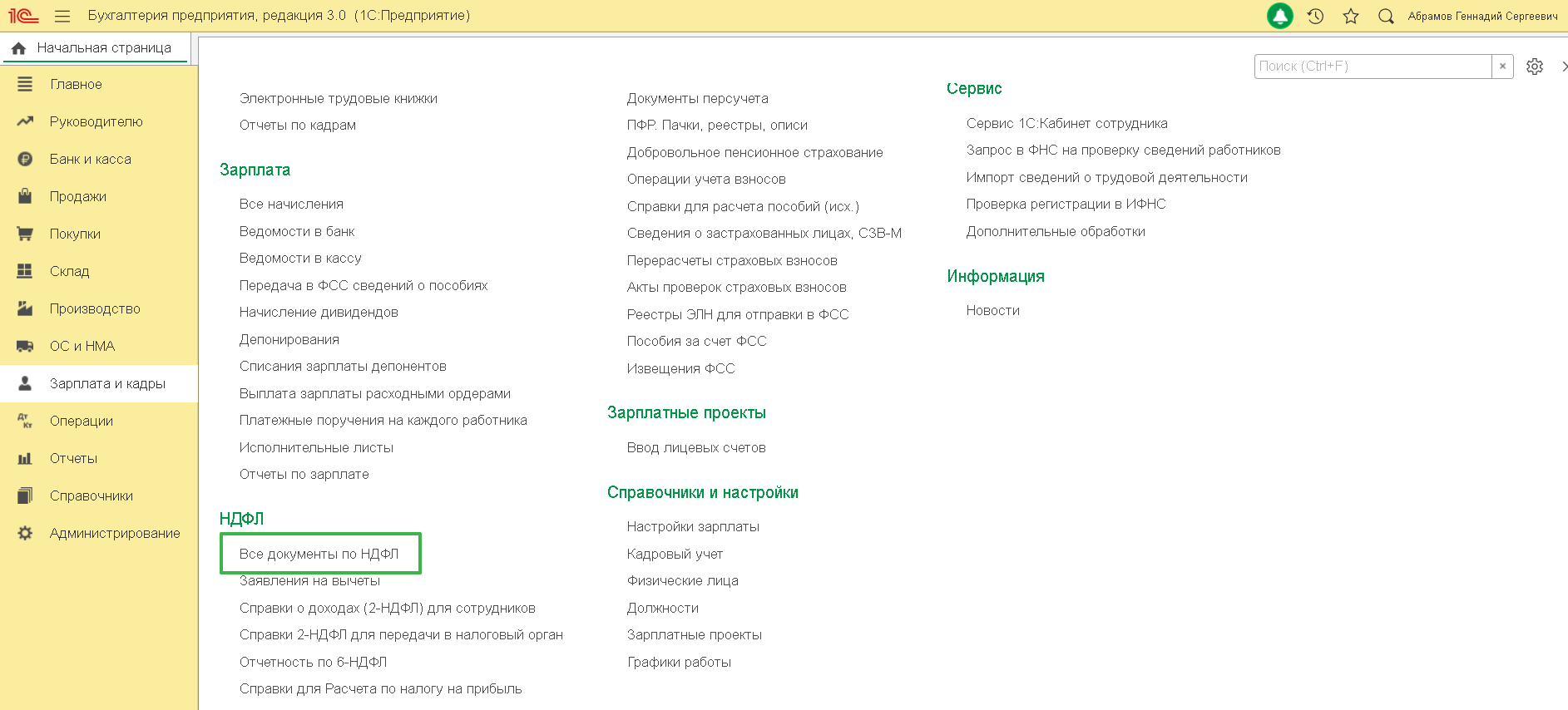

Зарплата и кадры – НДФЛ – Все документы по НДФЛ.

-

Нажмите на кнопку Создать и выберите вид документа Операция учета НДФЛ.

-

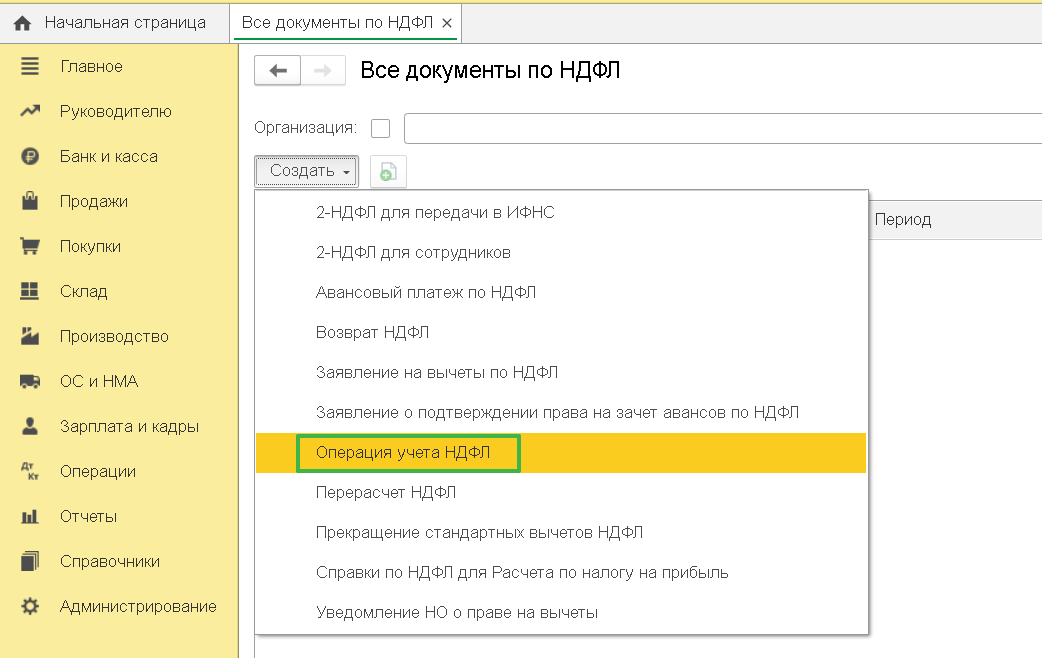

В поле Организация по умолчанию указывается организация, установленная в настройках пользователя. Если в информационной базе зарегистрировано более одной организации, необходимо выбрать ту организацию, с которой заключен договор аренды автомобиля.

-

В поле Дата укажите дату регистрации документа в информационной базе.

-

В поле Сотрудник выберите физическое лицо, которому выплачивается арендная плата.

-

В поле Дата операции укажите дату, которой необходимо зарегистрировать данные. В нашем примере оплата аренды осуществляется в последний день истекшего месяца аренды.

-

На закладке Доходы в табличной части регистрируется сумма полученного дохода, для этого нажмите на кнопку Добавить и укажите:

- в колонке Дата получения дохода – дату получения дохода. Арендная плата за февраль была перечислена 31.05.2021

- в колонке Код дохода – код дохода 1402

- в колонке Сумма дохода – сумму дохода, полученного от предоставления в аренду автомобиля. В нашем примере – 10 000 руб.

- колонка Обособленное подразделение заполняется, если подразделение, в котором используется личный автомобиль физического лица, для целей НДФЛ считается обособленным

- остальные колонки заполнять не нужно.

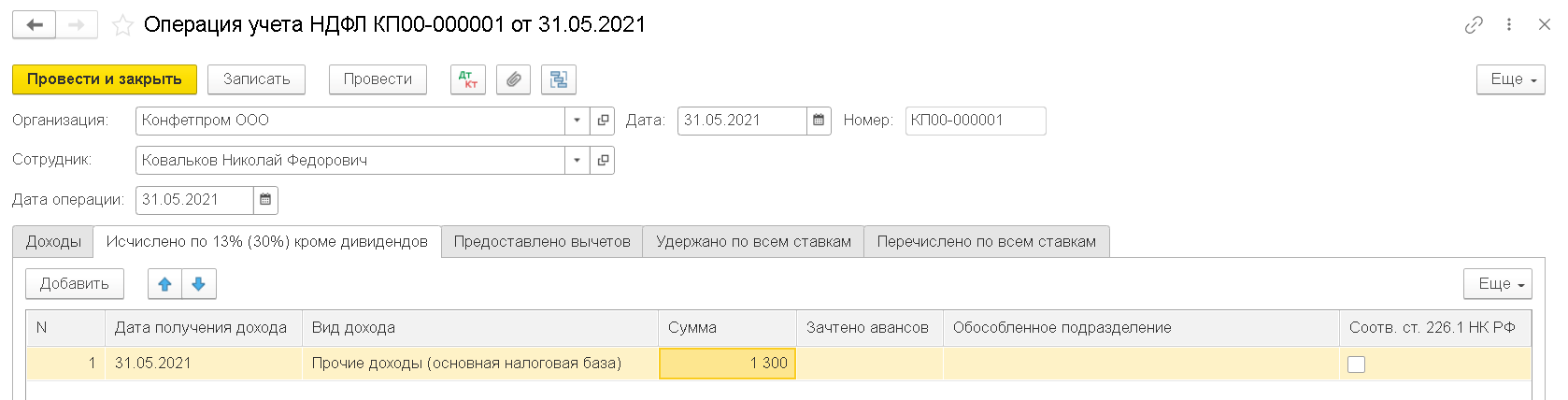

На закладке Исчислено по 13% (30%) кроме дивидендов в табличной части регистрируется сумма исчисленного налога. Для этого нажмите на кнопку Добавить и укажите:

- в колонке Дата получения дохода – дату получения дохода. Арендная плата за май была перечислена 31.05.2021

- в колонке Сумма – сумму исчисленного налога с дохода, полученного от предоставления в аренду автомобиля

- колонка Обособленное подразделение заполняется, если подразделение, в котором используется личный автомобиль физического лица, для целей НДФЛ считается обособленным

- остальные колонки заполнять не нужно.

На закладке Удержано по всем ставкам в табличной части регистрируется сумма удержанного налога. Для этого нажмите на кнопку Добавить и укажите:

- Дата получения дохода – дату получения дохода. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. В нашем примере арендная плата выплачена 31.05.2021

- Ставка налогообложения – 13% (для нерезидента 30%)

- Ставка – ставку удержанного налога, в нашем примере – 13%

- Сумма – сумму удержанного налога с дохода, полученного от предоставления в аренду автомобиля

- Срок перечисления – Не позднее следующего за выплатой дохода дня (для прочих доходов)

- Код дохода – код дохода 1402

- Сумма выплаченного дохода – сумму фактически полученного дохода (без вычитания суммы удержанного налога), если доход был получен в периоде 2016-2020 г.. В нашем примере поле уже не заполняется.

- Обособленное подразделение заполняется, если подразделение, в котором используется личный автомобиль физического лица, для целей НДФЛ считается обособленным

- Соотв. Статье 226 НК РФ заполнять не нужно

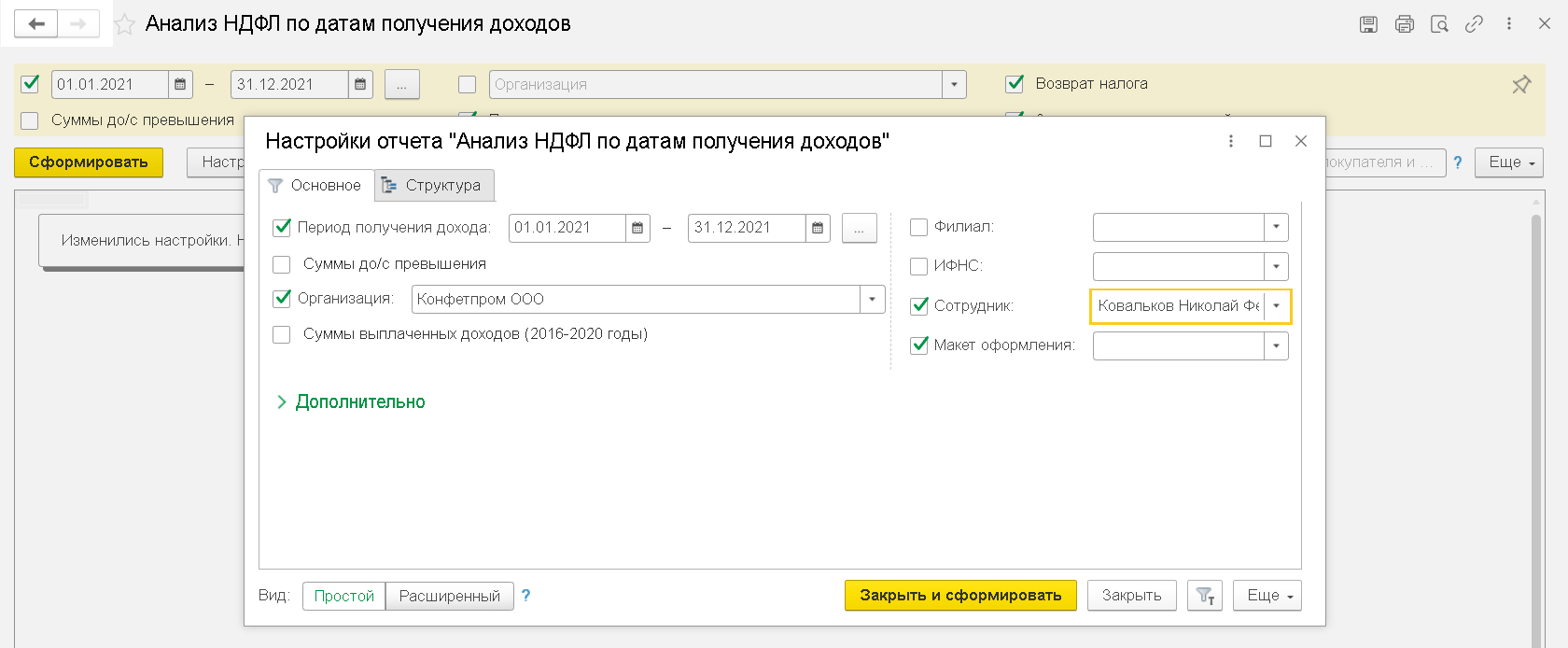

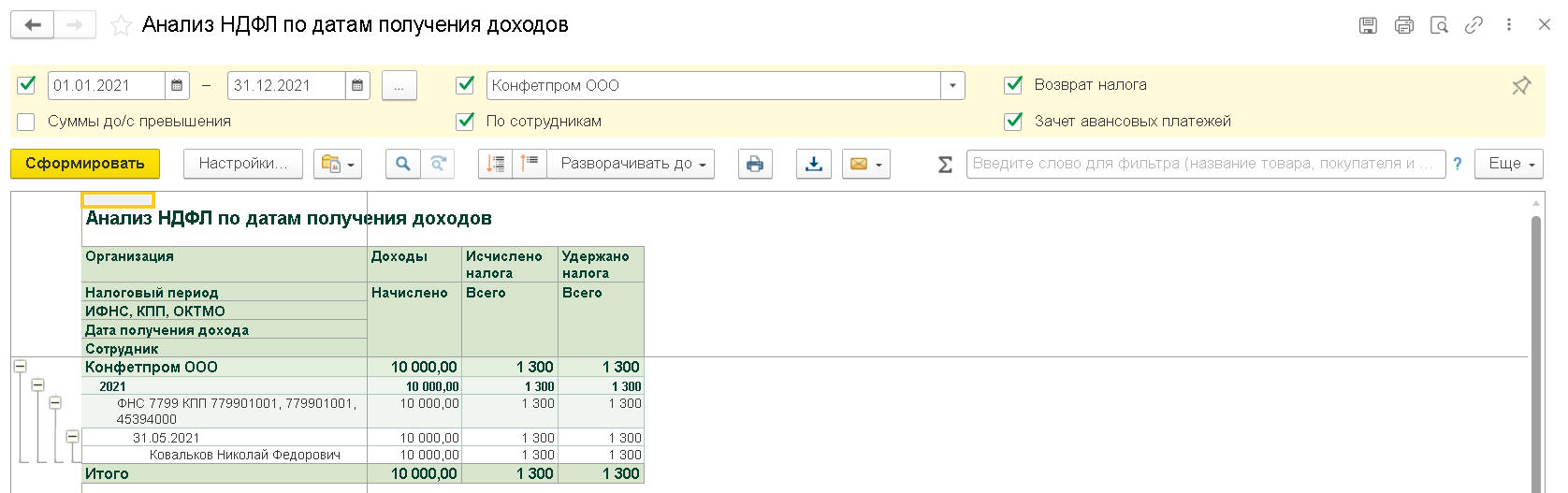

Для проверки корректности отражения начисленной арендной платы физическому лицу в учете по НДФЛ сформируйте отчет Анализ НДФЛ по датам получения доходов (Зарплата и кадры – Зарплата – Отчеты по зарплате)

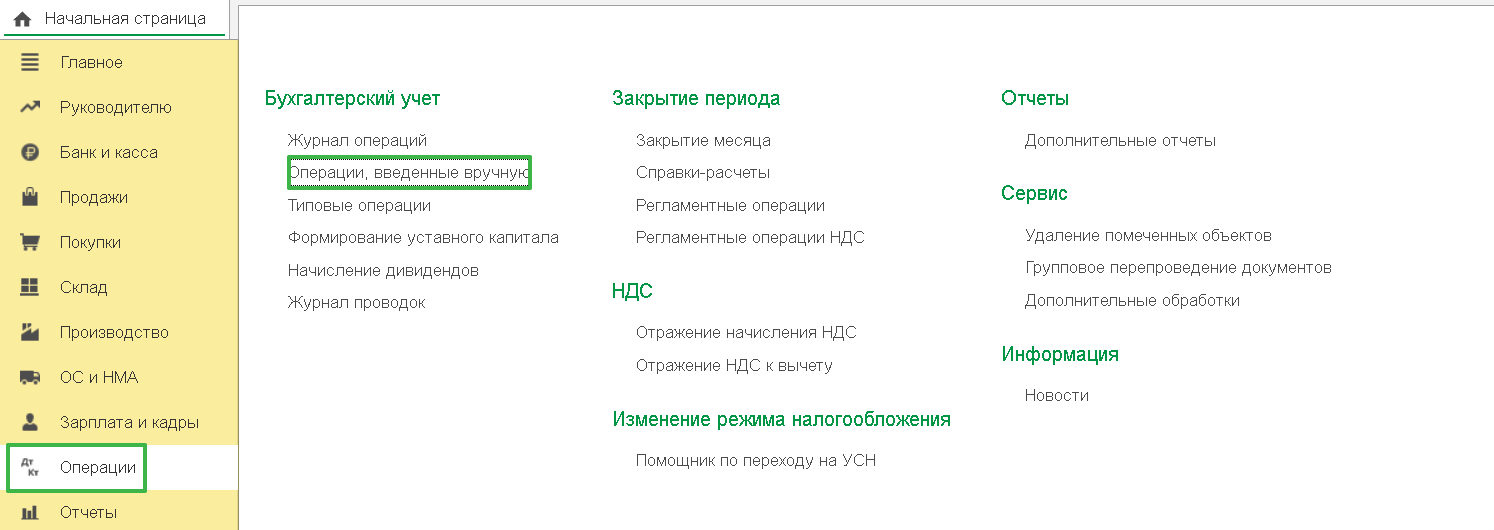

Проводки по начислению арендной платы и НДФЛ оформляются ручной операцией при помощи документа Операция (Операции – Бухгалтерский учет – Операции, введенные вручную).

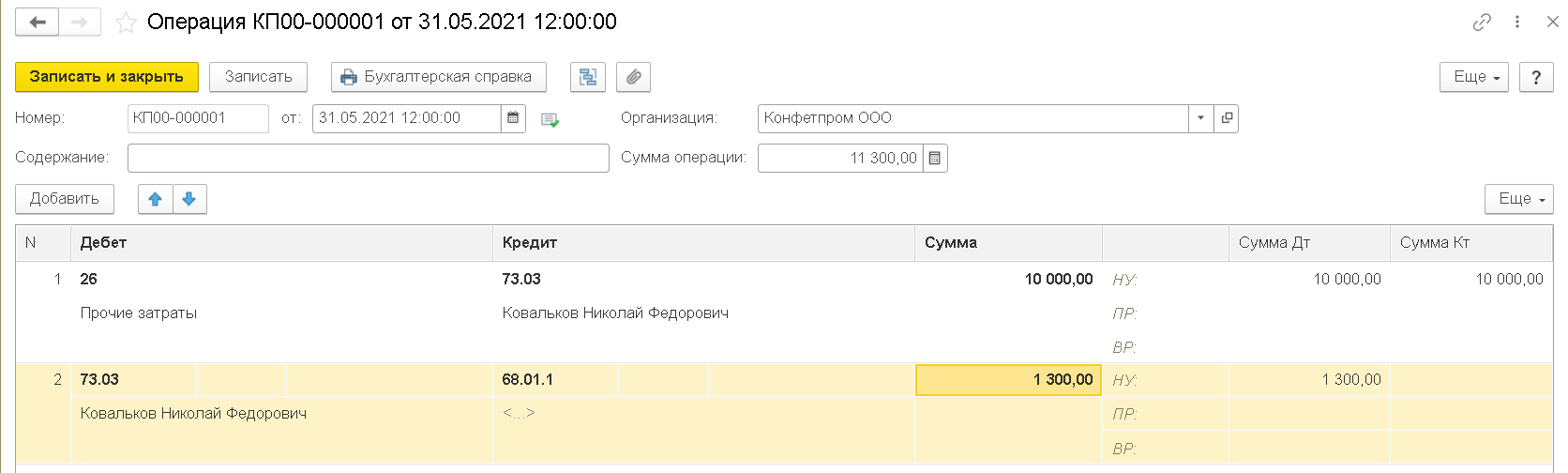

Если арендодатель сотрудник, то по начисленной арендной плате укажите проводку Дт 26 (20, 44 и т.д.) Кт 73.03 Расчеты по прочим операциям и по удержанному НДФЛ с начисленной арендной платы – Дт 73.03 Расчеты по прочим операциям Кт 68.01.

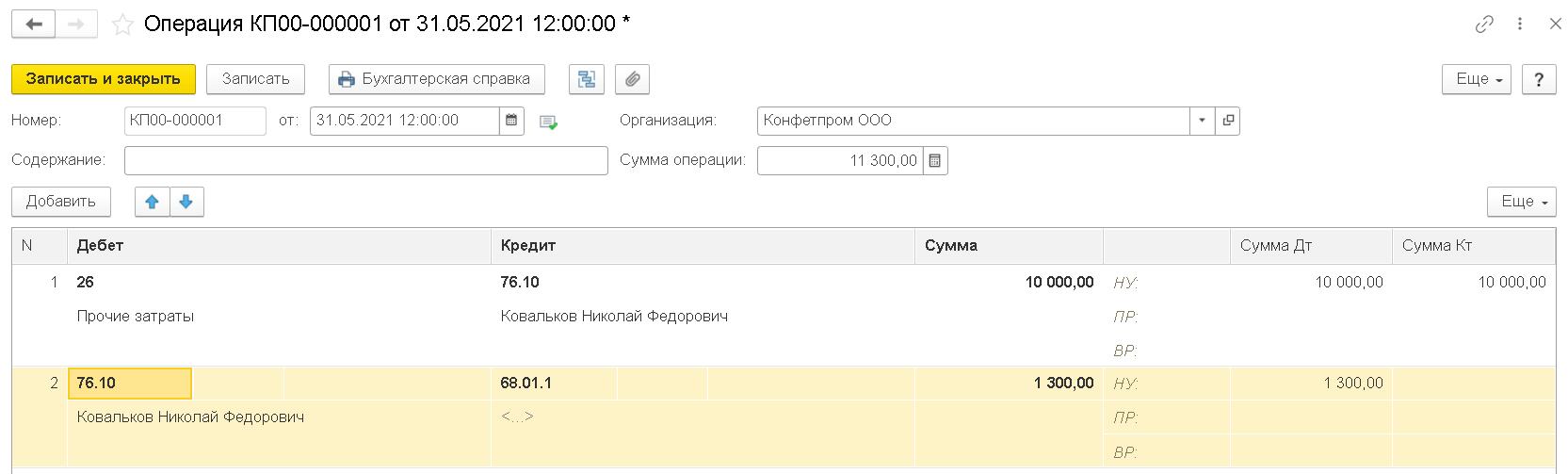

Если арендодатель не сотрудник, то по начисленной арендной плате укажите проводку Дт 26 (20, 44 и т.д.) Кт 76.10 Прочие расчеты с физическими лицами и по удержанному НДФЛ с начисленной арендной платы – Дт 76.10 Прочие расчеты с физическими лицами Кт 68.01

Уплатить НДФЛ с арендной платы организация обязана не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ). Обязанность начислять страховые взносы на оплату по договору аренды автомобиля без экипажа физическому лицу у арендатора не появляется, поскольку предметом договора является передача в пользование имущества физического лица. Передача в аренду автомобиля (так же, как и любого другого имущества, кроме имущественного права на авторские произведения и т.п.), не является объектом обложения страховыми взносами (п. 4 ст. 420 НК РФ).