Правовое регулирование и налогообложение подарков сотрудникам

Законодательство РФ допускает вручение подарков сотрудникам и в рамках трудовых, и в рамках гражданских отношений. Статья 22 ТК РФ закрепляет за работодателем право поощрять работников за добросовестный эффективный труд.

Способ поощрения в законодательстве не уточнен. Наградить сотрудника, обеспечить стимул для добросовестного исполнения обязанностей можно и премией, и ценным подарком.

Оплата труда работника — это вознаграждение за труд, иные выплаты компенсационного характера и стимулирующие выплаты. Если выплата или некий натуральный доход входят в систему оплаты труда (т. е. перечислены в локальных нормативных актах, носят регулярный периодический характер, связаны с качеством труда, выработкой, зависят от должности или выслуги), то слово подарок употребляется в бытовом смысле. Формально же этот подарок составляет часть системы оплаты труда и по сути — премия (Статья 129 ТК РФ)

С точки зрения гражданских взаимоотношений дарение регулируется главой 32 ГК РФ. Юридическое лицо вправе безвозмездно передать (подарить) физическому лицу (в том числе сотруднику) материальные ценности. Подарок может быть приурочен к новому году, Дню защитника Отечества, Международному женскому дню, Дню ВДВ, ко дню рождения сотрудника и пр. Форма договора дарения законодательно не регламентирована.

Намерения работодателя выдавать подарки сотрудникам не следует закреплять коллективным и трудовыми договорами, положением о заработной плате и премировании, т. к. такие подарки не связаны с исполнением трудовых обязанностей.

Законодательством установлены правила вручения и принятия подарка.

1. Связь подарка с трудовыми достижениями

Если, к примеру, подарок связан с многолетним и плодотворным трудом сотрудника, то корректнее его сразу зарегистрировать в качестве премии, выданной в денежной или натуральной форме, и издать соответствующий приказ о премировании. При вручении работнику ценного подарка в качестве вознаграждения за труд НДФЛ нужно начислить с полной его стоимости (пп. 6 п. 1 ст. 208, ст. 209, п.п. 1, 3, 4 ст. 210 НК РФ)

Если подарки вручаются, к примеру, к Празднику Весны и Труда (1 мая), то следует оформить договор дарения. Согласно пункту 2 статьи 574 ГК РФ заключать договор дарения обязательно, когда дарителем является юридическое лицо и стоимость дара превышает 3 000 руб. Можно рекомендовать взять за правило при оформлении подарка в зависимости от причины и вне зависимости от суммы издавать либо приказ о премировании, либо оформлять договор дарения. Минфин России в письме от 12.08.2014 № 03-04-06/40051 разъясняет, что доход будет считаться подарком только при условии документального оформления подарка. Таким документом служит именно договор дарения.

2. Налогооблагаемая база, удержание налога

Согласно пункту 28 статьи 217 НК РФ к доходам, освобождаемым от налогообложения, относится стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей, которая не превышает 4 000 руб. за налоговый период.

Таким образом, работодателю надлежит учитывать все подарки, выданные сотруднику. Когда суммарная стоимость подарков за год превысит 4 000 руб., то у работодателя возникнет обязанность налогового агента по НДФЛ

-

в соответствии с действующими кодами видов доходов для отражения в отчетности по НДФЛ (утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/387@) код дохода в виде подарка 2720 предусматривает вычет с кодом 501 в размере 4 000 руб. Для некоторых категорий граждан — ветеранов и инвалидов Великой Отечественной войны и др. — предусмотрен увеличенный вычет в размере 10 000 руб. (п. 33 ст. 217 НК РФ) с кодом 507

-

Доход, превышающий льготную сумму 4 000 руб., облагается НДФЛ. Ставка налога зависит от налогового статуса сотрудника. Для налогового резидента ставка НДФЛ составляет 13% (п. 1 ст. 224 НК РФ), для нерезидента — 30% (п. 3 ст. 224 НК РФ). Обратите внимание, что льготные категории нерезидентов — беженцы, граждане стран — участников Договора ЕАЭС, высококвалифицированные иностранные специалисты и др. — остаются в первую очередь нерезидентами. Они, получая подарок, уплачивают НДФЛ по ставке 30%. При изменении налогового статуса НДФЛ нужно пересчитать, в том числе и исчисленный при вручении подарка*.

3. Обложение страховыми взносами

Договор дарения — это договор гражданско-правового характера, в котором предусматривается передача сотруднику в собственность имущества (п. 1 ст. 572 ГК РФ). При этом у организации не возникает объекта обложения по страховым взносам (п. 4 ст. 420 НК РФ). При вручении работнику ценного подарка в качестве вознаграждения за труд стоимость подарка входит в расчетную базу по страховым взносам в соответствии с НК РФ.

Сотруднику при получении подарка следует уточнить, что у работодателя — налогового агента была возможность удержать НДФЛ. Сведения об удержанном налоге содержатся в справке 2-НДФЛ. В противном случае сотруднику нужно самостоятельно сообщить о своем доходе в виде полученного подарка, представив в ИФНС налоговую декларацию 3-НДФЛ.

Примеры

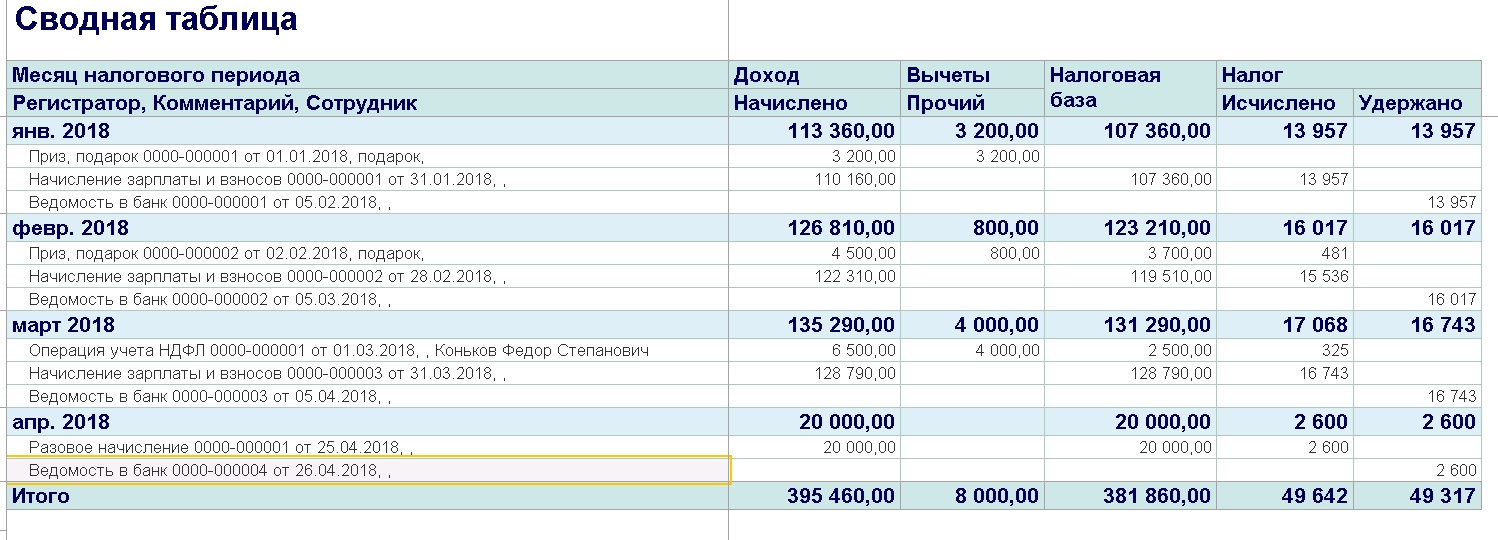

Рассмотрим на примере выполнение необходимых операций в конфигурации ЗУП 3.0

Переходим в Зарплата и кадры – Призы, подарки.

Мы рассматриваем варианты оформления призов и подарков без начисления страховых взносов, т.е. в случаях, когда имеется в виду именно факт дарения, а не премирование по результатам трудовой деятельности.

В программе 1С:Зарплата и управление персоналом 8 редакции 3 для регистрации необходимости удержания страховых взносов следует в документе Приз, подарок (меню Расчет зарплаты — Призы, подарки) установить флаг Подарок (приз) предусмотрен коллективным договором. Страховые взносы со стоимости подарков будут исчислены при очередном начислении зарплаты в документе Начисление зарплаты и взносов, даже при отсутствии каких-либо начислений у этого сотрудника.

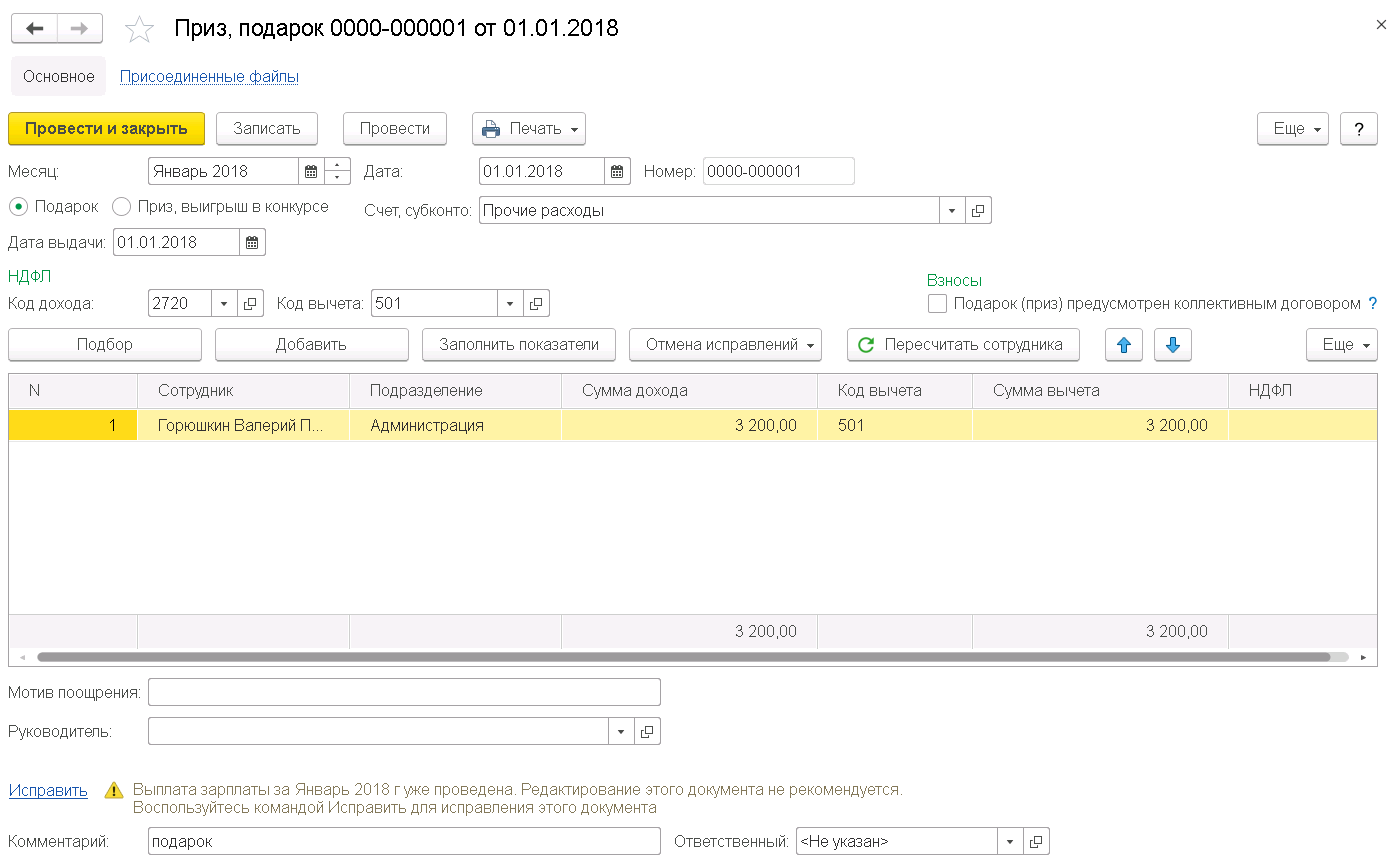

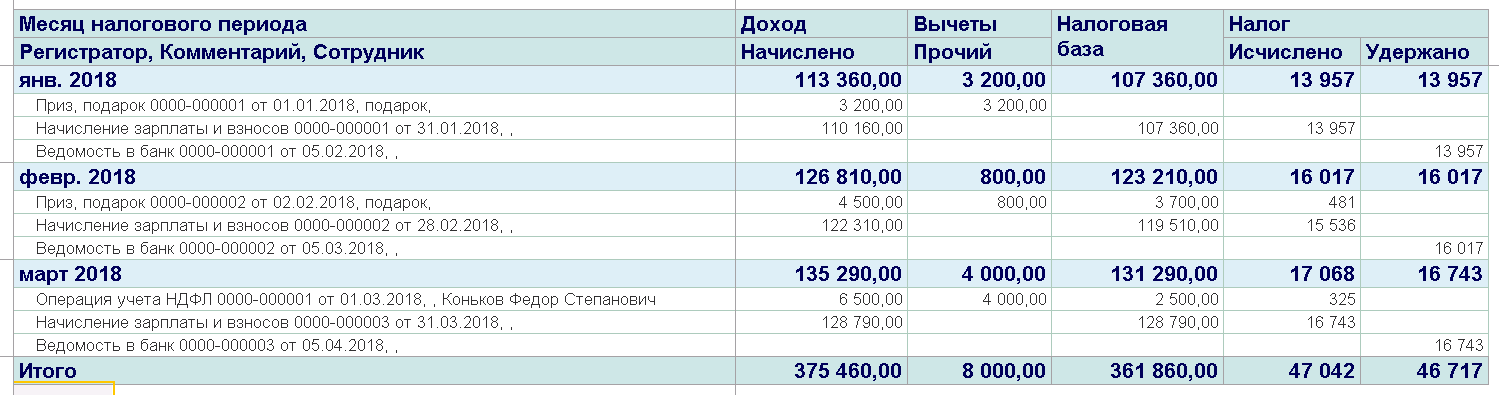

1. Январь. Подарок, не предусмотренный коллективным договором, 3200 р.

В документе Дата выдачи подарка 01.01.2018 регистрирует дату фактического получения дохода. С точки зрения НДФЛ — это доход с кодом 2720. Этому доходу соответствует вычет с кодом 501 в размере 4 000 руб. в год. Сотрудник за год получил подарки на сумму 3200 руб., которая полностью перекрывается вычетом. Соответственно, за сотрудником остается право на вычет еще 800 р.

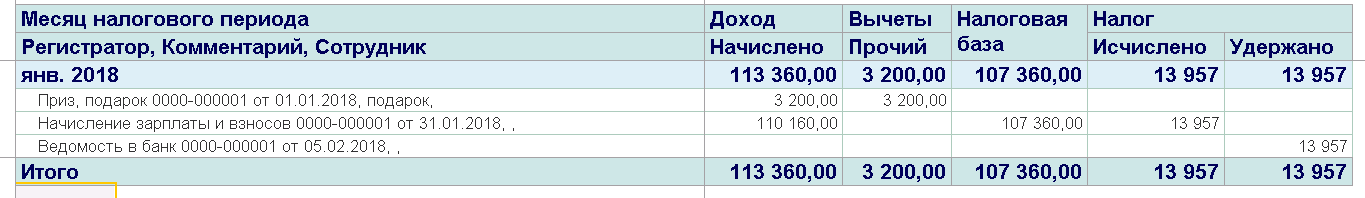

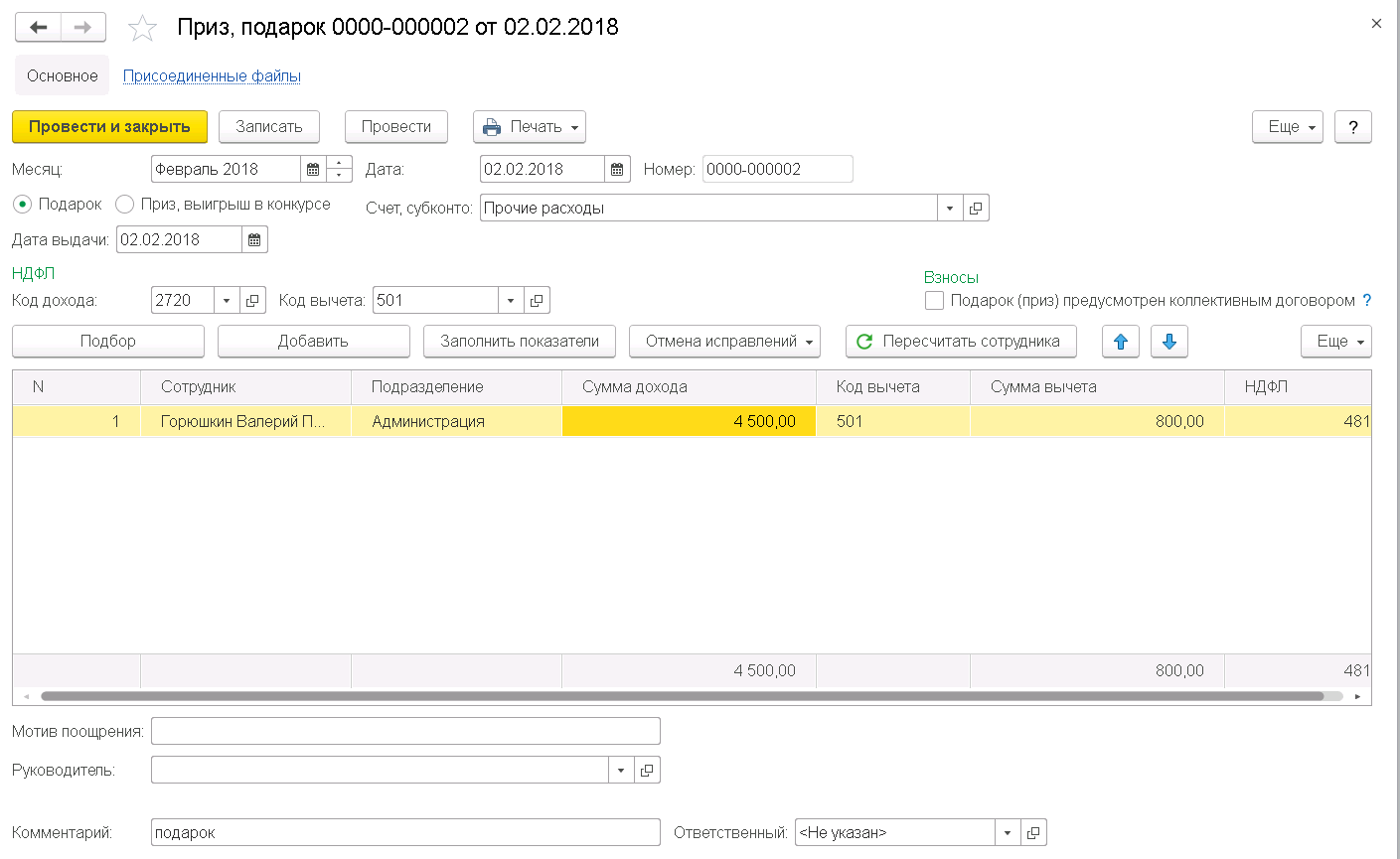

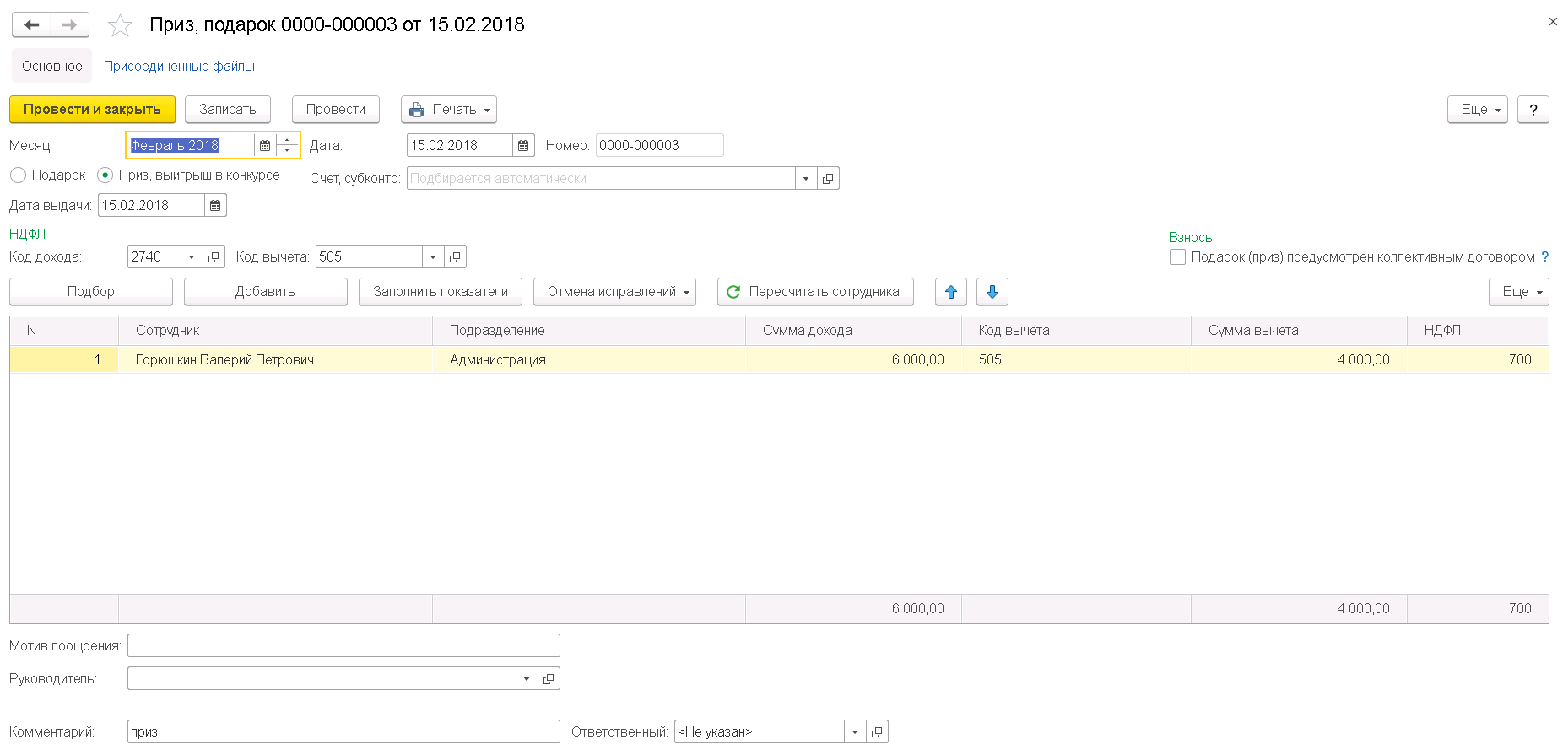

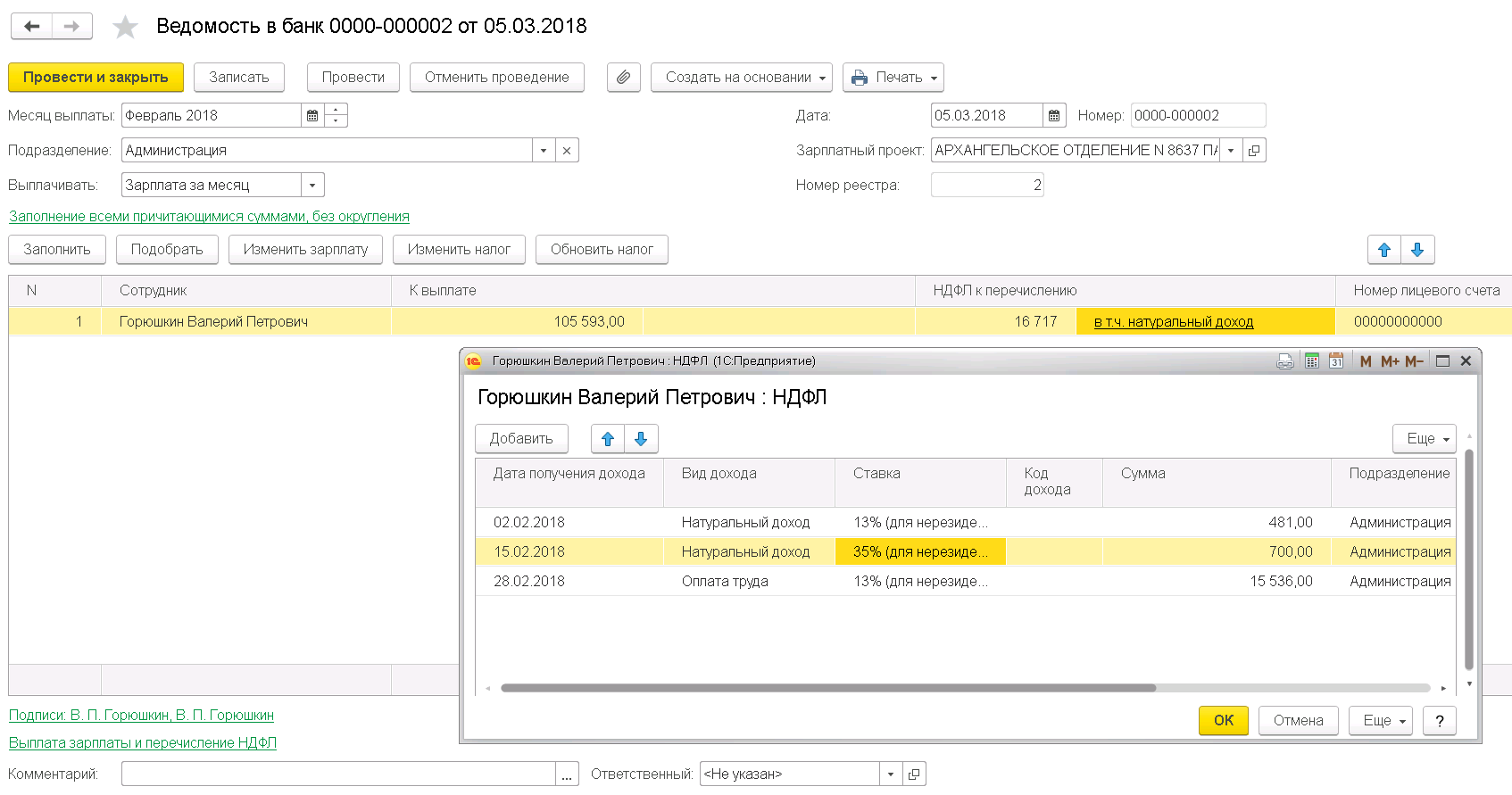

2. Февраль. Подарок (13% НДФЛ) и приз (35% НДФЛ).

Применен оставшийся вычет в 800 руб. на подарок февраля. Подарок, как и в первом случае, не облагается страховыми взносами (Флаг Взносы в документе). НДФЛ в феврале исчисляется с 3700 руб. по ставке 13% и составляет 481 руб. Исчисленный НДФЛ в документе Приз, подарок следует удержать при очередной выплате денег и перечислить не позднее следующего дня — т. е. дня, следующего за днем выплаты дохода.

Также в этом месяце зарегистрировано вручение сотруднику приза стоимостью в 6000 руб. Данная операция облагается уже по ставке 35% и имеет код вычета 505. В итоге после вычета обложению подлежит 2000 руб и сумма счисленного налога составит 700 руб.

3. Март. Подарок стороннему лицу, не являющемуся сотрудником.

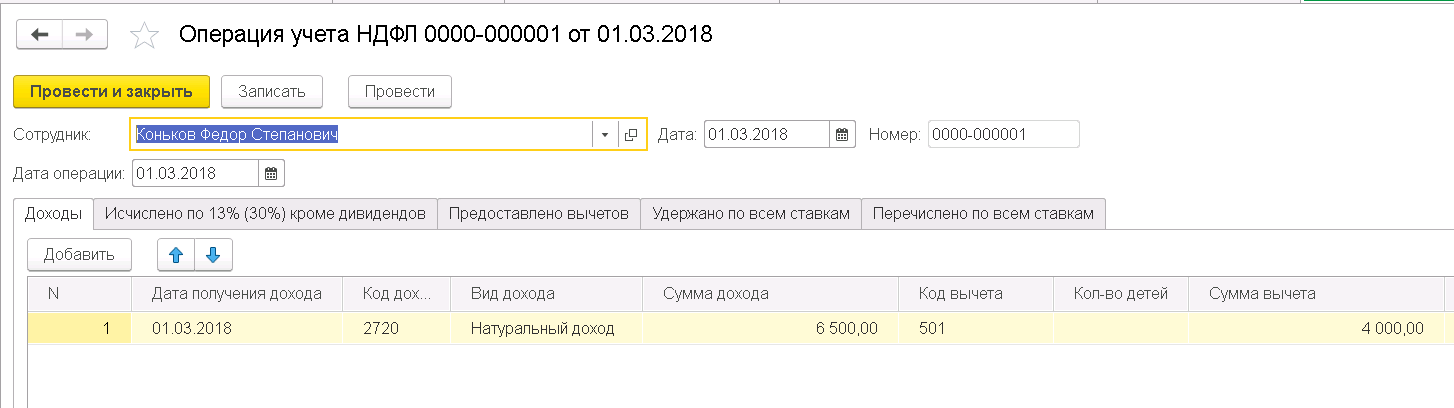

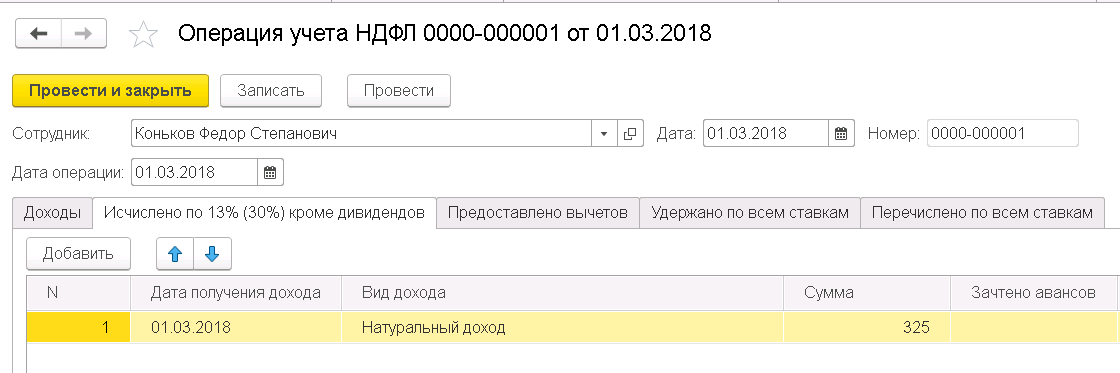

Для оформления в ЗУП 3 дарения сторонним лицам (в нашем случае гражданину Конькову) необходимо использовать документ Налоги и взносы - Операция учета НДФЛ.

В нашем случае имеем факт дарения с кодом вычета 501, заполняем первые две вкладки документа: Доходы, Исчислено по ставке 13%.

Теперь сумму НДФЛ, не удержанную по данному факту дарения, налоговый агент обязан отразить в справке 2-НДФЛ в конце года.

4. Апрель. Дарение денег.

В соответствии с пунктом 1 статьи 572 ГК РФ работодатель может подарить сотруднику вещь, причем статья 128 ГК РФ указывает, что вещью могут быть и наличные деньги.

Денежный подарок от работодателя, не связанный с трудовой деятельностью (к празднику, юбилею и т. д.), — это доход сотрудника (п. 1 ст. 210 НК РФ) с кодом 2720.

Стоимость денежных подарков, как и подарков в натуральной форме, облагается НДФЛ в размере, превышающем 4 000 руб. за налоговый период, по ставке 13% или 30% в зависимости от налогового статуса сотрудника.

Если в организации практикуется дарение денежных средств, то в программе 1С:Зарплата и управление персоналом 8 редакции 3 следует выполнить предварительную настройку.

Настройка вида расчета для регистрации денежного подарка

В меню Настройка — Начисления — Создать.

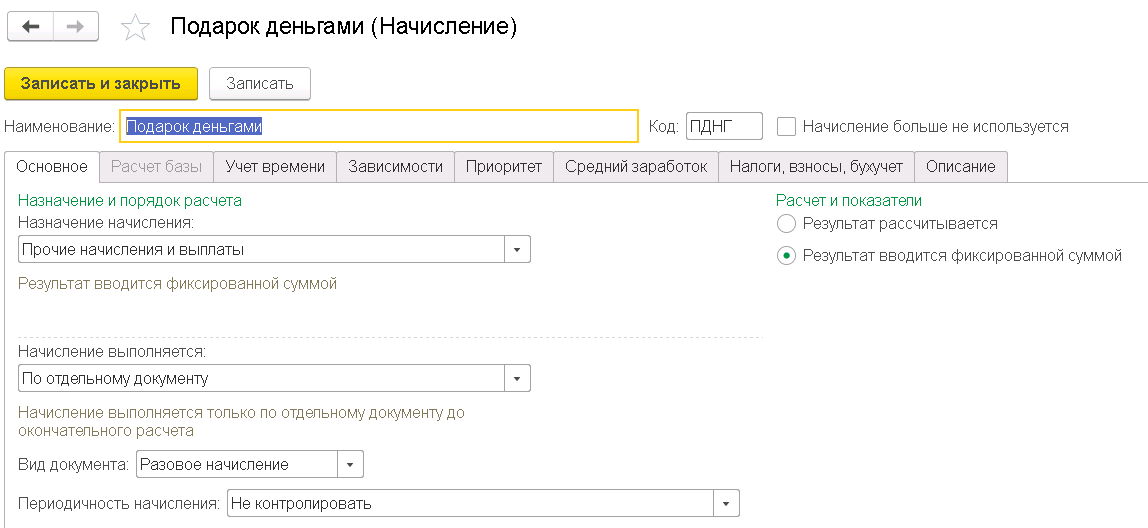

На закладке Основное следует:

-

в поле Наименование — ввести название начисления, например Подарок деньгами

-

в поле Назначение начисления — Прочие начисления и выплаты

-

в поле Начисление выполняется — По отдельному документу

-

Вид документа установить Разовое начисление.

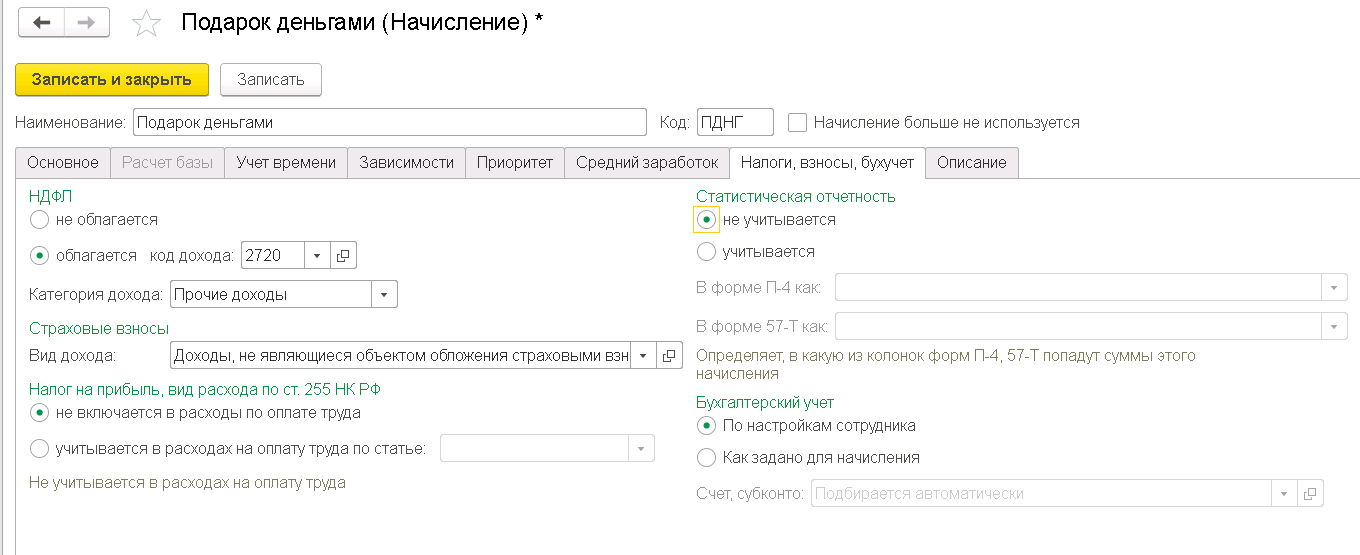

На закладке Налоги, взносы, бухучет в поле НДФЛ переключатель необходимо установить на поле облагается и указать код дохода — 2720.

Сумма, освобождаемая от налогообложения (не более 4000 руб. за налоговый период), отражается как вычет с кодом 501 и в программе применяется к доходу с кодом 2720 по умолчанию. В поле Категория дохода необходимо выбрать Прочие доходы.

В организации практикуется оформление договоров дарения для подарков на любую сумму, а не только для тех, стоимость которых превышает 3 000 руб. Для страховых взносов в поле Вид дохода необходимо выбрать Доходы, не являющиеся объектом обложения страховыми взносами.

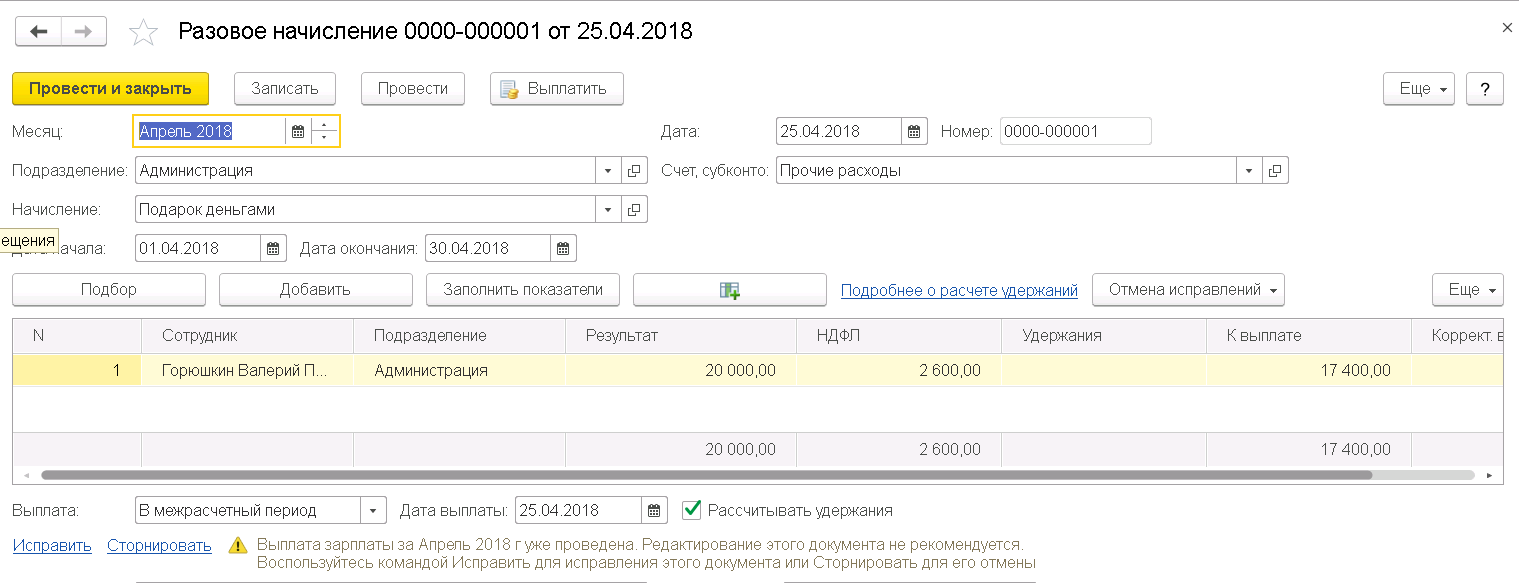

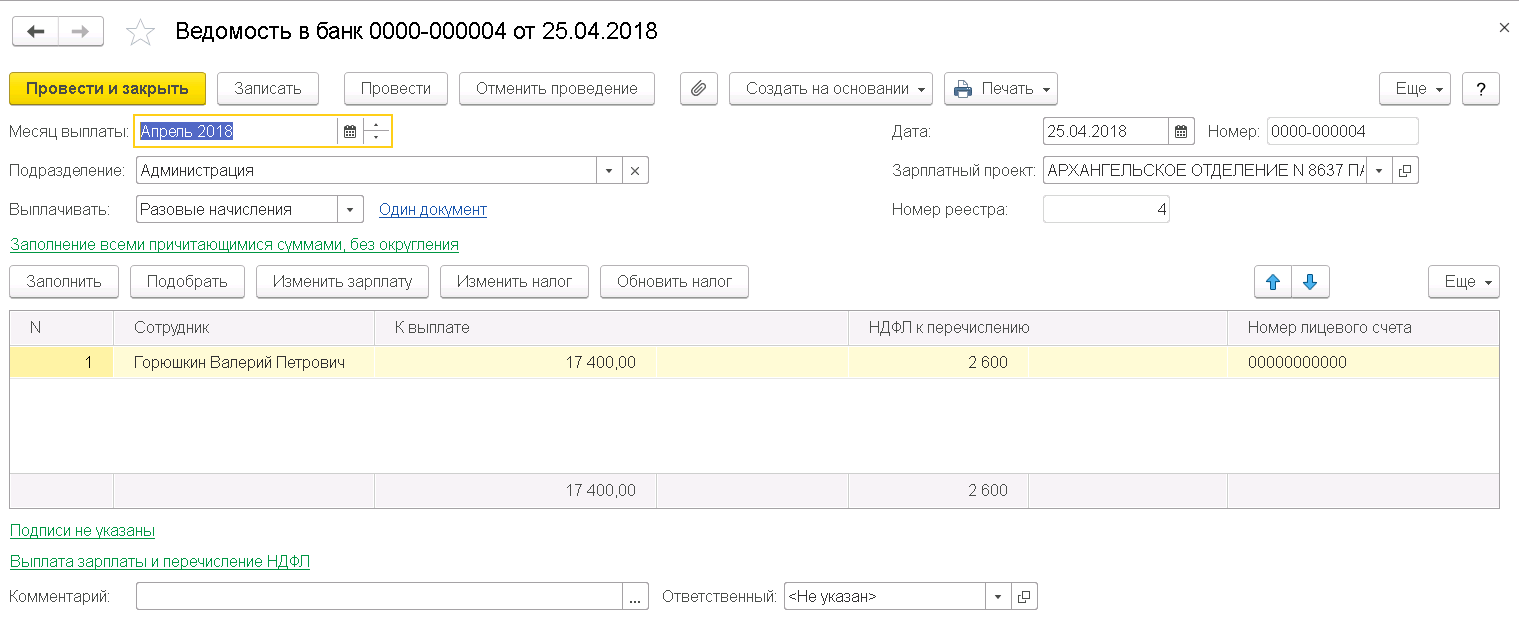

Для отражения денежного подарка в программе следует в меню Зарплата создать документ Разовые начисления. В качестве Начисления в документе выбирается настроенный вид начисления Подарок деньгами. Для выбранного сотрудника в поле Результат указывается величина денежного подарка. НДФЛ исчисляется с учетом вычета 4000 руб. и всех подарков (доходов с кодом 2720) в натуральном и денежном выражении, зарегистрированных для сотрудника в текущем налоговом периоде (в текущем году).

Дата фактического получения дохода в виде денежного подарка — день его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Удержанный с такого подарка налог необходимо перечислить в бюджет не позднее дня, следующего за днем его выплаты сотруднику (п. 6 ст. 226 НК РФ).

Проводки в бухучете

Бухгалтерские записи на счетах по выданным подаркам на безвозмездной основе, которые были приобретены и поставлены на учёт как материалы, товары, продукция собственного производства или денежные документы, отражены в таблице:

|

Дт |

Кт |

Операция |

|

73.03 |

10, 41, 43, 50.03 |

Списана стоимость ценностей, числящихся на счете материалы, товары или готовая продукция |

|

91.2 |

73.03 |

Задолженность сотрудников за выданные подарки списана на прочие расходы, так как выдача носит безвозмездный характер |

Затраты, списанные за счёт чистой прибыли (счёт 91.2) не участвуют в расходах по прибыли в налоговом учёте, далее по тексту НУ и в декларации по налогу на прибыль не отражаются. Поэтому возникает, согласно ПБУ 18/02 постоянное налоговое обязательство, которое отражается записью на счетах:

|

Дт |

Кт |

Операция |

|

99.2.3 |

68.2 |

Начислено постоянное налоговое обязательство |

НДС по выданным подаркам

-

Исчислять нужно, в том случае если он выдан имуществом

-

Не надо исчислять, если он выдан денежными средствами

Начисление НДС:

| Дт | Кт | Операция |

| 91.2 | 68.02 |

НДС начислен на стоимость материальных ценностей, переданных работникам компании

|

По приобретенным подаркам для сотрудников и их детей, полученный при приобретении ценностей (имущества) НДС можно принять к возмещению из федерального бюджета государства. В таком случае НДС, принятый к вычету и исчисленный при выдаче, будет составлять одну и ту же сумму.