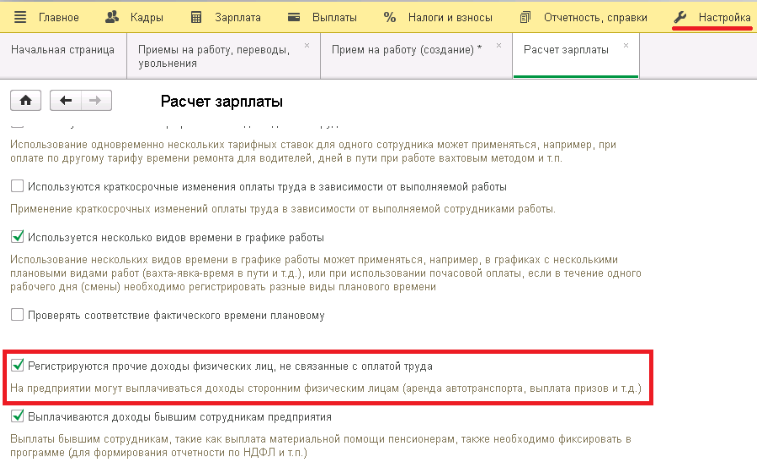

Существует два способа отражения в программе. Первый метод сопровождается необходимостью дальнейшего переноса в 1С Бухгалтерия по счету 76. Для этого нужно установить метку рядом со строкой «Регистрируются прочие доходы физических лиц…», которая находится в разделе «Настройка» и подразделе «Расчет зарплаты».

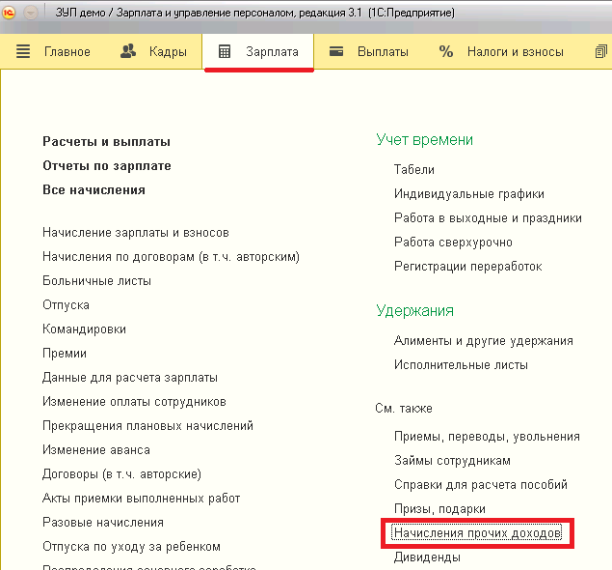

После проведения этой операции в разделе «Зарплата» бухгалтеру становится доступный документ «Начисление прочих документов».

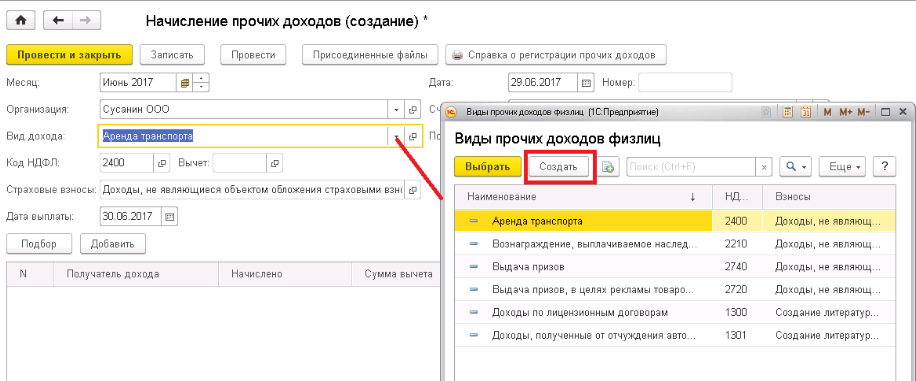

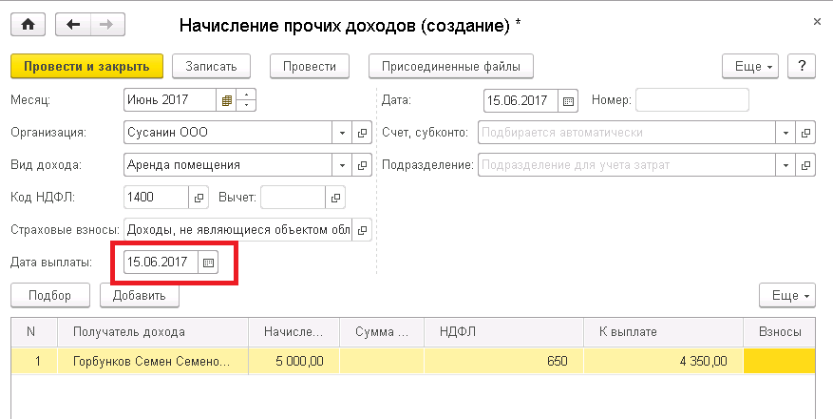

Для отражения НДФЛ в соответствующей отчетности следует указывать дату фактической выплаты, вне зависимости от периода начисления. Если компания осуществляет несколько таких выплат, то на каждую по отдельности создается свой документ. При этом в поле «Вид дохода» требуется выбрать необходимый тип из существующего справочника.

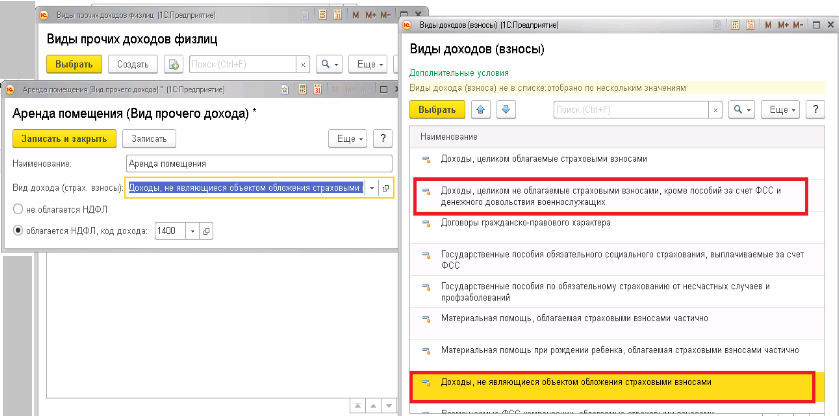

При отсутствии в справочнике требуемого вида дохода его можно создать. Для этого достаточно клинкуть в открывшемся окне на кнопку «Создать».

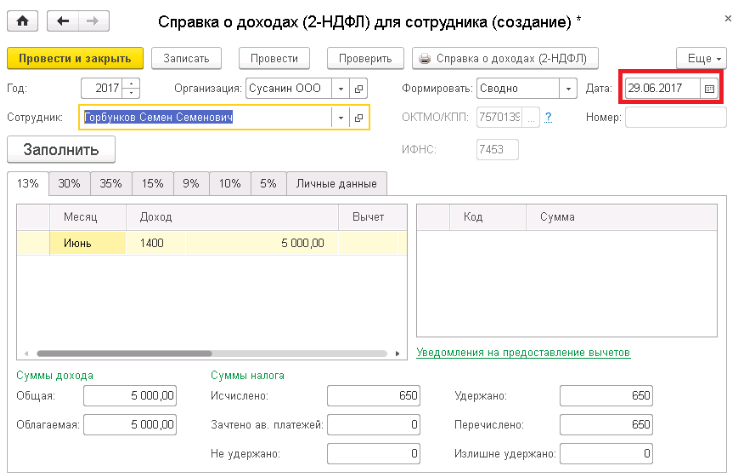

Проверка корректности введенных сведений можно осуществить в отчетах:

-

справка 2-НДФЛ, с указанием даты позднее дня выплаты. Этот документ находится в разделе «Отчетность, справки»;

-

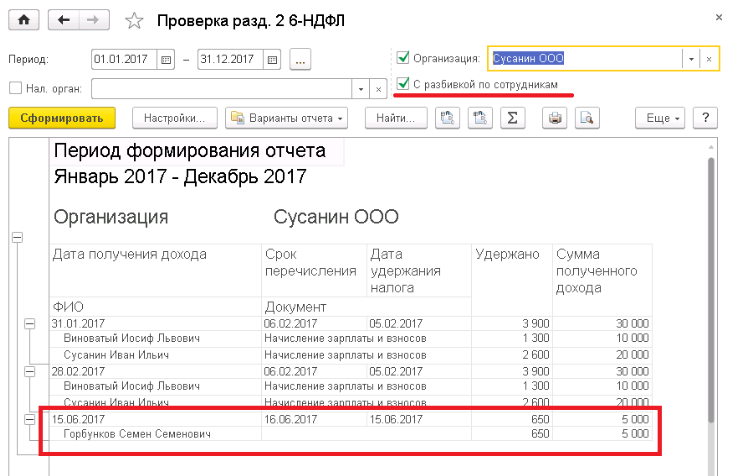

отчет «Проверка Разд. 2 6-НДФЛ». Он находится в разделе «Налоги», «Отчеты по налогам и взносам», «С разбивкой по сотрудникам».

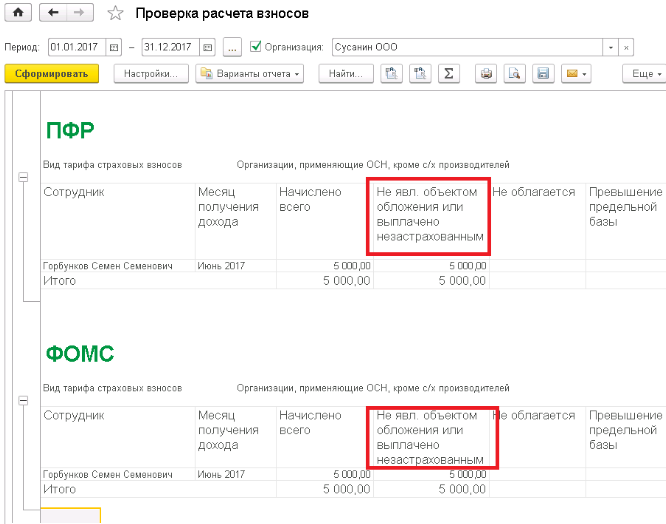

Обложение по взносам в веденной документации проверяется по отчету «Проверка расчета взносов», который находится в разделе «Налоги», подразделе «Отчеты по налогам и взносам».

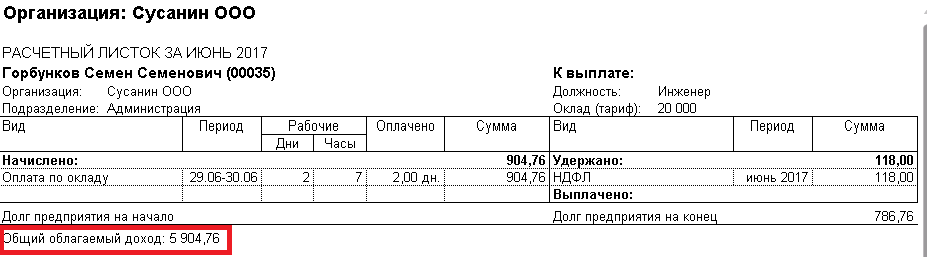

В ведомостях на выплату, например, в банковскую организацию или кассу, суммы из документации «Начисление прочих доходов» не попадают, а также не отражаются в расчетных листах. Они фигурируют для справки в отчете «Общий налогооблагаемый доход».

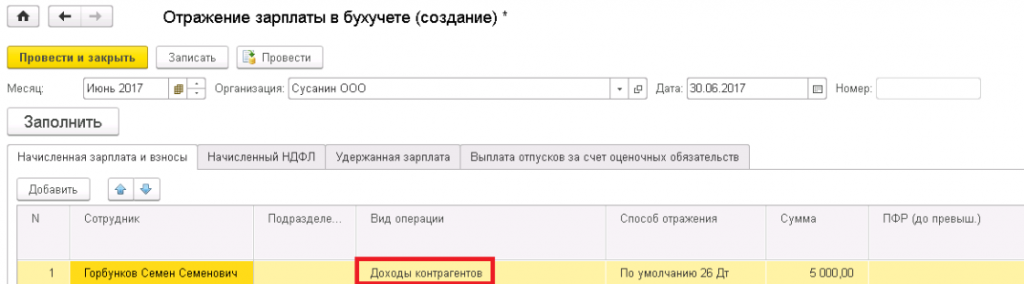

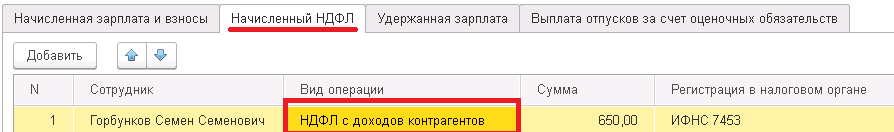

А в документ по отражению заработной платы в учете сведений из начисления прочих доходов попадут в операции «Доходы контрагентов». И во вкладке начисление НДФЛ с операцией – НДФЛ с доходов контрагентов.

После синхронизации с 1С при таком способе сформируются необходимые проводки по 76 счету.

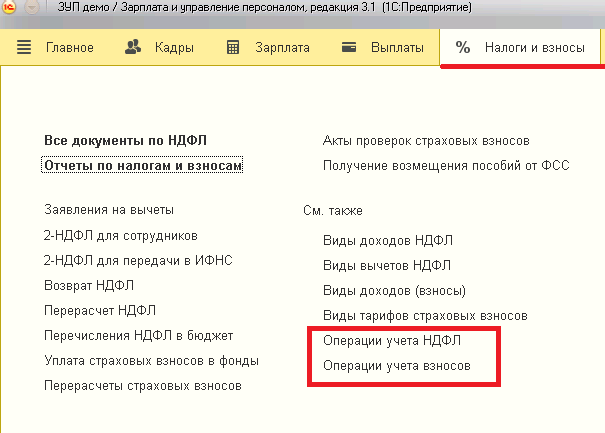

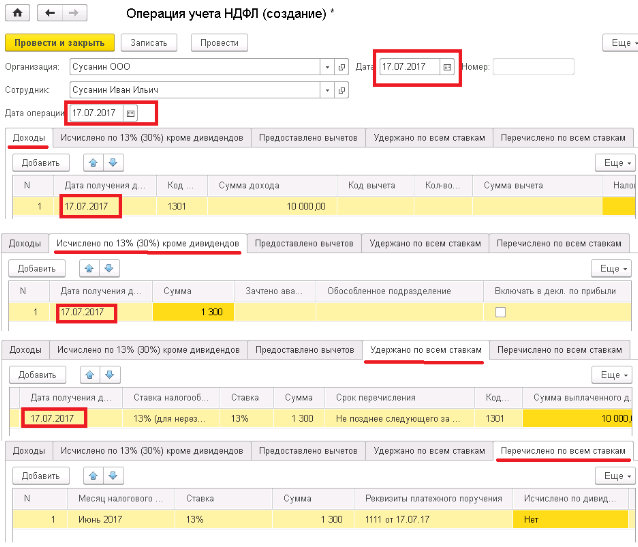

Второй метод не требует переноса в программу. В разделе «Налоги и взносы» по каждому факту осуществления выплаты необходимо создать документ «Операция учета НДФЛ».

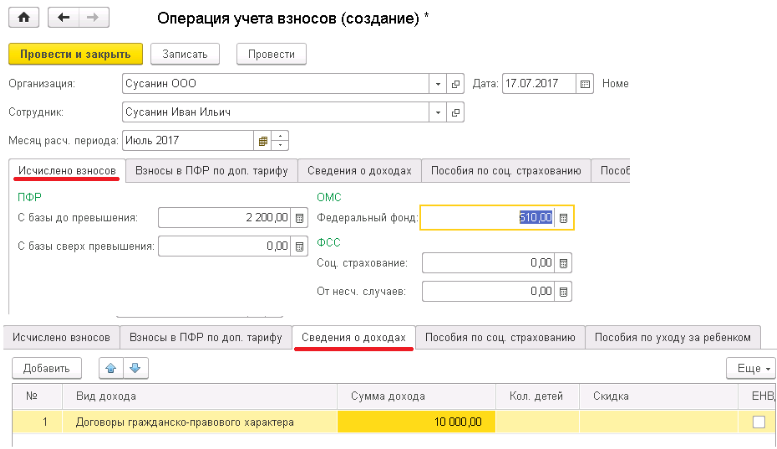

В документации бухгалтер должен заполнить поля по «Исчислено», Доходы», «Удержано» и «Перечислено». Для отражения взносов присутствует необходимость в создании документа «Операция учета взносов», в котором заполняются вкладки «Сведения…» и «Исчислено взносов».

В документации по отражению заработной платы в учете информация об этих документов не попадет, а необходимые проводки необходимо создать в 1С Бухгалтерия.