Сотрудник умер 04 сентября 2022 г. 09 сентября 2022 г родственник покойного обратился в бухгалтерию о выплате доходов, которые не были получены умершим:

-

зарплаты за сентябрь года

-

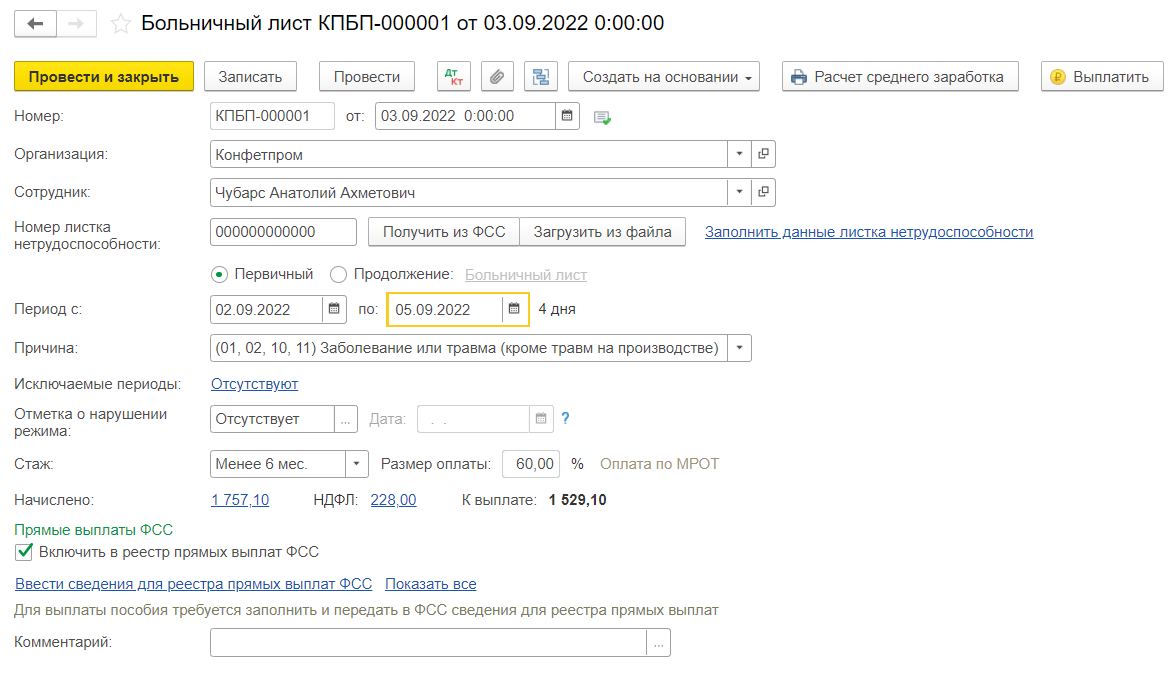

пособия по временной нетрудоспособности за первые три дня за счет средств работодателя (из ФСС поступила информация о закрытии больничного по покойному с кодом 34 вместе с запросом о предоставлении сведений, необходимых для назначения пособия). Период нетрудоспособности – с 02 сентября по 05 сентября

-

компенсации за неиспользованный отпуск

-

премии

Необходимо выплатить члену семьи покойного сотрудника перечисленные доходы.

Нормативная информация

Заработная плата и иные выплаты, начисленные в соответствии с законодательством в пользу умершего сотрудника, не подлежат обложению страховыми взносами (письма Минтруда России от 20.02.2013 № 17-3/292, от 23.06.2015 № 17-3/В-307). Но в письме Минфин России от 22.08.2017 № 03-15-07/53912 подчеркнул, что датой выплат в целях исчисления взносов является день начисления указанных сумм (ст. 424 НК РФ). Из этого следует, что если вознаграждения начислены до даты смерти сотрудника (то есть когда он еще был застрахованным лицом), они признаются объектом обложения страховыми взносами (в качестве выплаты в рамках трудовых отношений). Это правило действует вне зависимости от даты выплаты указанных сумм после смерти сотрудника членам семьи или иждивенцам. Следовательно, не облагаются страховыми взносами только те суммы (зарплата, компенсация отпуска и т. п.), которые начислены сотруднику после его смерти.

В письмах от 06.03.2020 № 03-04-06/16879, от 22.01.2020 № 03-04-05/3420, от 24.04.2017 № 03-15-06/24374, от 06.10.2016 № 03-04-05/58142 Минфин России указал, что при выплате вознаграждения членам семьи умершего сотрудника у организации-работодателя не возникает обязанностей налогового агента.

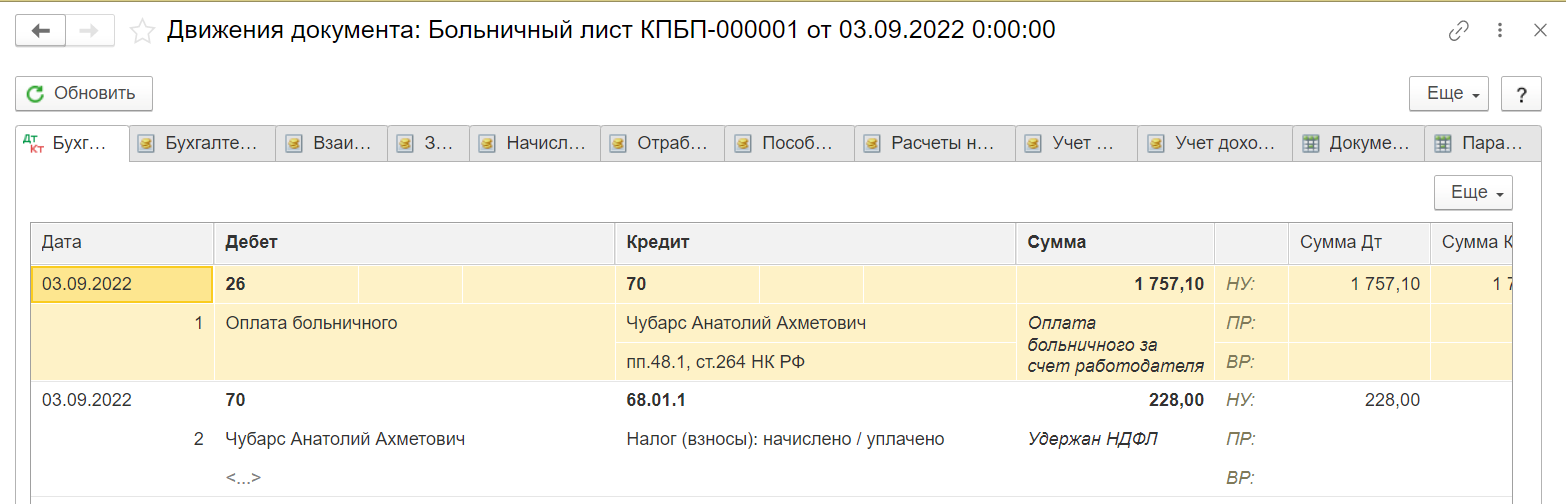

Пособие по временной нетрудоспособности

Пособие по временной нетрудоспособности начисляется и рассчитывается документомБольничный лист (Зарплата и кадры – Все начисления – Создать – Больничный лист). Сумма пособия за первые три дня за счет средств работодателя составляет 1700,40 руб., исчисленный НДФЛ равен 221 руб.

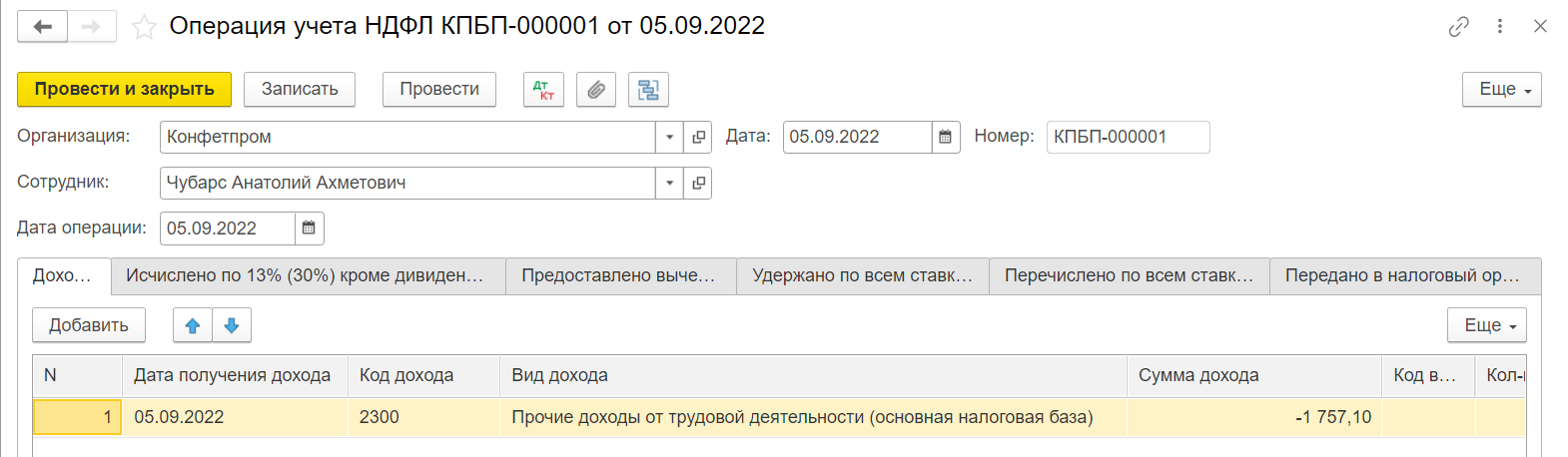

Уменьшаем облагаемую базу по НДФЛ на сумму пособия

При начислении пособия был исчислен НДФЛ. Поэтому чтобы уменьшить облагаемую базу по НДФЛ на сумму пособия, зарегистрируем документ Операция учета НДФЛ (Зарплата и кадры – Все документы по НДФЛ – Создать – Операция учета НДФЛ). - Доходы введите сумму пособия со знаком минус.

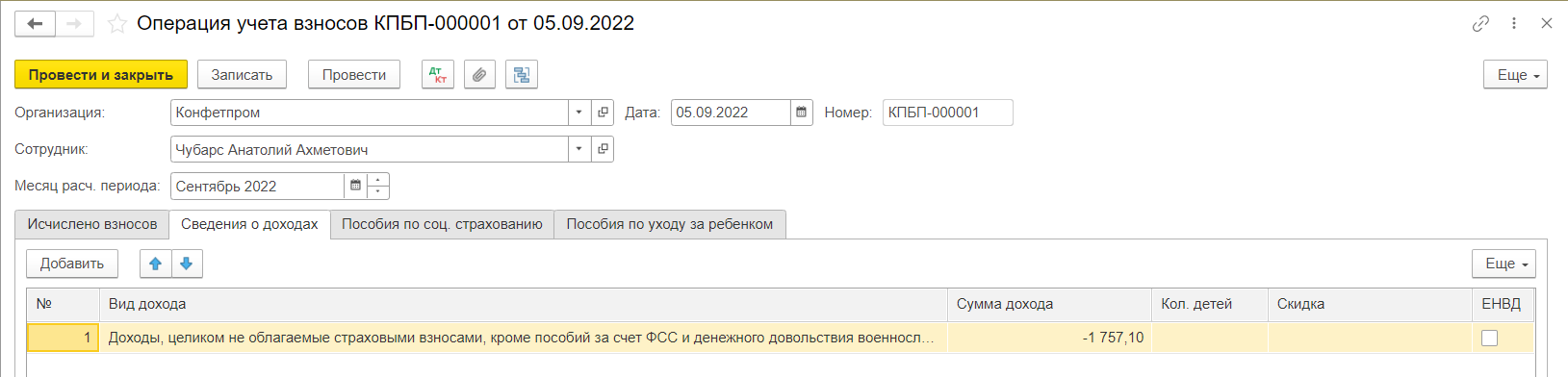

Уменьшаем облагаемую базу по взносам на сумму пособия

Далее необходимо скорректировать облагаемую базу по страховым взносам с помощью документа Операция учета взносов (Зарплата и кадры – Операции учета взносов). В нашем примере пособие не является объектом обложения страховыми взносами, т. к. начислено после даты смерти сотрудника. Поэтому в документе отразим сумму пособия со знаком минус (Сведения о доходах).

Если сотруднику было начислено вознаграждение до даты его смерти и не выплачено, то корректировать облагаемую базу по страховым взносам по такому вознаграждению не нужно, т. к. вознаграждения, начисленные до даты смерти сотрудника (когда он являлся застрахованным лицом), признаются объектом обложения страховыми взносами (в качестве выплаты в рамках трудовых отношений) (письмо Минфина России от 22.08.2017 № 03-15-07/53912).

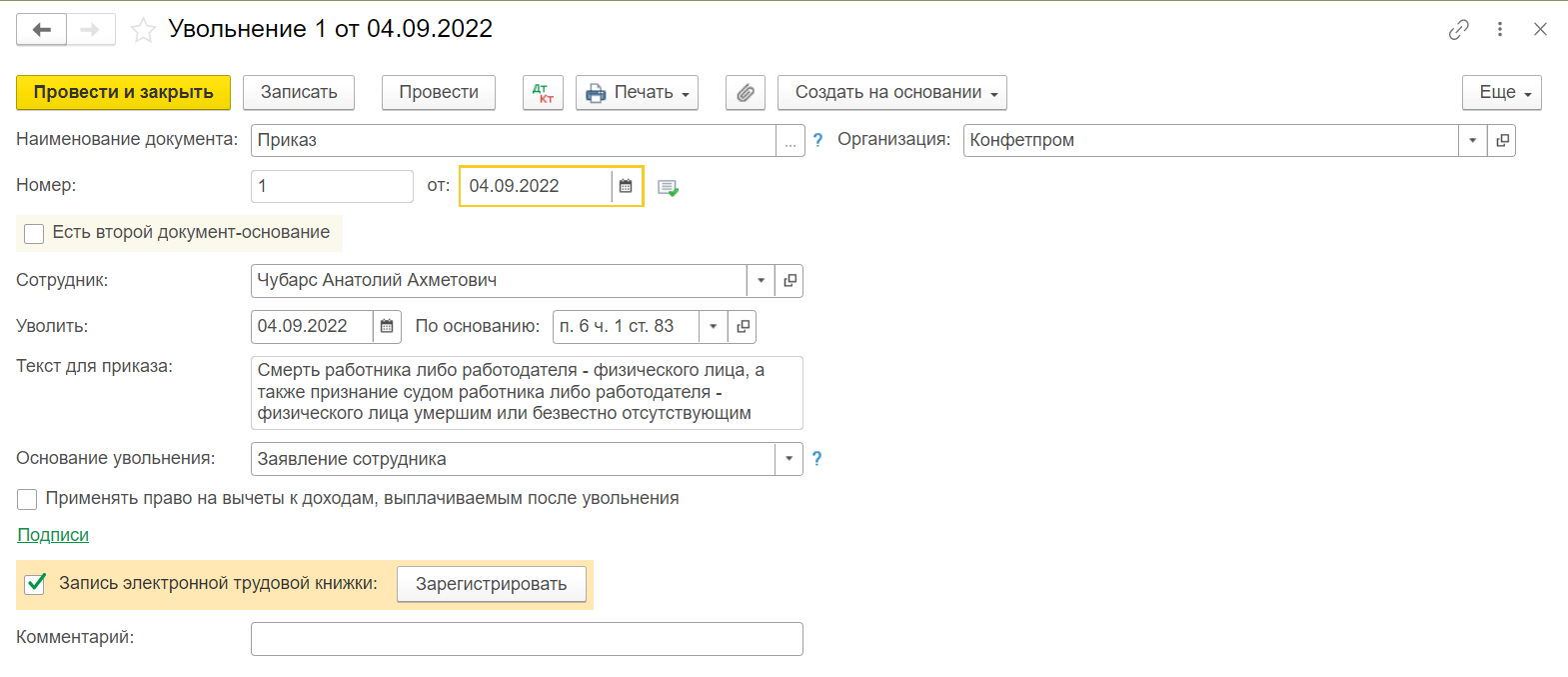

Создаем документ Увольнение

Трудовой договор прекращается в связи со смертью сотрудника, поэтому необходимо создать документ Увольнение (Зарплата и кадры – Кадровые документы – Создать – Увольнение.

Дата увольнения – это дата смерти сотрудника. В поле Основание увольнения укажите п. 6 ч. 1 ст. 83.

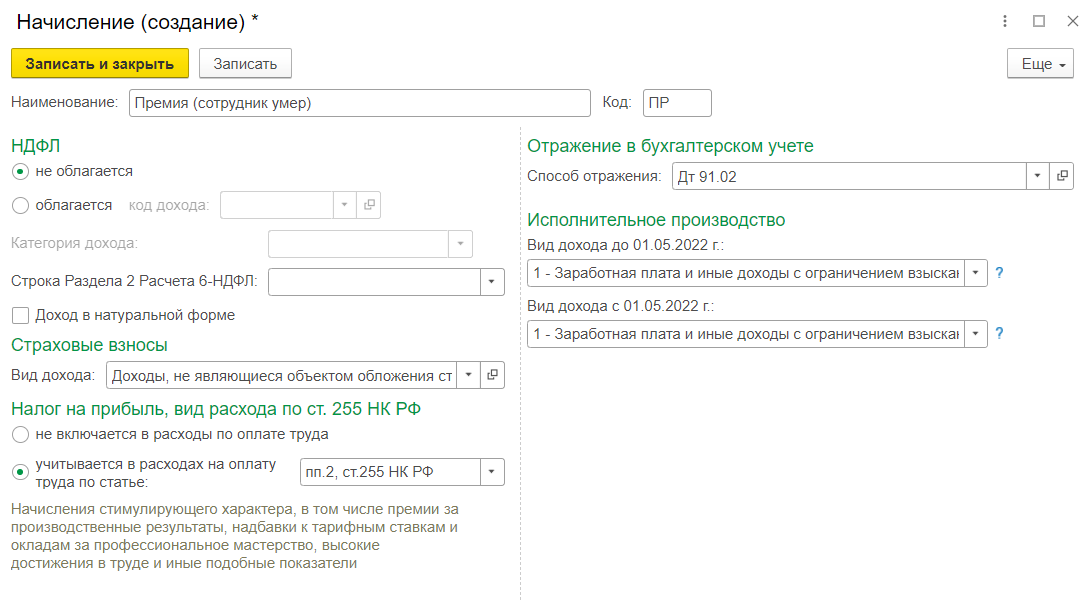

Создаем необлагаемые НДФЛ и взносами начисления

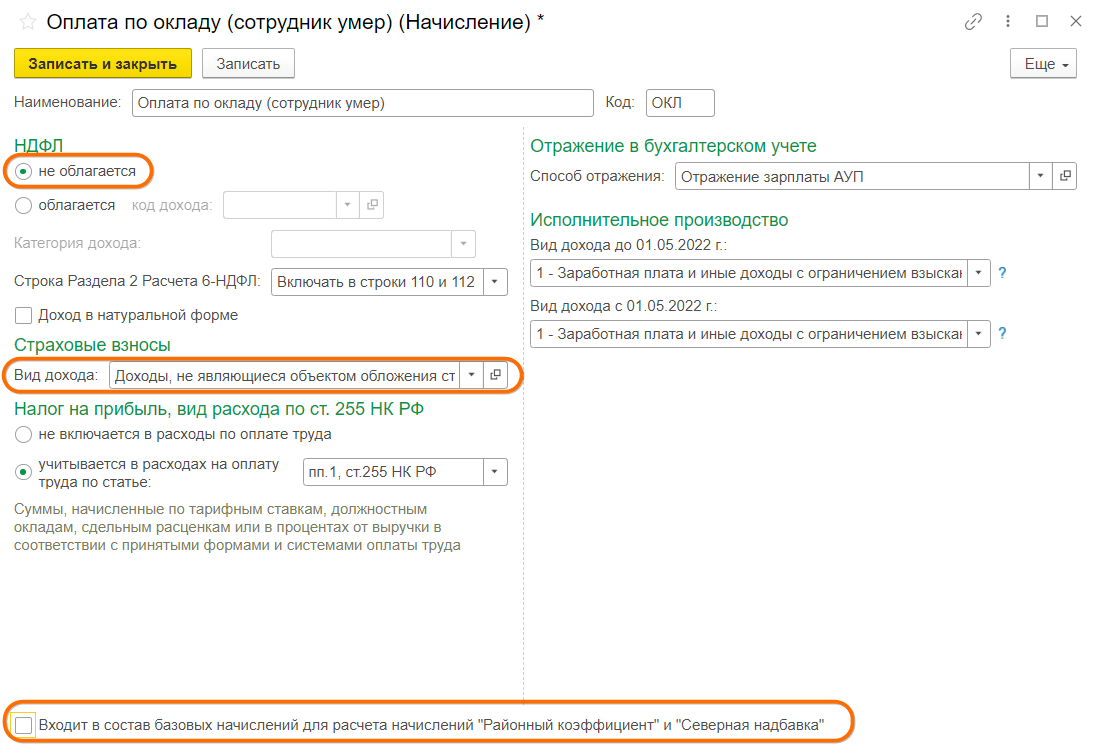

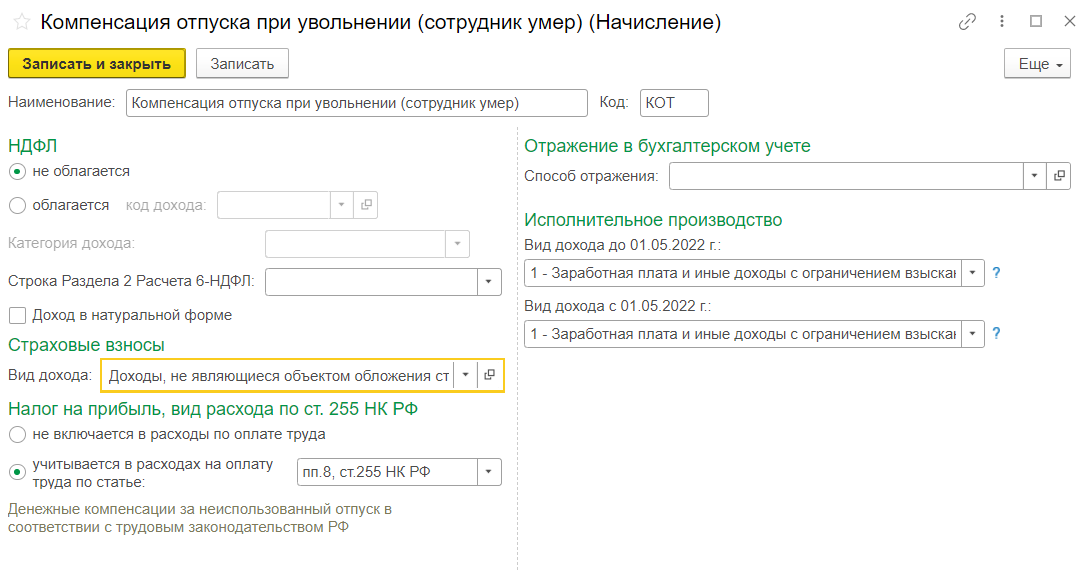

Для начисления зарплаты за апрель, премии и компенсации за неиспользованный отпуск создайте отдельные начисления, которые не облагаются НДФЛ и страховыми взносами (Зарплата и кадры – Настройки зарплаты – Расчет зарплаты – Начисления).

Для начисления оклада и премии снимите флаг Входит в состав базовых начислений для расчета начислений Районный коэффициент и Северная надбавка и создайте отдельные виды этих начислений, которые также не облагаются НДФЛ и страховыми взносами (если они начисляются сотруднику).

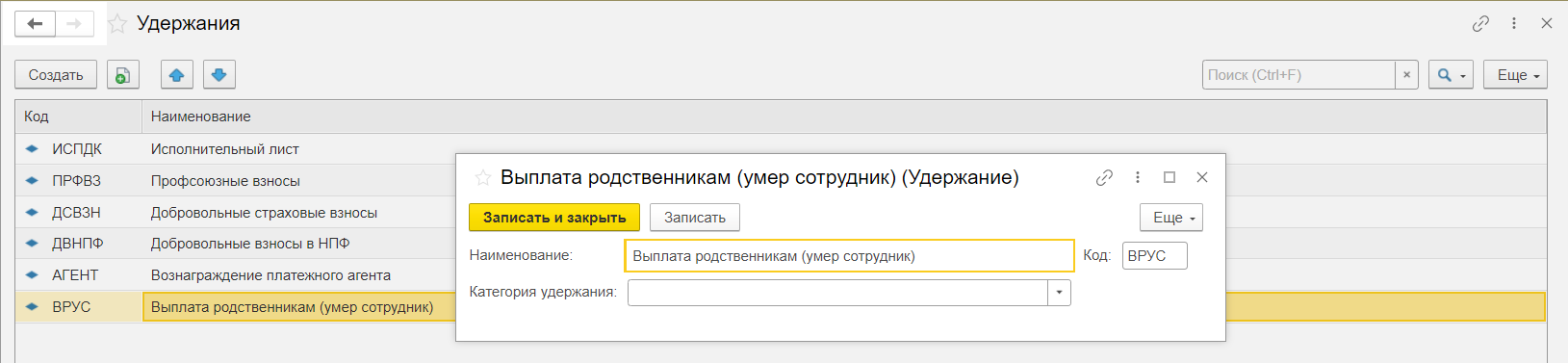

Создаем удержание (в счет родственников)

При формировании документа на выплату доход умершего сотрудника будет включен в него автоматически. Но в нашем примере выплачиваемые суммы не должны указываться в ведомостях на выплату зарплаты, так как расчет при увольнении умершего сотрудника будут получать его родственники. Создайте новый вид удержания (Зарплата и кадры – Настройки зарплаты – Расчет зарплаты – Удержания), чтобы в дальнейшем во взаиморасчетах с сотрудником отразить, что выплата будет произведена родственнику.

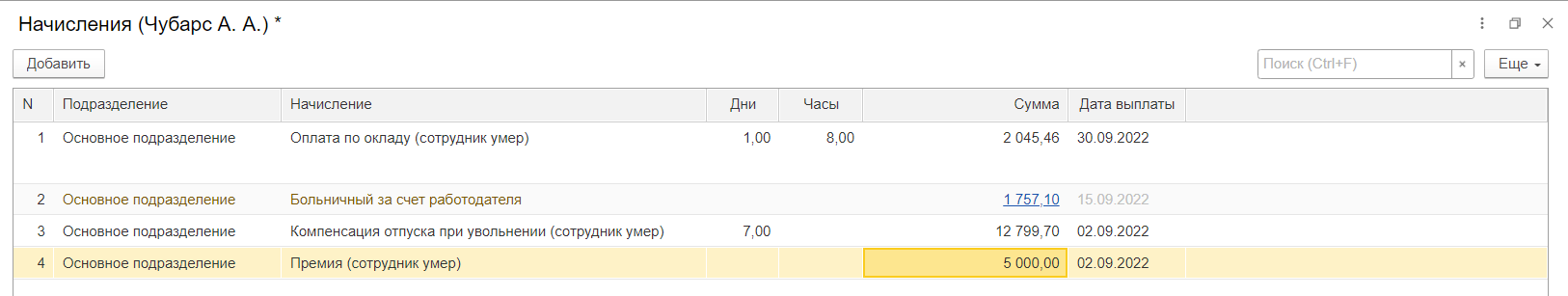

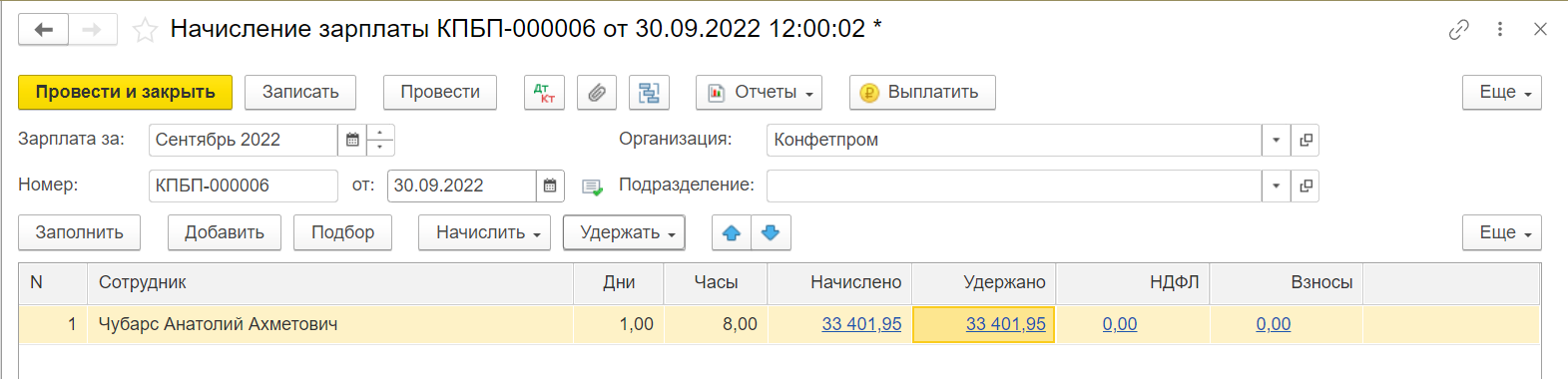

Начисляем выплаты сотруднику

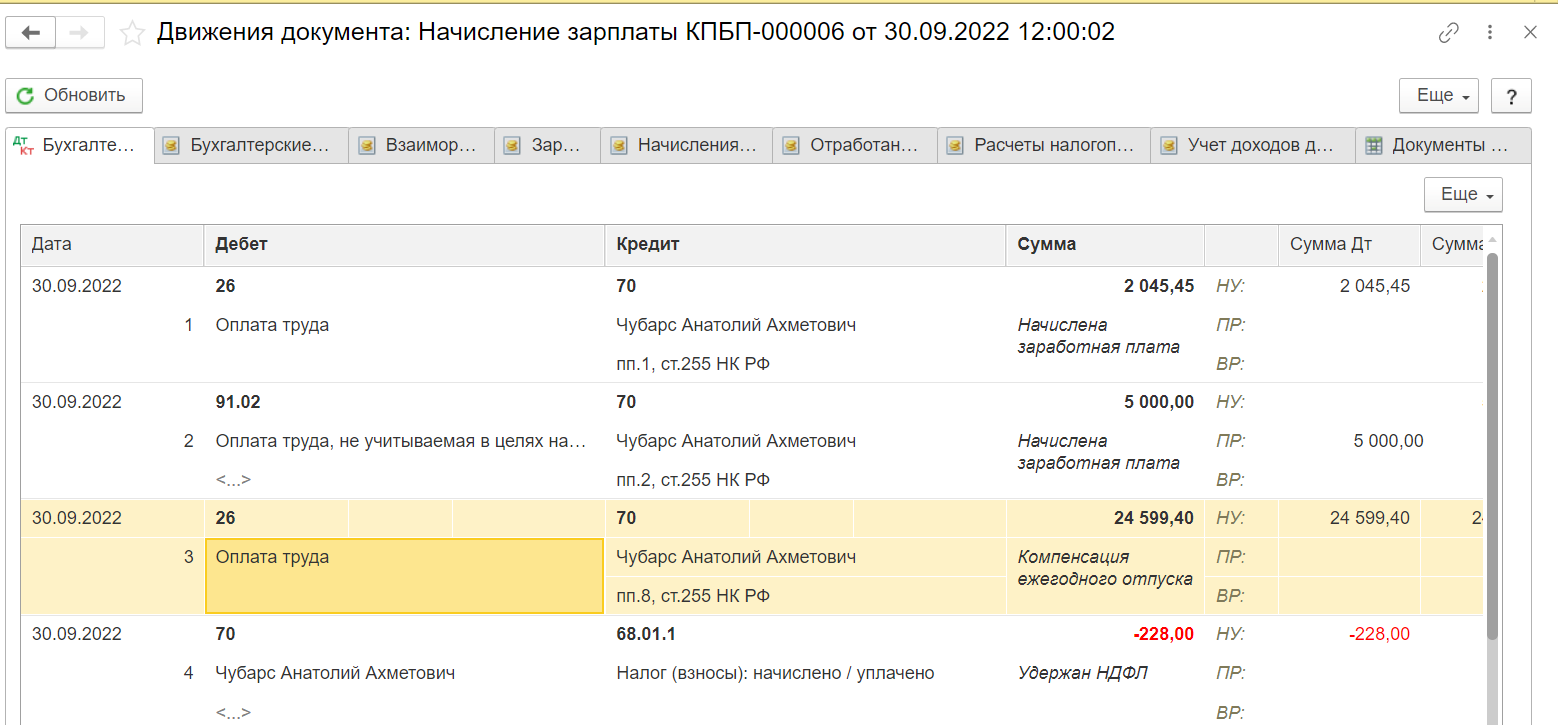

Далее с помощью документа Начисление зарплаты начислите сотруднику необходимые выплаты.

При заполнении документа используйте ранее созданные начисления, которые не облагаются НДФЛ и взносами. В нашем примере начислены оклад, квартальная премия и компенсация за неиспользованный отпуск (рассчитывается самостоятельно).

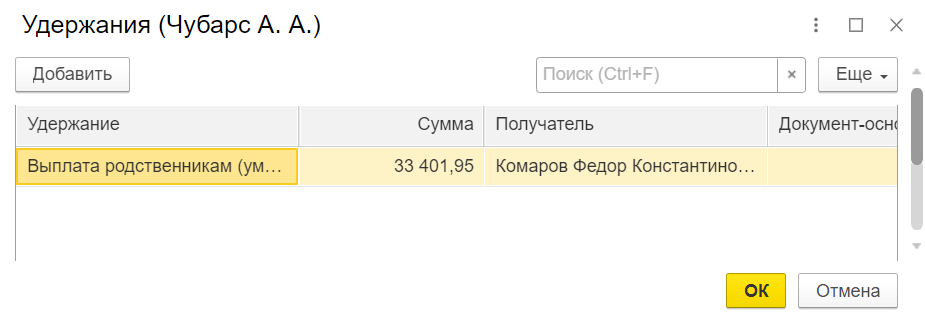

Зарегистрируйте ранее созданное удержание на общую сумму выплаты (далее при формировании ведомости на выплату сотрудникам доходы умершего сотрудника в документ не попадут). Также будет произведен перерасчет НДФЛ (так как ранее был введен документ Операция учета по НДФЛ). В нашем примере сторнирован НДФЛ с пособия 228 руб.

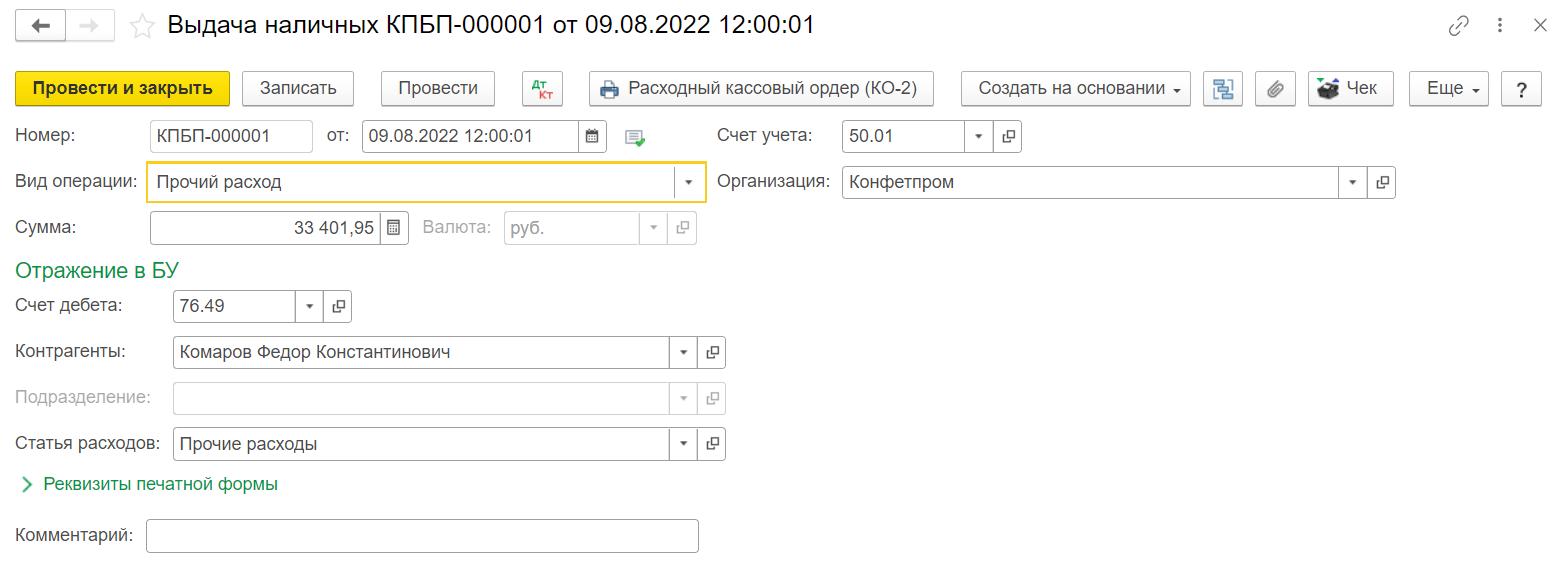

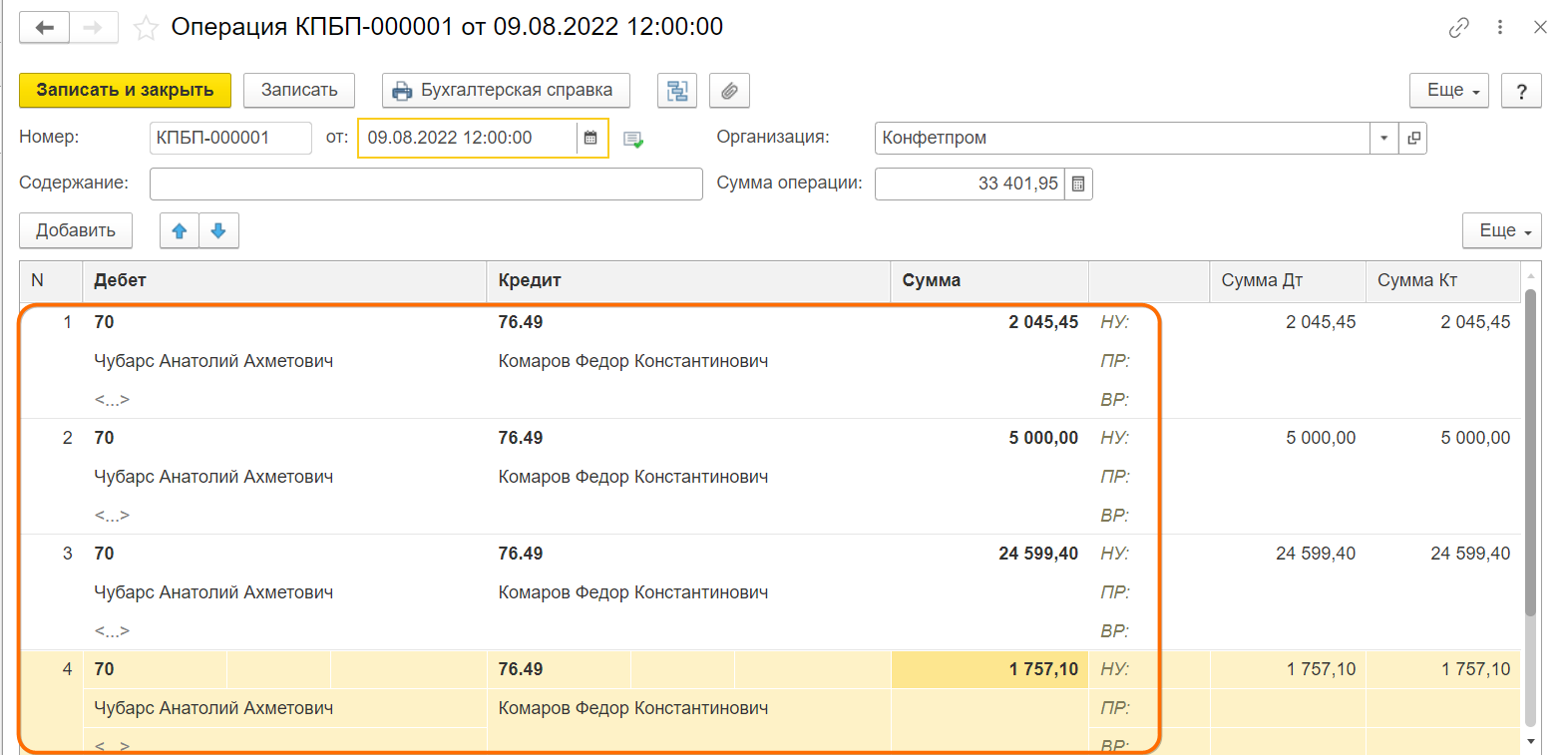

Операцией вручную переносим суммы начислений с 70-го на 76-й счет

Все начисления по сотруднику отражены в бухгалтерском учете по Кт 70. Так как расчет при увольнении умершего сотрудника будет получать его родственник (и мы в документе начисления зарплаты произвели удержание дохода в его пользу), то необходимо суммы отразить по Кт 76.49. Создайте документ Операция (Операции – Операции, введенные вручную).

В документе по каждой сумме начисленного дохода умершему сотруднику создайте проводку по дебету счета 70 и Кт 76.49, выбрав контрагентом родственника, который будет получать расчет (создав его предварительно в справочнике контрагентов). В нашем примере создадим проводки на сумму:

-

зарплаты за апрель – 2045,45 руб.

-

премии – 5000 руб.

-

компенсации за неиспользованный отпуск – 724599,40 руб.

-

пособия по временной нетрудоспособности – 1757,10 руб. Итого: 33401,95 руб.

Регистрация выплаты родственникам

Дальнейший порядок действий зависит от того, как родственник покойного сотрудника будет получать причитающиеся ему суммы – через кассу или через банк. Если необходимо сумму выплатить наличными, создайте документ Выдача наличных (Банк и касса – Кассовые документы – Выдача наличных) с видом операции Прочий расход, а если необходимо сумму перечислить на счет, то используйте документ Списание с расчетного счета (Банк и касса – Банковские выписки – Списание с расчетного счета) с видом операции Прочее списание. При заполнении документов укажите Дт 76.49 и выберите получателем родственника, который получает расчет за покойного.