Как удержать основной долг и проценты по договору займа с сотрудником

Сотруднице ООО Конфетпром Ивановой А. А. с 15.06.2022 предоставлен заем в размере 100000 руб. сроком на 12 месяцев под 3 процента годовых на цели, не связанные с приобретением дома, квартиры или долей в них. Договором предусмотрено погашение займа путем удержания из заработной платы по 8333,33 руб. ежемесячно, начиная с зарплаты за июнь 2022 г. Удержанию из заработной платы подлежат также проценты за пользование заемными средствами. Проценты за пользование заемными средствами начисляются со следующего дня после поступления их на расчетный счет сотруднику.

Настройка видов удержания

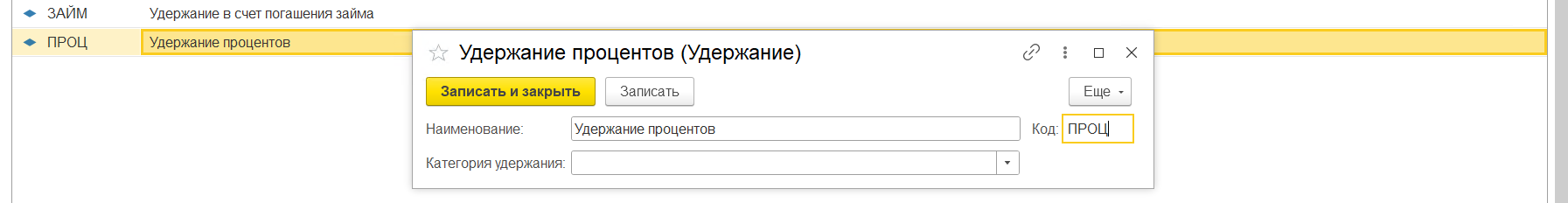

1. Зарплата и кадры - Настройки зарплаты - Расчет зарплаты - Удержания - Создать.

3. В поле Наименование заполните название вида удержания. В нашем примере - Удержание в счет погашения займа.

4. В поле Категория удержания выберите вид удержания из предложенного перечня (Профсоюзные взносы, Исполнительный лист, Вознаграждение платежного агента, Дополнительные страховые взносы на накопительную часть пенсии, Добровольные взносы в НПФ). В нашем примере данное поле заполнять не нужно.

Вид расчета для удержания процентов за пользование заемными средствами создается аналогично, только необходимо заполнить другое наименование вида расчета, в нашем примере - Удержание процентов.

Расчет и удержание сумм в счет возврата займа

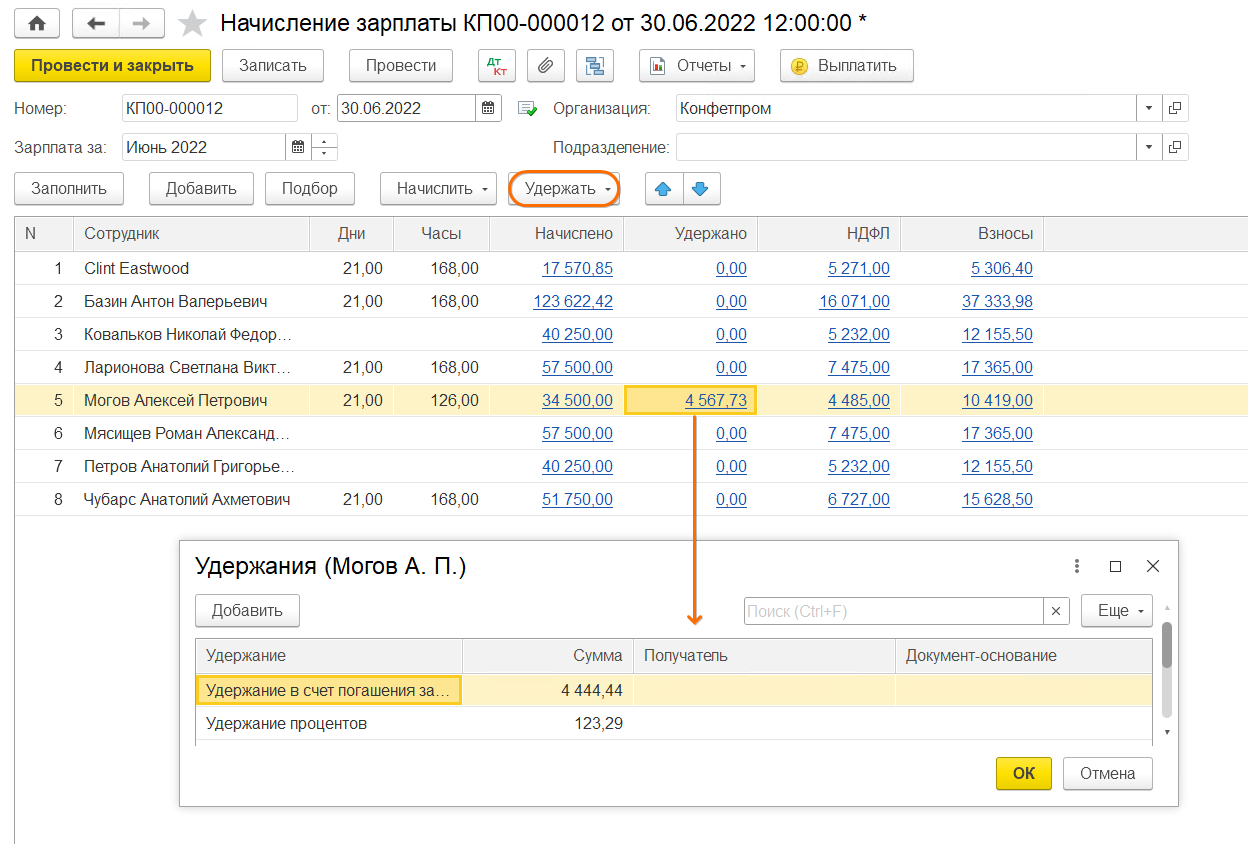

В июне 2022 г. рассчитаны удержания из заработной платы сотрудника:

- в счет погашения ссуды с даты выдачи займа (с 15.06. 2022): 100000 / 12 / 30 (дней в июне) * 16 (дней с 15 по 30 июня) = 4444,44

- проценты за пользование заемными средствами: 100000 руб. * 3% / 365 * 15 (с 16 по 30 июня 2022 г.) = 123,29

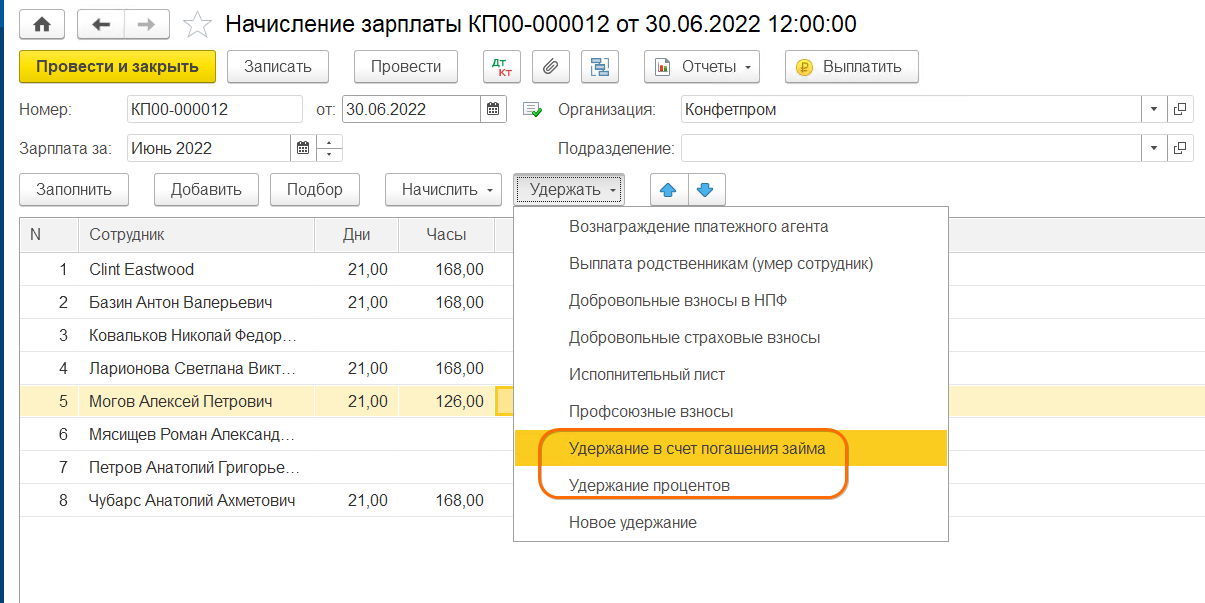

- Регистрация сумм удержания в счет погашения займа производится с помощью документа Начисление зарплаты (Зарплата и кадры - Все начисления).

- для автоматического заполнения и расчета документа по всем плановым начислениям сотрудников нажмите на кнопку Заполнить. Если необходимо начислить зарплату конкретным сотрудникам, нажмите на кнопку Подбор или Добавить

- выделив сотрудника, по кнопке Удержать выберите из списка ранее созданные виды удержания Удержание в счет погашения займа и Удержание процентов. В появившемся окне укажите суммы удержания. В нашем примере: 3 200 руб. - удержание в счет погашения займа и 88,77 руб. - удержание процентов.

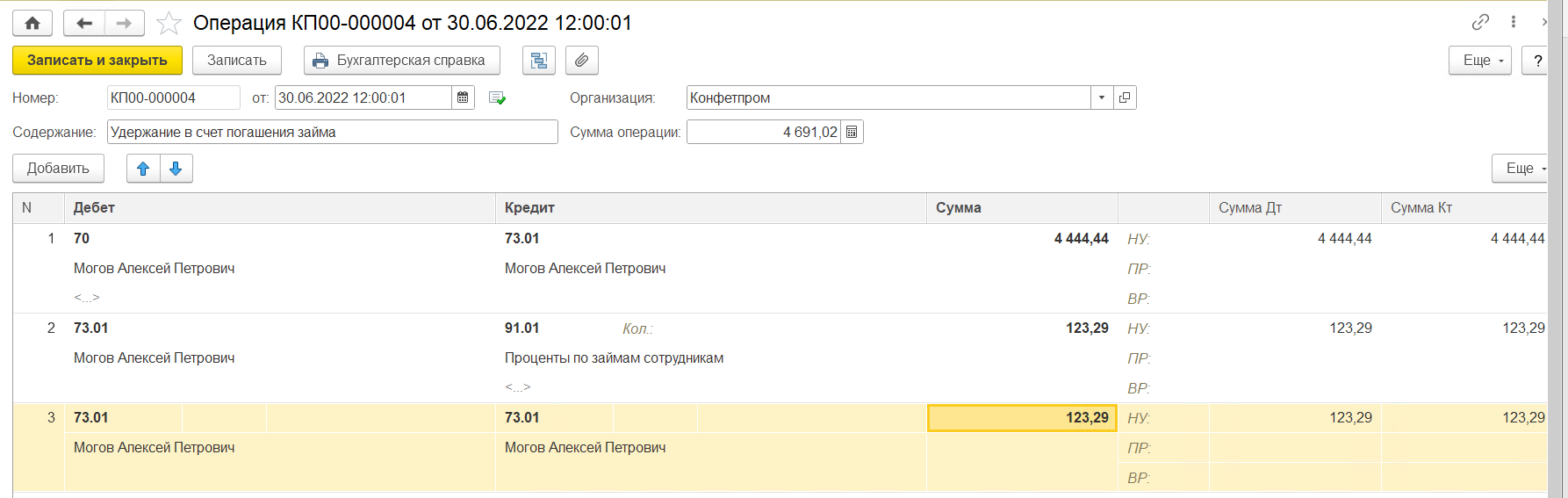

Регистрация сумм удержания через операцию

Регистрация сумм удержания в счет возврата займа в бухгалтерском учете производится с помощью документа Операция (Операции - Операции, введенные вручную - Создать - Операция).

- по Дт 70 и Кт 73.01 (погашение основного долга займа)

- по Дт 73.01 и по Кт 91.01 (начислены проценты по займу)

- по Дт 70 и Кт 73.01 (удержаны проценты по займу).

Зарегистрированные суммы удержания в счет возврата займа уменьшают сумму к выплате сотруднику.

Как рассчитать НДФЛ с материальной выгоды от экономии на процентах по договору займа

В нашем примере ставка НДФЛ равна 35 процентов, т.к. сотрудник является резидентом.

Формула расчета материальной выгоды:

Сумма займа к возврату * (Ключевая ставка*2/3/100 – Ставка займа/100)/365 * Число дней пользования

Ставка рефинансирования применяемая с 14.06.2022 – 9,5%

Материальная выгода от экономии за пользование заемными средствами в сумме 100000 (пока первый платеж не был внесен) в течение 15 дней при ставке займа 3% и ключевой ставке ЦБ 9,5%

составит:

100000,00 * (9,5*(2/3)/100 - 3/100)/365 * 15 = 136,99

НДФЛ с материальной выгоды составит:

136,99 руб. * 35% = 48 руб.

Дальнейшие расчеты по этой формуле производятся с учетом остающейся к погашению суммы займа.

При смене ключевой ставки осуществляется отдельный расчет материальной выгоды по количеству дней действия каждой ставки в месяце.

Доходы физических лиц в виде материальной выгоды от экономии за пользование заемными средствами, а также сумма НДФЛ, исчисленная с этих доходов, для целей отражения в отчетности по НДФЛ регистрируются в программе с помощью документа Операция учета НДФЛ.

- Зарплата и кадры - Все документы по НДФЛ - Создать и выберите вид документа Операция учета НДФЛ.

- Укажите организацию, дату документа и сотрудника. Номер документа проставляется программой автоматически, ручные его корректировки настоятельно не рекомендуются, во избежание дальнейших проблем с нарушением автонумерации.

- В поле Дата операции укажите дату удержания НДФЛ с материальной выгоды. Удержание исчисленной суммы налога с дохода в виде материальной выгоды производится в день фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание налога производится за счет любых доходов, выплачиваемых организацией физическому лицу в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

- В табличной части - Доходы нажмите на кнопку Добавить:

-

в колонке Дата получения дохода укажите дату получения дохода в виде материальной выгоды от экономии на процентах за пользование заемными средствами. Датой фактического получения дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, является последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства (ст. 223 НК РФ). В нашем примере - 30.06. 2022.

в колонке Код дохода укажите код дохода из справочника Виды доходов НДФЛ. В нашем примере - 2610 Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами

в колонке Вид дохода выберите Натуральный доход (основная налоговая база)

в колонке Сумма дохода введите сумму материальной выгоды от экономии на процентах за пользование заемными средствами.

в колонке Налог исч. по дивидендам, ставкам 9%, 35% введите сумму исчисленного НДФЛ с материальной выгоды от экономии на процентах за пользование заемными средствами.

в колонке Строка Раздела 2 Расчета 6-НДФЛ укажите, как это начисление следует включать в строки 110-113 формы 6-НДФЛ. Выберите Включать только в строку 110.

колонка Обособленное подразделение заполняется, если подразделение для целей НДФЛ считается обособленным.

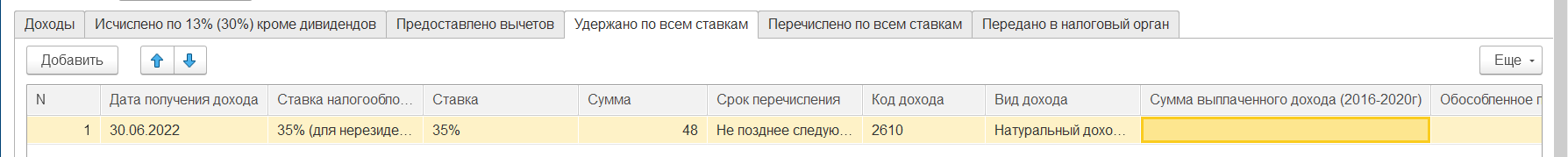

- В табличной части - Удержано по всем ставкам регистрируется сумма фактически удержанного налога. Нажмите на кнопку Добавить:

-

- в колонке Дата получения дохода укажите фактическую дату получения дохода в виде материальной выгоды от экономии на процентах за пользование заемными средствами. В нашем примере - 30.06. 2022в колонке Ставка налогообложения выберите 35% (для нерезидента 30%)

в колонке Ставка выберите 35%

в колонке Сумма укажите сумму удержанного НДФЛ с материальной выгоды от экономии на процентах за пользование заемными средствами

в колонке Срок перечисления выберите значение Не позднее следующего за выплатой дохода дня (для прочих доходов)

в колонке Код дохода укажите код дохода 2610 Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами

в колонке Вид дохода укажите Натуральный доход (основная налоговая база)

колонка Обособленное подразделение заполняется, если подразделение для целей НДФЛ считается обособленным.

- в колонке Дата получения дохода укажите фактическую дату получения дохода в виде материальной выгоды от экономии на процентах за пользование заемными средствами. В нашем примере - 30.06. 2022в колонке Ставка налогообложения выберите 35% (для нерезидента 30%)

- Провести и закрыть.

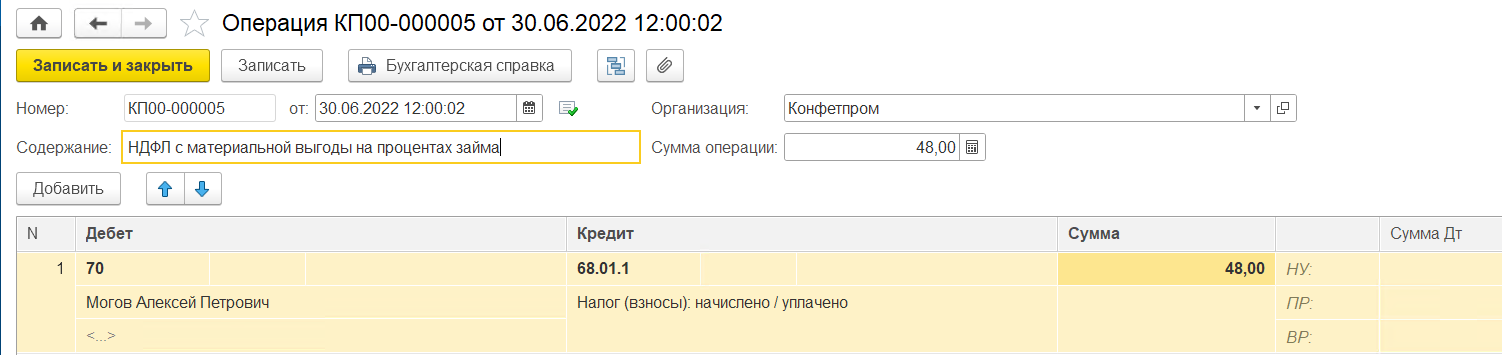

Отражение начисления НДФЛ с доходов в виде материальной выгоды от экономии на процентах за пользование заемными средствами в бухгалтерском учете производится с помощью документа Операция (Операции - Операции, введенные вручную - Создать - Операция).При заполнении документа укажите проводку Дт 70 Кт 68.01.1 на сумму удержанного НДФЛ.

Если НДФЛ с материальной выгоды необходимо удержать при выплате заработной платы сотруднику, то дополнительно можно создать новый вид удержания (Зарплата и кадры - Настройки зарплаты - Расчет зарплаты - Удержания) и отразить его сумму в колонке Удержано документа и Начисление зарплаты (Зарплата и кадры - Все начисления). Тогда сумма к выплате за месяц будет рассчитана с учетом налога, исчисленного с материальной выгоды (т.е. сотрудник получит меньше на сумму удержания). О том, как произвести удержание сумм в счет возврата займа из заработной платы сотрудника смотрите в статье Удержание основного долга и процентов по договору займа с сотрудником.