Как начислить ежемесячную премию

Пример

Сотруднику организации Базину А.В. в соответствии с Положением о премировании ежемесячно начисляется премия в размере 30% от фактического заработка исходя из месячного оклада (60000). В феврале 2022 г. сотрудник отработал 15 рабочих дней, т.к. 4 дня находился в отпуске без сохранения заработной платы.

Необходимо назначить и начислить сотруднику ежемесячную премию за февраль 2022 г.

Настройка вида начисления

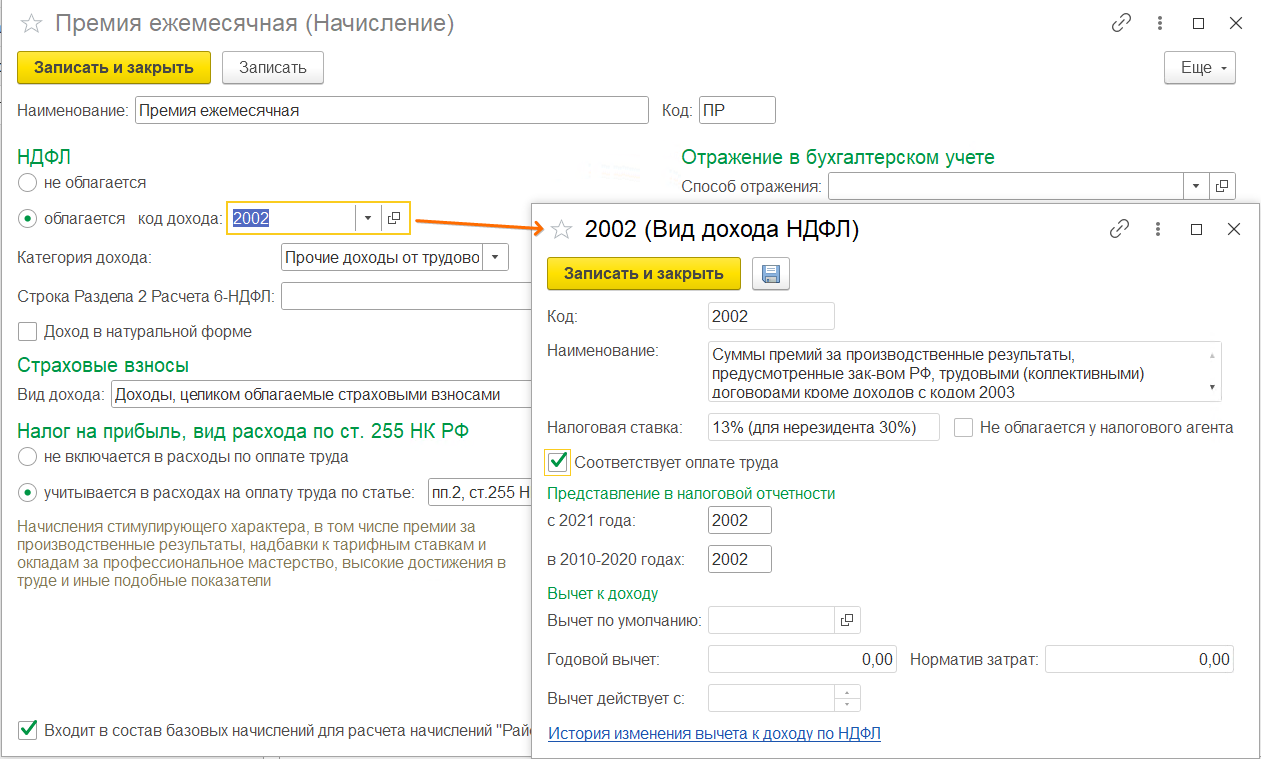

Для начисления ежемесячной премии должен быть создан новый вид начисления.

1. Зарплата и кадры - Справочники и настройки - Начисления.

2. Нажмите на кнопку Создать.

3. В поле Наименование заполните название вида начисления, в нашем примере - Ежемесячная премия.

4. В поле Код укажите код вида начисления (он должен быть уникальным).

5. Флаг Доход в натуральной форме установите, если начисление не выплачивается сотрудникам на руки. В нашем примере флаг устанавливать не нужно.

6. В разделе НДФЛ установите переключатель в положение облагается и укажите код дохода с точки зрения налогообложения НДФЛ. В нашем примере - 2002.

7. В разделе Страховые взносы выберите способ учета доходов сотрудников при исчислении страховых взносов. В нашем примере выберите Доходы, целиком облагаемые страховыми взносами.

8. В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ установите переключатель в положение учитывается в расходах на оплату труда по статье и выберите вид расходов пп.2 ст.255 НК РФ. Согласно пп. 2 ст. 255 НК РФ к расходам на оплату труда относятся начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели.

9. В разделе Отражение в бухгалтерском учете в поле Способ отражения по необходимости укажите собственный способ отражения начисления в бухгалтерском учете для формирования проводок по начислению. Имейте в виду, что способ отражения, указанный в настройках начисления имеет приоритет для способами отражения, указанных для организации и для конкретных сотрудников!

10. Флаг Входит в состав базовых начислений для расчета начислений Районный коэффициент и Северная надбавка устанавливается по умолчанию. При необходимости флаг может быть снят.

Расчет и начисление ежемесячной процентной премии

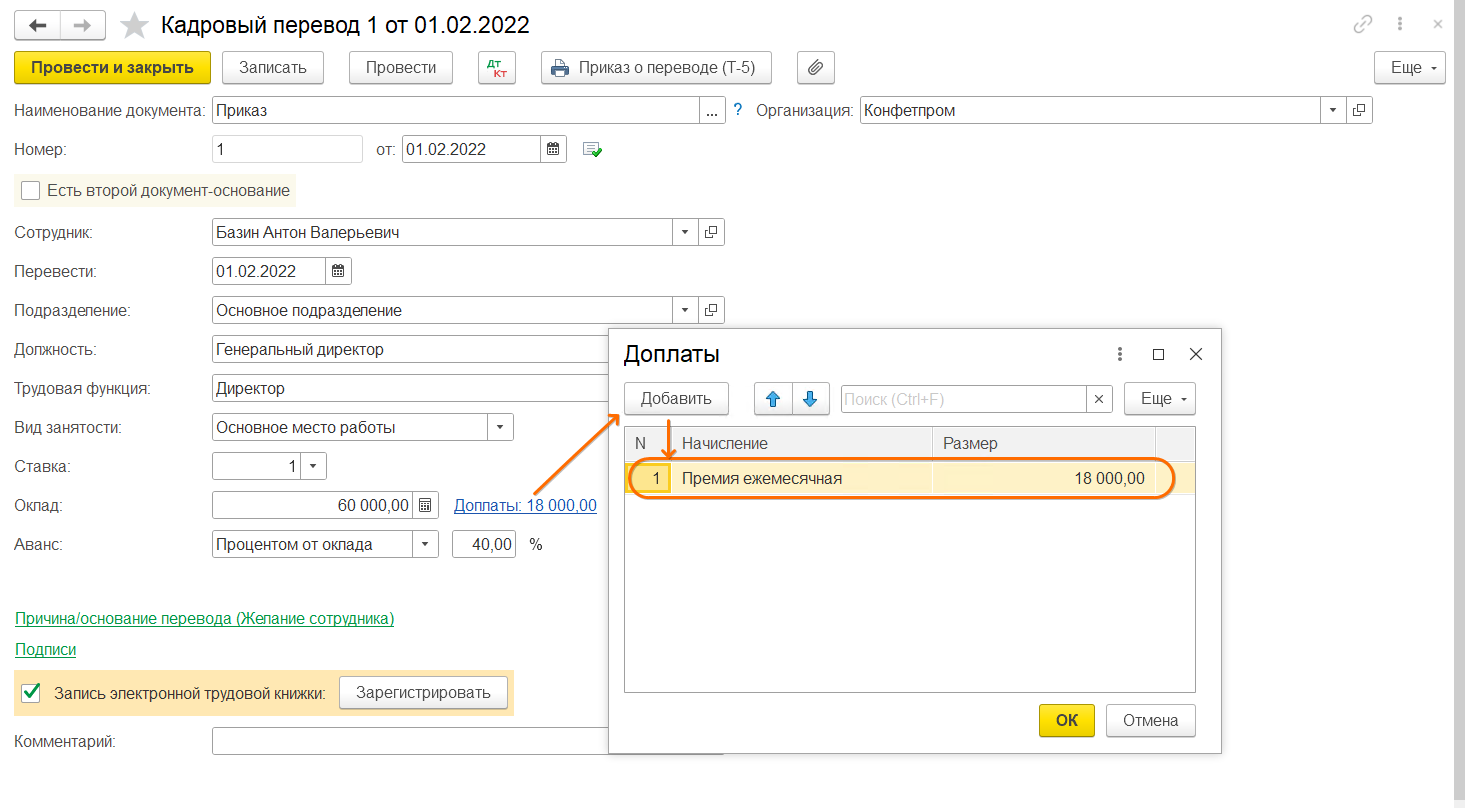

Ежемесячную премию можно назначить сотруднику в плановом порядке с помощью документов кадрового учета: Прием на работу или Кадровый перевод (Зарплата и кадры - Кадровые документы). При назначении указывается плановый размер (сумма) ежемесячной премии.

Зарегистрируем назначение премии сотруднику документом Кадровый перевод. Плановый размер премии за полностью отработанный месяц равен 18000 руб. (60000*0,3). Обратите внимание, что в Бухгалтерии НЕ ПОДДЕРЖИВАЕТСЯ автоматический расчет процентов, поэтому в размер премии мы укажем сразу рассчитанные 30% от оклада и затем будем корректировать эту сумму при неполностью отработанном месяце.

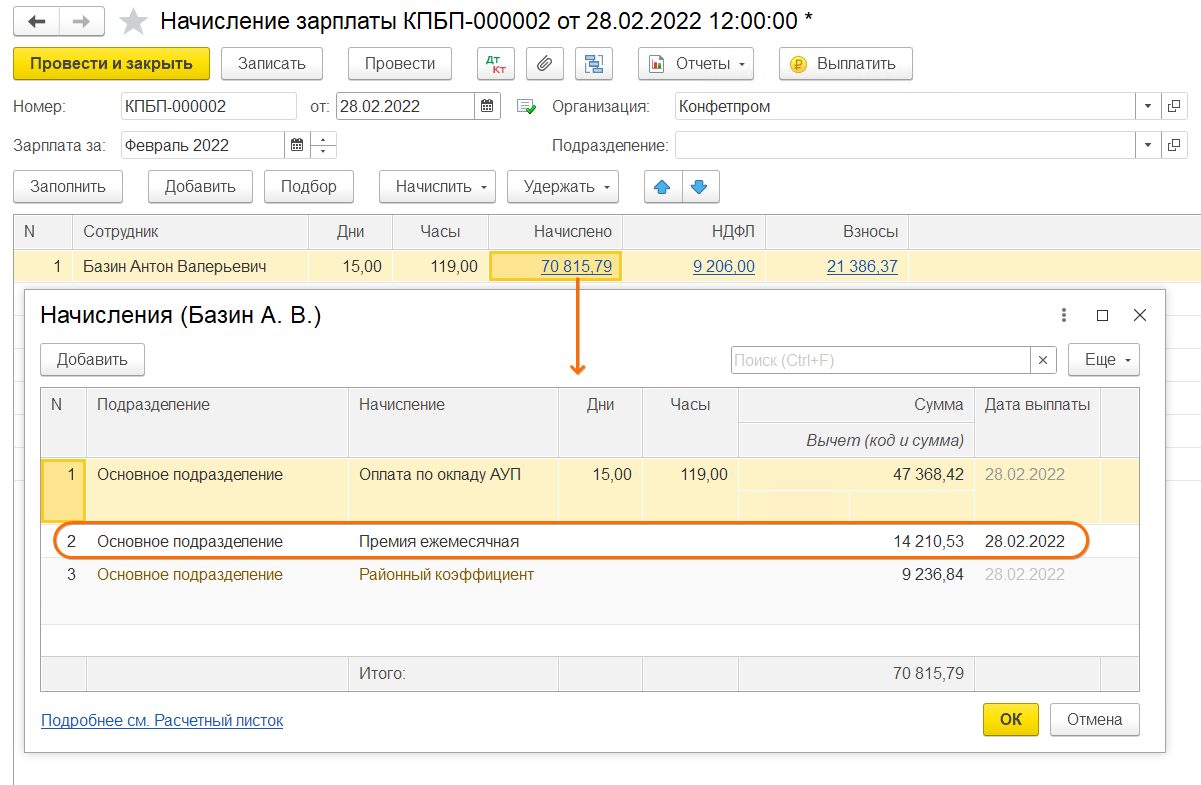

Начисление премии производится документом Начисление зарплаты (Зарплата и кадры - Все начисления). При автоматическом заполнении документа в табличной части к начислению предлагается плановый размер премии, без учета фактически отработанного сотрудниками времени.

Т.к. сотрудник отработал не полностью месяц, то сумму премии за февраль необходимо рассчитать и скорректировать результат начисления вручную. Кроме того, сумму оплаты по окладу также необходимо скорректировать в нашем примере (так как в программе учет отпусков без сохранения заработной платы не ведется).

В феврале 2022 г. - 19 рабочих дней. Размер оклада сотрудника составляет 30 000 руб. За 16 отработанных в феврале рабочих дней начислено по окладу: 47368,42 руб. (60000 руб. * 15 дней / 19 дней). Сумма премии составляет: 14210,53 руб. (47368,42 руб. * 30%).

Как начислить разовую премию к празднику

Пример

Сотруднику Базину А.В. приказом руководителя выплачивается разовая премия к Новому году, не предусмотренная системой оплаты труда организации, в размере 50000 руб.

Настройка вида начисления

Для начисления разовой премии к празднику необходимо создать вид начисления.

1. Зарплата и кадры - Настройки зарплаты - Расчет зарплаты - Начисления.

2. Создать.

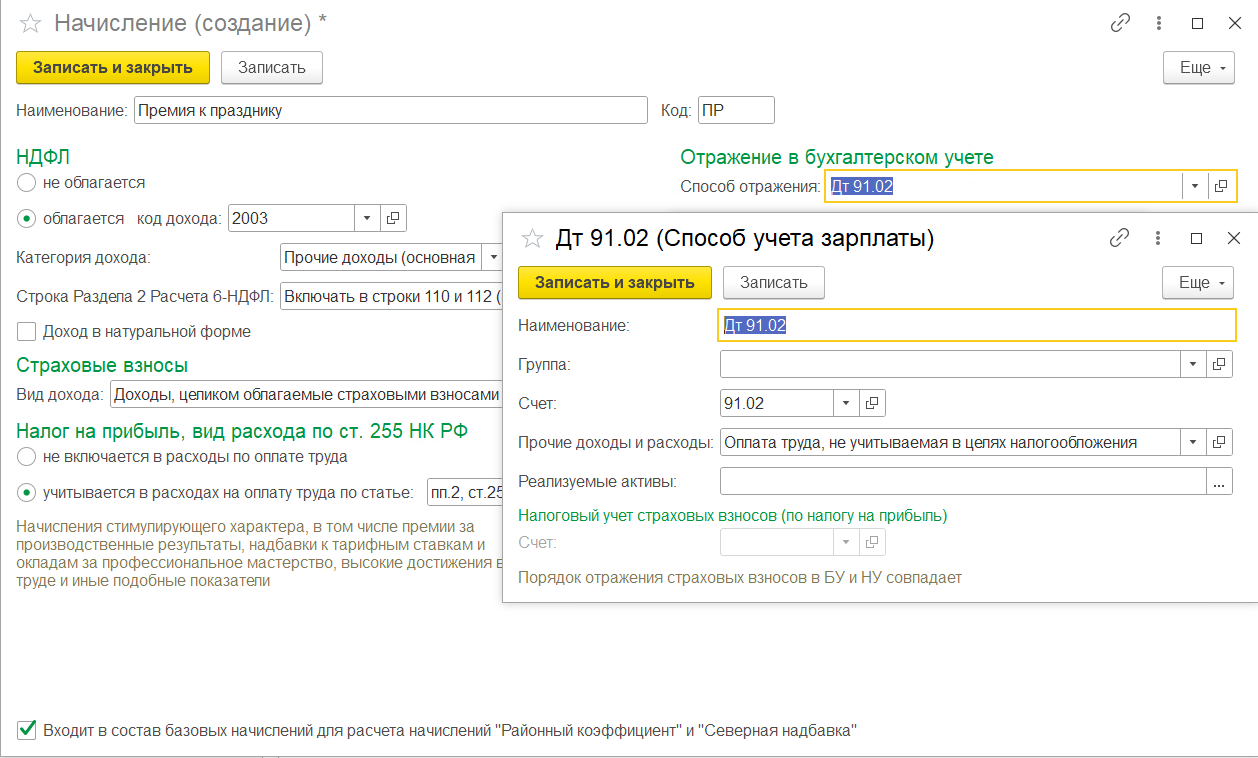

3. В поле Наименование заполните название вида начисления, в нашем примере - Премия к празднику.

4. В поле Код укажите код вида начисления (он должен быть уникальным).

5. В разделе НДФЛ установите переключатель в положение облагается и укажите код дохода с точки зрения налогообложения НДФЛ. В нашем примере - 2003.

6. В поле Категория дохода выберите Прочие доходы (основная налоговая база).

7. В поле Строка Раздела 2 Расчета 6-НДФЛ можно указать, как это начисление следует включать в строки 110-113 формы 6-НДФЛ. По умолчанию это начисление включается в строки 110 и 112 формы 6-НДФЛ. Данные в строке можно изменить, если вы считаете, что этот доход должен отражаться в расчете в других строках, а не в тех, которые предлагает программа.

8. Флаг Доход в натуральной форме установите, если начисление не выплачивается сотрудникам на руки. В нашем примере флаг устанавливать не нужно.

9. В разделе Страховые взносы в поле Вид дохода укажите вид дохода с точки зрения обложения страховыми взносами – Доходы, целиком облагаемые страховыми взносами (установлен по умолчанию) (п. 1 ст. 420 НК РФ, письмо Минфина России от 07.02.2017 № 03-15-05/6368, ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ), что соответствует данному начислению.

10. В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ укажите, учитывается данное начисление в расходах на оплату труда или нет, и к каким расходам оно относится. Установите переключатель в положение не включается в расходы по оплате труда, т.к. в нашем примере премия к празднику не связана с производственными результатами. В противном случае установите переключатель в положение учитывается в расходах на оплату труда и выберите необходимую статью.

11. В разделе Отражение в бухгалтерском учете в поле Способ отражения по необходимости укажите собственный способ отражения начисления в бухгалтерском учете для формирования проводок по начислению. Имейте в виду, что способ отражения, указанный в настройках начисления имеет приоритет для способами отражения, указанных для организации и для конкретных сотрудников!

12. В разделе Исполнительное производство в поле Вид дохода укажите значение Заработная плата и иные доходы с ограничением взыскания (постановление Правительства РФ от 02.11.2021 № 1908). Это необходимо для правильного заполнения документа на выплату, а на основании него платежного поручения. С 01.06.2020 все организации и ИП, выплачивающие физическим лицам заработную плату и (или) иные доходы через банк или через иную кредитную организацию, обязаны указывать по этим суммам в расчетном документе специальные коды вида доходов.

13. Флаг Входит в состав базовых начислений для расчета начислений Районный коэффициент и Северная надбавка устанавливается по умолчанию. В нашем примере данный флаг необходимо снять. Районный коэффициент и северная надбавка к разовым премиям не применяются, если такие премии не предусмотрены системой оплаты труда (письмо Минздравсоцразвития России от 16.02.2009 № 169-13).

14. Записать и закрыть.

Расчет и начисление премии сотруднику

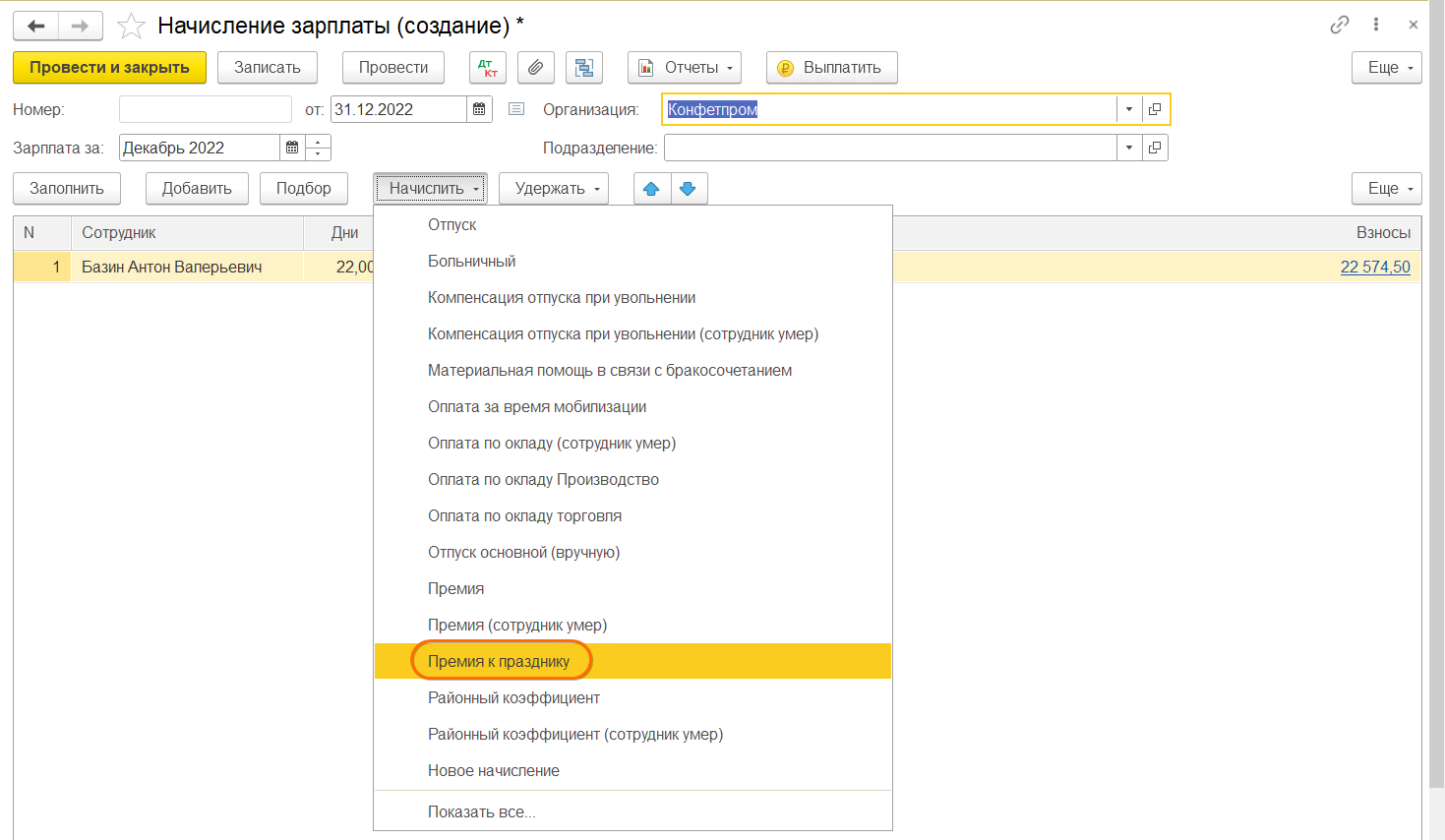

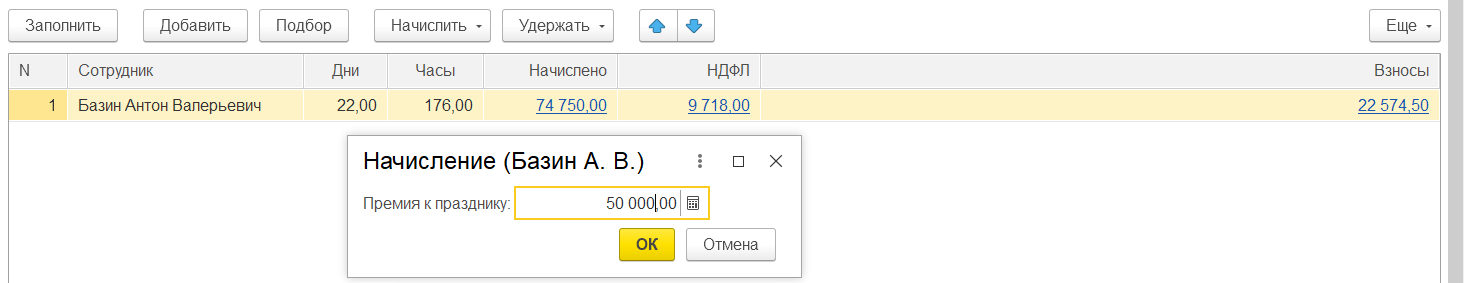

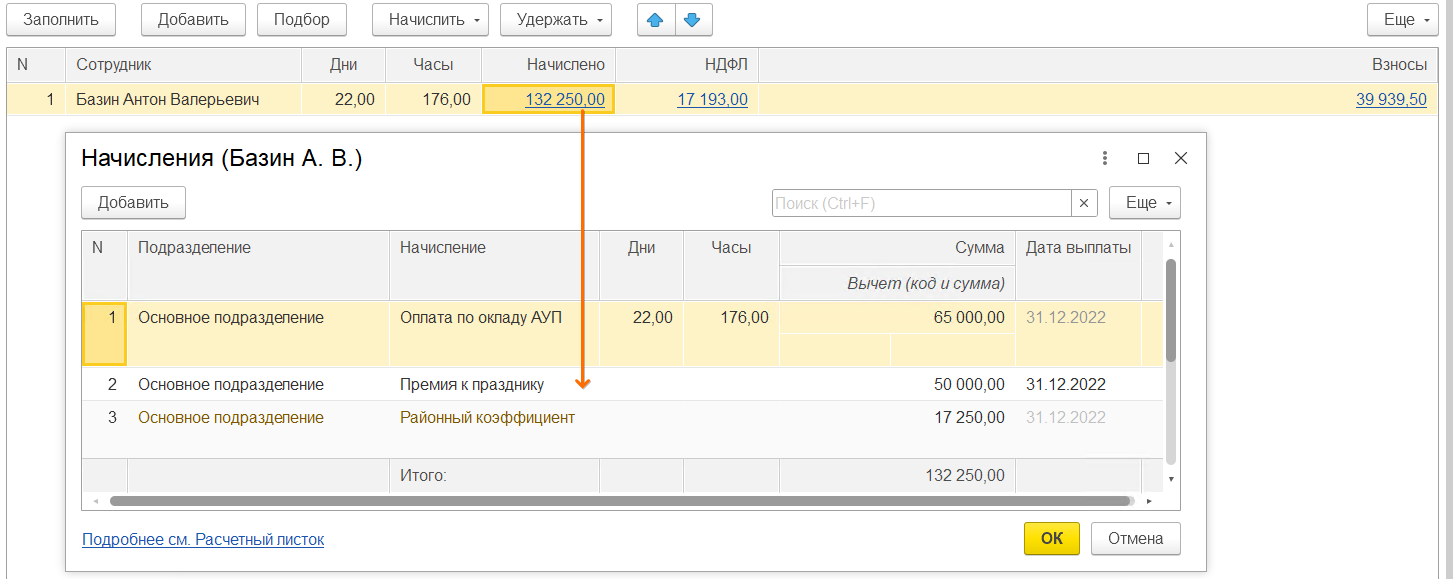

Поскольку премирование к празднику носит разовый характер, то в плановом порядке премия не назначается. Начисление премии производится с помощью документа Начисление зарплаты (Зарплата и кадры - Все начисления). Чтобы начислить премию, в табличной части документа выделите сотрудника, которому начисляется премия, по кнопке Начислить выберите из списка созданный ранее вид начисления Премия к празднику, в появившемся окне укажите сумму премии и нажмите на кнопку ОК или в колонке Начислено нажмите на ссылку, в табличной части Начисления нажмите на кнопку Добавить – Начисление и заполните строку. В колонке Дата выплаты укажите предполагаемую дату выплаты премии.

Расчет НДФЛ с начисленной суммы премии производится в колонке НДФЛ, страховых взносов – в колонке Взносы.

Для просмотра результата проведения документа (проводки) нажмите на кнопку Показать проводки и другие движения документа. В нашем примере суммы премии к празднику и страховых взносов, рассчитанные с этой премии, отражаются по дебету счета 91.02 Прочие расходы.