С 01.01.2023 дата фактического получения дохода в виде оплаты труда – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ). Удержание налога производится как и прежде при выплате дохода (п. 4 ст. 226 НК РФ). Удержанный налог перечисляется в сроки, установленные п. 6 ст. 226 НК РФ.

В программе дата фактического получения дохода в виде оплаты труда первоначально определяется как планируемая дата выплаты, указанная в документе начисления. Далее при выплате дохода дата фактического получения переопределяется на дату выплаты из платежного документа (ЗУП 3.1: Ведомость в банк, Ведомость в кассу, Ведомость через раздатчика, Ведомость на счета, Бухгалтерия 3.0: Ведомость в кассу, Ведомость в банк).

Сумма налога к удержанию рассчитывается автоматически при заполнении документа на выплату. Удерживается налог на дату выплаты при проведении платежного документа (В Бухгалтерия 3.0 для этого необходимо проведение прикрепленных к ведомости Выдача денежных средств, Списание с расчетного счета). При регистрации удержанного налога фиксируется автоматически срок перечисления налога.

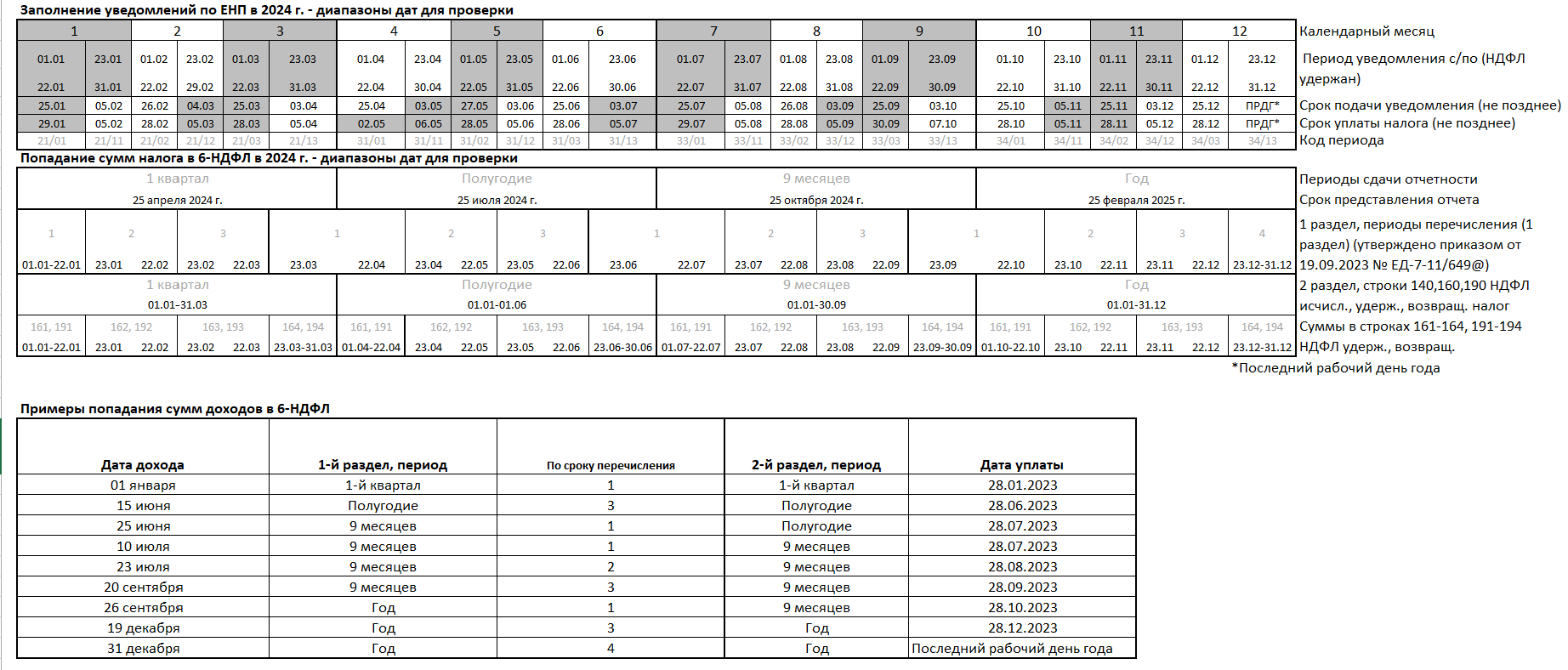

Чтобы понять, в какой период, в какой раздел отчета и по какому сроку перечисления попадет та или иная сумма со своей датой дохода, рекомендуем воспользоваться следующей схемой-помощником.