НДС налогового агента учитывается если:

-

покупка товаров осуществляется в иностранной валюте у нерезидента

-

имущество берется в аренду

-

имущество продается.

Чтобы учесть НДС используются счета 76.НА и 68.32. Предлагаем разобрать все три ситуации и определить особенность оформления счета-фактуры.

-

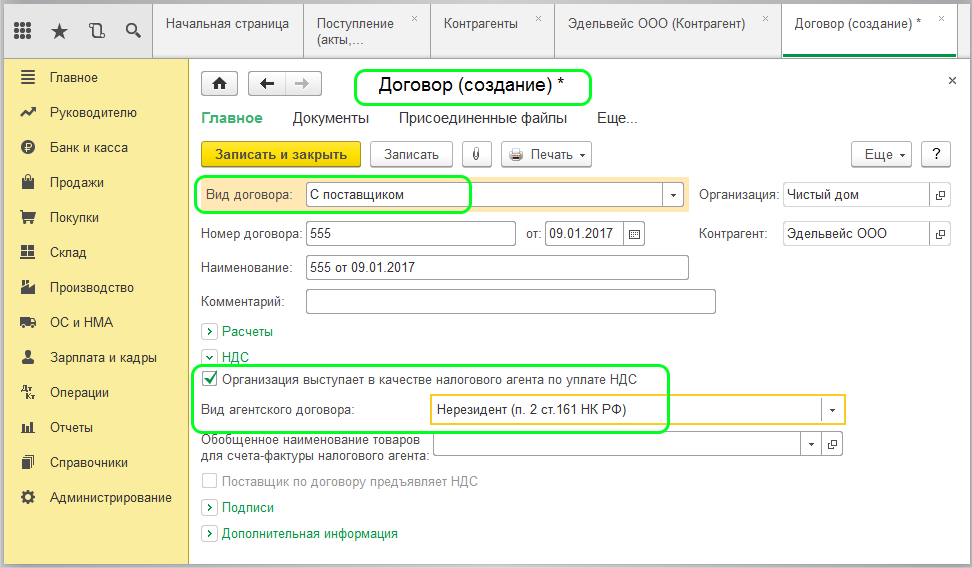

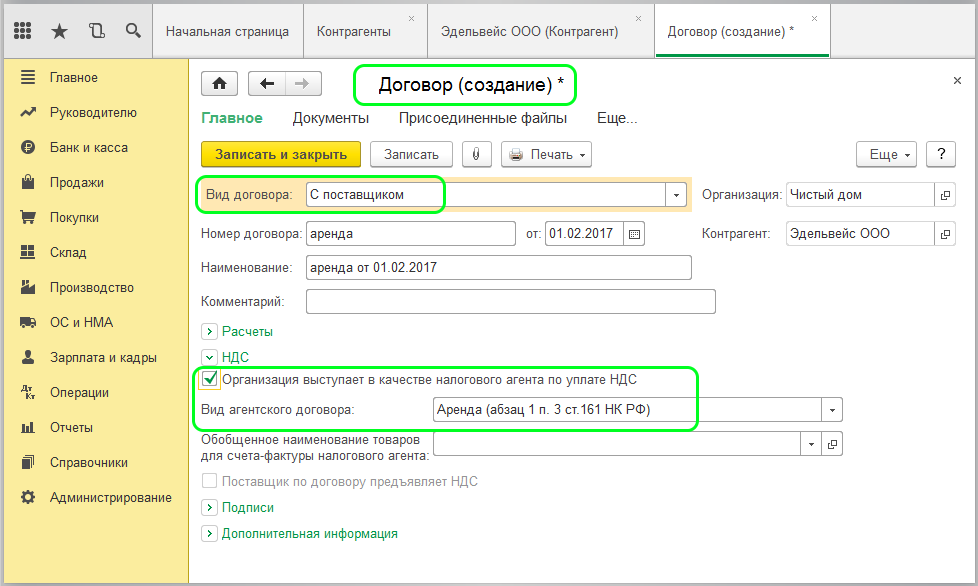

Вид договора – указываем С поставщиком

-

Организация выступает в качестве налогового агента по уплате НДС – отмечаем галочкой

-

Вид агентского договора – указываем, Нерезидент.

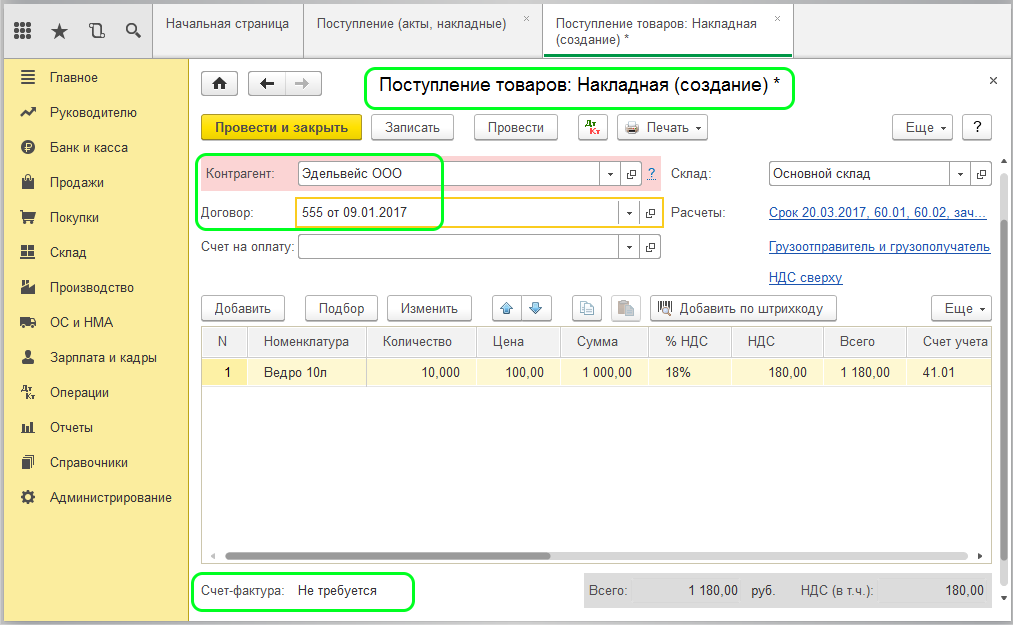

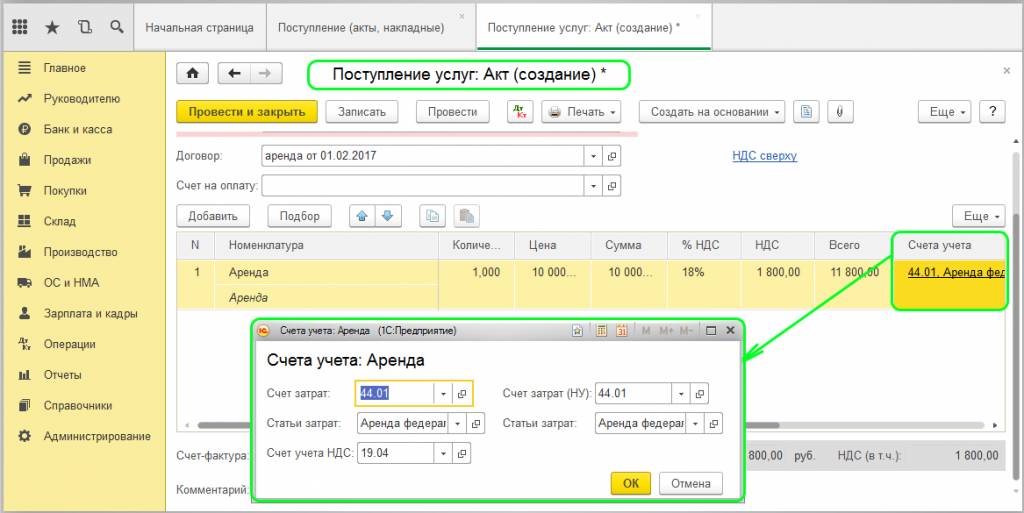

Оформляем поступление товаров стандартным способом, но без регистрации счета-фактуры:

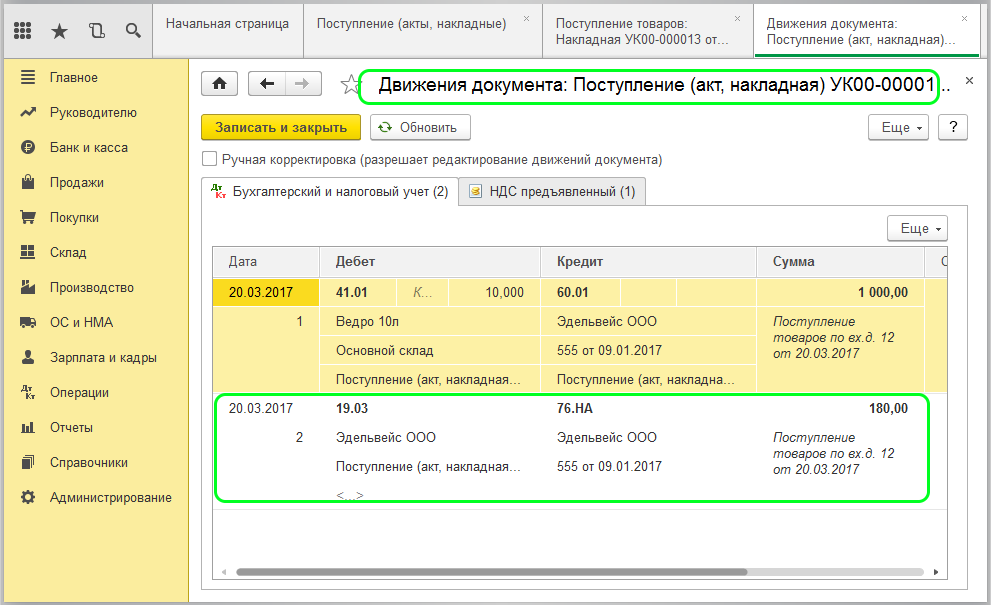

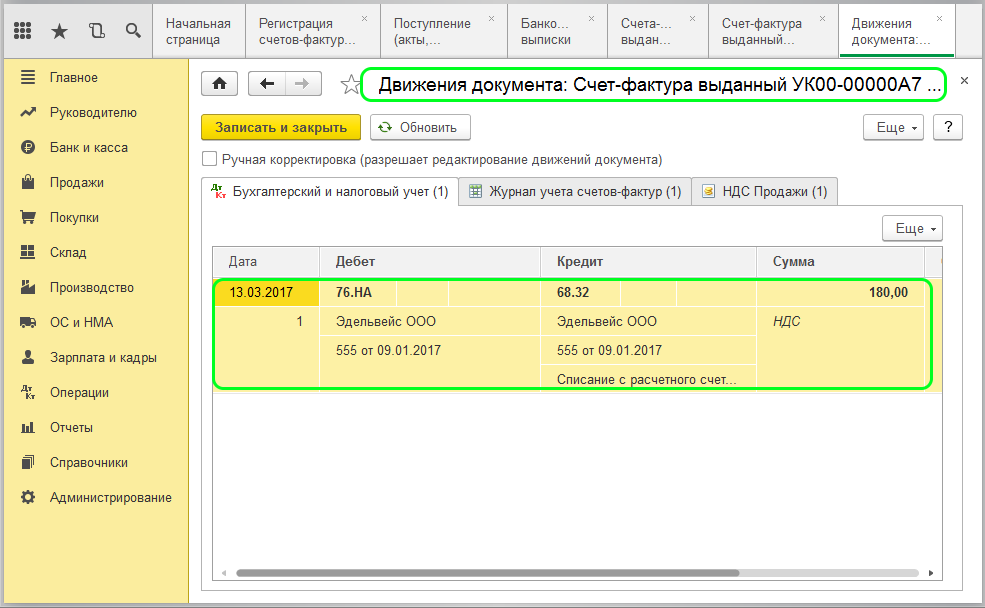

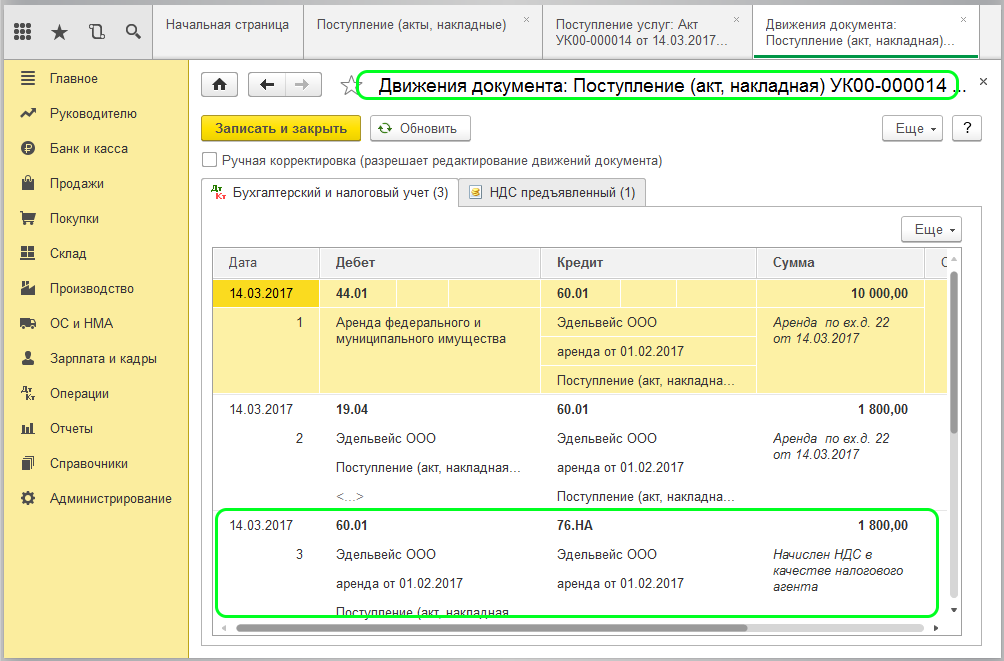

В движении документа будет использован субсчет 76.НА, а не привычный счет взаиморасчетов.

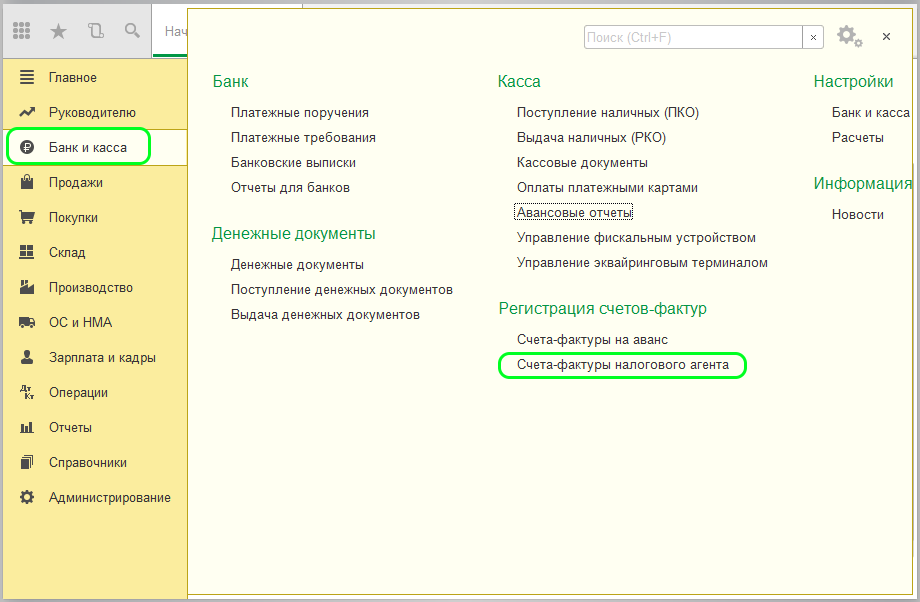

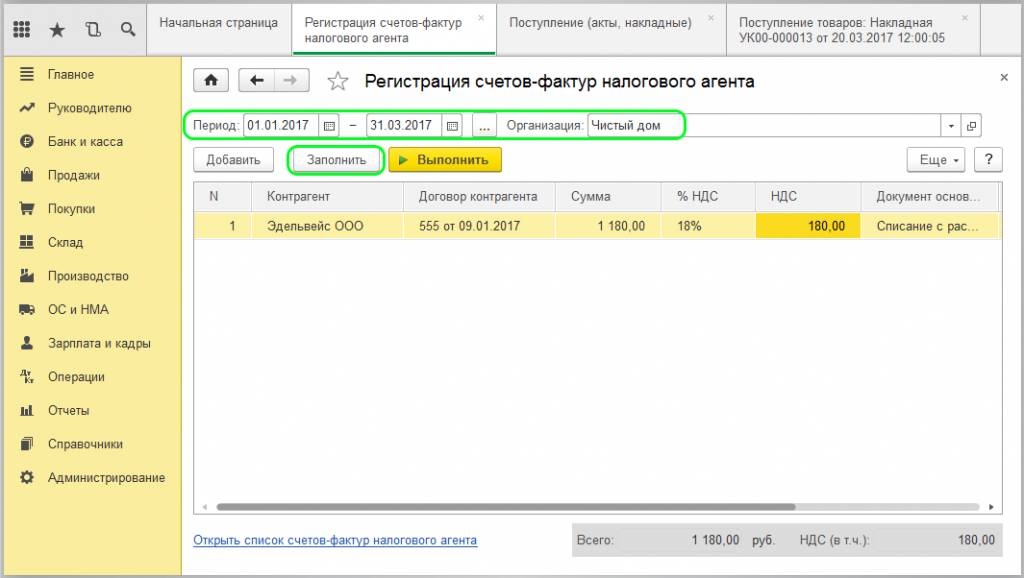

Для отражения НДС будет использоваться специальная обработка, которую можно найти на вкладке меню Банк и касса раздел Регистрация счетов-фактур журнал Счета-фактуры налогового агента:

Открываем форму. Необходимо только задать период и название организации-агента (если программа 1С используется для ведения бухгалтерии нескольких фирм одновременно, например, при удаленном использовании 1С онлайн). Заполнение автоматическое через нажатие Заполнить, при этом в табличной части отобразятся все необходимые документы.

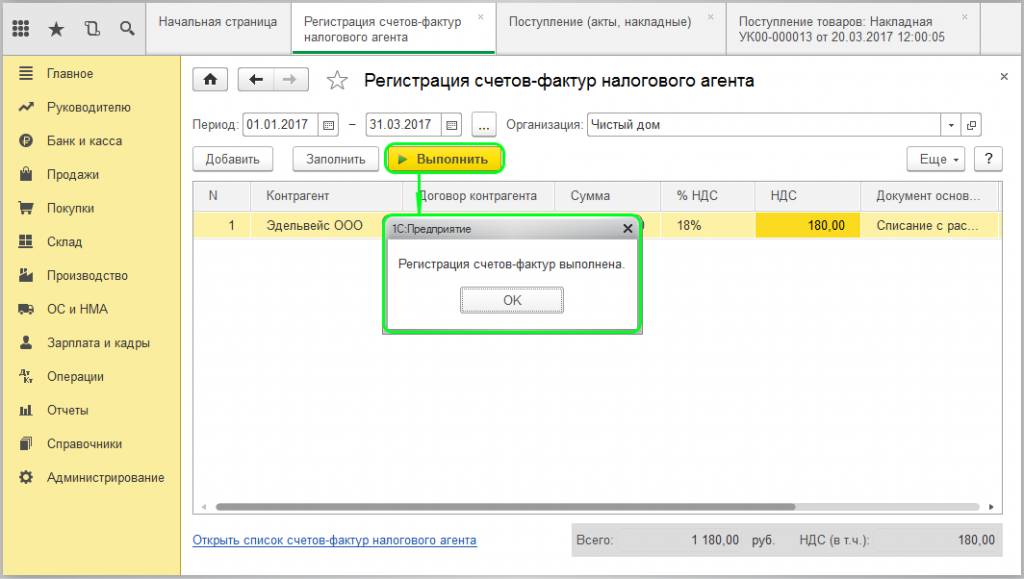

Через нажатие Выполнить будут сформированы и зарегистрированы счета-фактуры:

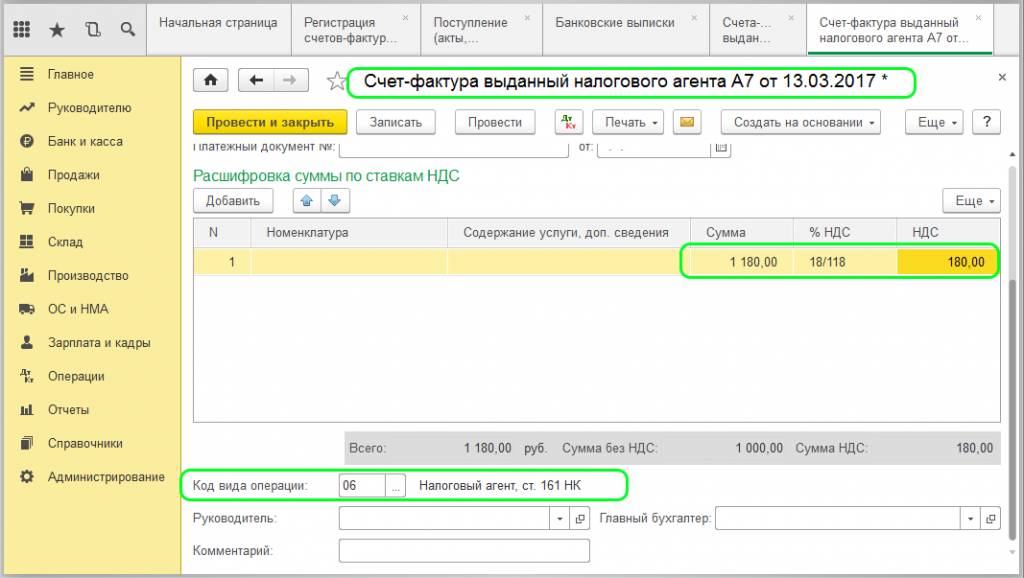

Проводки будут отражать специальные счета 76.НА и 68.32, которые добавлены в план счетов:

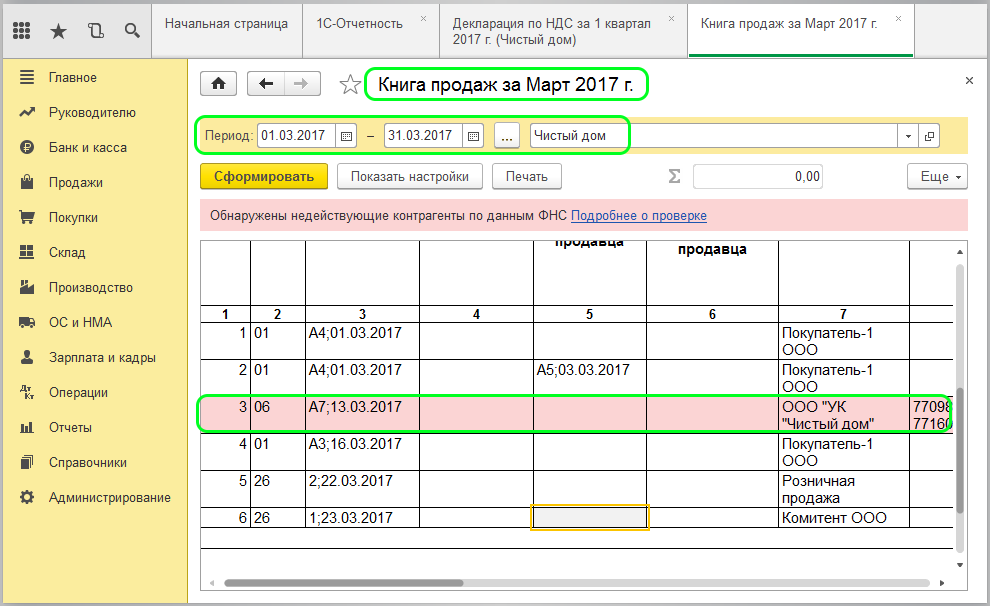

Сумма НДС для обязательной уплаты в бюджет проверяется через отчет Книга продаж и через документ Декларации по НДС. Формирование отчета Книга продаж происходит в разделе Отчеты по НДС.

При этом указывается период формирования и название организации-плательщика налога:

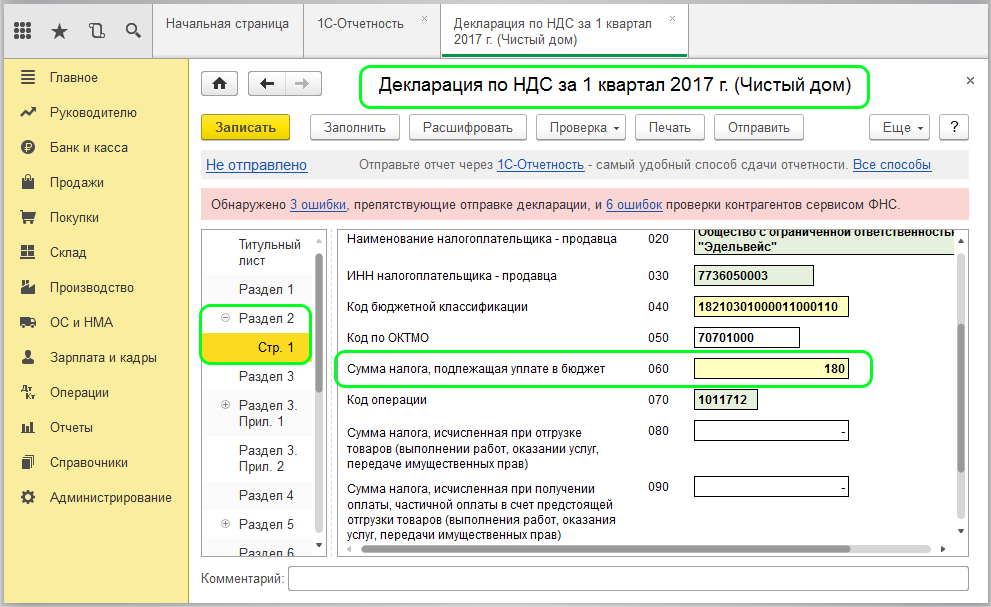

Формирование декларации по НДС осуществляется в разделе Отчетность пункт Регламентированные отчеты, Декларация по НДС. Значение суммы для оплаты будет отражаться на странице 1 раздел 2 в строке 060:

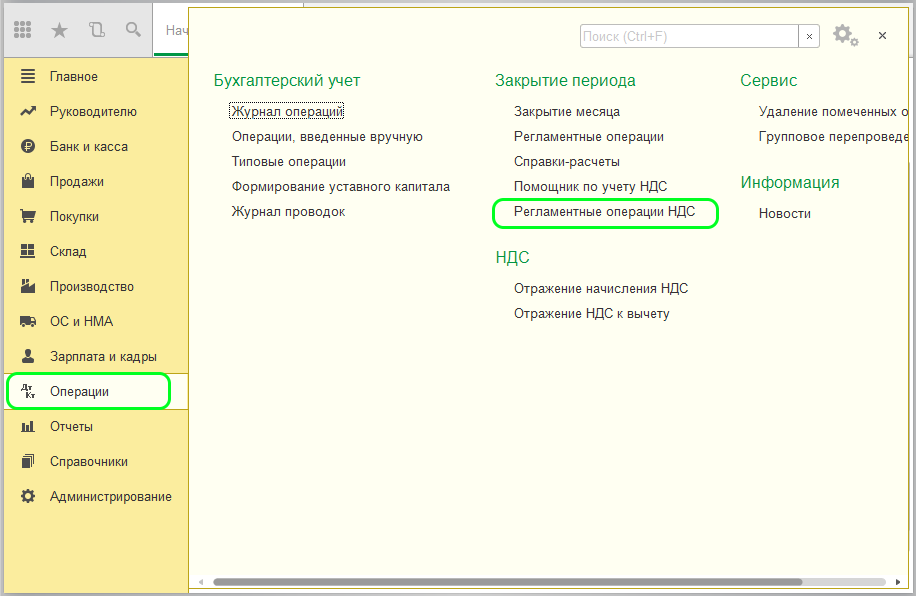

После этого принимаем к вычету НДС. Переходим на вкладку меню Операции раздел Регламентные операции НДС.

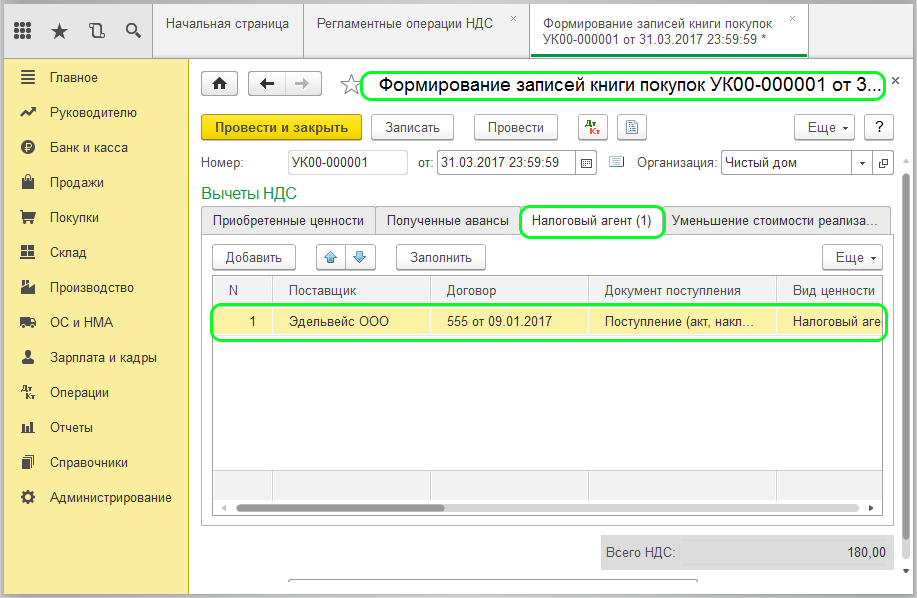

Создаем документ Формирование записей книги покупок и открываем вкладку Налоговый агент:

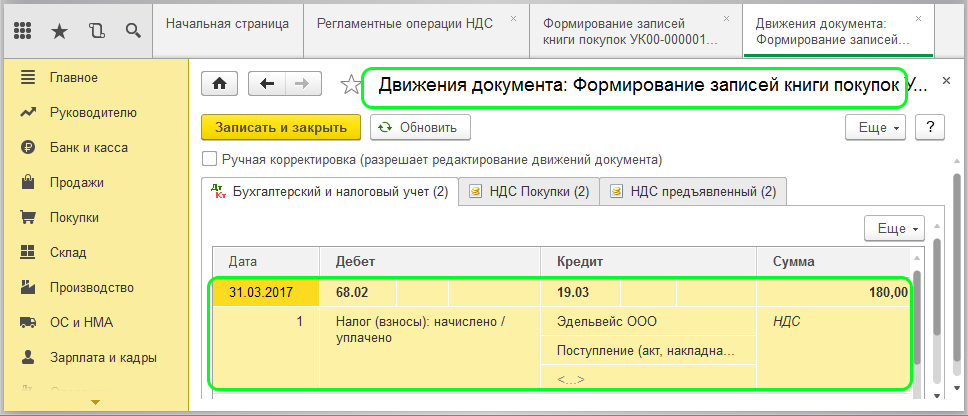

Проводим документ и смотрим движение по документу Формирование записей книги покупок:

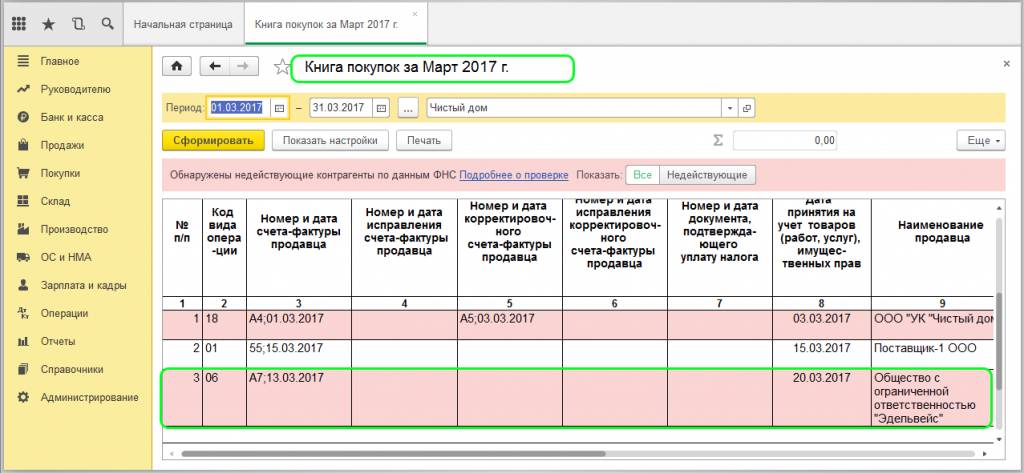

Затем переходим к формированию документа Книга покупок, который расположен в разделе Отчеты по НДС. Колонка Наименование продавца будет фигурировать не организация-агент, а организация-продавец:

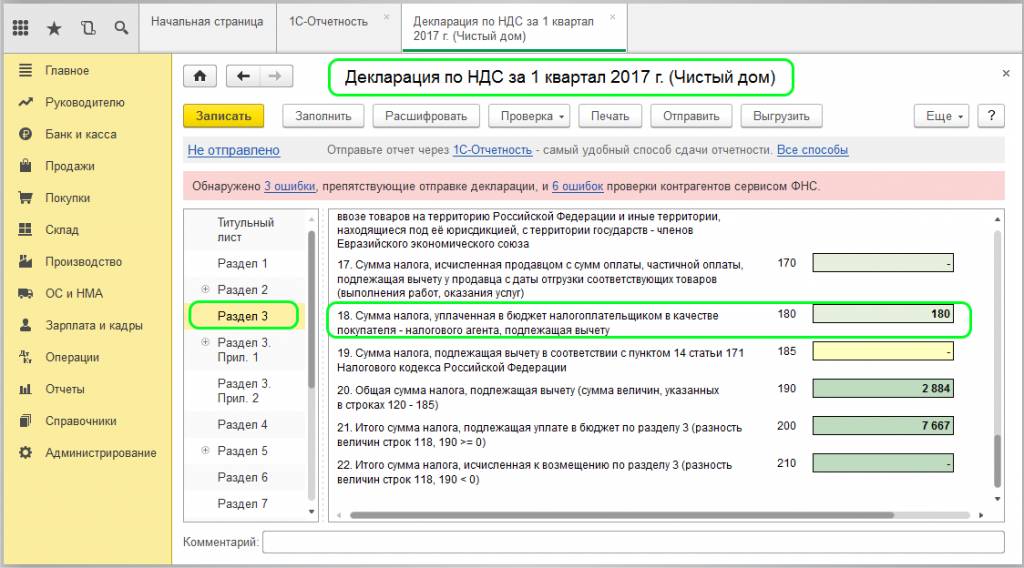

Если просмотреть декларацию, то на странице 1 раздел 3 срока 180 можно увидеть значение суммы для вычета по операции налогового агента:

Аренда и реализация имущества с отражением НДС оформляется аналогичным способом. Важным условие является правильно указанное значение в поле Вид договора:

В проводках по поступлению будет фигурировать тот же специальный счет - 76.НА:

Реализация имущества через налогового агента оформляется с указанием правильного вида договора и с соблюдением регламента учета ОС:

Ниже приводим последовательность оформления для учета счетов-фактур налоговым агентом:

-

создание агентский договор

-

оприходование товаров или услуг с указанным договором

-

оплата товаров или услуг поставщику

-

регистрация счета-фактуры налогового агента

-

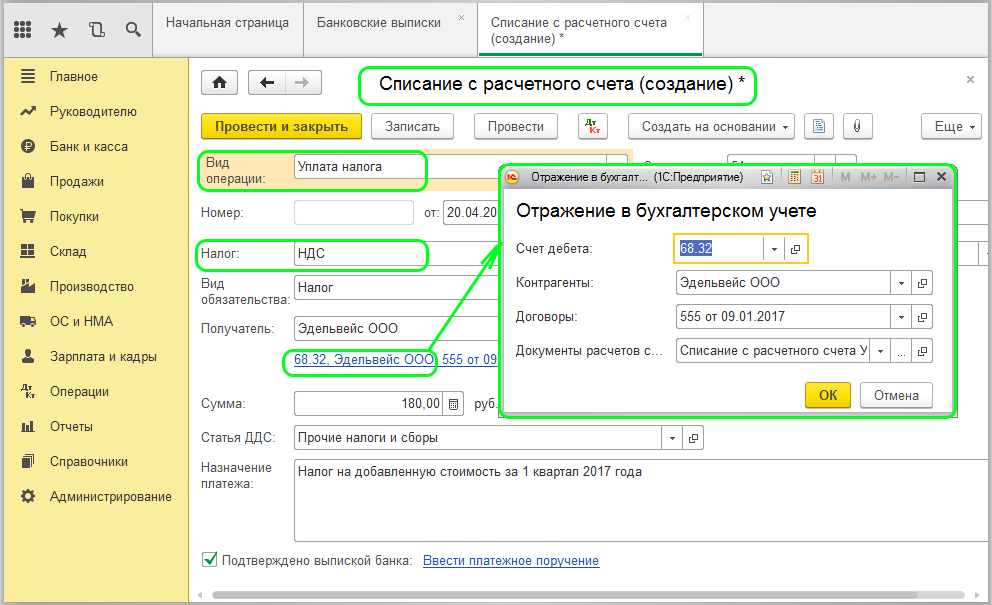

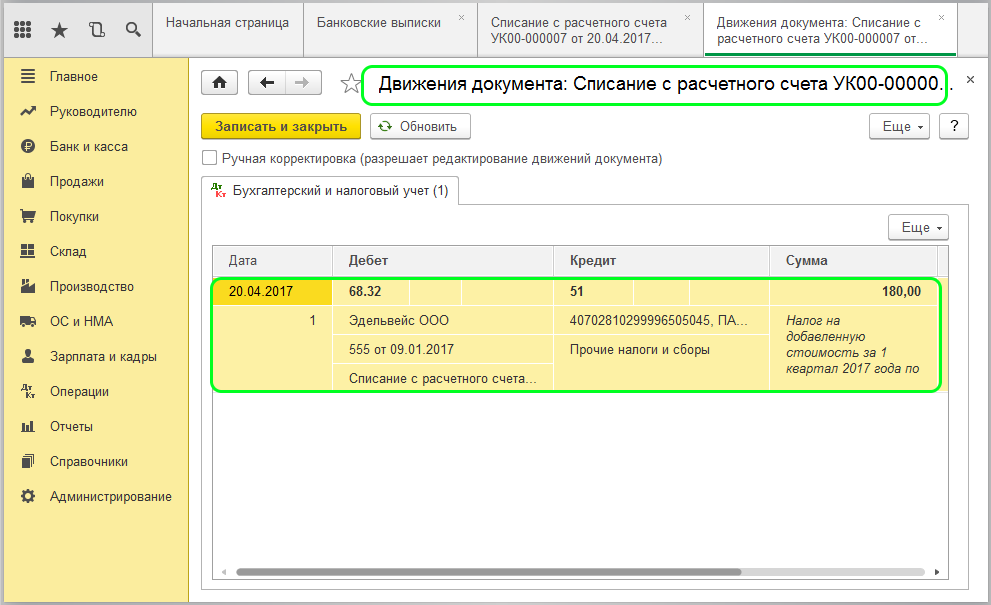

уплата НДС в бюджет

-

принятие НДС к вычету через документ Формирование записей книги покупок.