Зачет авансов выданных

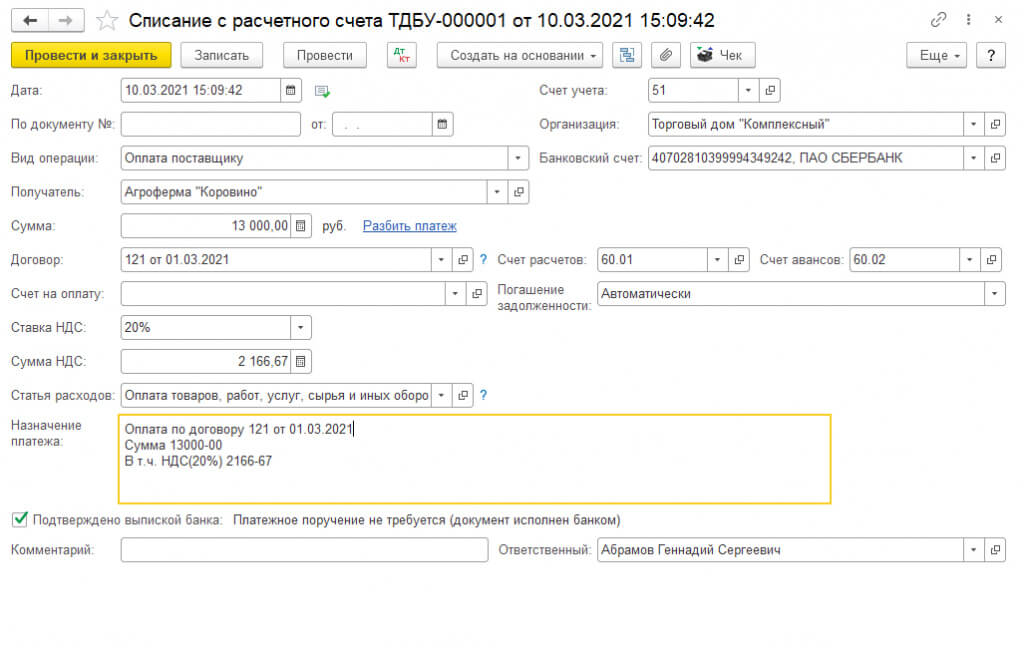

Был перечислен аванс поставщику документом «Списание с расчетного счета» (Банк и касса – Банковские выписки - Списание с расчетного счета).

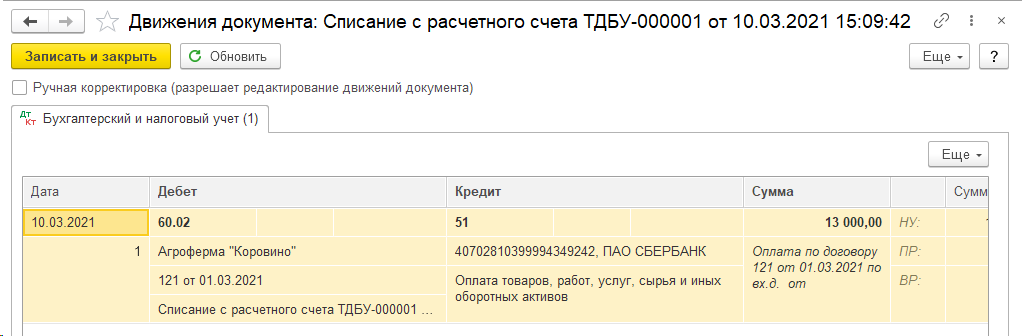

Откроем проводки документа. Дт 60.02 свидетельствует о том, что данная оплата была признана авансом.

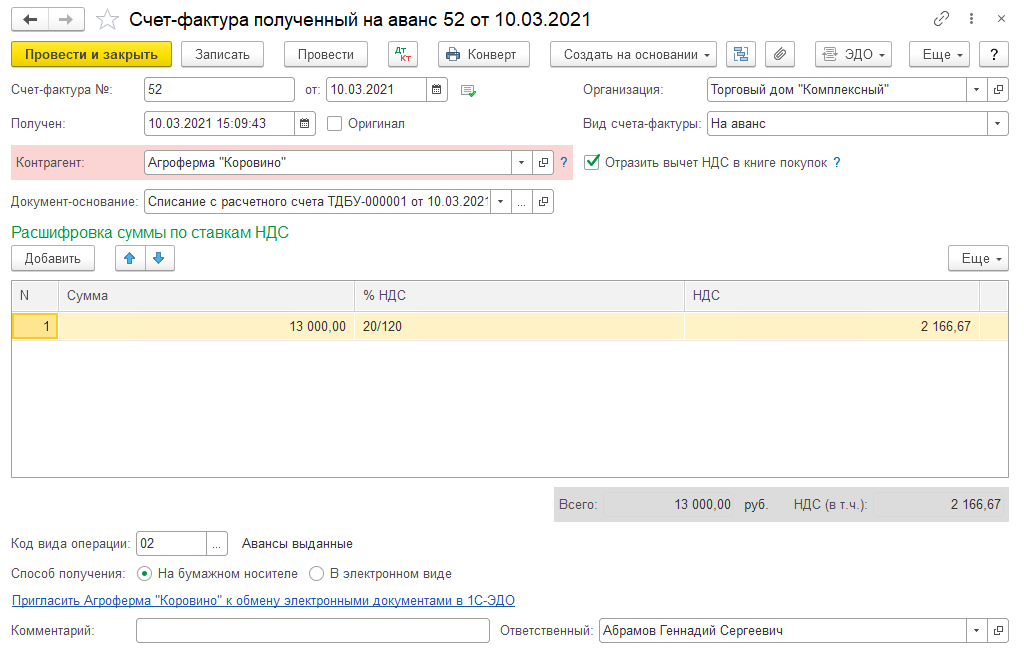

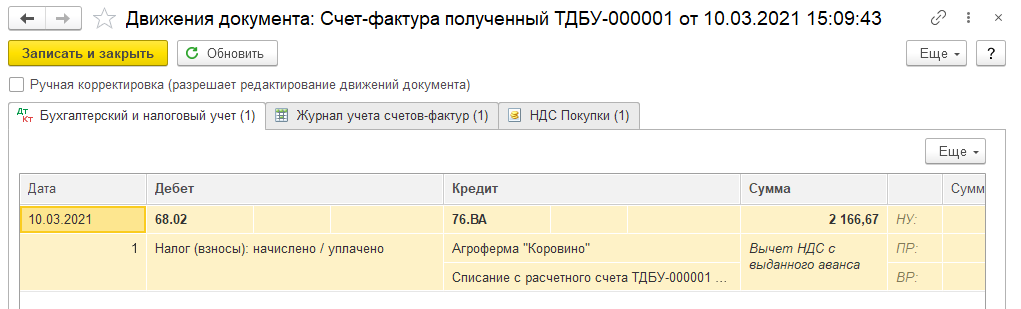

На основании списания с расчетного счета оформлен в программе Счет-фактура полученный на аванс:

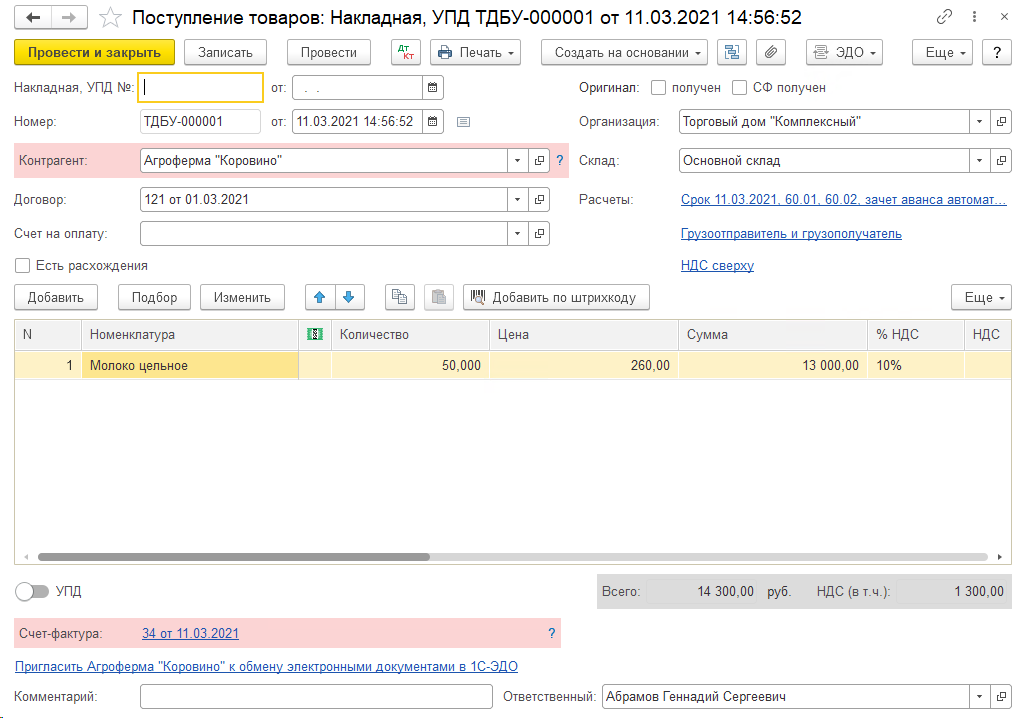

Поступившие товары отражены в программе в разделе «Покупки – Поступление» (акт, накладная, также оформлен счет-фактура).

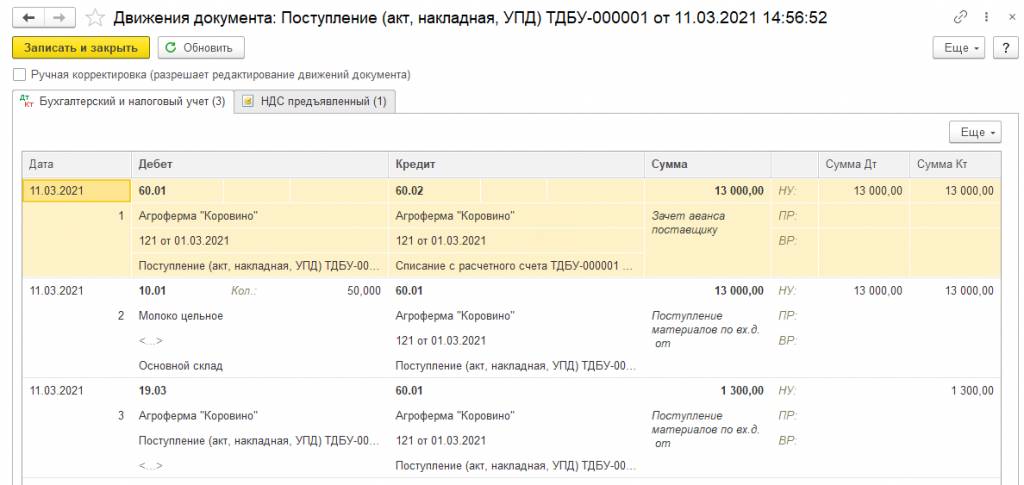

После проведения данного документа происходит зачет аванса проводкой Дт 60.01 Кт 60.02.

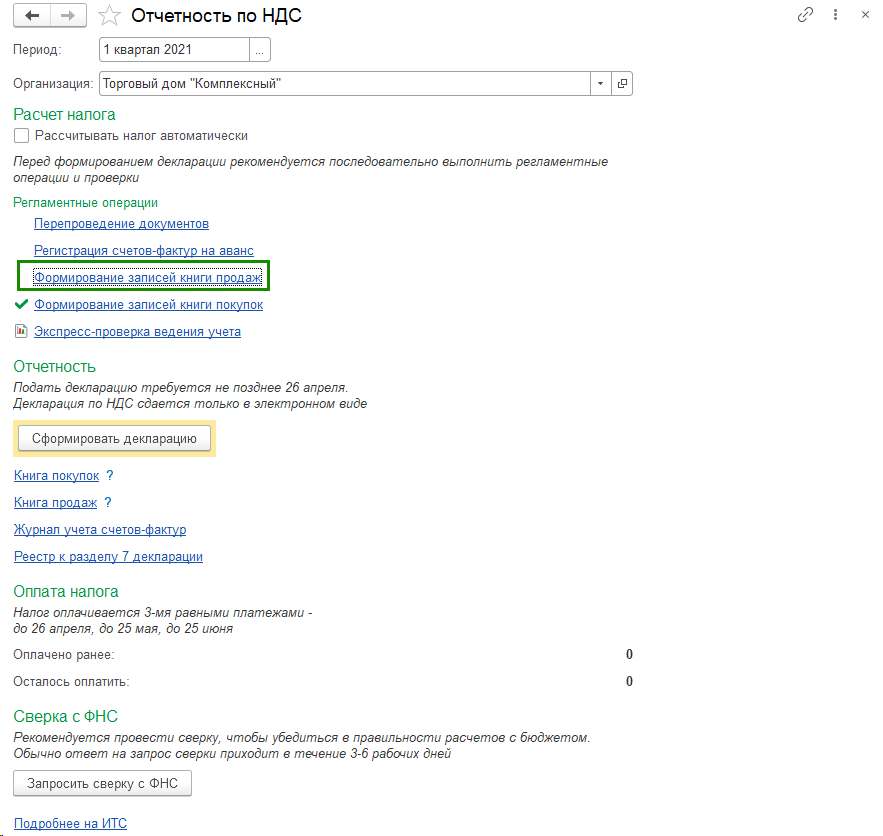

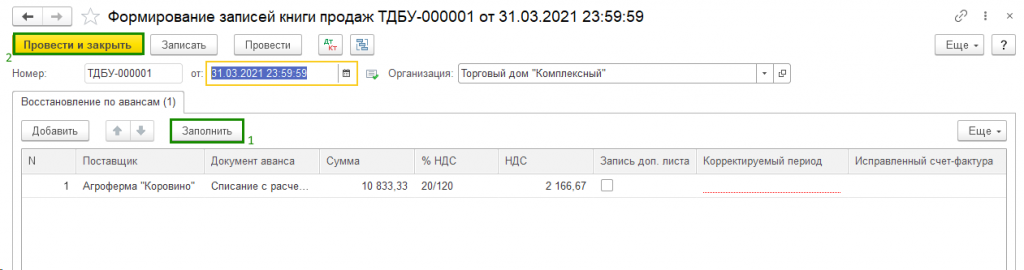

Для восстановления НДС используется регламентная операция в разделе «Отчеты – Отчетность по НДС – Формирование записей книги продаж». С помощью этой операции происходит восстановления НДС.

Если не заполнить данную операцию, то НДС будет принят к вычету дважды.

Обращаем внимание, мы рекомендуем выполнять регламентные операции в помощнике по учету НДС по порядку, подробнее про работу с помощником по НДС.

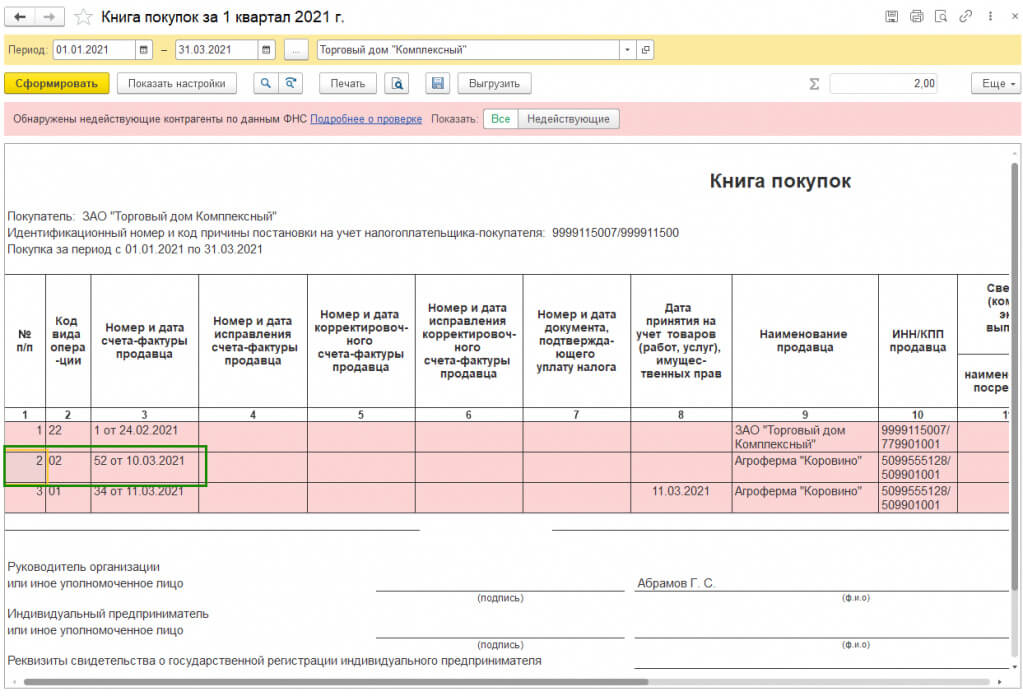

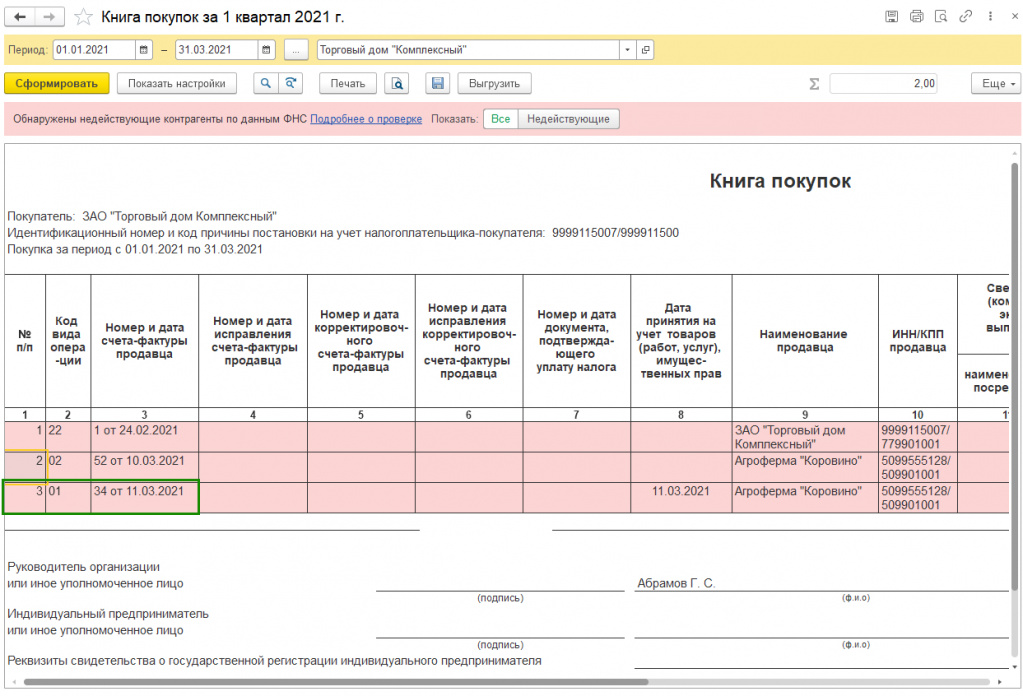

Когда в программе зарегистрирован счет-фактура, полученный на аванс, он попадает в «Книгу покупок» с кодом вида операции 02 «Авансы выданные».

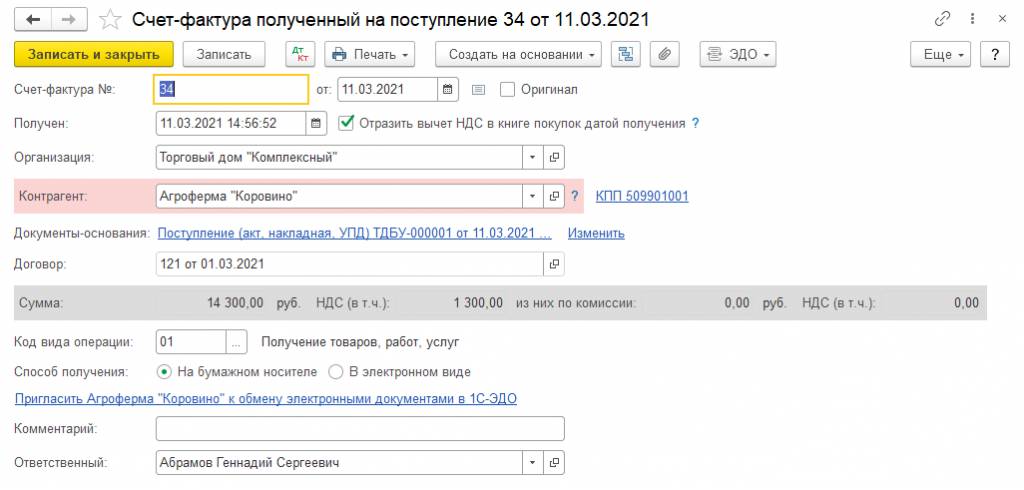

Проведение документа «Поступление товаров» и регистрация «Счета-фактуры» является зачетом аванса. В данном случае документ «Счет-фактура» попадает в «Книгу покупок» с кодом вида операции 01 «Получение товаров, работ, услуг».

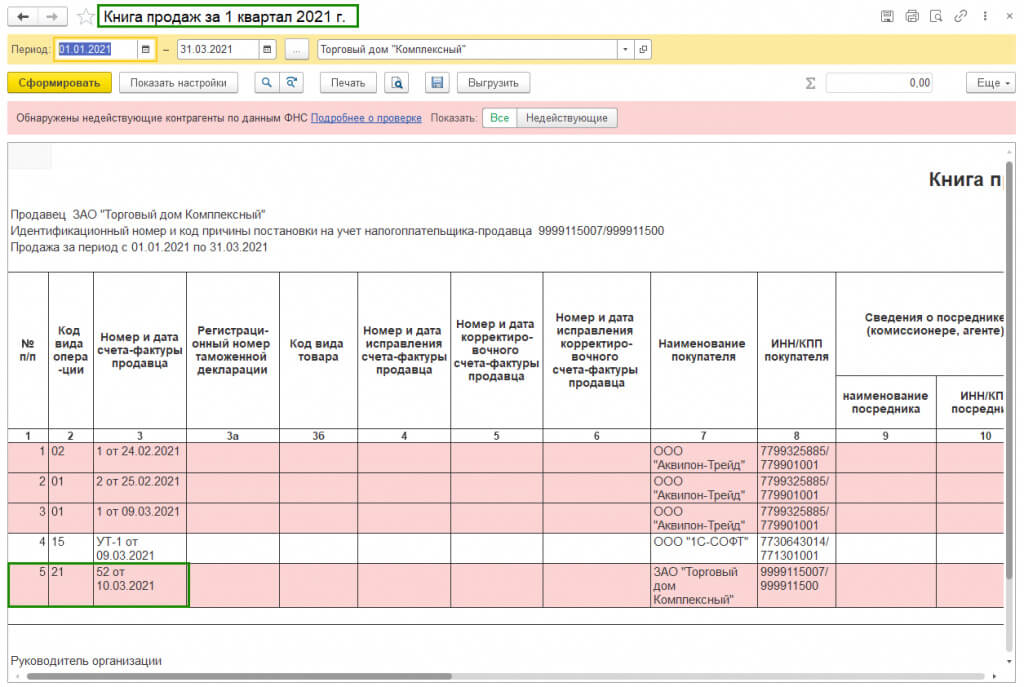

После заполнения и проведения регламентной операции «Формирование записей книги продаж» документ Счет-фактура полученный на аванс попадает в «Книгу продаж» с кодом вида операции «21», что говорит о восстановлении НДС с авансов выданных.

Проверить зачет аванса можно с помощью отчета «Оборотно-сальдовая ведомость» по счету 76.ВА «НДС по авансам и предоплатам выданным».

Восстановленная сумма НДС с зачтенной суммой предоплаты будет отражена в Декларации по НДС по строке 080 Раздел 3.

Сумма НДС, предъявленная к вычету по приобретенным товарам, будет отражена по строке 120 Раздела 3.

Зачет авансов полученных

Зачет аванса, полученного от покупателя и приятие его к вычету.

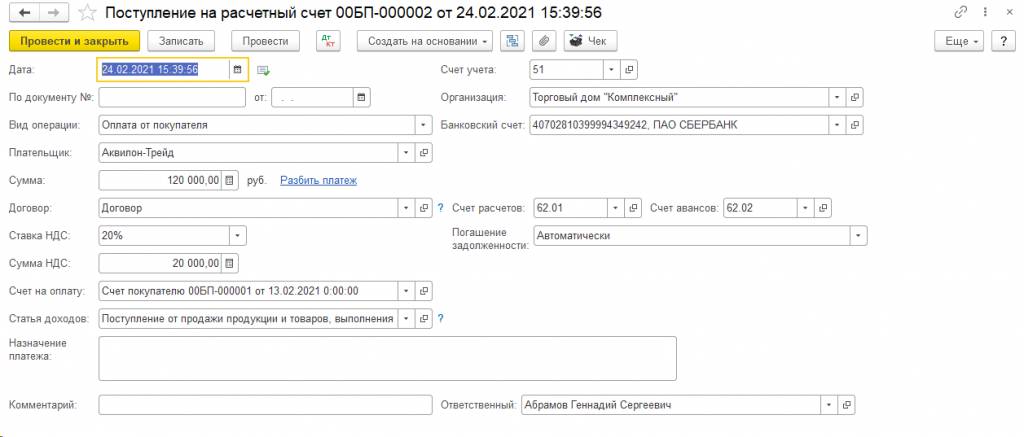

Поступление аванса от покупателя оформляется в программе документом «Поступление на расчетный счет» во вкладке «Банк и касса – Банковские выписки - Поступление на расчетный счет».

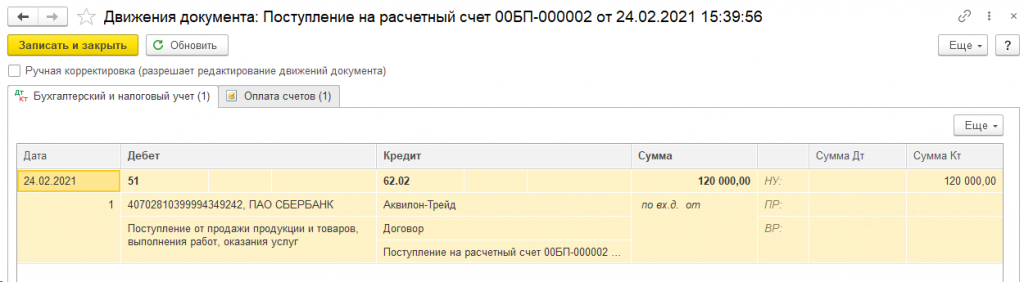

При просмотре проводок счет Кредита 62.02 говорит о факте аванса от покупателя.

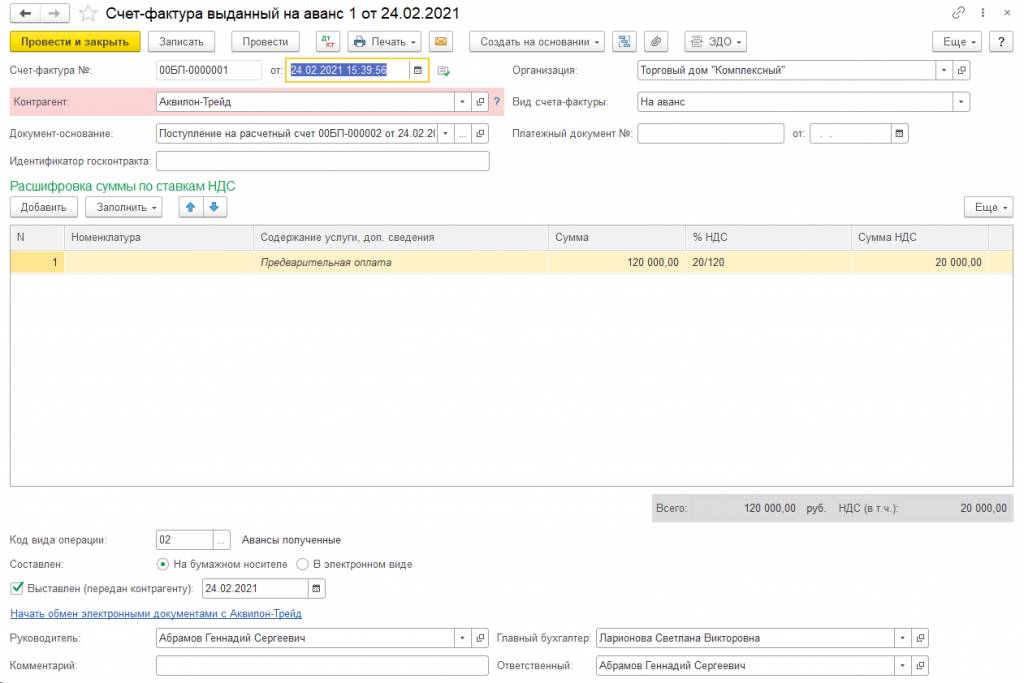

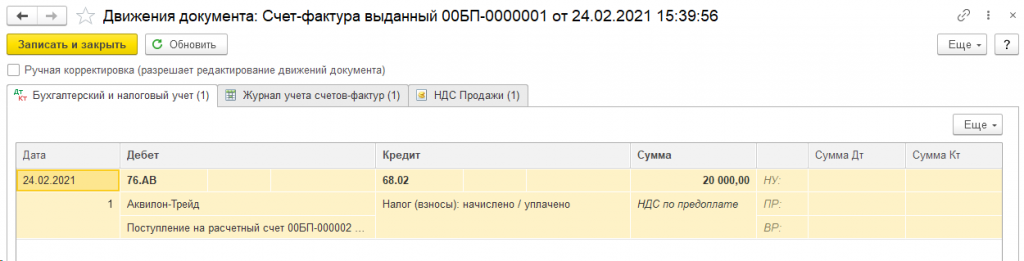

На основании документа поступления оформлен счет-фактура, выданный на аванс.

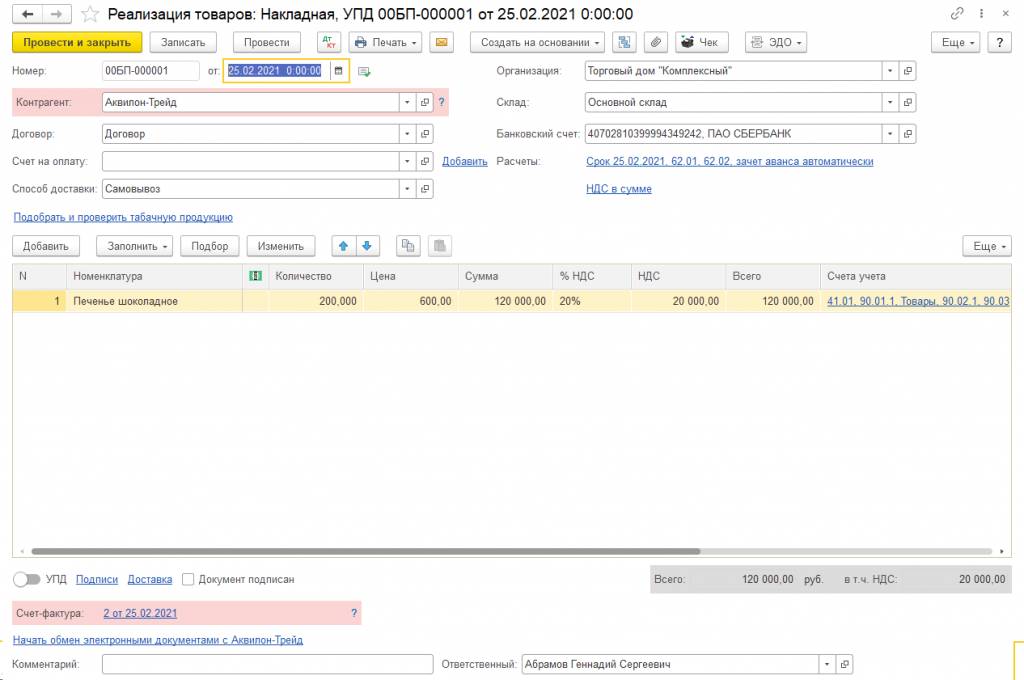

При реализации товаров покупателю в базе оформляется документ «Реализация товаров»: Продажи – Реализация (акт, накладная).

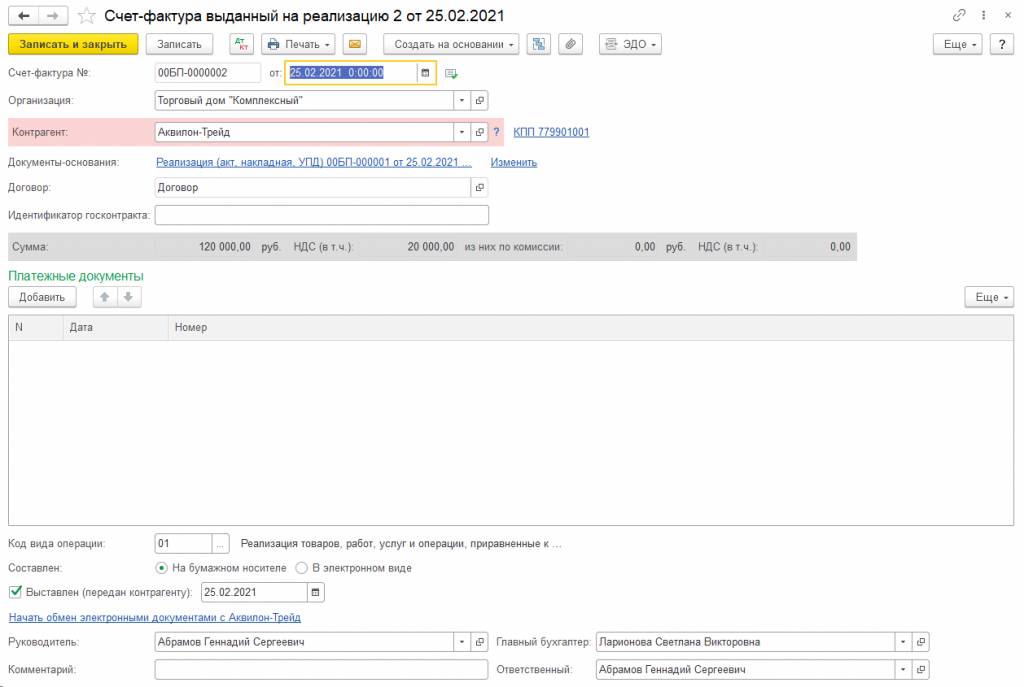

А также счет-фактура с кодом вида операции 01.

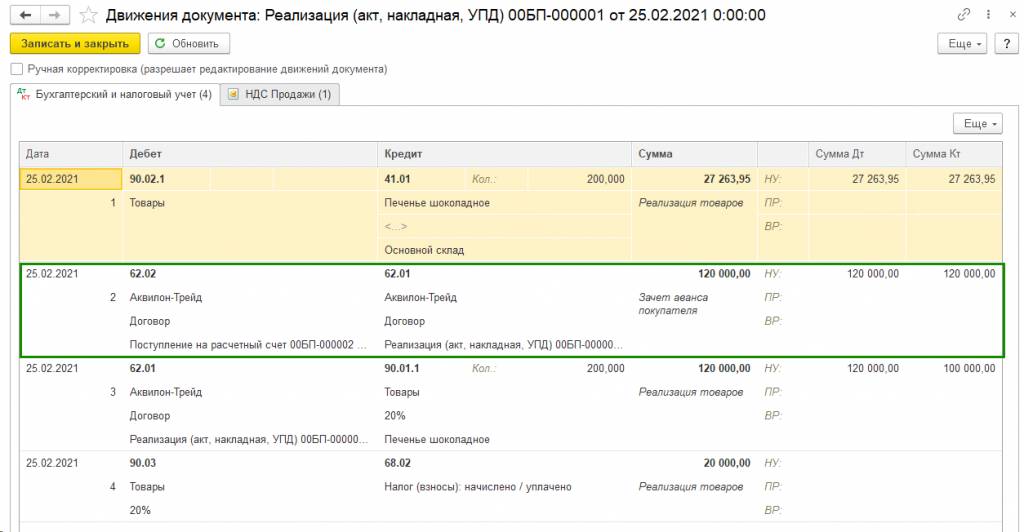

После проведения данного документа происходит зачёт аванса, что видно из проводок.

Для восстановления НДС в разделе «Отчеты – Отчетность по НДС» выполняем регламентную операцию «Формирование записей книги покупок». С помощью этой операции происходит вычет НДС с аванса полученного. Если же не заполнить данную операцию, то НДС будет принят к вычету дважды.