Статья 346 Налогового кодекса РФ регламентирует список расходов, которые применяются при использовании предприятием УСН: доходы минус расходы, а также порядок признания.

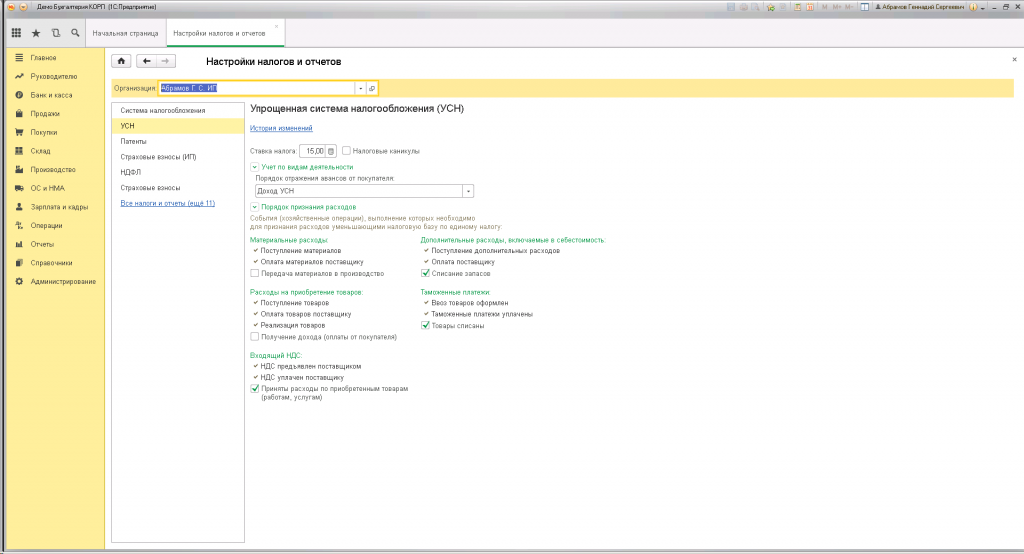

В 1С Бухгалтерия 3.0 настройка и просмотр последовательности признания расходов можно просмотреть, войдя в меню «Главное», выбрав «Настройки», затем – «Налоги и отчеты» и «УСН».

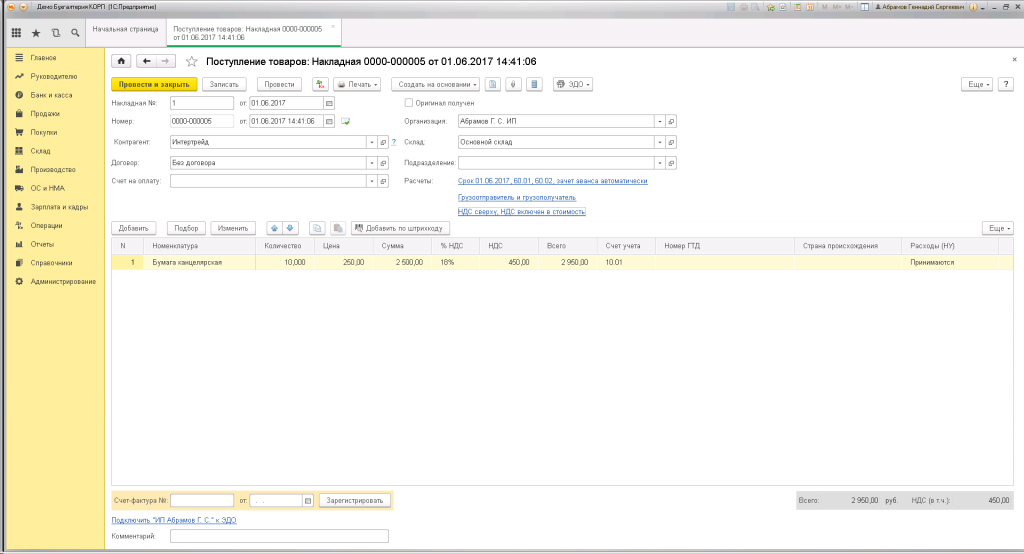

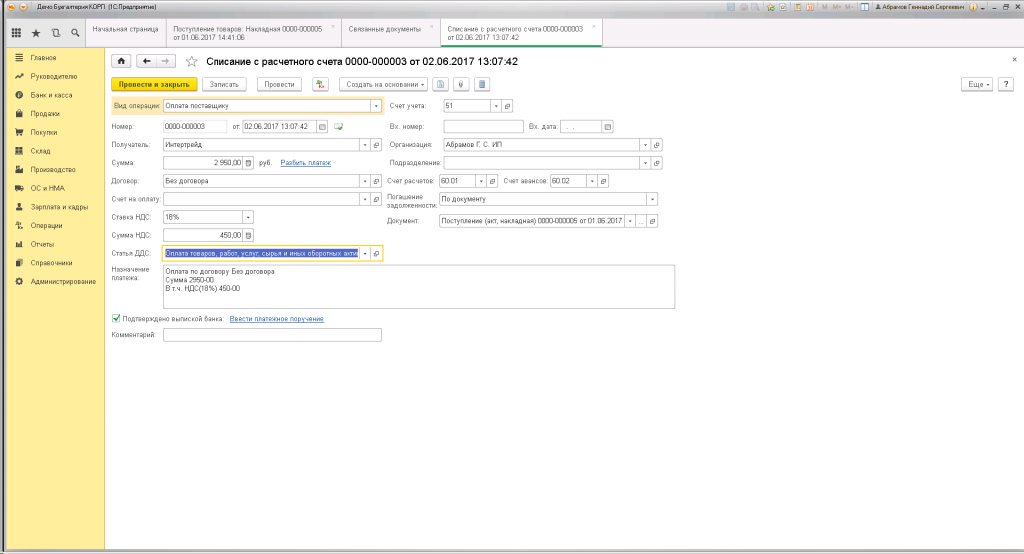

Существуют требования для признания материальных расходов. Для их удовлетворения необходимо провести документы по поступлению и оплате материалов в программе.

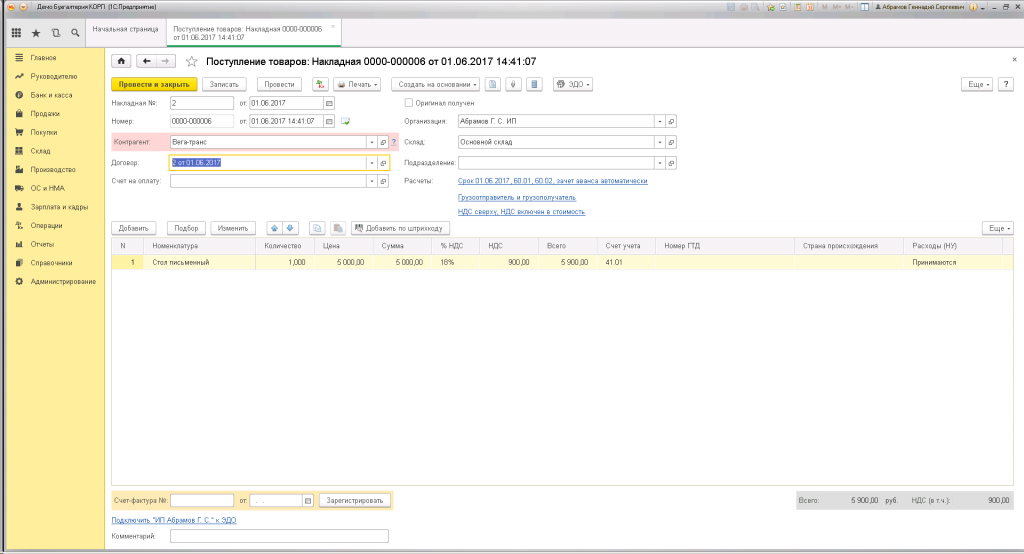

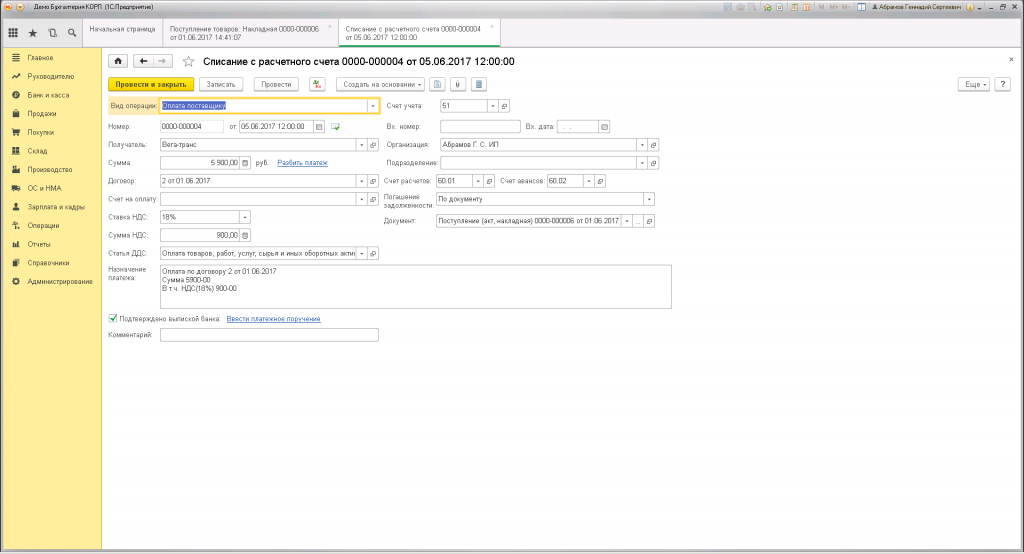

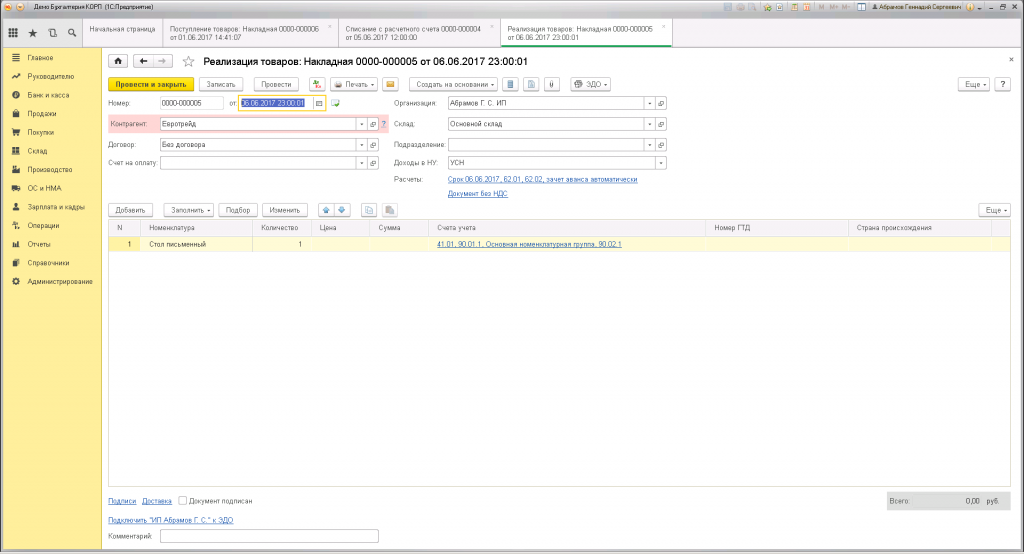

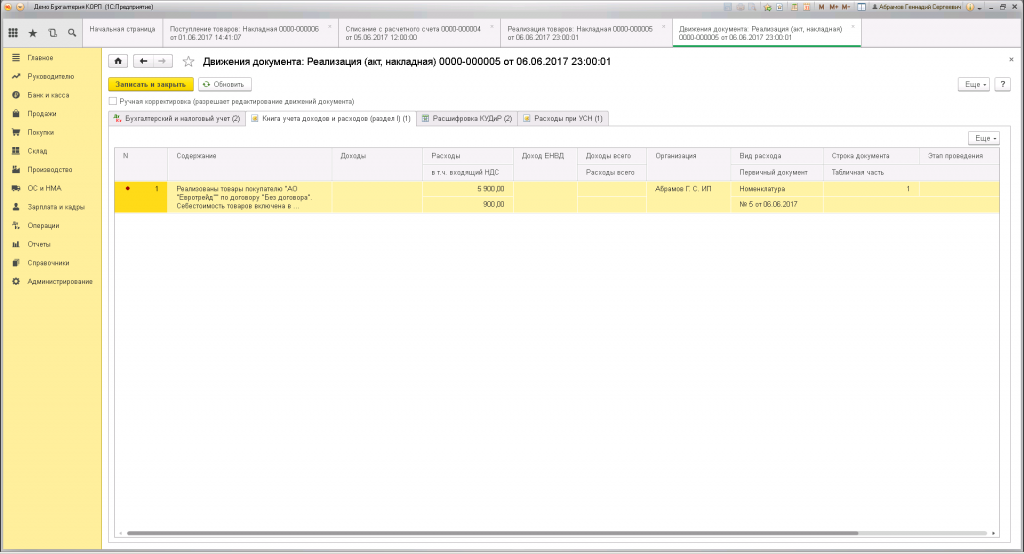

При расходах на покупку товаров в программу должны вводиться документы их поступления, оплаты и реализации.

Входящий НДС принимается к расходам при введении в программу документов, касающихся поступления от поставщика НДС и осуществления оплаты.

Если в Учетной политике компании указано, что включение в расходы осуществляется только после принятия расходов по купленным товарам, то этот момент нужно отразить в настройках. Такая ситуация проиллюстрирована на скриншотах в случаях с товарами и материалами.

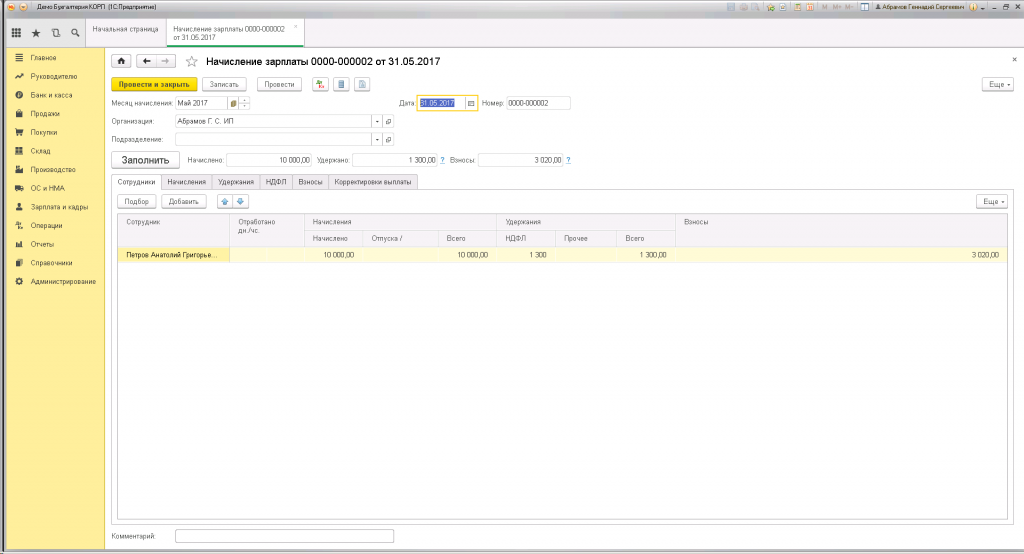

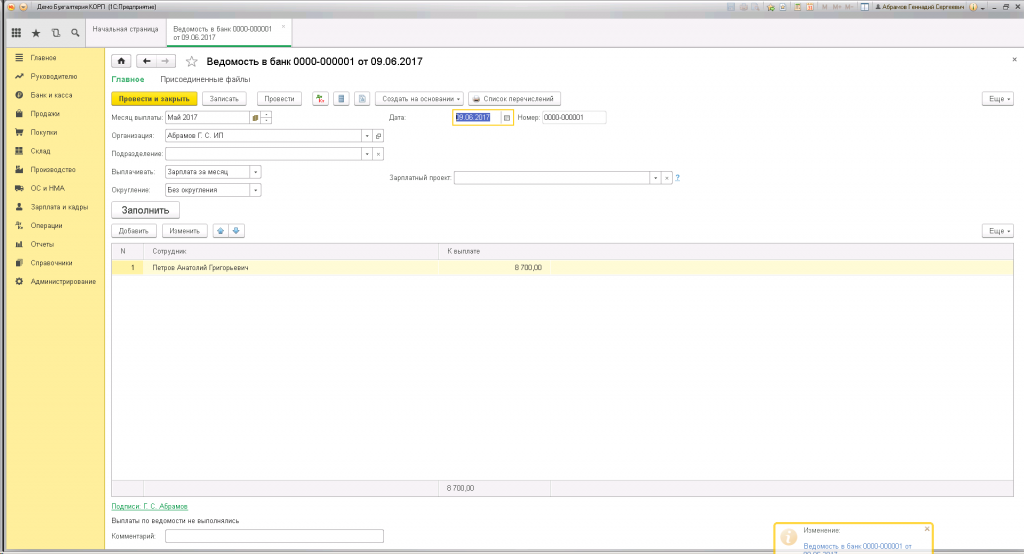

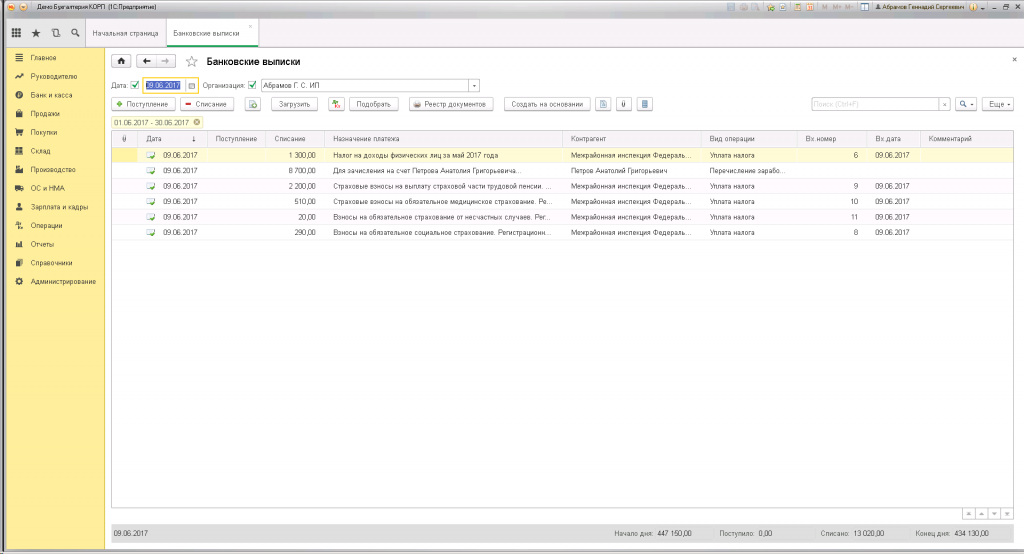

Расходы, связанные с оплатой труда, учитываются в момент перечисления денег персоналу предприятия или погашения задолженности посредством списания с расчетного счета, выплаты из кассы компании или другим способом. В программе для отражения создаются документы по начислению заработной платы, платежные ведомости, кассовые и банковские документы.

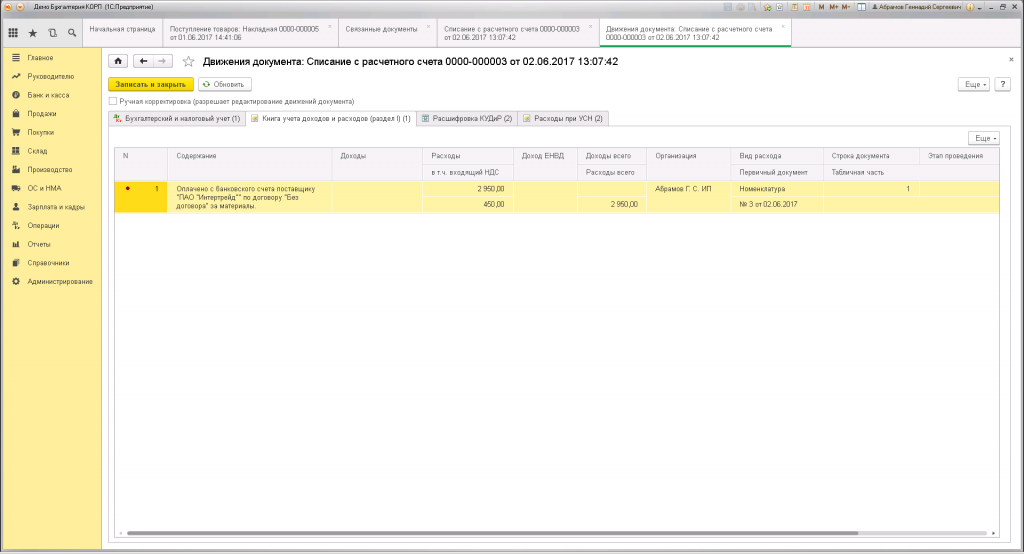

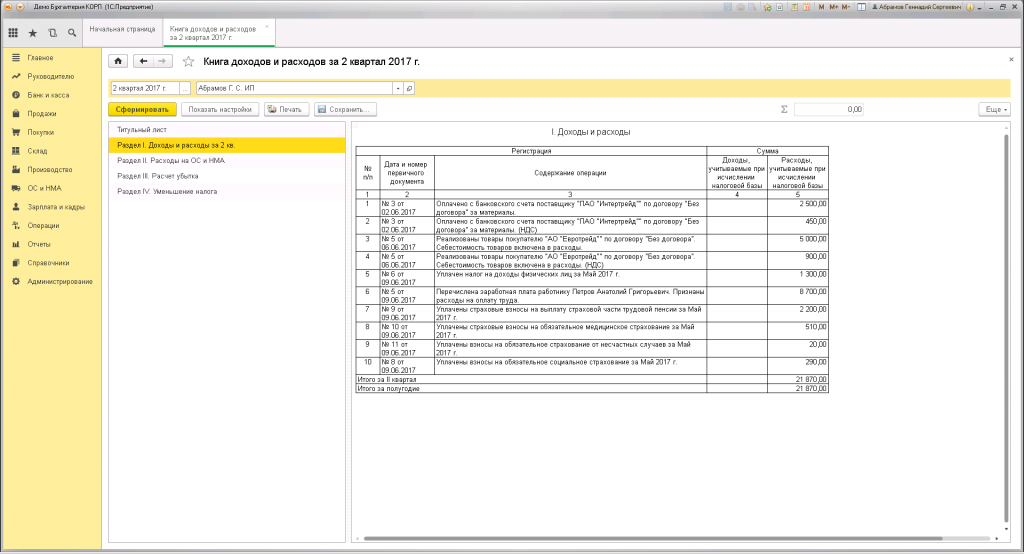

Все проведенные бухгалтером операции отобразились в КУДиР за II квартал 2017 года.