Как сформировать 2-НДФЛ для сотрудников в программах ЗУП/Бухгалтерия

Для составления справки о доходах и суммах налога физического лица, выдаваемых сотрудникам (и другим физическим лицам, получавшим доходы от организации), предназначен документ Справка о доходах (2-НДФЛ) для сотрудника. Для ее составления каждому сотруднику и по каждому основанию выдачи вводится отдельный экземпляр документа.

· В ЗУП документ находится в разделе Налоги и взносы - Все документы по НДФЛ или в разделе Налоги и взносы – Справки о доходах (2-НДФЛ) для сотрудников.

· В Бухгалтерии документ находится в разделе Зарплата и кадры - Все документы по НДФЛ или в разделе Зарплата и кадры – Справки о доходах (2-НДФЛ) для сотрудников. Нажмите кнопку Создать.

Нажмите кнопку Создать.

-

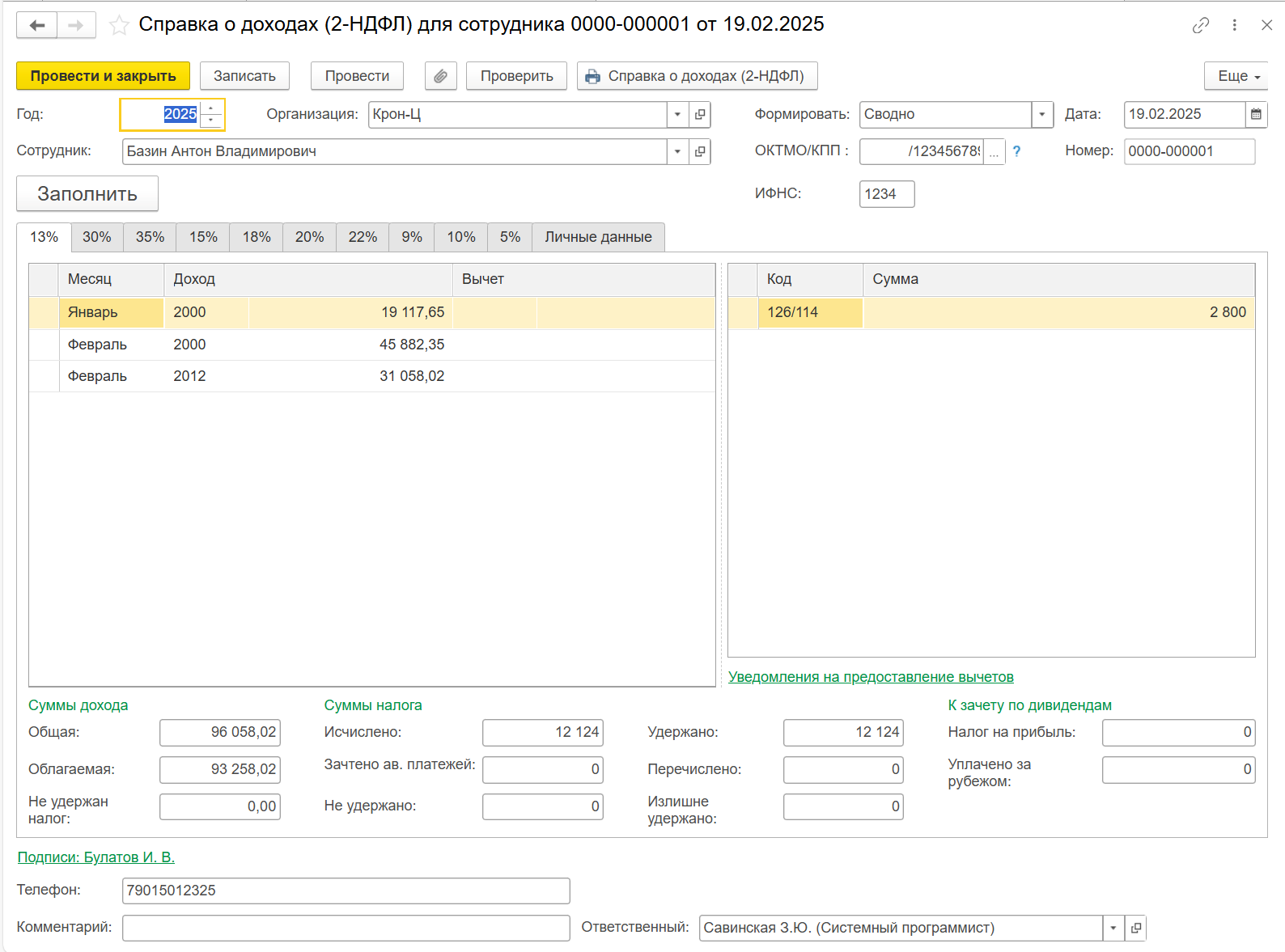

В поле Год выберите год, за который формируются сведения. Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, то необходимо выбрать ту организацию, от

-

В поле Сотрудник выберите сотрудника (физическое лицо) из справочника Физические лица (Кадры - Физические лица), которому необходимо сформировать справку о его доходах и суммах налога.

-

В поле Формировать выберите Сводно, если необходимо составить единую справку по всем доходам сотрудника, или В разрезе кодов ОКТМО/КПП и ставок налога, если справка составляется для указанной комбинации ОКТМО и КПП.

-

В поле ОКТМО/КПП предлагаются только те ОКТМО/КПП, по которым есть зарегистрированные доходы физического лица. Коды ОКТМО и КПП для организаций и их обособленных подразделений хранятся в справочниках Организации и Подразделения.

-

На закладках 13%, 30%, 35%, 15%, 9%, 10%, 5% отображаются начисленные физическому лицу доходы, помесячно, облагаемые соответствующими ставками налога, и предоставленные вычеты.

-

В другой табличной части отображаются предоставленные налоговые вычеты (стандартные, имущественные, социальные). Данные о вычетах заполняются автоматически.

-

В разделах Суммы дохода и Суммы налога отображаются суммы дохода (общая и облагаемая) и налога (исчисленного, удержанного, неудержанного и т.д.) по каждой закладке.

-

Личные данные отображаются данные о физическом лице, для которого составляется справка. Эти данные можно при необходимости отредактировать в справочнике Физические лица.

Нажмите кнопку Провести для сохранения документа.

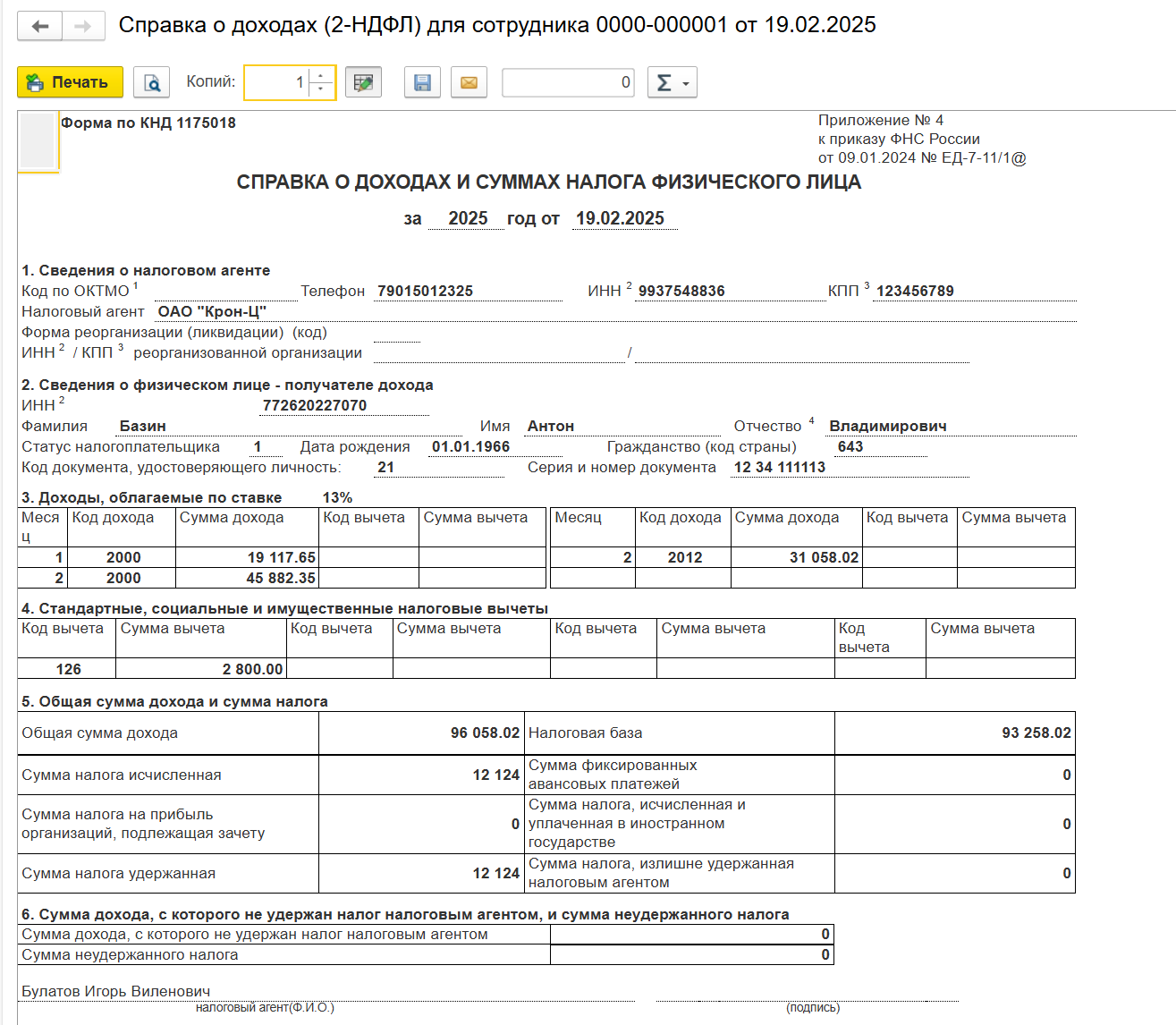

Для формирования и печати справки о доходах и суммах налога физического лица используйте кнопку Справка о доходах (2-НДФЛ).