С 01.10.2023 для уменьшения налога по патенту ИП на страховые взносы в фиксированном размере и на страховые взносы с доходов свыше 300 000 рублей не требуется досрочная уплата взносов. Изменения распространяются на правоотношения, возникшие с 01.01.2023.

При этом подавать Заявление об уменьшении также не требуется (Федеральный закон от 31.07.2023 № 389-ФЗ

Изменения не касаются страховых взносов с заработной платы сотрудников.

С 01.01.2023 страховые взносы по единому тарифу с заработной платы сотрудников и страховые взносы ИП за себя перечисляются на единый налоговый счет (ЕНС). Страховые взносы признаются уплаченными при зачете их уплаты с ЕНП, зачет ЕНП выполняется в рамках Закрытия месяца (раздел Операции) регламентной операцией Зачет аванса по единому налоговому счету. Условие зачета: наличие средств на ЕНС на срок уплаты. В таблице ниже представлены сроки без учета их переноса из-за выходных и праздничных дней:

|

Страховые взносы по единому тарифу с зарплаты сотрудников |

28 число месяца, следующего за отчетным |

|

Фиксированные страховые взносы ИП за себя |

31 декабря отчетного года |

|

Взносы ИП с доходов свыше 300 000 рублей |

1 июля года, следующего за отчетным |

Если рассматривать страховые взносы от несчастных случаев, то в их части изменений нет. Они признаются уплаченными при начислении и уплаты в Социальный фонд России

Какие действия следует выполнять, начиная с 2023 года для расчета суммы ПСН с уменьшением на страховые взносы:1. Проверите, выполнен ли перенос задолженности по страховым взносам на ЕНС (счет 68.90). Перенос можно выполнить следующими документами:

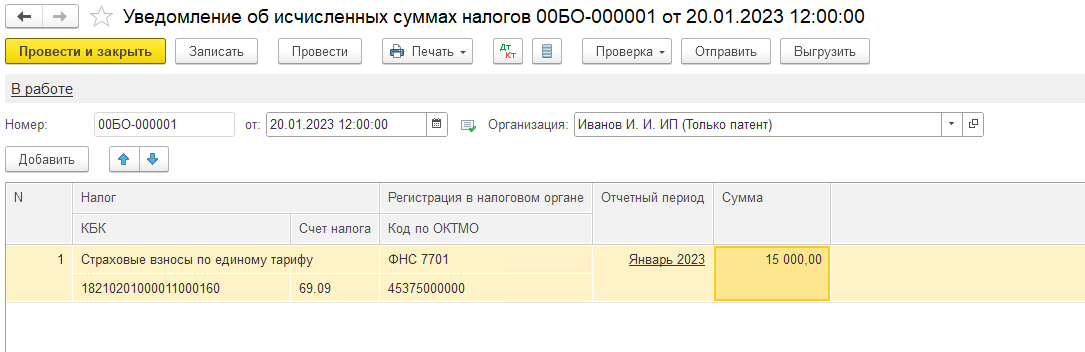

- Уведомление об исчисленных суммах налогов – по страховым взносами с зарплаты сотрудников, когда Расчет по страховым взносам не сдается (зарплата за январь, февраль, например)

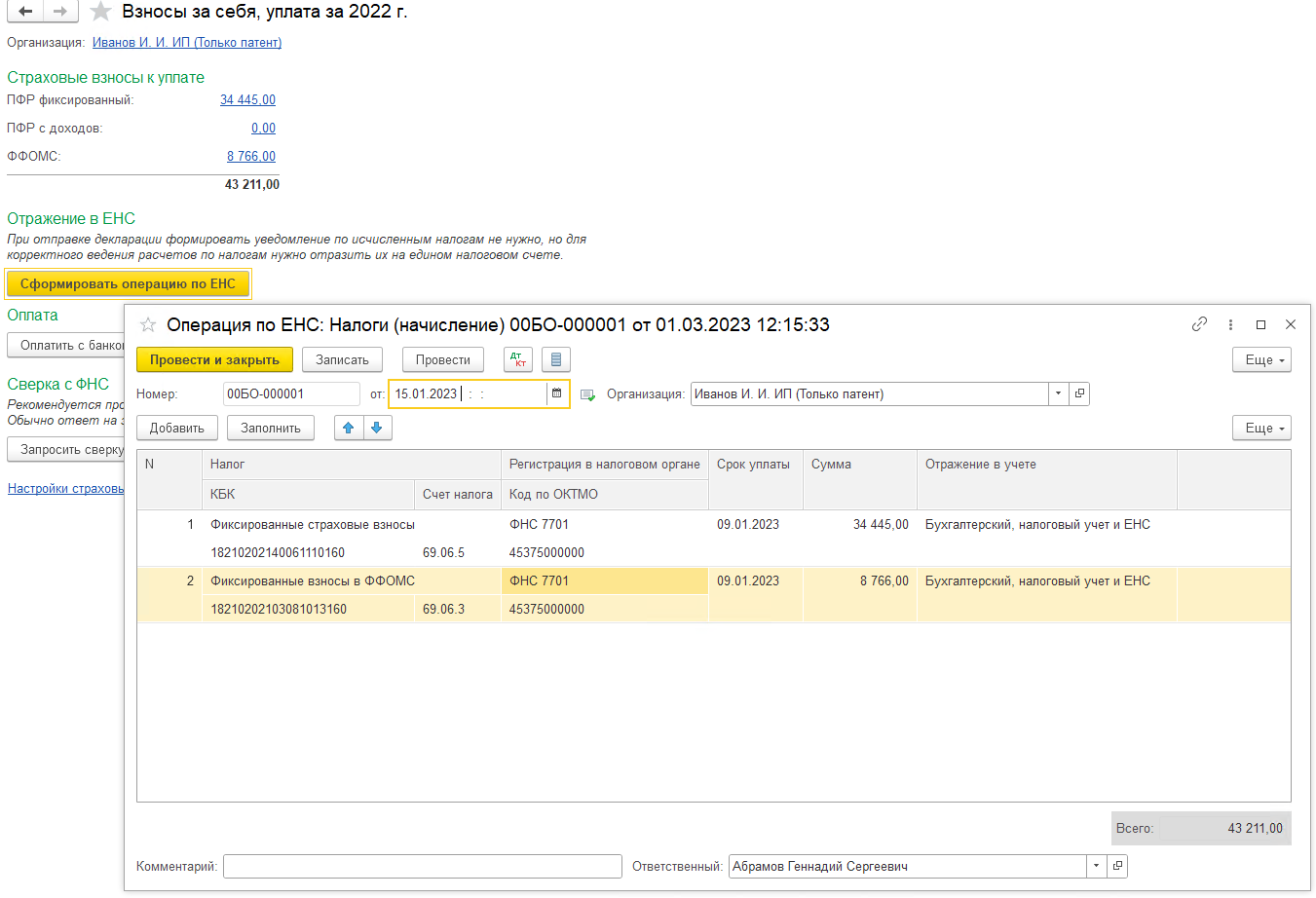

- Операция по ЕНС (начисление) – по страховым взносам ИП за себя и по страховым взносам с зарплаты сотрудников, когда сдается Расчет по страховым взносам (зарплата за март, например)

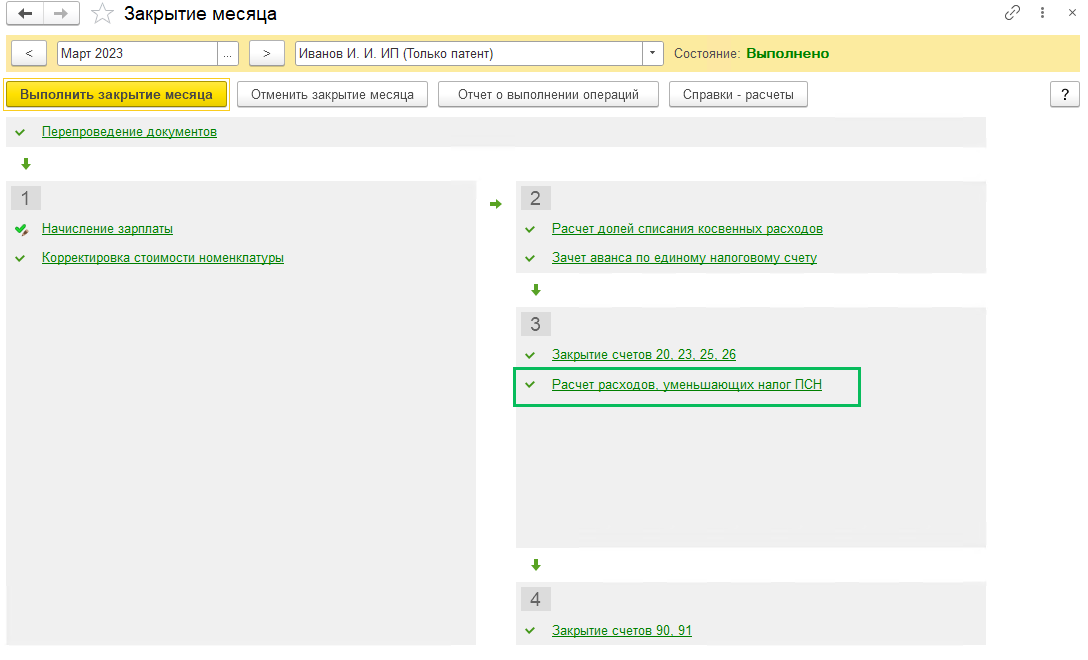

2. Выполните закрытие месяца (Операции – Закрытие месяца) и проведите сверку с ФНС, проследите распределение ЕНП на уплату страховых взносов за все месяцы отчетного периода. Расчет расходов, уменьшающих налог ПСН производится регламентной одноименной операцией в закрытии последнего месяца квартала.

Если по результатам сверки данные в базе 1С не совпали с данными ФНС, то в 1С используйте документ Операции ЕНС (уплата) для корректировки распределения ЕНП.

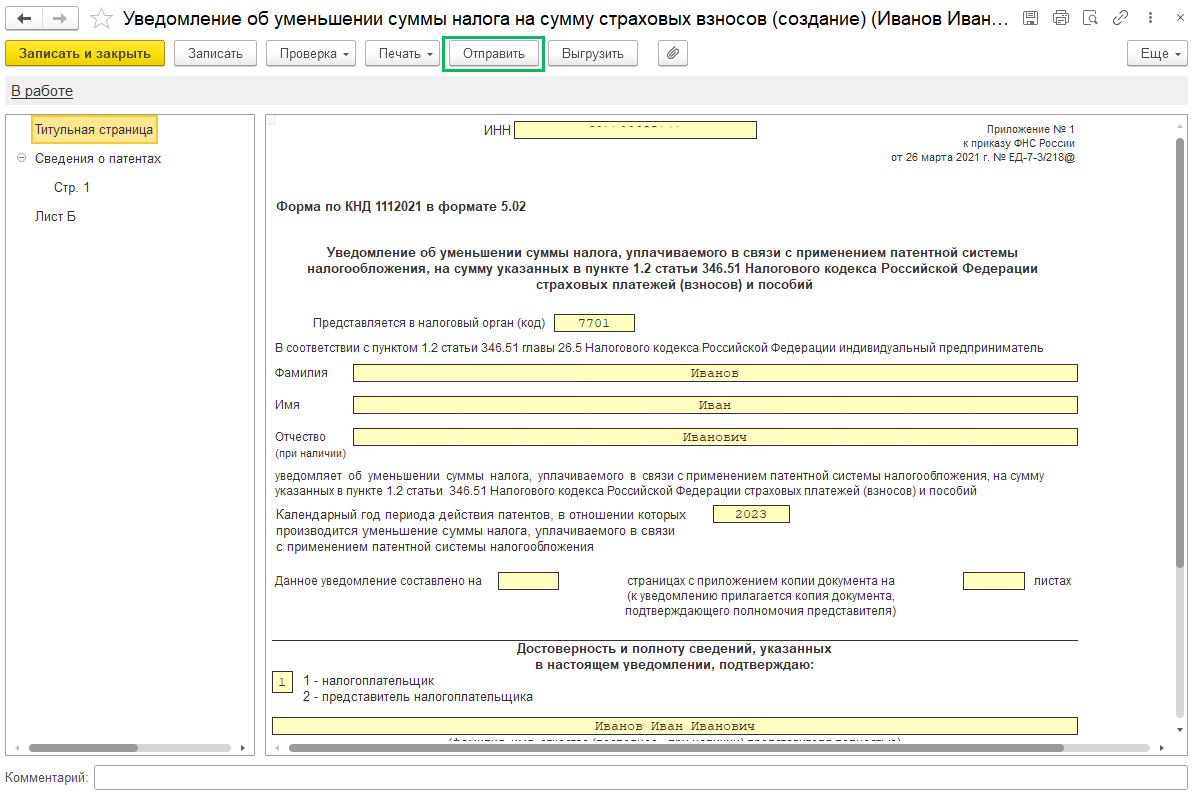

3. Подготовьте Уведомление об уменьшении стоимости патента на страховые взносы (Главное – Задачи организации).

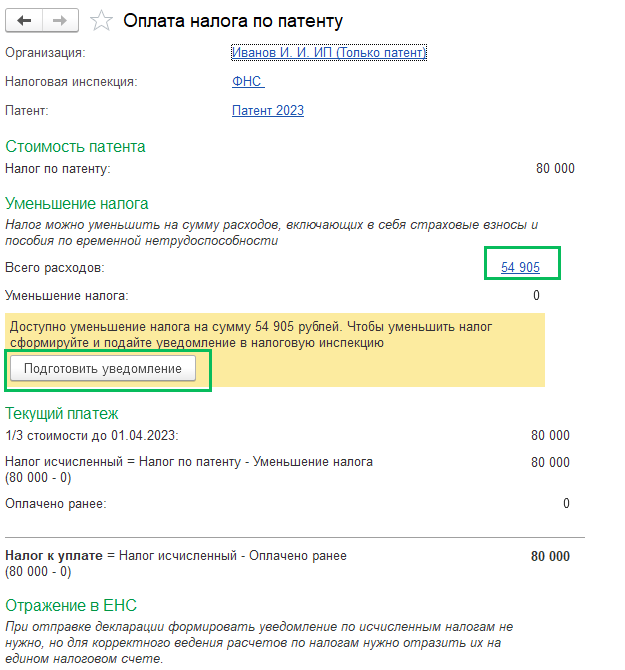

Из Задач организации вы попадете в помощник Оплата налога по патенту, где в поле Всего расходов вы можете провалиться, кликнут мышкой по сумме, и проверить расшифровку. А ниже по кнопке Подготовить уведомление можно сформировать уведомление на уменьшение стоимости патента.

Заполненное уведомление можно направить непосредственно из 1С по кнопке Отправить, если вы используете сервис 1С-Отчетность.