Предлагаем рассмотреть нюансы по начислению и удержанию НДФЛ в программе 1С 8.3 Бухгалтерия предприятия 3.0. И как правильно подготовиться к отчетности по формам 2-НДФЛ и 6-НДФЛ.

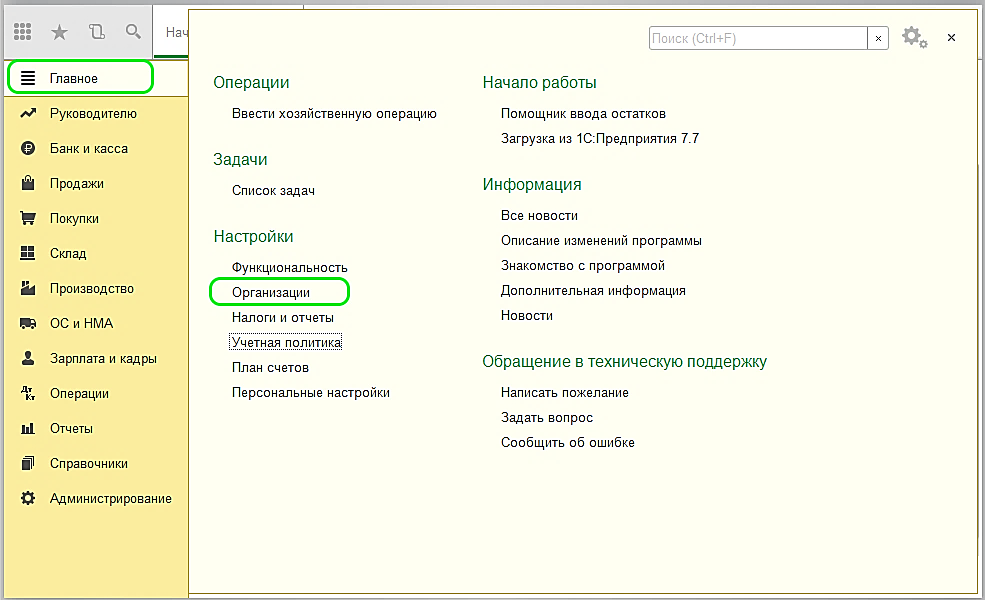

Важным пунктом является настройка в 1С Регистрации в налоговом органе, которая отвечает за сдачу отчетности в налоговую службу. Проходим в Главное - Организации.

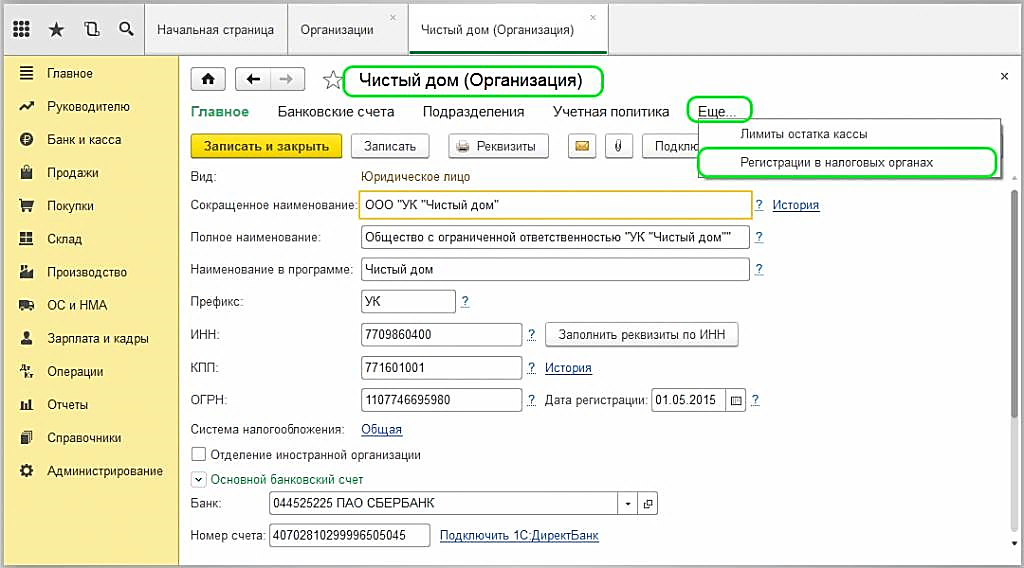

Заходим в карточку организации - Еще - Регистрация в налоговом органе:

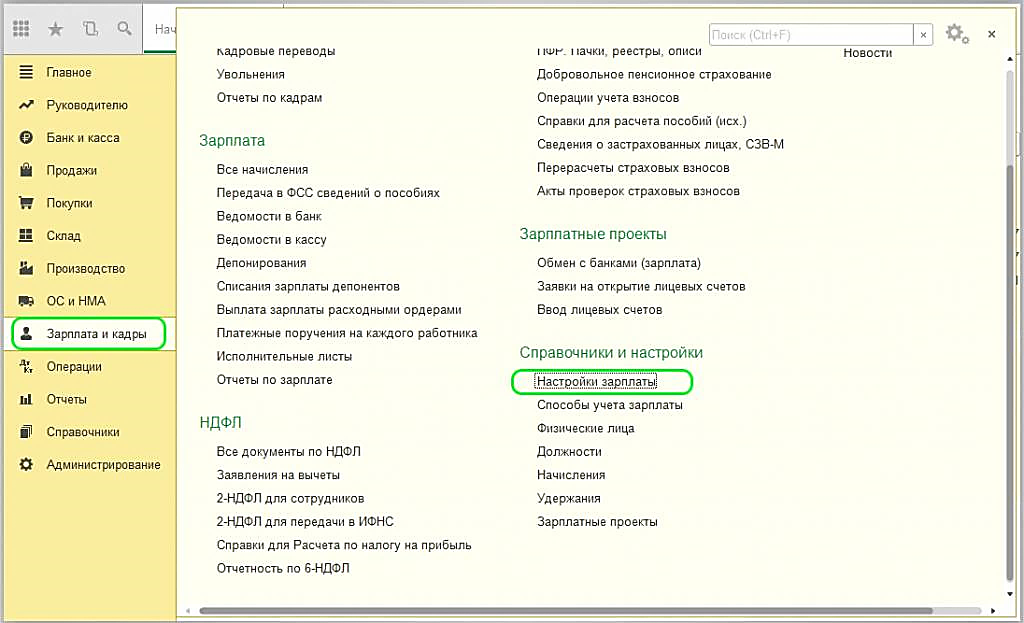

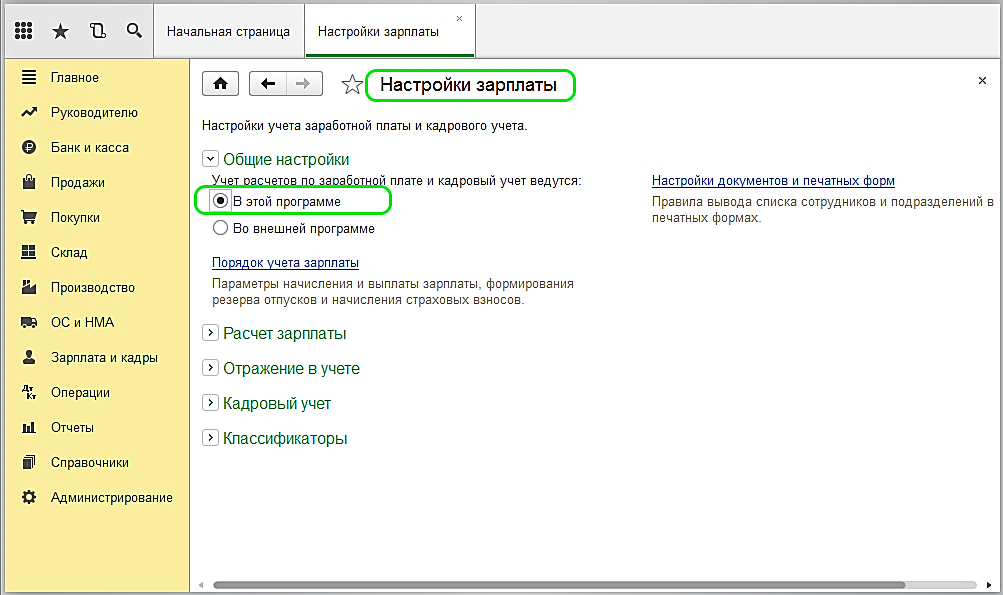

Следующей важной настройкой является Зарплата и кадры - Настройки зарплаты

Переходим в раздел Общие настройки и указываем в пункте Учет расчетов по заработной плате и кадровый учет ведутся - В этой программе для того, чтобы соответствующие разделы были доступны.

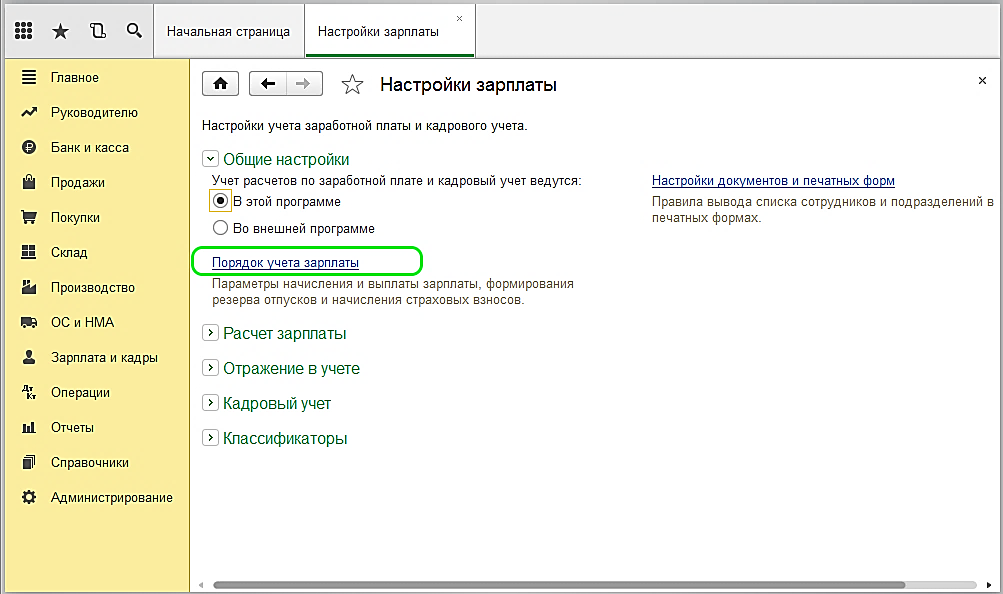

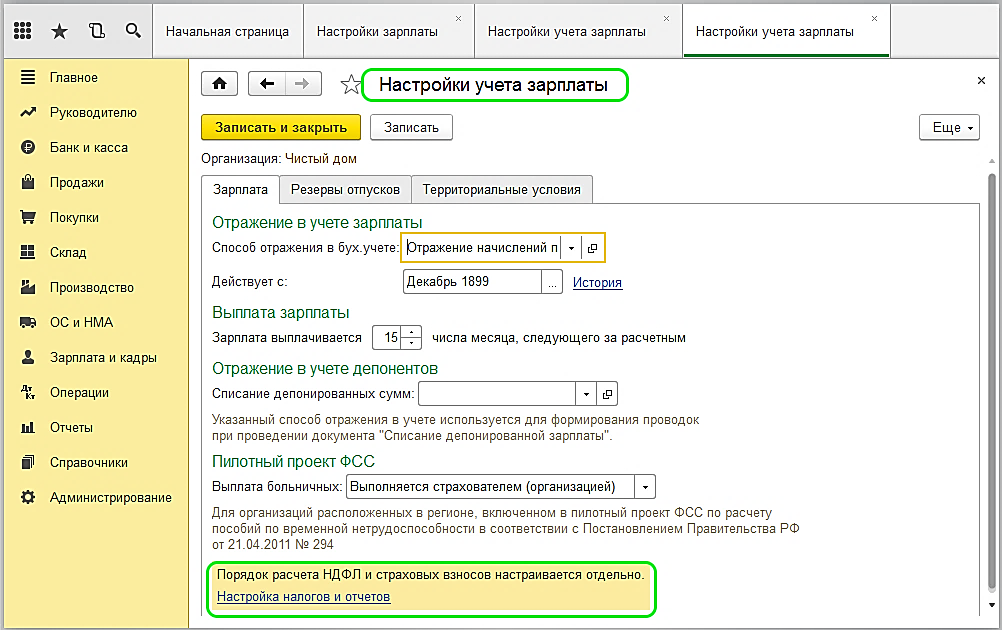

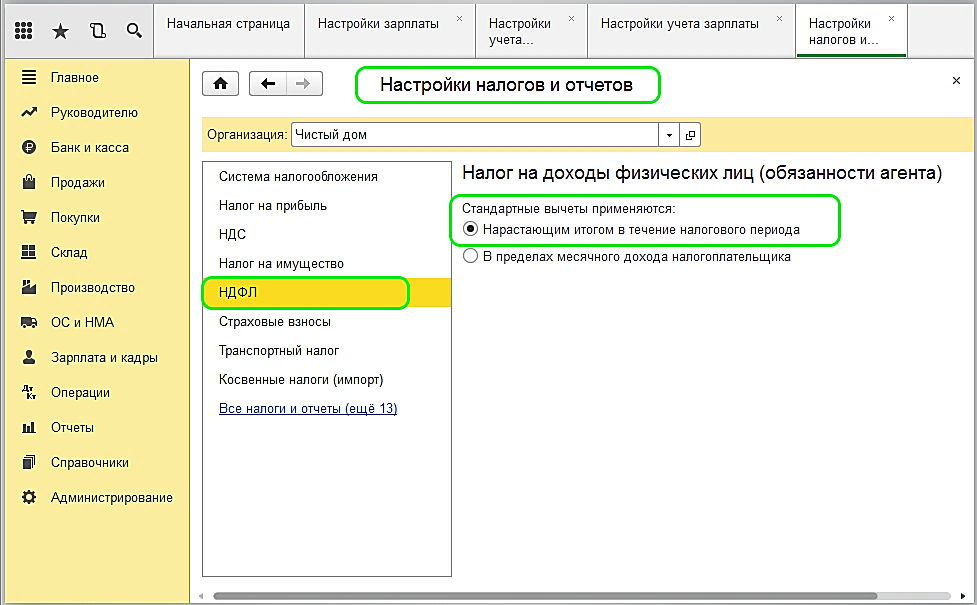

Затем проходим по пути Порядок учета зарплаты - Настройка налогов и отчетов – НДФЛ. Указываем порядок применения стандартных вычетов Нарастающим итогом в течение налогового периода:

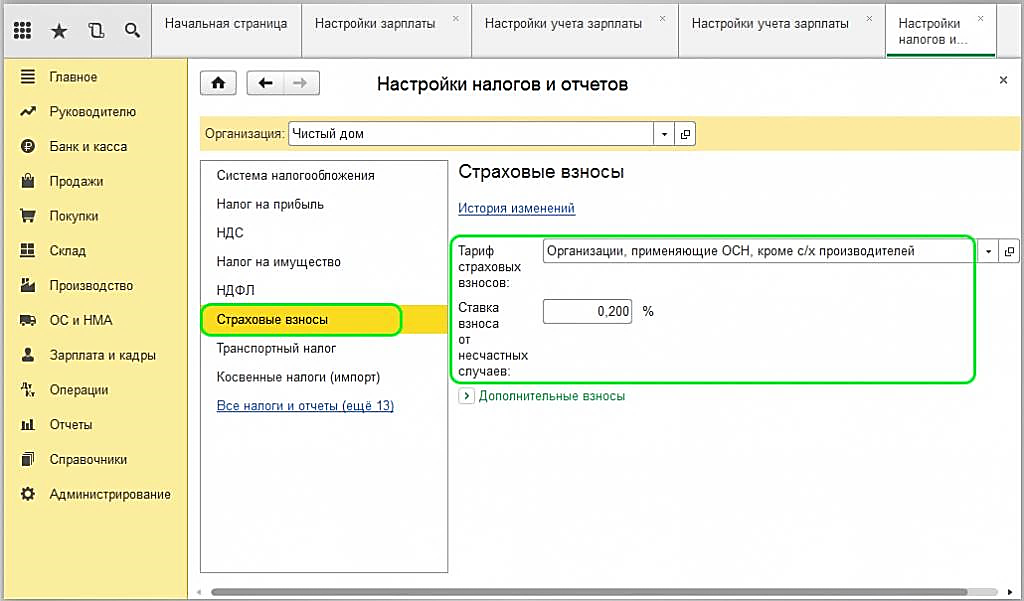

Далее на закладку Страховые взносы. Ставим обозначения в пунктах:

-

>>> Тариф страховых взносов – Организации, применяющие ОСН, кроме с/х производителей.

-

>>> Ставка взноса от несчастных случаев – указываем ставку в процентном эквиваленте.

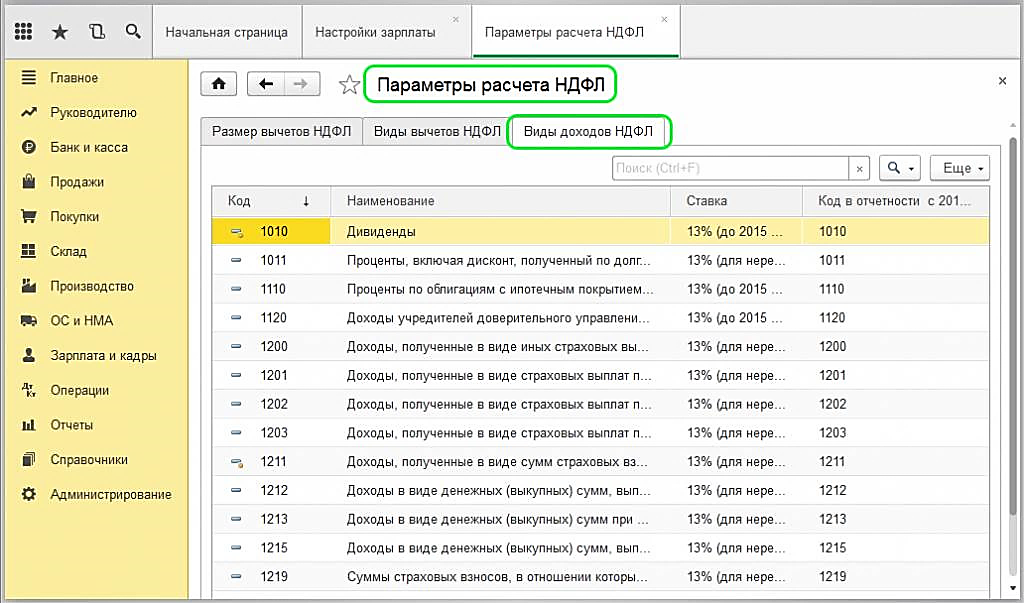

Все производимые начисления формируются на основании кода дохода для физических лиц, который можно просмотреть во встроенном справочнике Виды доходов НДФЛ.

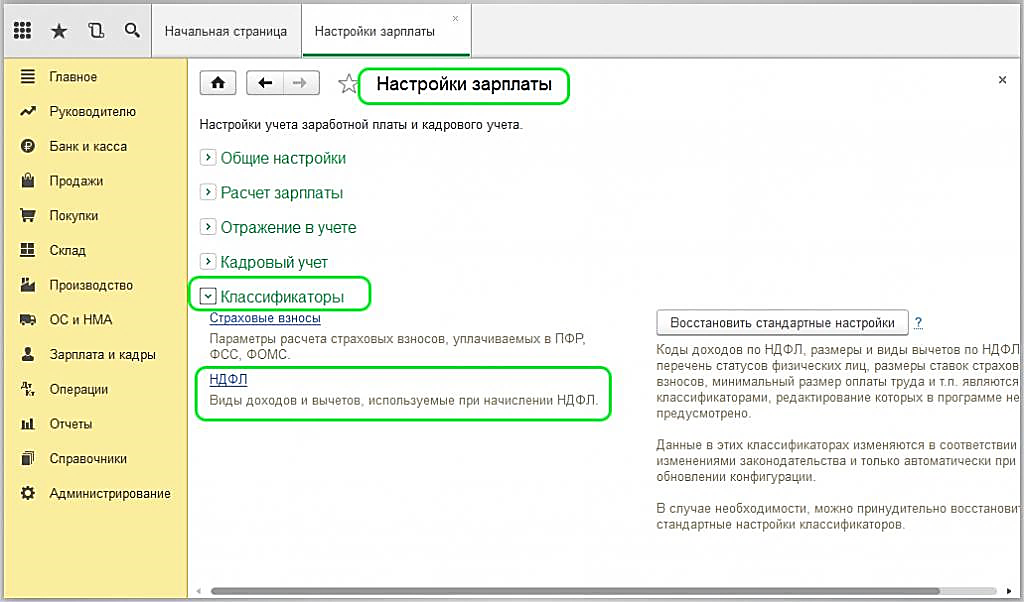

Данный справочник можно откорректировать, для этого возвращаемся в Настройки зарплаты, разворачиваем раздел Классификаторы и проходим по ссылке НДФЛ:

После чего открывается окошко Параметры расчета НДФЛ и заходим на нужную вкладку Виды доходов НДФЛ:

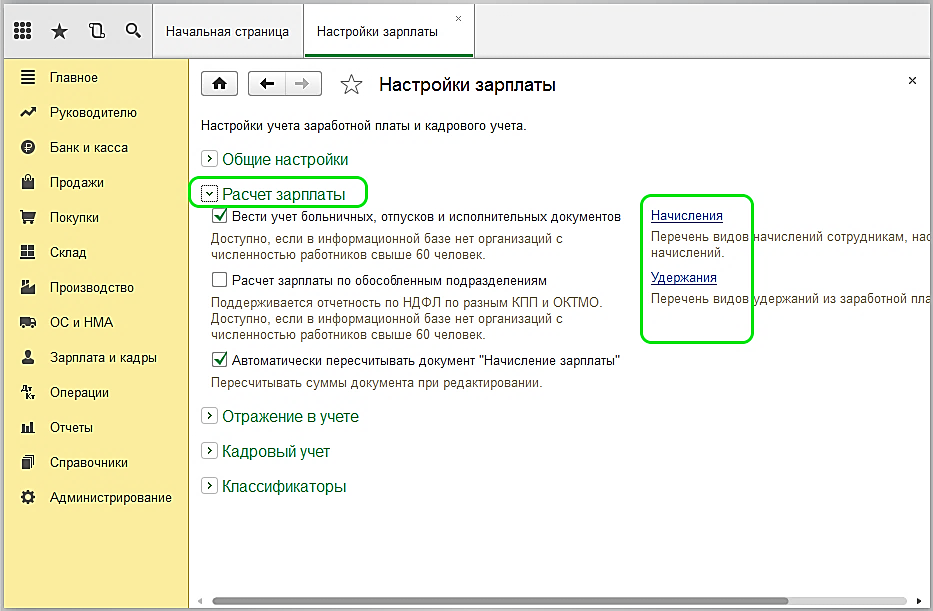

Для настройки налогообложения НДФЛ по начислениям и удержаниям в окошке Настройка зарплаты разворачиваем раздел Расчет зарплаты:

Для начала учета зарплаты и НДФЛ установленных параметров достаточно. Но не забывайте обновлять конфигурацию на актуальную.

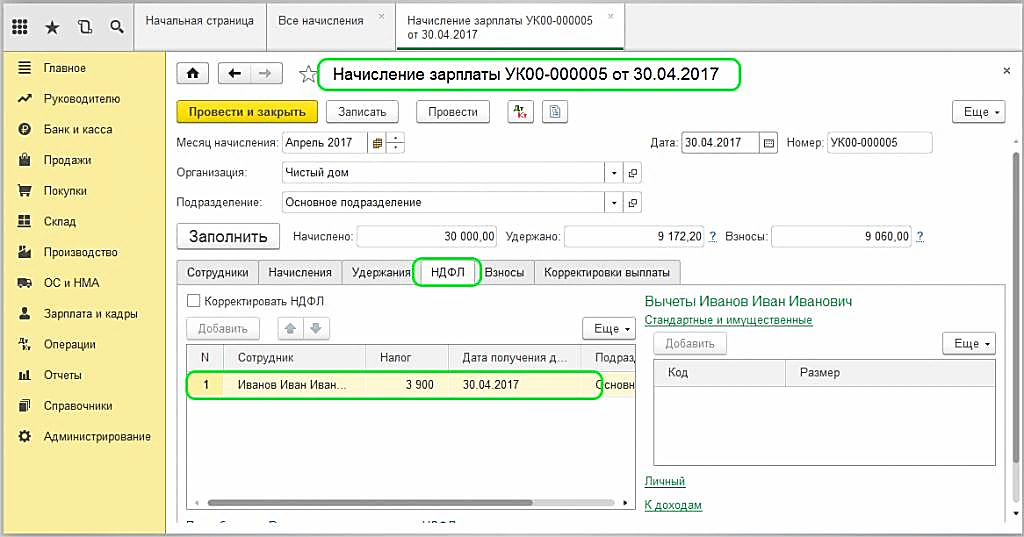

Начисление и расчет НДФЛ происходит за каждый полученный фактический доход ежемесячно в конце отчетного периода (месяца) по документам Начисление зарплаты, Отпуск, Больничный лист и другие. Рассмотрим документ Начисление зарплаты.

Суммы налога по каждому сотруднику будут отражены на вкладке НДФЛ:

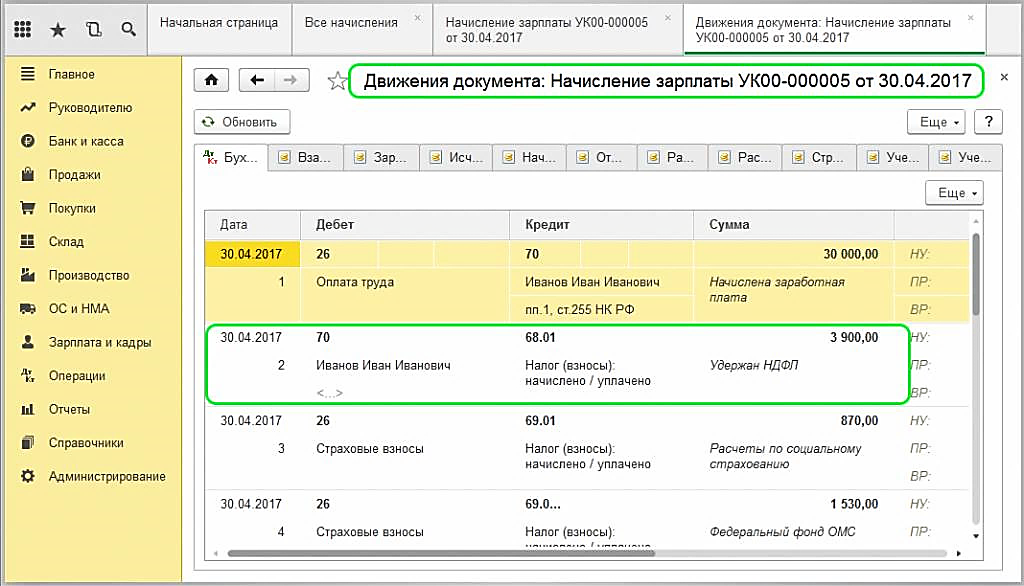

Эту же информацию можно просмотреть в проводках:

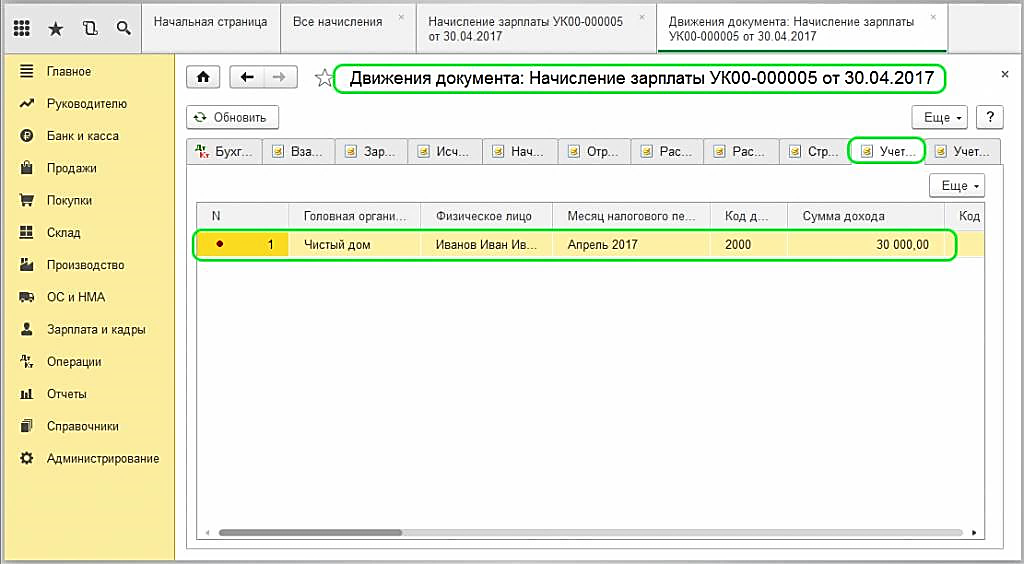

На основании документа формируется запись в реестре Учет доходов для исчисления НДФЛ и происходит заполнение форм отчетности:

-

Расходный кассовый ордер на выдачу наличных ДС

-

Списание с расчетного счета

-

Операция учета НДФЛ.

Дата проведения документа будет являться датой удержания налога.

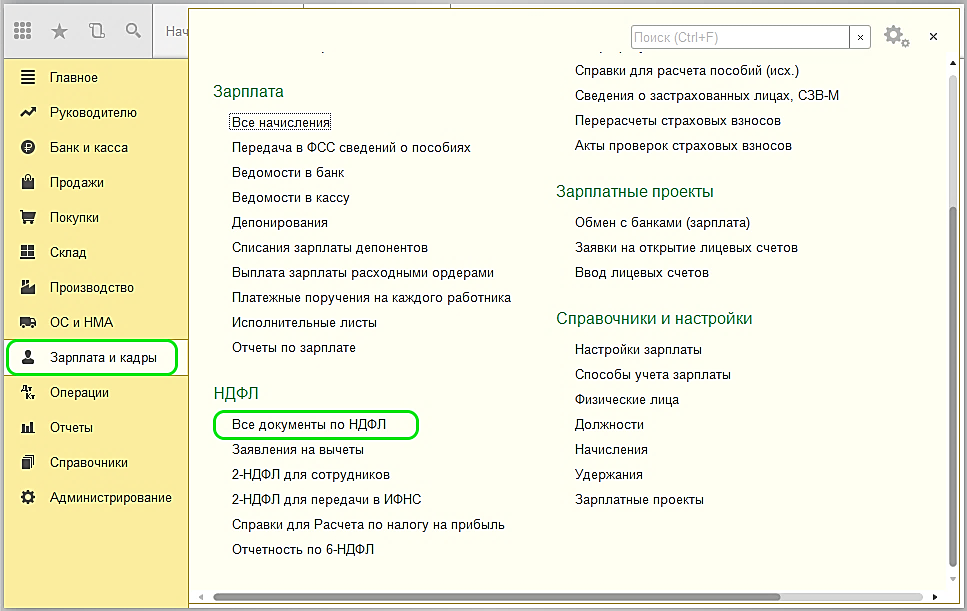

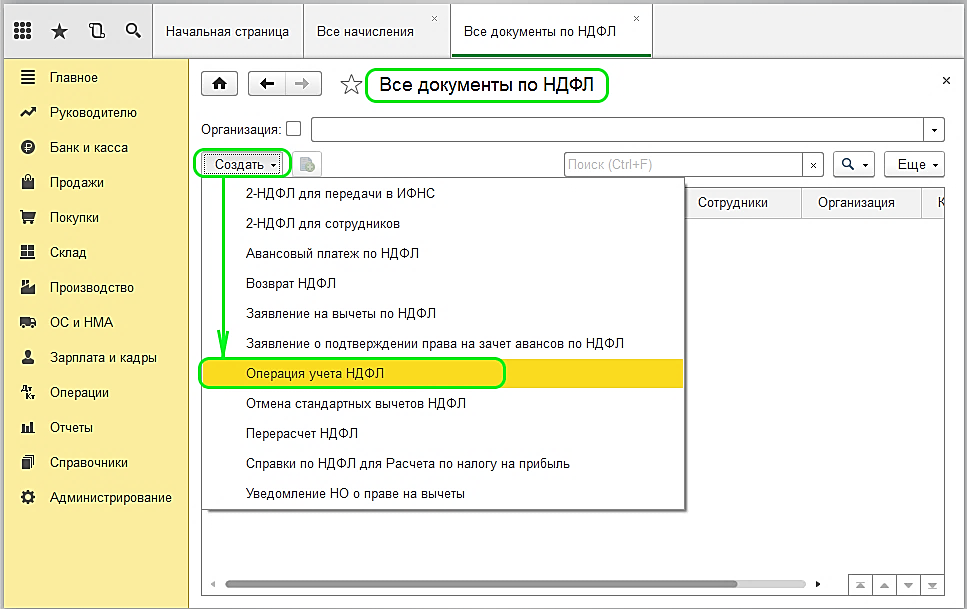

Уделим внимание документу Операция учета НДФЛ. По нему рассчитывается НДФЛ с дивидендов, отпускных и другой материальной выгоды. Чтобы создать документ нужно пройти на вкладку Зарплата и кадры, раздел НДФЛ и нажать ссылку Все документы по НДФЛ.

Для формирования нового документа – Создать, и из выпадающего списка выбираем нужный вариант:

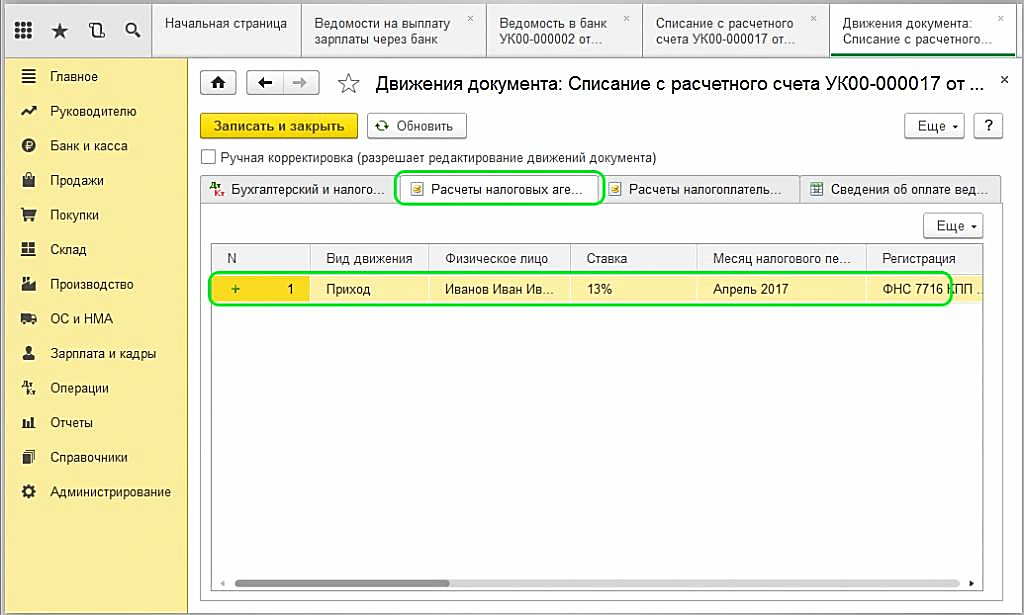

Запись в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ формирует практически каждый документ, который затрагивает НДФЛ.

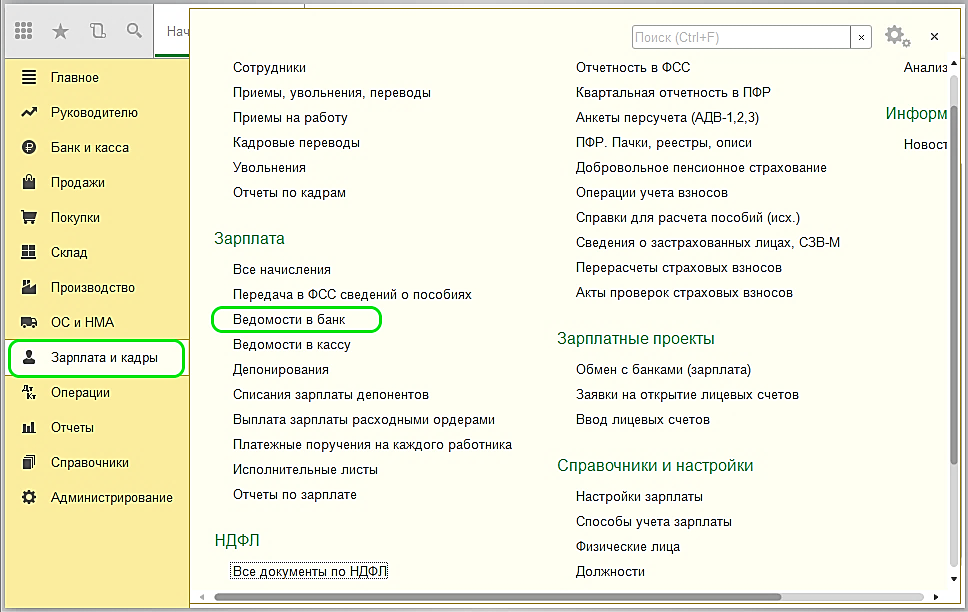

Рассмотрим на примере документа Списание с расчетного счета. Перейдем в Зарплата и кадры – Ведомости в банк:

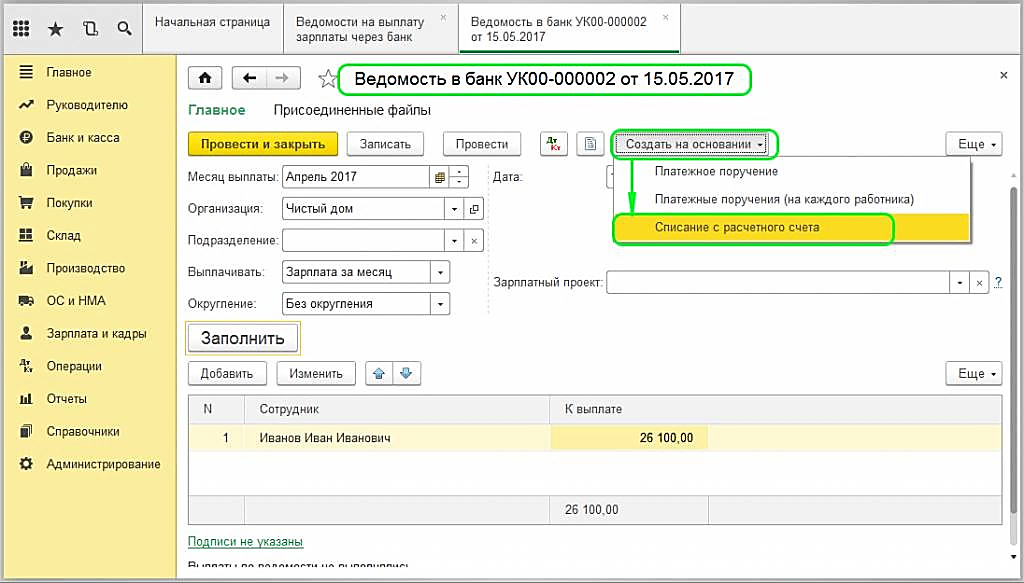

Создадим данный документ. И на основании сделаем списание с р/с:

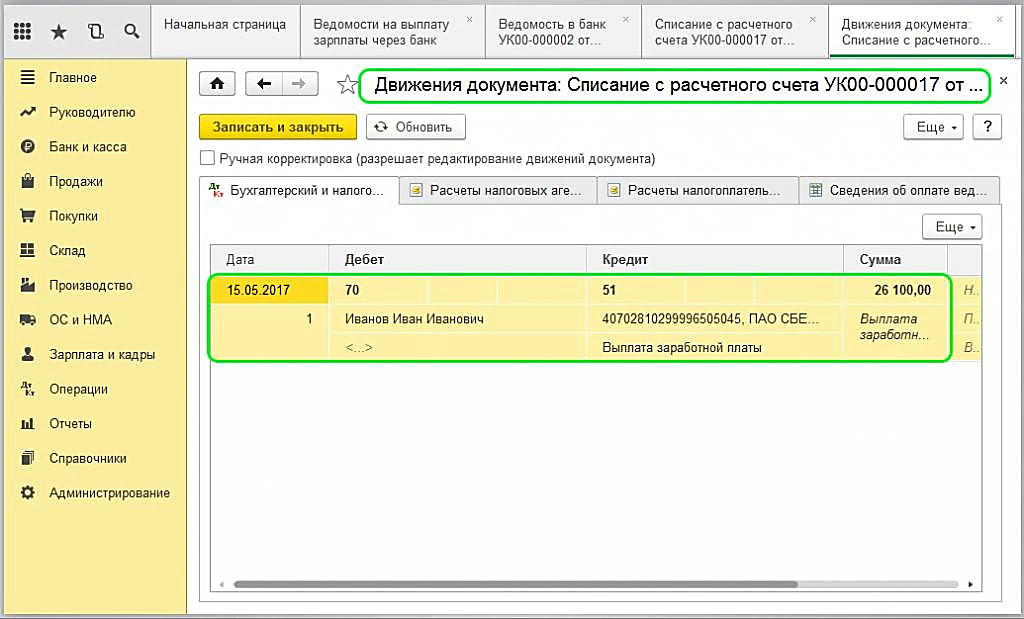

Проверим проводки:

А также движения по регистрам:

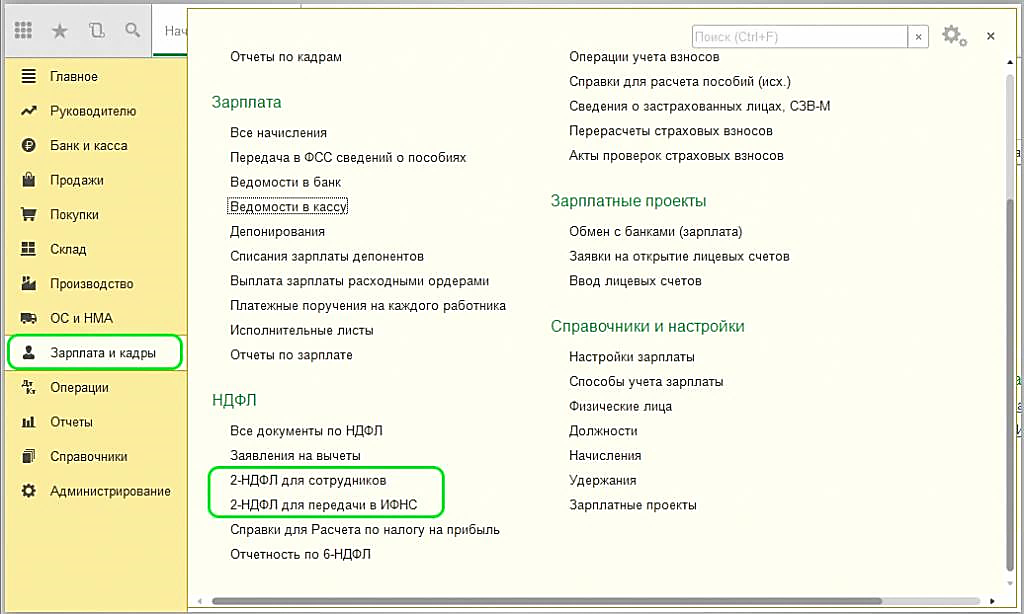

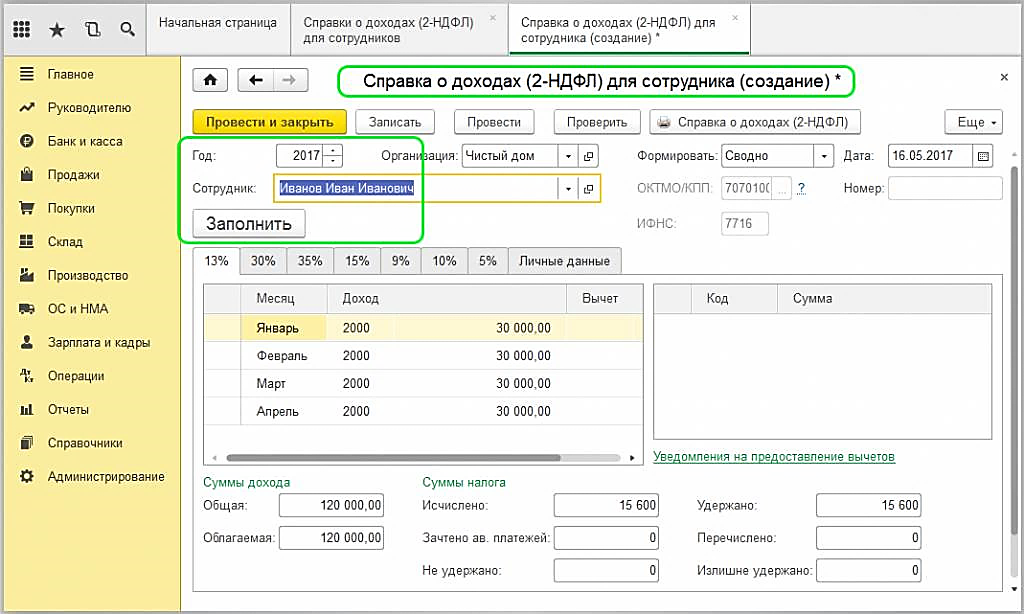

Вышеописанные регистры производят формирование основных отчетов 2-НДФЛ для сотрудников и для передачи в ИФНС. Находится в разделе Зарплата и кадры - НДФЛ:

Для формирования – Создать, и заполняем справку по конкретному сотруднику:

По документу не формируются проводки, он нужен только для вывода печатной формы.

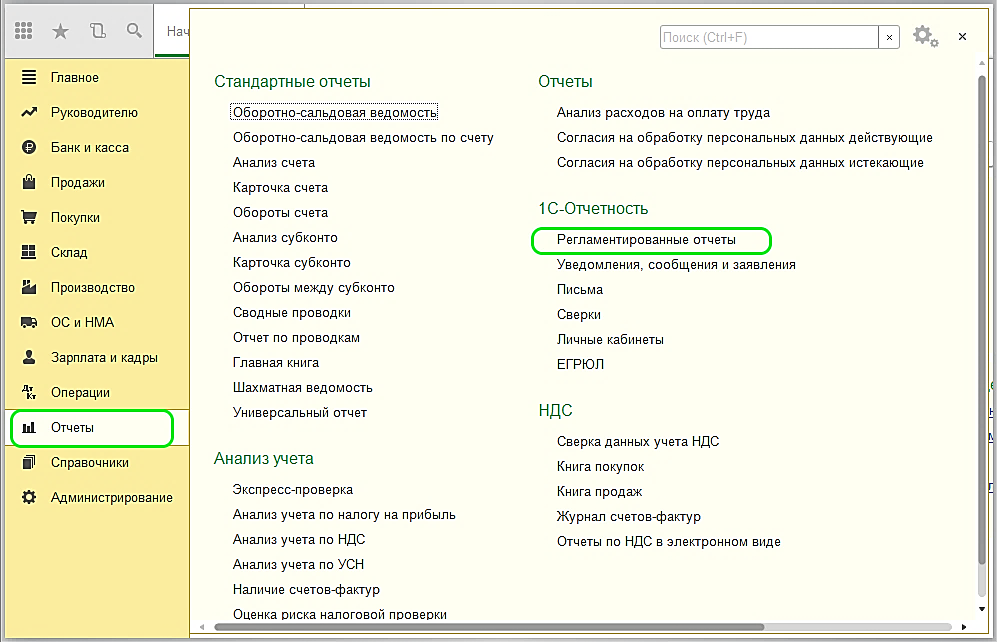

Отчетность по 6-НДФЛ является регламентированной. Находится в 1С:Бухгалтерия на вкладке меню Зарплата и кадры - НДФЛ, а также на вкладке Отчетность-1С - Регламентированные отчеты - Отчеты

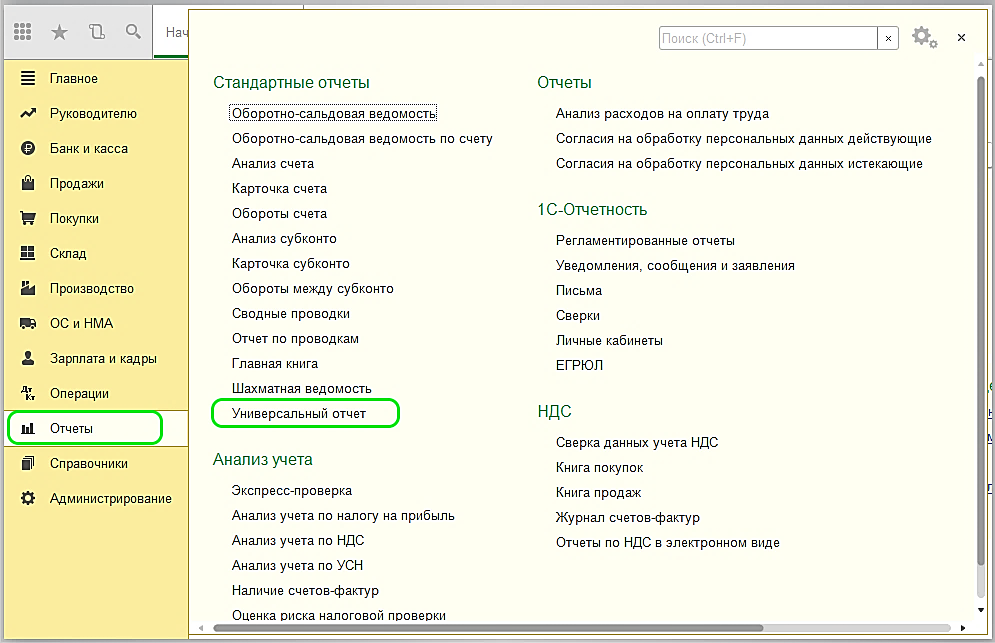

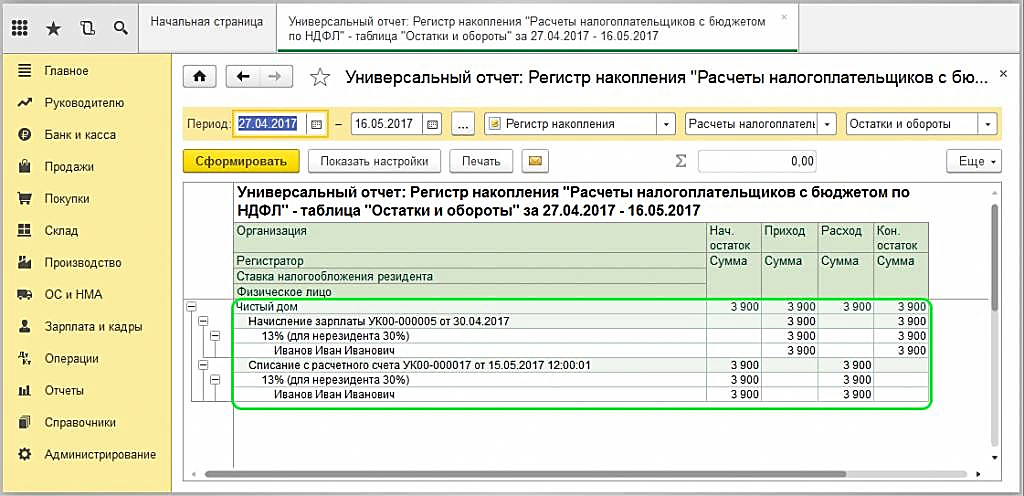

Чтобы проверить корректность по начисленному и уплаченному налогу в бюджет, используем Универсальный отчет. Найти можно на вкладке меню Отчеты раздел Стандартные отчеты.

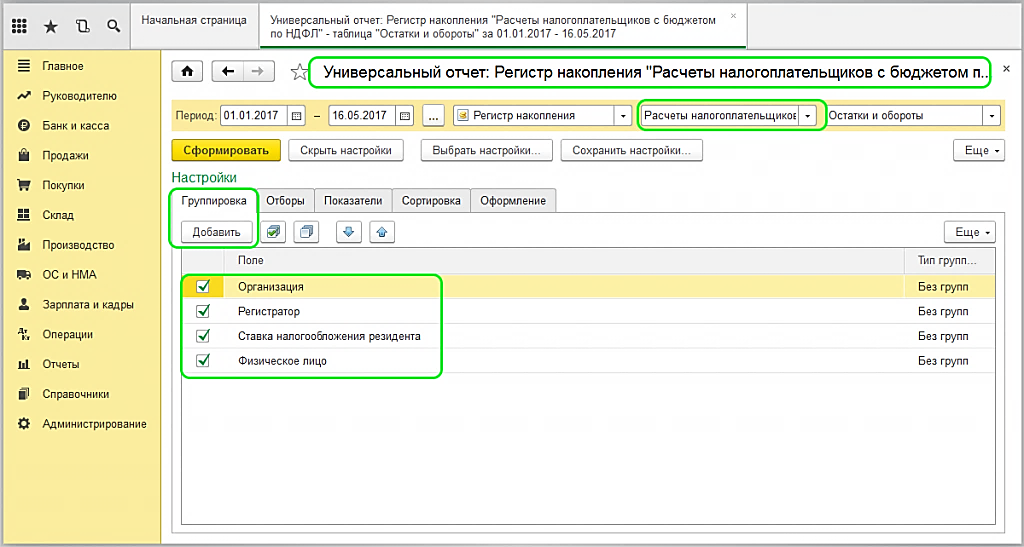

В верхней панели находим Расчеты налогоплательщиков с бюджетом по НДФЛ. В открывшейся форме нажимаем Показать настройки. Вверху выбираем регистр, по которому будем строить отчет. На вкладке Группировка добавляем:

-

Организация.

-

Регистратор.

-

Ставка налогообложения резидента.

-

Физическое лицо.

Нажимаем ОК:

Затем указываем период и нажимаем Сформировать:

Отчет показывает все суммы по начислению и удержанию индивидуально на каждого сотрудника.

Если какая-то сумма не закрылась, то переходим в документ прямо из отчета и корректируем.