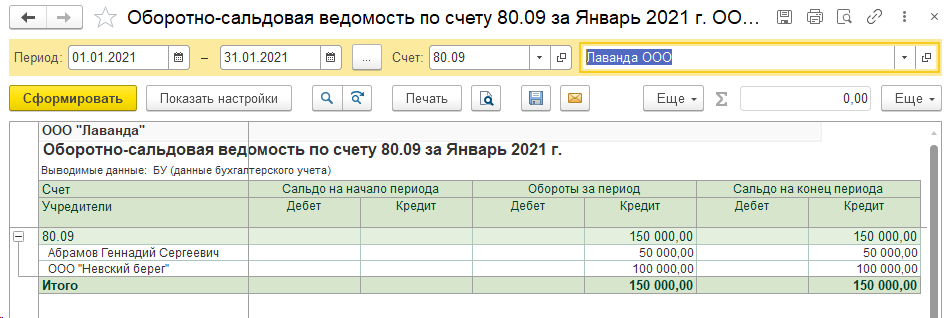

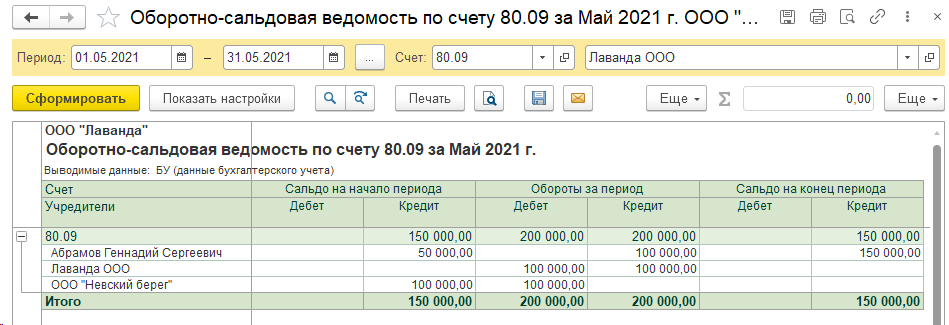

Проанализировать состав участников и номинальную стоимость их долей можно в ОВС по счету 80.09 Прочий капитал (Отчеты – Оборотно-сальдовая ведомость по счету)

Далее необходимо рассчитать действительную долю участника, который выходит из состава участников по формуле:

Действительная стоимость доли участника = Чистые активы организации × Размер доли в УК в%

Размер чистых активов организации можно узнать из Отчета об изменениях капитала на последнее число месяца, предшествующего выходу юридического лица из состава участников, строка 3600. В нашем случае это 503 000 рублей.

Действительная стоимость доли участника = 503 000 × 66,67% = 335 350,1 рублей

503 000 – 150 000 = 353 000 рублей, этой суммы достаточно для выплаты действительной доли.

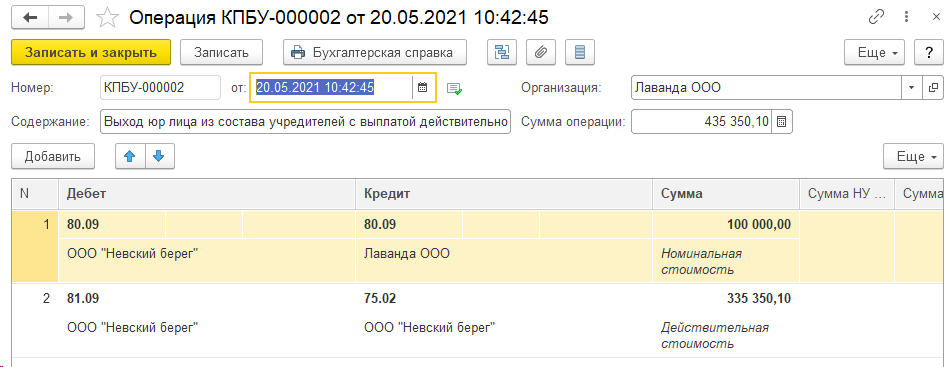

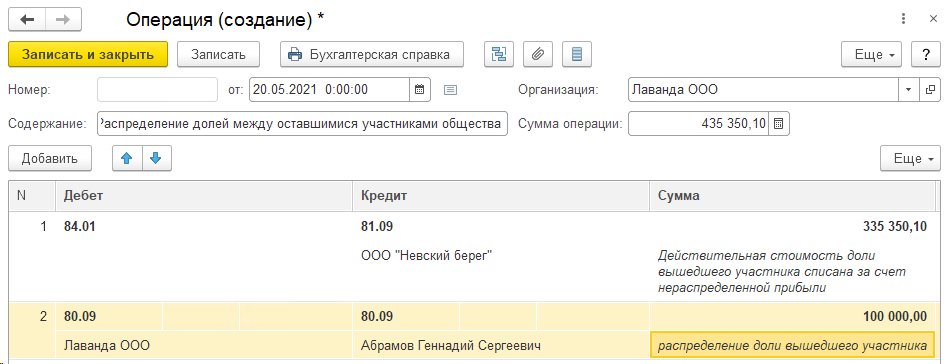

Для этого создается Операция, введенная вручную (Операции – Операции, введенные вручную – Создать – Операция). В операции будет две проводки, в первой будет отражена номинальная стоимость доли вышедшего участника и ее переход обществу, а во второй отражена задолженность по выплате действительной стоимости доли выходящему участнику.

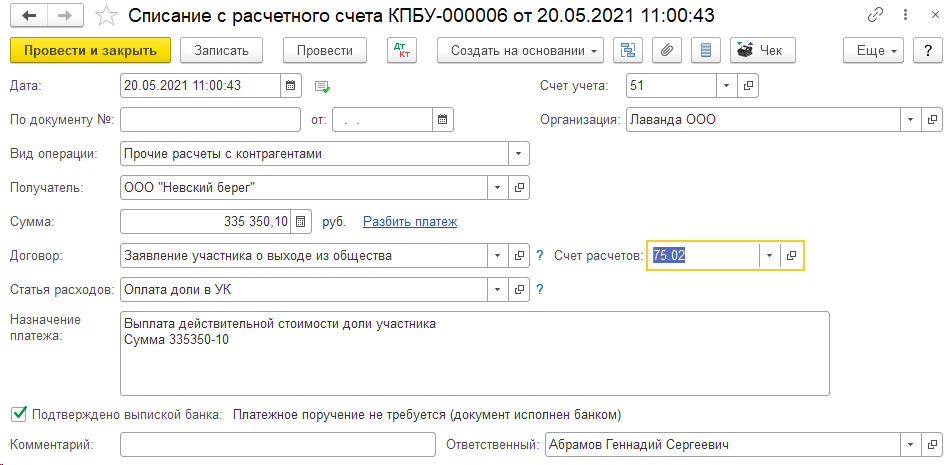

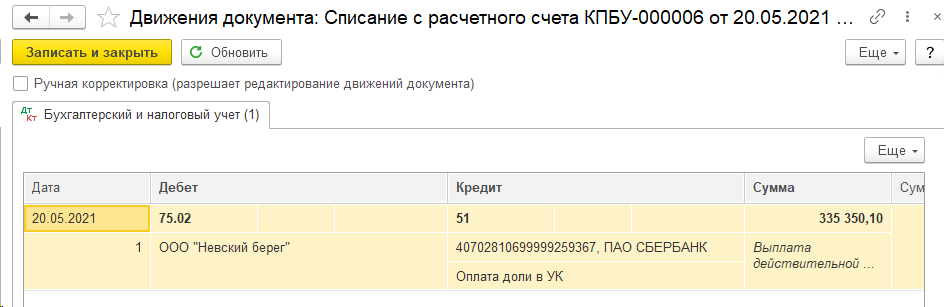

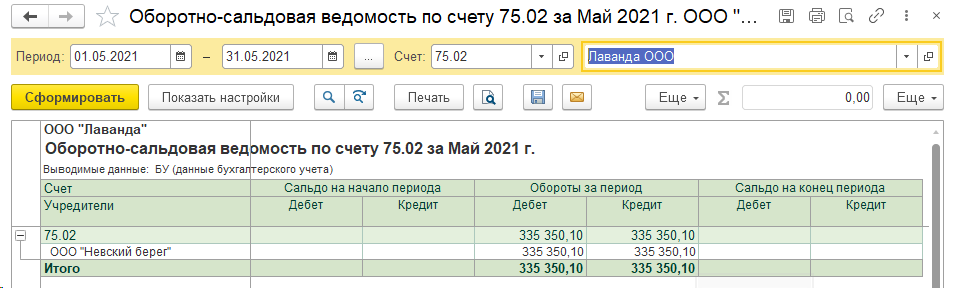

Для выплаты действительной доли вышедшему участнику создаем документ Списание с расчетного счета с видом Прочие расчеты с контрагентами (Банк и касса – Банковские выписки – Списание).

Далее та доля, что перешла к обществу распределяется между оставшимися участниками в соответствии с их долями после ухода одного участника документом Операция, введенная вручную (Операции – Операции, введенные вручную – Создать – Операция). У нас в примере остался только один участник, значит у него 100%.

Расчет доли оставшихся участников можно производить по формуле:

(100% - % доля вышедшего участника) × 100%

По мнению Минфина России, при распределении доли вышедшего участника между оставшимися участниками-физлицами у последних возникает доход, с которого общество в качестве налогового агента должно исчислить, удержать и перечислить в бюджет НДФЛ (письмо Минфина РФ от 25.06.2015 № 03-04-05/36805). При невозможности удержать НДФЛ организация (налоговый агент) должна сообщить об этом в налоговый орган и налогоплательщику-физлицу не позднее 1 марта следующего за выплатой года (п. 5 ст. 226 НК РФ).