«Мир не без добрых людей» – так нам часто говорили родители, бабушки и дедушки, старшие родственники, да и просто малознакомые люди. В России принято помогать людям, порой, совершенно безвозмездно. Однако бизнес – есть бизнес и здесь, как правило, над бескорыстностью преобладает сухой и прагматичный расчет.

Существует такая практика, когда учредитель общества с ограниченной ответственностью оказывает материальную помощь организации. Делает он это, конечно, не в качестве жеста доброй воли, а с каким-то умыслом. Сегодня мы с вами поговорим о случаях, когда учредитель вынужден спонсировать организацию, о том, как бухгалтер должен или наоборот не должен платить налоги с этих денег, а также затронем различные варианты помощи, ведь речь идет не сугубо о финансах. К примеру, нам известен случай, когда учредитель одной компании помог «родственному» предприятию платиновым кольцом (а фирма занималась производством ювелирных изделий). Так сказать, «подогнал» сырье. В общем, нам есть, о чем поговорить и что рассказать.

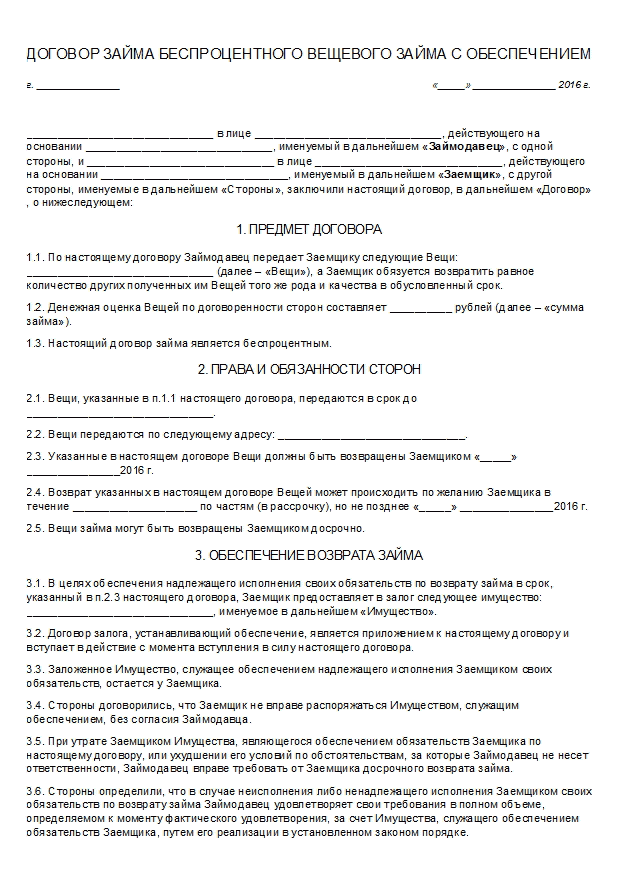

(конечная цель любого спонсорства в корпоративной среде – возрастание прибыли и увеличение имиджа предприятия)

Налогообложение

Многие бухгалтера интересуются тем, как и при каких условиях формируется налоговая база с материальной помощи, оказанной учредителем. В зависимости от того, на каких условиях происходит спонсорство, будет зависеть и дальнейшая методология налогообложения. Существуют три наиболее распространенные формы:

-

Оказание материальной помощи денежными средствами на безвозмездной и безвозвратной основе. Данный способ отличается от других тем, что благотворитель готов пожертвовать n-ую сумму средств предприятию, не ожидая от него в дальнейшем прямой коммерческой выгоды (возврата долга, процентов по нему и т.д.). В том случае, если учредитель обладает более чем 50% от суммы уставного капитала, то подаренные средства не будут учтены в увеличении налога на прибыль организации – это следует из подпункта 11 пункта 1 статьи 251 НК РФ. Соответственно, если учредитель имеет долю в уставном капитале менее 50%, то подаренные им средства должны быть учтены в базе налога на прибыль без каких-либо исключений;

-

Инвестиция учредителя в пользу увеличения уставного капитала также является распространенной формой корпоративного спонсорства. При этом важно учитывать тот факт, что в ходе определения налоговой базы по налогу на прибыль данное вложение не будет учитываться в качестве доходов, что следует из предписаний подпункта 3 пункта 1 статьи 251 НК РФ. Стоит учесть, что данная форма инвестиции должна быть отражена в уставных документах организации, а также об этом необходимо извести ИФНС по месту регистрации юридического лица. В случае если эти действия не будут предприняты, на компанию может быть наложен административный штраф.

-

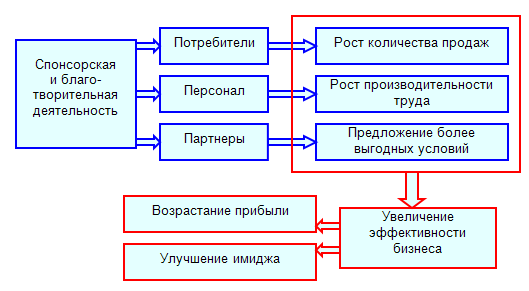

Заключение договора беспроцентного займа является не столь популярной, но все же востребованной опцией учредителей, желающих оказать помощь курируемому ими предприятию. В соответствии со ст. 807 ГК РФ, по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа). Договор займа считается заключенным с момента передачи заимодавцем заемщику денег или других вещей. Статьей 809 ГК РФ предусмотрено, что договор займа может быть и беспроцентным, то есть без уплаты заимодавцу процентов на сумму займа. Здесь стоит обратить внимание на то, что данный вид займов предполагает не только финансовые инвестиции – ими могут оказаться какие-то конкретные вещи (столы, компьютеры, офисная техника и т.д.), сырье для производства продуктов. При этом, несмотря на то, в каком виде займодавец предоставит заем (в вещевой или финансовый) заемщик обязан вернуть долг в том же виде, что и получил (занимал стул – должен такой же стул вернуть, занимал слиток золота – верни слиток золота и т.д.).

(бланк договора беспроцентного вещевого займа с обеспечением. Инициаторами заполнения формы часто выступают сами заемщики, в отличие от случаев с благотворительными инвестициями)

НДС и бухгалтерский учет

Небольшая часть наших клиентов по услуге «облачная версия 1С» интересовалась, влияет ли на заполнение декларации по налогу на добавленную стоимость заем, полученный в середине квартала? На этот счет мы нашли ответ в пункте 1 статьи 146 НК РФ, где сказано, что налоговых последствий по НДС от полученных денежных средств от учредителя не возникает. В то же время появляется несколько других проблем, в частности, связанных с отражением полученных денег в бухгалтерском учете.

Если оттолкнуться от предписаний пункта 2 ПБУ 9/99 «Доходы организации», подпункта 8 пункта 16 ПБУ 9/99, а также от плата счетов, утвержденного приказом Минфина России от 31.10.2000 N 94н, то наиболее оптимальными проводками будут следующие:

-

Дебет 51 (50) Кредит 91, субсчет «Прочие доходы» – отражен прочий доход в сумме полученных от участника денежных средств;

-

Дебет 68, субсчет "Расчеты по налогу на прибыль" Кредит 99, субсчет «Постоянный налоговый актив» – начислен постоянный налоговый актив (произведение суммы поступлений от участника на налоговую ставку по налогу на прибыль организаций).

Выбор проводок будет напрямую зависеть от того, на каком основании была достигнута договоренность с учредителем спонсировать организацию.

Потребности в работе бывают совершенно разные. Сегодня учредитель захочет спонсировать вашу организацию, завтра наоборот вывести свои деньги из уставного капитала. Вас это не должно беспокоить, ведь существенную помощь в работе оказывает 1С в режиме онлайн. Привычный, удобный, интуитивно понятный интерфейс позволит решать актуальные задачи без потери времени и нервов. Воспользоваться бесплатным доступом на 14 дней можно, перейдя по этой ссылке.

Опыт наших коллег

Как мы видим из всего вышесказанного, отражение займа в бухгалтерском учете, а также определение налоговой базы не станет большой проблемой, если доподлинно знать, как это делается. Однако с нами не согласился ряд наших клиентов, с которыми мы успели побеседовать на эту тему в ходе работы над данной статьей. Вот, что нам рассказал бухгалтер ювелирной мастерской:

«Мы занимаемся изготовлением ювелирных украшений. Большая часть нашего ассортимента сделана из золота и серебра. Генеральный директор фирмы не так давно получил возможность закупать по оптовой цене сырье для производства платиновых украшений, но ввиду того, что этим направлением деятельности мы никогда раньше не занимались, у нас не было альтернативы в выборе поставщика. На оформление разрешительных документов, лицензий и прочих бумаг ушло достаточно много времени, но посмотреть, смогут ли наши мастера справиться с этим металлом, у директора появилось изначально, как только он задумал открыть данное направление. Покупать платину в розницу можно только в виде готовых украшений, а это не выгодно с коммерческой точки зрения. Спустя некоторое время нам стало известно, что наш учредитель имеет бесхозное платиновое кольцо, которое он был готов отдать на переплавку».

- Соответственно, вы обратились к нему. О чем вы договорились?

«Договоренность была очень простая – он отдает свое кольцо на переплавку, а мы возвращаем ему готовое изделие (тоже кольцо), но уже после обработки. В идеале, оно должно было получиться идентичным по внешнему виду».

- Все прошло благополучно?

«Не совсем. Сделать подобающего качества ювелирное изделие у наших мастеров не получилось и нам пришлось вернуть «корявое» кольцо учредителю. Он остался недоволен, т.к. по договору вещевого заема, который мы заключили, мы должны были вернуть точно такое же изделие, равноценное по качеству, внешнему виду и весу, разумеется. Потом, конечно, мы смогли урегулировать данную ситуацию, но больше подобными авантюрами мы заниматься не готовы».

Пример этой истории наглядно показывает то, что даже между близкими друг другу людьми (директором и учредителем) может возникнуть конфликт на почте не соблюдения договоренностей по договору беспроцентного займа. Отчасти эта история выглядит комично. Посудите сами, учредитель дал кольцо на переплавку, не оценивая возможные риски, а потом получил «не понятно, что». Следует быть внимательнее…

Какие еще кроет опасности спонсорство?

На самом деле, человеческий фактор является первопричиной множества разногласий, когда дело доходит до займов. Как говорится, «долг портит отношения» – это выражение как нельзя точно подходит к описанному нами случаю. Бывают и такие ситуации, когда учредитель с силу своих сугубо человеческих качеств и незнания элементарных юридических основ «спонсорства», может передать часть денег организации как бы «безвозмездно», но не получив в итоге финансовых преференций, потребовать от заемщиков материальной компенсации. Может получиться так, что конфликт не удастся урегулировать на месте, и придется выяснять отношения уже в суде – на этот счет есть достаточно «богатая» делами судебная практика.

Будьте внимательнее и старайтесь лишний раз не занимать – хуже от этого не станет.

Желаем удачи!