Форма справки 2-НДФЛ используется для подтверждения дохода в налоговую инспекцию, в банк для получения кредита, а также они выдаются увольняющемуся сотруднику для предъявления на новое место работы. На базе программ 1С «Зарплата и управление персоналом» и 1С «Бухгалтерия 8.2 (8.3)» данная форма имеет вид документа, который потом можно вывести на печать. Рассмотрим подробнее формирование справки на примере этих двух программ.

Оформление 2-НДФЛ в программе 1с «Зарплата и управление персоналом» осуществляется двумя видами:

-

2-НДФЛ для предоставления сотруднику;

-

2-НДФЛ для предоставления в налоговую инспекцию.

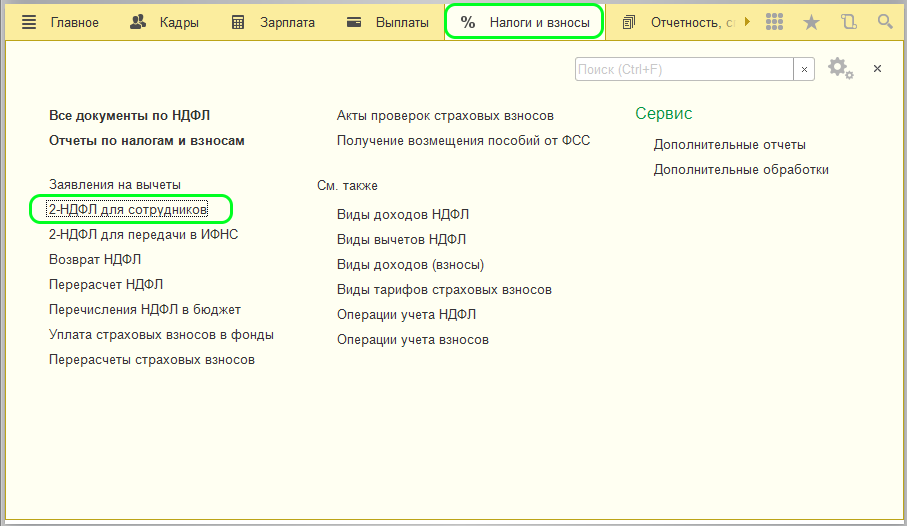

Для формирования справки находим раздел «Налоги и взносы» и нажимаем на ссылку «2-НДФЛ для сотрудников».

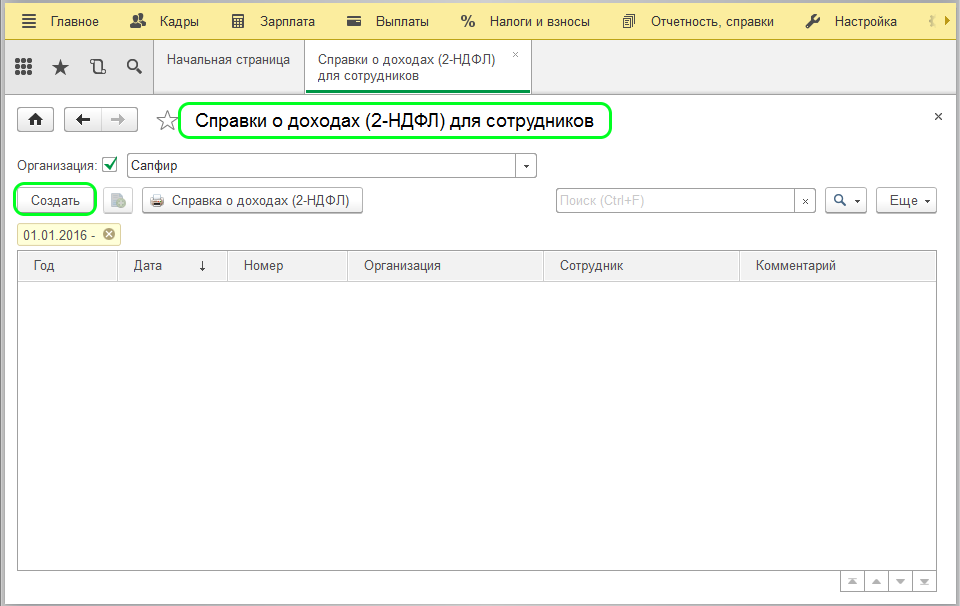

Открывается журнал со списком. Чтобы сформировать новую, нужно нажать «Создать».

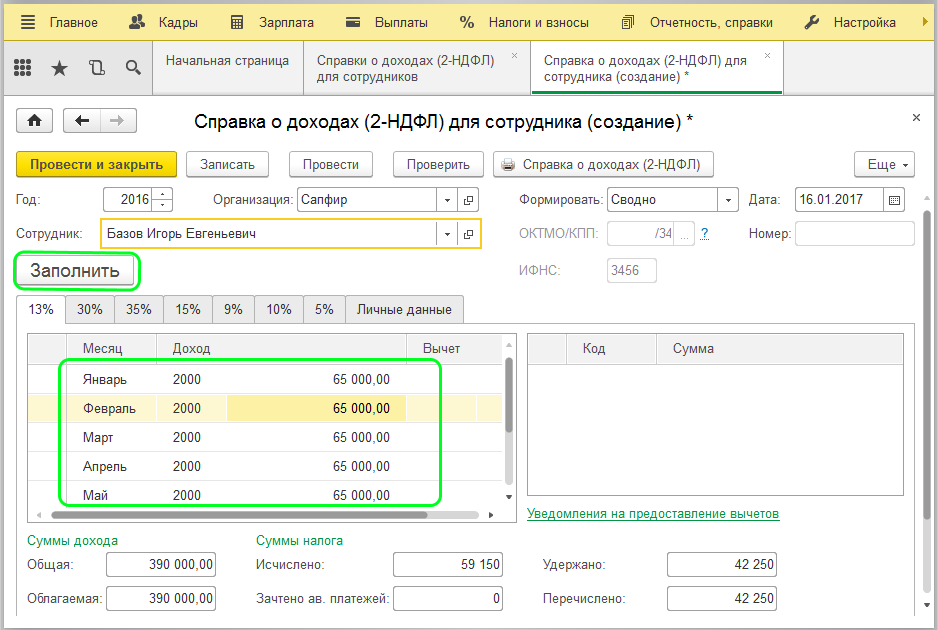

Заполнение состоит из следующих пунктов:

-

год;

-

организация;

-

сотрудник;

-

формировать – по умолчанию установлено значение «Сводно». Также можно сделать с указанием ОКАТО/КПП и ставки налога.

Программа самостоятельно внесет все данные на указанного сотрудника после нажатия клавиши «Заполнить»:

В табличной части находится две вкладки:

-

доходы налоги вычеты;

-

личные данные – здесь можно изменять всю информацию по сотруднику или добавить новую.

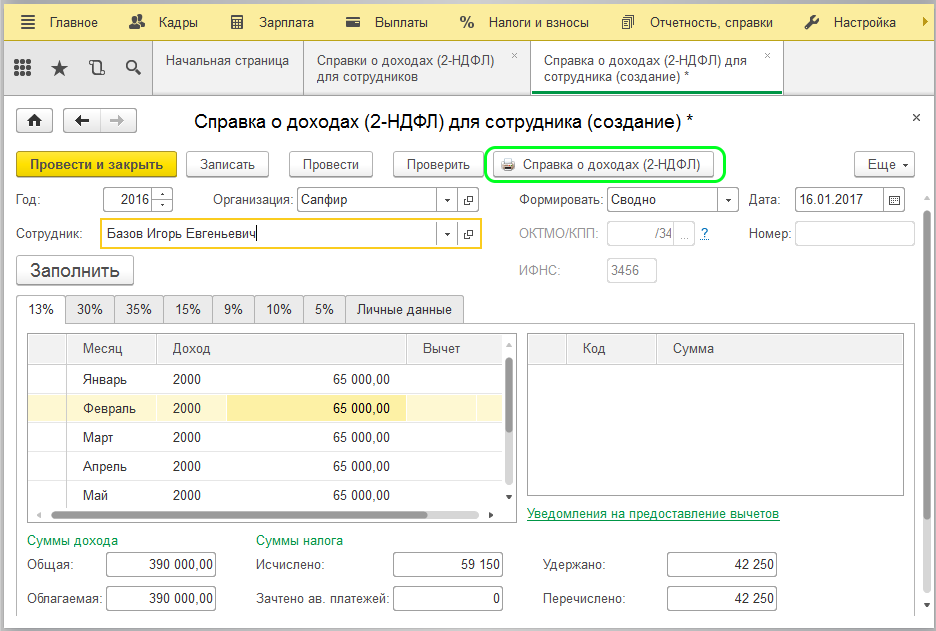

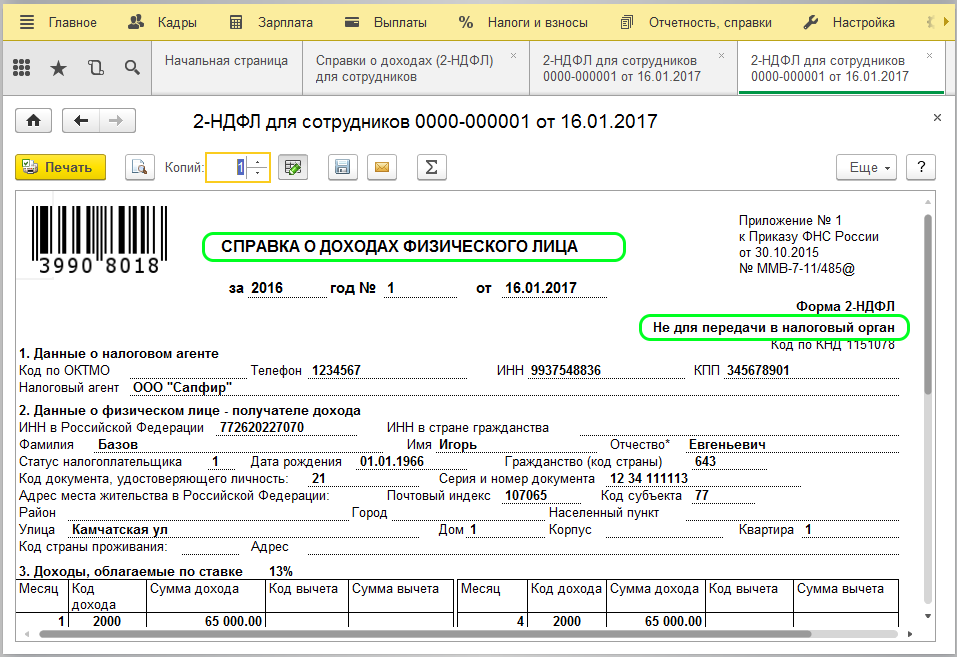

Иногда программа выдает предупреждения, например, после редактирования личной информации. Даже в этом случае документ проводится. Чтобы распечатать форму «Справка о доходах (2-НДФЛ)», необходимо нажать кнопку с этим же названием в верхней панели.

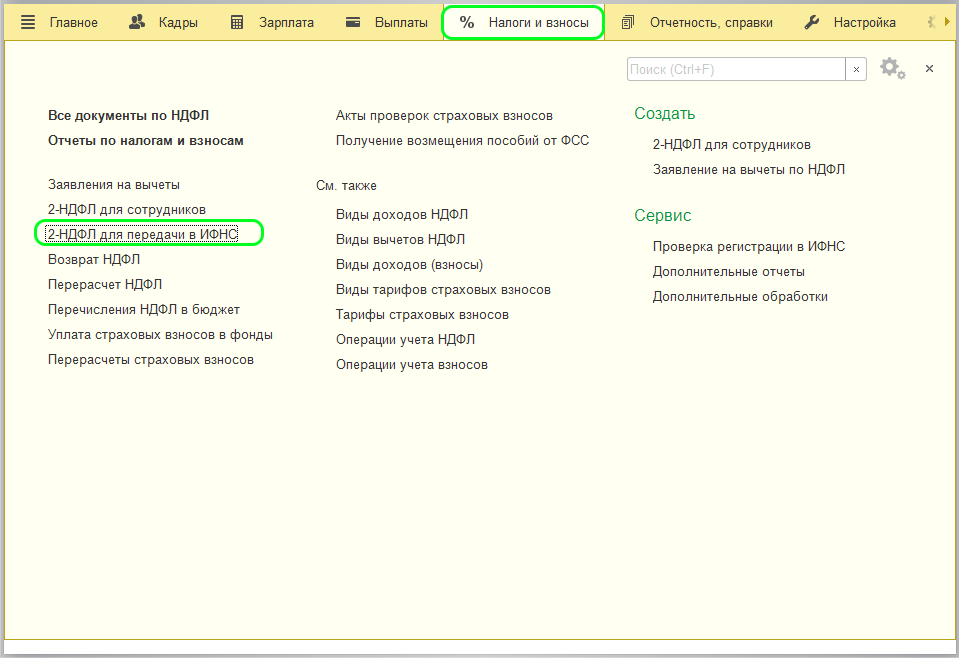

Для последующей передачи в службу ИФНС справка 2-НДФЛ формируется из радела «Налоги и взносы».

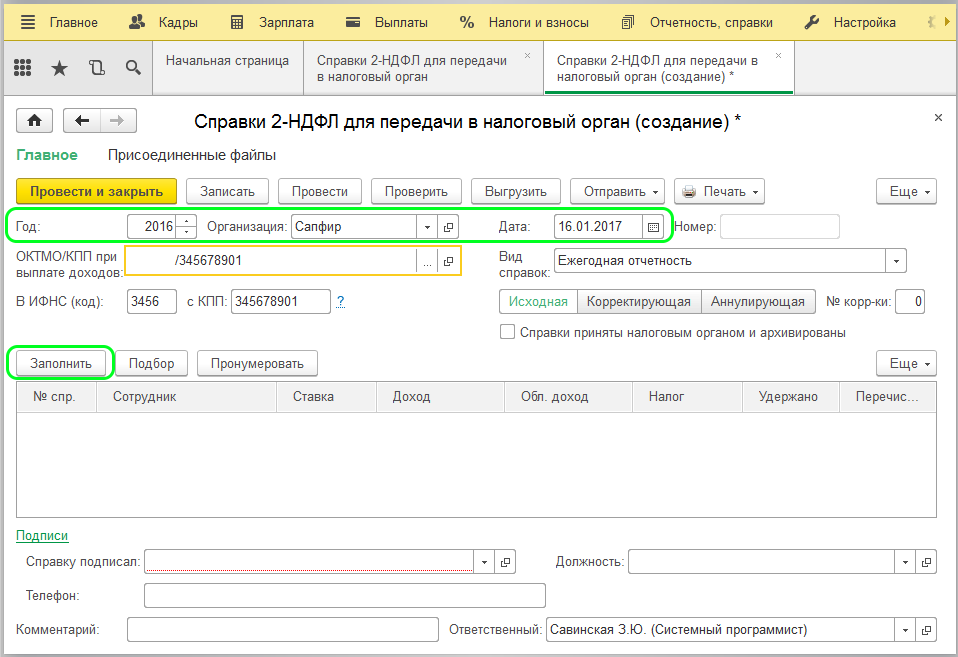

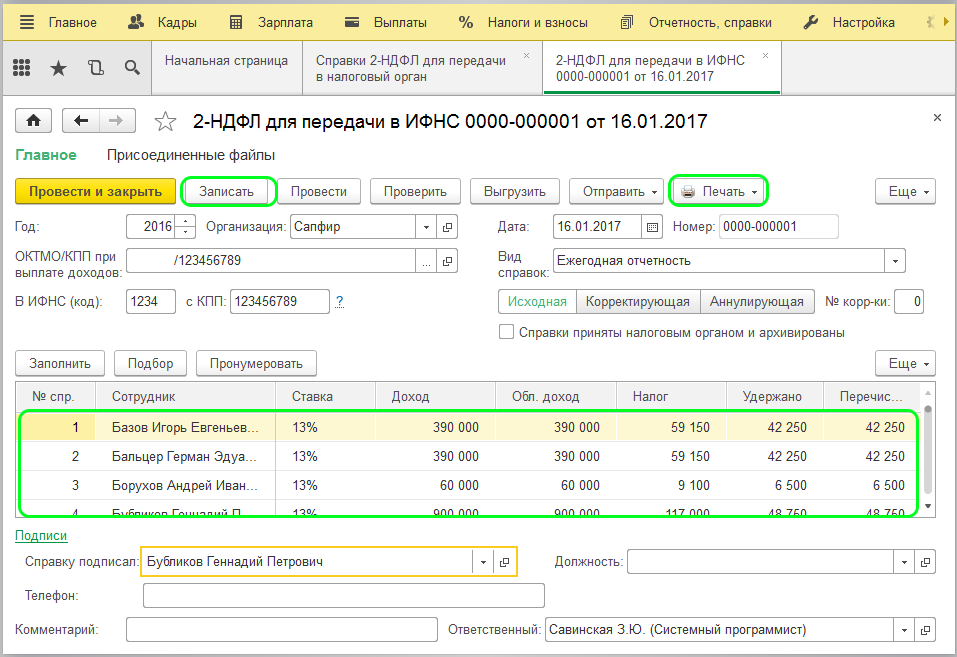

Нажимаем «Создать», заполняем все необходимые поля и производим заполнение через нажатие одноименной кнопки.

В форме будет выведен список всех сотрудников, удалять и исправлять ничего не нужно. Записываем документ и распечатываем.

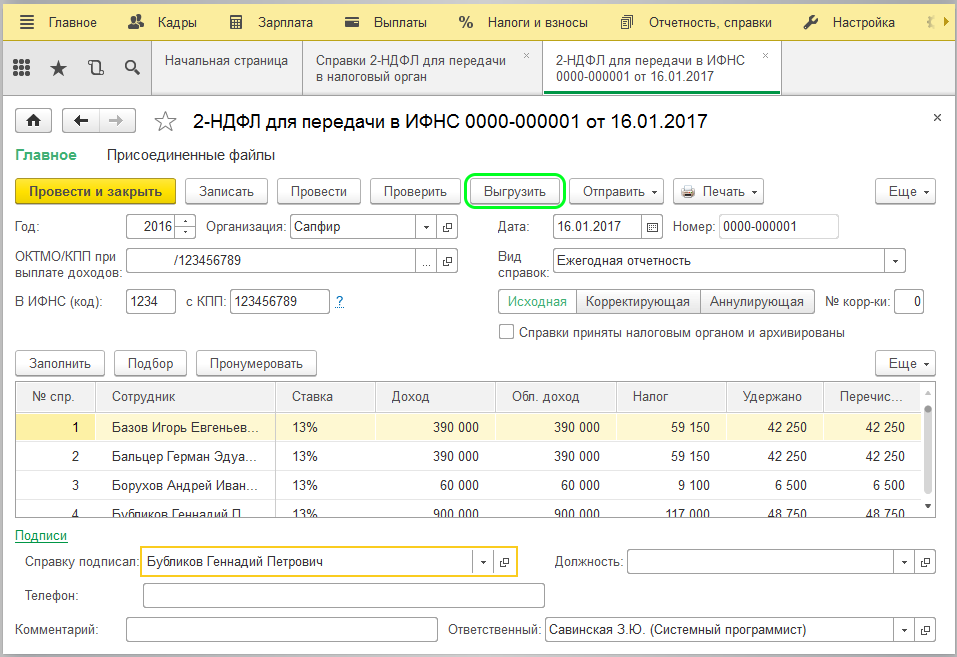

Появится выпадающий список печатных форм. В обязательном порядке в налоговый орган необходимо отправлять реестр всех справок, который должен прилагаться к электронному носителю с выгруженным файлом. Для формирования и выгрузки файла нажимаем «Выгрузить»:

Форма 2-НДФЛ на каждого сотрудника не имеет существенных отличий от описанной выше. Также необходимо в программе поставить подтверждение принятия справок налоговым органом. Для этого служит пункт «Справки приняты в налоговый орган и архивированы», возле которого нужно поставить галочку.

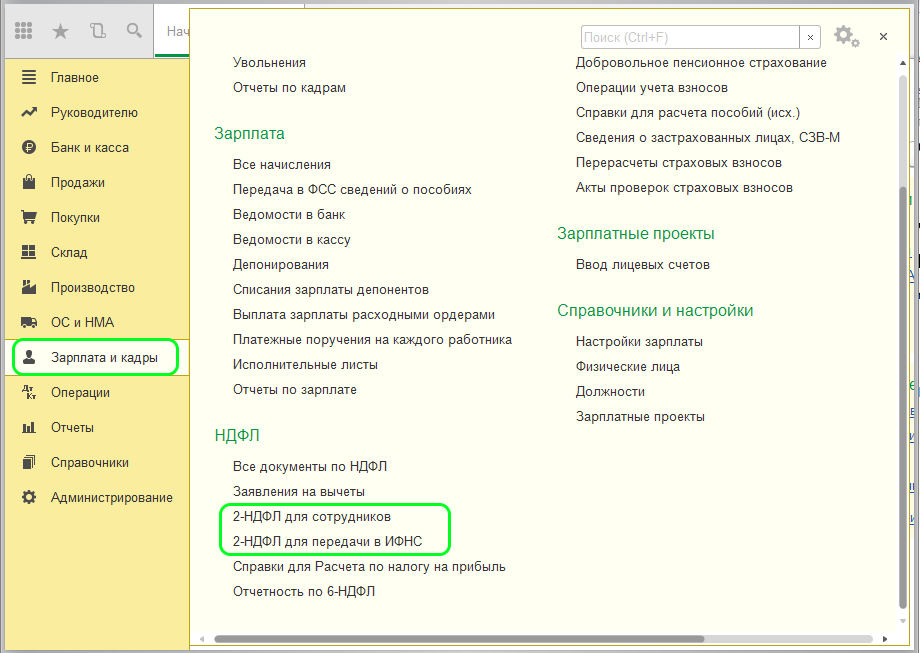

Формирование справки 2-НДФЛ и вывод печатной формы в 1С Бухгалтерия 3.0 практически такое же, как и в программе 1С ЗУП, единственное отличие – это расположение. Для формирования нужно пройти на вкладку меню «Зарплата и кадры», далее ссылка «2-НДФЛ для сотрудников».

Все заполнение аналогичное рассмотренному выше примеру. Формирование справки в ИФНС абсолютно такое же.